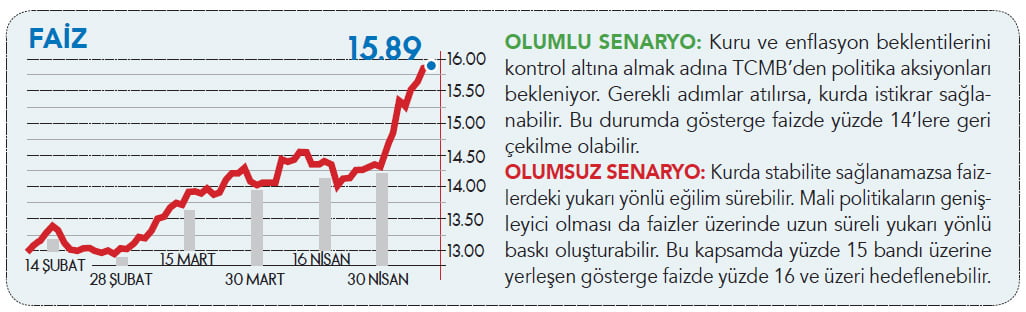

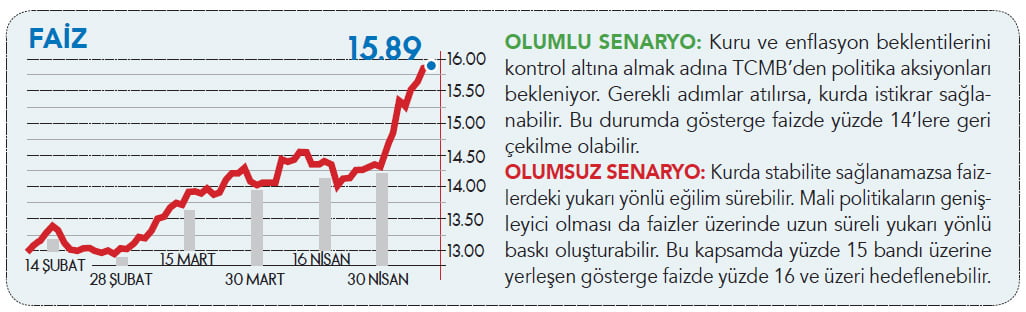

Piyasalar zor bir süreçten geçiyor. Geçen hafta borsa 100.000'in altını test etti. Dolar kuru bir ara 4,35 TL'nin üzerine kadar çıktı. Gösterge faiz yüzde 16'ya yaklaştı.

TALİP YILMAZ

tyilmaz@ekonomist.com.tr

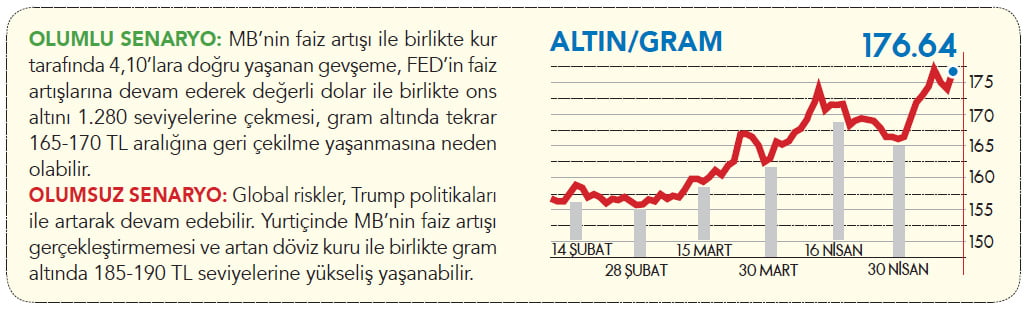

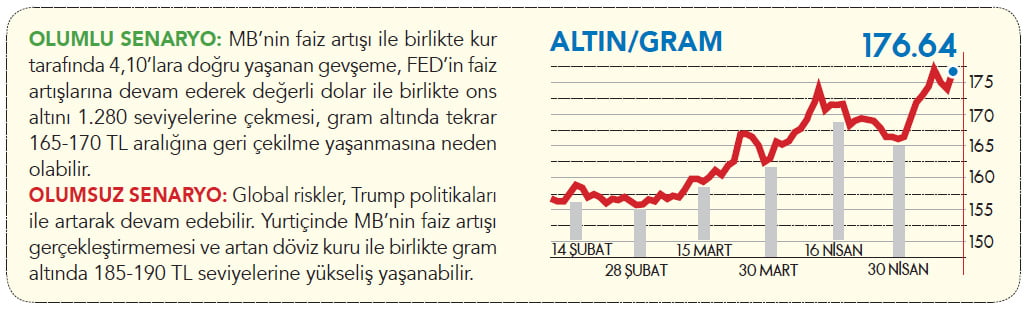

Gram altın 176 TL seviyelerini gördü. Sonrasında ekonomi kurmaylarının toplantıları ve verilen mesajlar olumsuz havanın biraz dağılmasını sağladı. Ancak piyasalar hala rahat değil. Her an olumsuz bir haberde yeniden zirveler test edilebilir, yeni kırılmalar yaşanabilir.

Bu dönemde piyasalarda ve iş dünyasında en çok konuşulan konular da Merkez Bankası'nın politikaları, şirketlerin döviz borçları, yeniden yapılandırmaların bankalara etkileri, gelinen seviyelerde yatırım stratejileri... Bu ve buna benzer 12 soruya yanıt aradık. Yatırım araçlarındaki olumlu olumsuz senaryoları da uzmanlara sorduk.

1- TCMB HATALI MI?

Uzmanlar piyasalarda yaşanan bu fırtınada tek bir suçlunun olmadığını ancak Türkiye Cumhuriyet Merkez Bankası'nın (TCMB) önemli hatalarının olduğunu belirtiyor. Yapılan eleştirilere bakıldığında, yıllardır enflasyon hedefleri tutmayan TCMB para politikası için daha az toplanmaya başladı. 2017 Ocak'ta TBMM'de kabul edilen torba yasaya göre TCMB ayda bir değil de FED gibi yılda en az sekiz kez toplanıyor. Bugüne kadar her toplantı arası 35 ila 51 gün arasında değişir halde uygulandı. Uzmanlara göre bunun da yanlışlığı ortaya çıktı. Çünkü piyasa hareketlerinin yoğun yaşandığı bizim gibi ülkelerde daha hızlı hareket edilmesi gerekiyor.

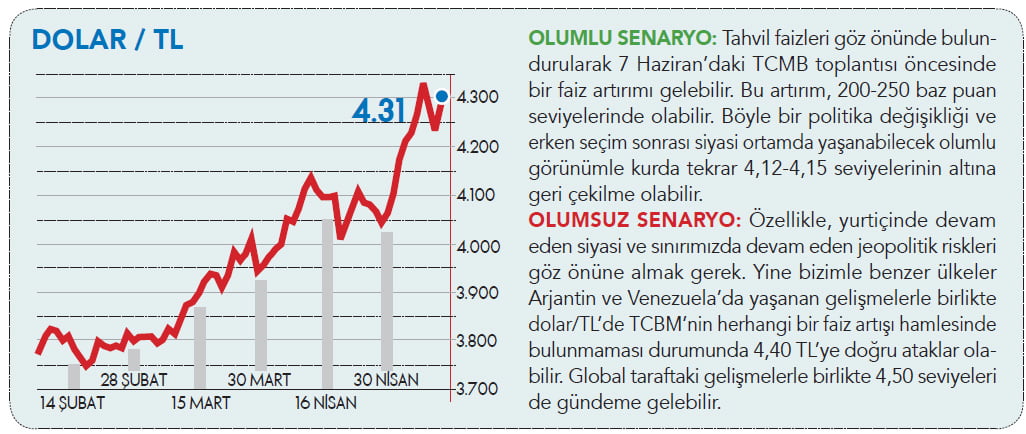

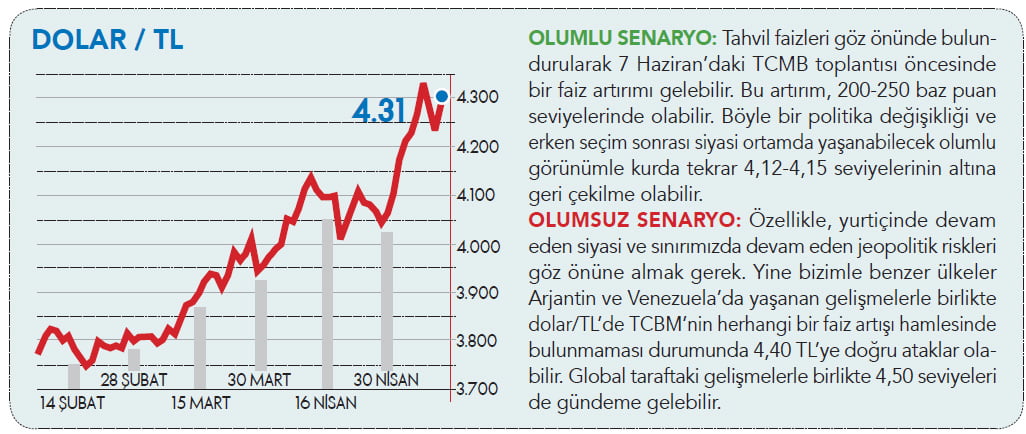

7 Mart'ta Moody's, 1 Mayıs'ta S&P'nın not indirimleriyle dövizdeki atak Türkiye için işi zor noktalara getiriyor. 7 Mart 2018 toplantısında 3,79 TL olan dolar kuru, 25 Nisan toplantısında 4,10 TL oldu. Sıradaki toplantı 25 Nisan'dan 43 gün sonraki 7 Haziran'da ve dolar kuru 4,36 TL zirvesini yaptı. Uzmanlar, "Kurun toplantıya kadar 4,50 olmayacağının garantisi yok? Yapılacak hiç mi bir şey yok? Gerektiği kadar faiz artırımı yapılması, güven artırıcı önlemler alınması, FED ile TL Swapı, yapılması (G. Kore ve Brezilya zamanında yapmıştı), sıkıntıya düşen büyük şirketlerin döviz borcunun TL'ye çevrilmesi için çalışmalar yapılması gerekir" diyor. Kısacası, Merkez Bankası'ndan daha aktif olması bekleniyor.

TCMB PPK 2018 TAKVİMİ 7 Haziran - 24 Temmuz - 13 Eylül - 25 Ekim - 13 Aralık

2- EKONOMİ YÖNETİMİ NE YAPIYOR?

Yaşanan dalgalanmalardan sonra Cumhurbaşkanı Recep Tayyip Erdoğan ekonomi yönetimini topladı ve tedbir alacaklarını söyledi. Ardından TCMB, SPK, BDDK ve Hazine Müsteşarlığı toplantısı haberiyle birlikte piyasalara alım geldi. Hükümetin kurdaki oynaklığı ve enflasyonu aşağıya çekme konusunda attığı bu adımla birlikte dolar/TL tarafında 4,36 tarihi zirvelerden bir nebze de olsa uzaklaşıldı. Ekonomi yönetimi, alınan kararların ardından, uluslararası yatırımcılarla görüşmek üzere Londra'ya gidiyor. Bu hafta yapılması beklenen görüşmelerde, yatırımcılarda bozulan güven algısı düzeltilmeye çalışılacak. Diğer yandan Başbakan Yardımcısı Mehmet Şim-şek'in hafta sonundan itibaren gerçekleştireceği yatırımcı görüşmeleri de yakından takip edilecek.

3- DOLARI YÜKSEK KURDAN KİM ALIYOR?

3- DOLARI YÜKSEK KURDAN KİM ALIYOR?

Dolar kuru 4 TL seviyesinin üzerine çıkmış olsa bile normalde şirketlerin, bireylerin bekleyip daha düşük kurlardan pozisyon alması gerekirdi. Ancak 4 TL'nin üzerinde de bireysel ve kurumsal alımların devam ettiği görüldü. Peki neden yüksek kurdan pozisyon alınmaya devam ediliyor?

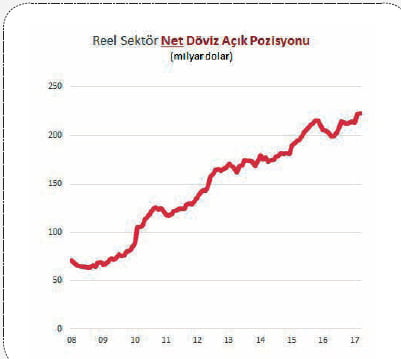

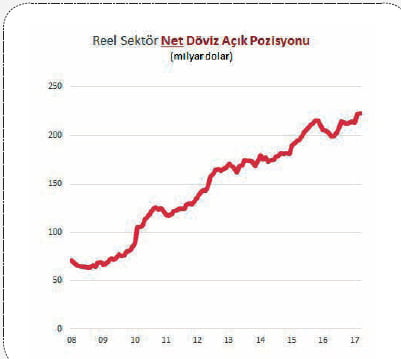

Bunu yabancı sermayeli bir bankanın genel müdür yardımcısına sorduk. Türkiye'nin ayda 4-5 milyar dolar aralığında cari açık verdiğini ve bu rakamın fonlanması gerektiğinin altını çizen yetkili şunları söylüyor: "Şirketlerin 222 milyar doları bulan döviz bazlı finansal borcu var. Bunların 70 milyar doları kısa vadeli.

Döviz açık pozisyonları 160-170 milyar dolar civarında. Bu açık pozisyonlarını vadesi gelen borçları da dikkate alındığında kapatmak zorundalar. Yine bankaların sendikasyon kredileri var. Kurun ateşi çok yükseldiğinde borç vadesi yaklaşan firmalar duruyorlar, biraz düşünce de hemen alıyorlar."

4-DÖVİZ MEVDUAT HESAPLARINDA NE OLUYOR?

TCMB'nin verilerine göre, 27 Nisan-4 Mayıs haftasında dolar/TL'deki yükselişin etkisiyle hanehal-kının döviz mevduatları (altın hariç ve Euro/dolar paritesindeki değişimden arındırılmış) 0,9 milyar dolar, şirketlerin döviz mevduatı ise 1,8 milyar dolar azaldı. Yılbaşından bu yana bakıldığında ise hanehalkı döviz mevduatları 3 milyar dolar azalırken (84,2 milyar dolara geldi), şirketlerin döviz mevduatı 1,9 milyar dolar arttı (67,6 milyar dolar). Dolar/TL'deki yükselişin hızlandığı 4-11 Mayıs haftasında döviz satışlarının da hızlandığı tahmin ediliyor.

5- MERKEZ BANKASI REZERVLERİNDE ERİME VAR MI?

4 Mayıs itibariyle Merkez Bankası brüt rezervleri haftalık bazda 1,4 milyar dolar azalarak 86,2 milyar dolara indi. Altın rezervleri de 0,4 milyar dolar azaldı. Böylece toplam rezervler 111 milyar dolara gerilemiş oldu. Geçen yılın sonunda bu rakam 107,7 milyar dolardı. Aynı haftada tahvil piyasasından (repo hariç) 88 milyon dolarlık, hisse senedinden 51 milyon dolarlık yabancı çıkışı oldu. Yılbaşından bu yana tahvil piyasasına 1,6 milyar dolarlık giriş, hisse senedinden ise 1 milyar dolarlık çıkış yaşandı.

6- ŞİRKETLERİN BORÇ YAPILANDIRMALARI BANKALAR İÇİN RİSK Mİ?

Belki de son dönemde piyasalarda kafaları karıştıran en önemli başlıklardan biri bu. Türk Telekom, Doğuş, Yıldız Holding gibi dev şirketlerden gelen yapılandırma haberleriyle birlikte risklerin yükseldiği, banka bilançolarının bundan olumsuz etkilenebileceği yönünde söylemlerin arttığını görüyoruz. Geçen hafta Bankalar Birliği Genel Kurulu'nda Başkan Hüseyin Aydın'ın "Yeniden yapılandırılan alacak tutarı 2017 sonu itibarıyla 78 milyar TL. Bu tutarın yüzde 76'sı kurumsal müşterilerden olan alacaklar. Yeniden yapılandırılan alacakların toplam kredilere oranı yüzde 3,8 düzeyinde" sözleri dikkat çekiciydi.

Geçen hafta içinde bu konuyu Yapı Kredi Bankası Genel Müdürü Gökhan Öğün'e ve Garanti Bankası Genel Müdürü Fuat Erbil'e bizzat sorduk. Her iki genel müdür de bankaların 2017 yıl sonu ve 2018 ilk çeyrek performanslarına dikkat çekti. Kârlılık ve sorunlu krediler başta olmak üzere iyi bir performans sergilendiği vurgusunu yaptılar. Geçen hafta açıklanan BDDK verilerine göre takipteki kredilerin oranı yüzde 2,84 ve bunun yüzde 75'ine karşılık ayrılmış durumda. Türkiye'de TL'nin ilk defa değer yitirmediğini ve daha önce de yapılandırmalar yapıldığını söyleyen Fuat Erbil, bankaların piyasa değerlemeleri olarak hak etmedikleri noktalara geldiğini de ifade etti.

7- PİYASALARDA GELİNEN SEVİYELER BİR FIRSAT MI?

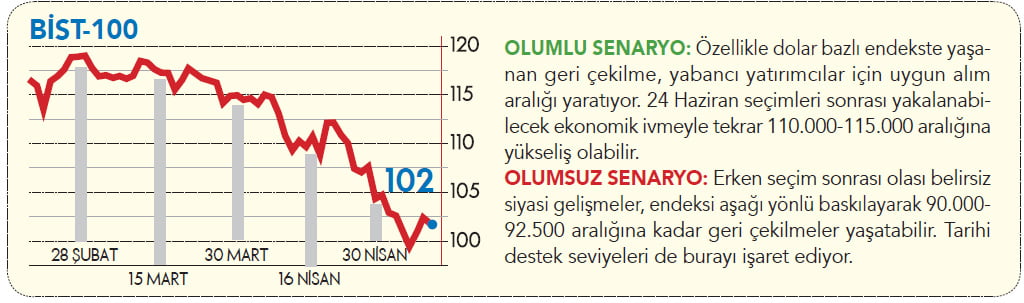

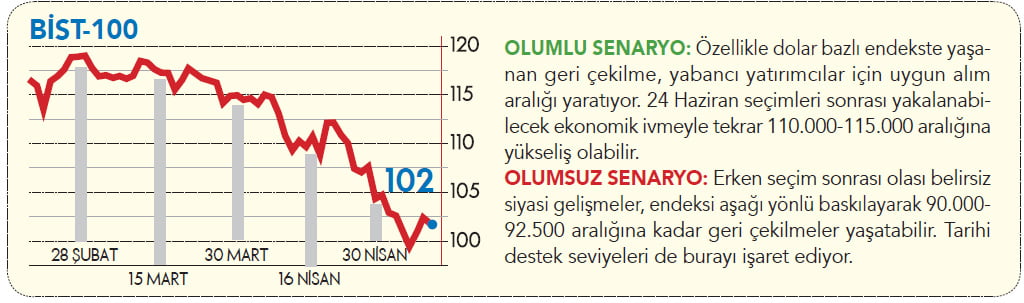

Geçen hafta hem yurtdışı hem de yurtiçi piyasalar oldukça hareketliydi. Türkiye piyasaları, 15 Temmuz 2016'da darbe girişimi sonrası gördüğü en sert dalgayla karşı karşıya kaldı. Güçlü dolar ve yükselen faiz şokuyla kırılgan bir konumda olan Türkiye varlıklarındaki hasar, gelişmekte olan piyasalar geneline göre daha yıkıcı oldu. BİST-100 Endeksi 100.000'in altına geriledi. Dolar/TL 3,38 ile rekor tazeledi. Gösterge faiz yüzde 15,50 seviyelerini zorladı. Brent petrol dört yıl aradan sonra 75 doların üzerine çıktı.

Özellikle ABD'nin İran ile nükleer anlaşmadan çekildiğini açıklaması sonrası petrol ve dolar güçlenirken gelişmekte olan ülke paralarındaki değer kaybı da hızlandı. İş Yatırım ekonomistleri, ekonominin genel dengelerinde önemli bir bozulma olmamasına rağmen yaşanan satış dalgasında Türkiye'nin doların güçlenmesine ve faizlerdeki artışa karşı kırılgan olduğu algısının etkili olduğunu kaydediyor. İş Yatırım, "Yaşanan satış dalgası sonrası Türkiye varlıkları cazip seviyelere geldi ve uzun vadeli düşünen yatırımcılar için tarihi bir fırsat sunuyor" diyor. Ancak doların güçlenmeye ve faizlerin yükselmeye devam etmesi durumunda, Türkiye varlık fiyatlarındaki değer kaybının devam edebileceğinin de altı çiziliyor.

8-BORSADA DÜŞÜŞLERDE NE YAPMALI?

Borsadaki hisseler dolar bazında son 10 yılda sadece bir kaç kez bu kadar ucuz oldu ve o seviyelerden alan hem dolar hem de TL bazında ciddi kâr etti. Ata Portföy Genel Müdürü Mehmet Gerz, bu konuda şunları söylüyor: "Bu nedenle 100.000 altında bir endekste, olumsuz siyasi ve makro beklentilere rağmen, alım öneriyoruz.

Çünkü hisselerin ucuz olmasının nedeni bu olumsuz beklentiler. Son haftalarda panikle borsadan çıkışlar olduğu için fiyatlarda çok sert düşüşler yaşandı. Temeli sağlam şirketlerde bu alım fırsatıdır. Ancak yatırımcıların tek tek hisse almak yerine bu hisseleri seçme yeteneğini kanıtlamış istikrarlı hisse yoğun fonlara yatırım yapması, risk dağıtma açısından çok daha sağlıklı olur."

9-ALTININ ONS FİYATINDA NE OLUR?

9-ALTININ ONS FİYATINDA NE OLUR?

TL ve faiz enstrümanlarının seyrine bağlı olarak, TCMB'nin 7 Haziran tarihinde gerçekleşecek toplantısında, oran olarak belirsizlik devam etse de faiz artırımına gideceği beklentisi var. Yabancı kurumlarda beklenti 150-200 baz puan artış şeklinde.

Ahlatcı Yatırım Genel Müdürü Tuncay Karahan, diğer taraftan, küresel risk göstergelerinde düşüşlerin yaşandığı görülse de küresel piyasalarda risk iştahının normalleştiğini ve risk-off konuma geçildiğini söylüyor. Karahan, "Özellikle Ortadoğu'da devam eden jeopolitik riskler ve ABD-Çin ve ABD-Rusya arasında yaşanabilecek gelişmelere bağlı olarak ons altında hala 1.350-1.375 aralığındaki hedefimizi koruyoruz" diyor.

10- PETROL FİYATINDAKİ ARTIŞ NEDEN ÖNEMLİ?

Son dönemde petrol fiyatları da piyasaların yakın takibinde. Petrol fiyatlarındaki yükselmenin ana nedeni, arz fazlasının arz noksanlığına doğru evrilmesi olarak gösteriliyor. Son günlerde ABD'nin İran ile yapılan nükleer anlaşmadan tek taraflı çekildiği haberiyle Brent petrol fiyatı dört yıl aradan sonra 75 doların üzerine tırmandı. Çünkü İran'a karşı ilan edilebilecek yaptırımlar global petrol arzını olumsuz etkileyebilecek. 2019 yılı için uluslararası yatırım bankaları tarafından 100 dolar seviyeleri bile telaffuz ediliyor.

Petrol fiyatındaki artışın Türkiye ekonomisi üzerindeki etkisine bakıldığında, Yatırım Finansman Ekonomisti Hilmi Yavaş, şu değerlendirmeyi yapıyor: "Türkiye için ham petrol fiyatlarında her 10 dolarlık artış 4-5 milyar dolar civarında enerji ithalatı faturamızın artmasına yol açıyor. Bu da hem enflasyon hem de cari açıkta genişlemeye neden oluyor. Petrol fiyatlarındaki hızlı ve büyük artışların ekonomik aktive üzerinde de olumsuz etkisi söz konusu. Ancak bu etki doğrusal bir etki değil. Öte yandan petrol ihracatçısı ülkelerin ihracat pazarlarımız arasında bulunması nedeniyle, ihracat kanalından doğrusal olmasa da olumlu etkilenme şansımız da var."

11- KUR NASIL HAREKET EDER?

Ata Portföy Genel Müdürü Mehmet Gerz, seçim sonrası ekonomi politikalarında 'yumuşak iniş'in gerekli olduğunu, çünkü cari açığın yükselmeye devam ettiğini söylüyor. Gerz, döviz kurlarında yaşanan yükselişin temel nedeninin cari açığın artması olduğunu ifade ediyor. Ancak son haftalarda yaşanan atakta TCMB'nin siyasi etki altında faiz aracını kullanamamasının da etkili olduğunu dile getiriyor. Mehmet Gerz, "Bu nedenle seçimlere kadar dolar kurunun 4,00- 4,50 TL arasında dalgalanmasını bekliyoruz" diyor.

TEVFİK ERASLAN İŞ PORTFÖY GENEL MÜDÜRÜ

TEVFİK ERASLAN İŞ PORTFÖY GENEL MÜDÜRÜ

BES katılımcısı ne yapmalı?

"BES fonu tercihinde üç temel konuya odaklanılması tavsiye edilir. Birincisi katılımcının yaşıdır. Genç yaştaki katılımcılar, daha çok hisse ağırlıklı fonlara odaklanabilir. Yaş ilerledikçe daha çok sabit getirili fonlar tercih edilmeli. İkinci unsur yatırımcının risk algısının dikkate alınmasıdır. Son olarak, finansal varlıkların getiri beklentileri göz önünde bulundurulmalı.

ABD'de faizlerin yükselmeye başlamasıyla birlikte gelişmekte olan piyasalarda dalgalı bir seyir gözleniyor. Bu ortamda uzun vadeli tahvil yerine orta veya kısa vadeli tahviller tercih edilebilir. Altın fonları koruma amaçlı olarak kullanılabilir. Diğer taraftan emeklilik hisse senedi fonlarında portföy yöneticilerinin ihracat ağırlıklı çalışan şirketleri tercih ettiklerini gözlemliyoruz."

12- TAHVİL, ALTIN VE DÖVİZ BU SEVİYEDEN ALINIR MI?

Gelinen seviyeleri kritik noktalar olarak gören integral Yatırım Araştırma Direktörü Tuncay Turşucu, "Bu seviyelerden dolar, faiz veya gram altına girmek riskli olabilir. Eğer devamı gelirse bu global anlamda piyasalarda bir kırılma sonucu oluşacaktır. Böyle bir senaryo bizim için de olumsuz olur" diyor. Turşucu'ya göre, genel anlamda ABD Doları'ndaki güçlenmenin devam edip etmeyeceği belirleyici olacak.

Dolar Endeksi'nin 94 seviyesinin üzerine yükselip yükselmemesi oldukça kritik. Bu noktalardan dönüş olabilir. Turşucu, diğer yandan dışarıda FED ve içeride ise seçim süreciyle TCMB'nin tavırlarının piyasalar üzerinde belirleyici olacağı kanaatinde. Tuncay Turşucu'nun olumsuz senaryosunda dolar endeksi 94 direncini kırabilir ve dünyadaki dolar rallisi devam eder. Bu da gelişmekte olan piyasalarda baskının devam etmesine ve para birimlerinde değer kaybının sürmesine neden olabilir. Olumlu senaryoya göre ise Turşucu, "Dolarda global bir gevşeme ya da stabil bir seyir, petrol fiyatlarının TL varlıklar için olumlu olabilir" diyor.

TALİP YILMAZ

tyilmaz@ekonomist.com.tr

Gram altın 176 TL seviyelerini gördü. Sonrasında ekonomi kurmaylarının toplantıları ve verilen mesajlar olumsuz havanın biraz dağılmasını sağladı. Ancak piyasalar hala rahat değil. Her an olumsuz bir haberde yeniden zirveler test edilebilir, yeni kırılmalar yaşanabilir.

Bu dönemde piyasalarda ve iş dünyasında en çok konuşulan konular da Merkez Bankası'nın politikaları, şirketlerin döviz borçları, yeniden yapılandırmaların bankalara etkileri, gelinen seviyelerde yatırım stratejileri... Bu ve buna benzer 12 soruya yanıt aradık. Yatırım araçlarındaki olumlu olumsuz senaryoları da uzmanlara sorduk.

1- TCMB HATALI MI?

Uzmanlar piyasalarda yaşanan bu fırtınada tek bir suçlunun olmadığını ancak Türkiye Cumhuriyet Merkez Bankası'nın (TCMB) önemli hatalarının olduğunu belirtiyor. Yapılan eleştirilere bakıldığında, yıllardır enflasyon hedefleri tutmayan TCMB para politikası için daha az toplanmaya başladı. 2017 Ocak'ta TBMM'de kabul edilen torba yasaya göre TCMB ayda bir değil de FED gibi yılda en az sekiz kez toplanıyor. Bugüne kadar her toplantı arası 35 ila 51 gün arasında değişir halde uygulandı. Uzmanlara göre bunun da yanlışlığı ortaya çıktı. Çünkü piyasa hareketlerinin yoğun yaşandığı bizim gibi ülkelerde daha hızlı hareket edilmesi gerekiyor.

7 Mart'ta Moody's, 1 Mayıs'ta S&P'nın not indirimleriyle dövizdeki atak Türkiye için işi zor noktalara getiriyor. 7 Mart 2018 toplantısında 3,79 TL olan dolar kuru, 25 Nisan toplantısında 4,10 TL oldu. Sıradaki toplantı 25 Nisan'dan 43 gün sonraki 7 Haziran'da ve dolar kuru 4,36 TL zirvesini yaptı. Uzmanlar, "Kurun toplantıya kadar 4,50 olmayacağının garantisi yok? Yapılacak hiç mi bir şey yok? Gerektiği kadar faiz artırımı yapılması, güven artırıcı önlemler alınması, FED ile TL Swapı, yapılması (G. Kore ve Brezilya zamanında yapmıştı), sıkıntıya düşen büyük şirketlerin döviz borcunun TL'ye çevrilmesi için çalışmalar yapılması gerekir" diyor. Kısacası, Merkez Bankası'ndan daha aktif olması bekleniyor.

TCMB PPK 2018 TAKVİMİ 7 Haziran - 24 Temmuz - 13 Eylül - 25 Ekim - 13 Aralık

2- EKONOMİ YÖNETİMİ NE YAPIYOR?

Yaşanan dalgalanmalardan sonra Cumhurbaşkanı Recep Tayyip Erdoğan ekonomi yönetimini topladı ve tedbir alacaklarını söyledi. Ardından TCMB, SPK, BDDK ve Hazine Müsteşarlığı toplantısı haberiyle birlikte piyasalara alım geldi. Hükümetin kurdaki oynaklığı ve enflasyonu aşağıya çekme konusunda attığı bu adımla birlikte dolar/TL tarafında 4,36 tarihi zirvelerden bir nebze de olsa uzaklaşıldı. Ekonomi yönetimi, alınan kararların ardından, uluslararası yatırımcılarla görüşmek üzere Londra'ya gidiyor. Bu hafta yapılması beklenen görüşmelerde, yatırımcılarda bozulan güven algısı düzeltilmeye çalışılacak. Diğer yandan Başbakan Yardımcısı Mehmet Şim-şek'in hafta sonundan itibaren gerçekleştireceği yatırımcı görüşmeleri de yakından takip edilecek.

Dolar kuru 4 TL seviyesinin üzerine çıkmış olsa bile normalde şirketlerin, bireylerin bekleyip daha düşük kurlardan pozisyon alması gerekirdi. Ancak 4 TL'nin üzerinde de bireysel ve kurumsal alımların devam ettiği görüldü. Peki neden yüksek kurdan pozisyon alınmaya devam ediliyor?

Bunu yabancı sermayeli bir bankanın genel müdür yardımcısına sorduk. Türkiye'nin ayda 4-5 milyar dolar aralığında cari açık verdiğini ve bu rakamın fonlanması gerektiğinin altını çizen yetkili şunları söylüyor: "Şirketlerin 222 milyar doları bulan döviz bazlı finansal borcu var. Bunların 70 milyar doları kısa vadeli.

Döviz açık pozisyonları 160-170 milyar dolar civarında. Bu açık pozisyonlarını vadesi gelen borçları da dikkate alındığında kapatmak zorundalar. Yine bankaların sendikasyon kredileri var. Kurun ateşi çok yükseldiğinde borç vadesi yaklaşan firmalar duruyorlar, biraz düşünce de hemen alıyorlar."

4-DÖVİZ MEVDUAT HESAPLARINDA NE OLUYOR?

TCMB'nin verilerine göre, 27 Nisan-4 Mayıs haftasında dolar/TL'deki yükselişin etkisiyle hanehal-kının döviz mevduatları (altın hariç ve Euro/dolar paritesindeki değişimden arındırılmış) 0,9 milyar dolar, şirketlerin döviz mevduatı ise 1,8 milyar dolar azaldı. Yılbaşından bu yana bakıldığında ise hanehalkı döviz mevduatları 3 milyar dolar azalırken (84,2 milyar dolara geldi), şirketlerin döviz mevduatı 1,9 milyar dolar arttı (67,6 milyar dolar). Dolar/TL'deki yükselişin hızlandığı 4-11 Mayıs haftasında döviz satışlarının da hızlandığı tahmin ediliyor.

5- MERKEZ BANKASI REZERVLERİNDE ERİME VAR MI?

4 Mayıs itibariyle Merkez Bankası brüt rezervleri haftalık bazda 1,4 milyar dolar azalarak 86,2 milyar dolara indi. Altın rezervleri de 0,4 milyar dolar azaldı. Böylece toplam rezervler 111 milyar dolara gerilemiş oldu. Geçen yılın sonunda bu rakam 107,7 milyar dolardı. Aynı haftada tahvil piyasasından (repo hariç) 88 milyon dolarlık, hisse senedinden 51 milyon dolarlık yabancı çıkışı oldu. Yılbaşından bu yana tahvil piyasasına 1,6 milyar dolarlık giriş, hisse senedinden ise 1 milyar dolarlık çıkış yaşandı.

6- ŞİRKETLERİN BORÇ YAPILANDIRMALARI BANKALAR İÇİN RİSK Mİ?

Belki de son dönemde piyasalarda kafaları karıştıran en önemli başlıklardan biri bu. Türk Telekom, Doğuş, Yıldız Holding gibi dev şirketlerden gelen yapılandırma haberleriyle birlikte risklerin yükseldiği, banka bilançolarının bundan olumsuz etkilenebileceği yönünde söylemlerin arttığını görüyoruz. Geçen hafta Bankalar Birliği Genel Kurulu'nda Başkan Hüseyin Aydın'ın "Yeniden yapılandırılan alacak tutarı 2017 sonu itibarıyla 78 milyar TL. Bu tutarın yüzde 76'sı kurumsal müşterilerden olan alacaklar. Yeniden yapılandırılan alacakların toplam kredilere oranı yüzde 3,8 düzeyinde" sözleri dikkat çekiciydi.

Geçen hafta içinde bu konuyu Yapı Kredi Bankası Genel Müdürü Gökhan Öğün'e ve Garanti Bankası Genel Müdürü Fuat Erbil'e bizzat sorduk. Her iki genel müdür de bankaların 2017 yıl sonu ve 2018 ilk çeyrek performanslarına dikkat çekti. Kârlılık ve sorunlu krediler başta olmak üzere iyi bir performans sergilendiği vurgusunu yaptılar. Geçen hafta açıklanan BDDK verilerine göre takipteki kredilerin oranı yüzde 2,84 ve bunun yüzde 75'ine karşılık ayrılmış durumda. Türkiye'de TL'nin ilk defa değer yitirmediğini ve daha önce de yapılandırmalar yapıldığını söyleyen Fuat Erbil, bankaların piyasa değerlemeleri olarak hak etmedikleri noktalara geldiğini de ifade etti.

7- PİYASALARDA GELİNEN SEVİYELER BİR FIRSAT MI?

Geçen hafta hem yurtdışı hem de yurtiçi piyasalar oldukça hareketliydi. Türkiye piyasaları, 15 Temmuz 2016'da darbe girişimi sonrası gördüğü en sert dalgayla karşı karşıya kaldı. Güçlü dolar ve yükselen faiz şokuyla kırılgan bir konumda olan Türkiye varlıklarındaki hasar, gelişmekte olan piyasalar geneline göre daha yıkıcı oldu. BİST-100 Endeksi 100.000'in altına geriledi. Dolar/TL 3,38 ile rekor tazeledi. Gösterge faiz yüzde 15,50 seviyelerini zorladı. Brent petrol dört yıl aradan sonra 75 doların üzerine çıktı.

Özellikle ABD'nin İran ile nükleer anlaşmadan çekildiğini açıklaması sonrası petrol ve dolar güçlenirken gelişmekte olan ülke paralarındaki değer kaybı da hızlandı. İş Yatırım ekonomistleri, ekonominin genel dengelerinde önemli bir bozulma olmamasına rağmen yaşanan satış dalgasında Türkiye'nin doların güçlenmesine ve faizlerdeki artışa karşı kırılgan olduğu algısının etkili olduğunu kaydediyor. İş Yatırım, "Yaşanan satış dalgası sonrası Türkiye varlıkları cazip seviyelere geldi ve uzun vadeli düşünen yatırımcılar için tarihi bir fırsat sunuyor" diyor. Ancak doların güçlenmeye ve faizlerin yükselmeye devam etmesi durumunda, Türkiye varlık fiyatlarındaki değer kaybının devam edebileceğinin de altı çiziliyor.

8-BORSADA DÜŞÜŞLERDE NE YAPMALI?

Borsadaki hisseler dolar bazında son 10 yılda sadece bir kaç kez bu kadar ucuz oldu ve o seviyelerden alan hem dolar hem de TL bazında ciddi kâr etti. Ata Portföy Genel Müdürü Mehmet Gerz, bu konuda şunları söylüyor: "Bu nedenle 100.000 altında bir endekste, olumsuz siyasi ve makro beklentilere rağmen, alım öneriyoruz.

Çünkü hisselerin ucuz olmasının nedeni bu olumsuz beklentiler. Son haftalarda panikle borsadan çıkışlar olduğu için fiyatlarda çok sert düşüşler yaşandı. Temeli sağlam şirketlerde bu alım fırsatıdır. Ancak yatırımcıların tek tek hisse almak yerine bu hisseleri seçme yeteneğini kanıtlamış istikrarlı hisse yoğun fonlara yatırım yapması, risk dağıtma açısından çok daha sağlıklı olur."

9-ALTININ ONS FİYATINDA NE OLUR?

9-ALTININ ONS FİYATINDA NE OLUR?TL ve faiz enstrümanlarının seyrine bağlı olarak, TCMB'nin 7 Haziran tarihinde gerçekleşecek toplantısında, oran olarak belirsizlik devam etse de faiz artırımına gideceği beklentisi var. Yabancı kurumlarda beklenti 150-200 baz puan artış şeklinde.

Ahlatcı Yatırım Genel Müdürü Tuncay Karahan, diğer taraftan, küresel risk göstergelerinde düşüşlerin yaşandığı görülse de küresel piyasalarda risk iştahının normalleştiğini ve risk-off konuma geçildiğini söylüyor. Karahan, "Özellikle Ortadoğu'da devam eden jeopolitik riskler ve ABD-Çin ve ABD-Rusya arasında yaşanabilecek gelişmelere bağlı olarak ons altında hala 1.350-1.375 aralığındaki hedefimizi koruyoruz" diyor.

10- PETROL FİYATINDAKİ ARTIŞ NEDEN ÖNEMLİ?

Son dönemde petrol fiyatları da piyasaların yakın takibinde. Petrol fiyatlarındaki yükselmenin ana nedeni, arz fazlasının arz noksanlığına doğru evrilmesi olarak gösteriliyor. Son günlerde ABD'nin İran ile yapılan nükleer anlaşmadan tek taraflı çekildiği haberiyle Brent petrol fiyatı dört yıl aradan sonra 75 doların üzerine tırmandı. Çünkü İran'a karşı ilan edilebilecek yaptırımlar global petrol arzını olumsuz etkileyebilecek. 2019 yılı için uluslararası yatırım bankaları tarafından 100 dolar seviyeleri bile telaffuz ediliyor.

Petrol fiyatındaki artışın Türkiye ekonomisi üzerindeki etkisine bakıldığında, Yatırım Finansman Ekonomisti Hilmi Yavaş, şu değerlendirmeyi yapıyor: "Türkiye için ham petrol fiyatlarında her 10 dolarlık artış 4-5 milyar dolar civarında enerji ithalatı faturamızın artmasına yol açıyor. Bu da hem enflasyon hem de cari açıkta genişlemeye neden oluyor. Petrol fiyatlarındaki hızlı ve büyük artışların ekonomik aktive üzerinde de olumsuz etkisi söz konusu. Ancak bu etki doğrusal bir etki değil. Öte yandan petrol ihracatçısı ülkelerin ihracat pazarlarımız arasında bulunması nedeniyle, ihracat kanalından doğrusal olmasa da olumlu etkilenme şansımız da var."

11- KUR NASIL HAREKET EDER?

Ata Portföy Genel Müdürü Mehmet Gerz, seçim sonrası ekonomi politikalarında 'yumuşak iniş'in gerekli olduğunu, çünkü cari açığın yükselmeye devam ettiğini söylüyor. Gerz, döviz kurlarında yaşanan yükselişin temel nedeninin cari açığın artması olduğunu ifade ediyor. Ancak son haftalarda yaşanan atakta TCMB'nin siyasi etki altında faiz aracını kullanamamasının da etkili olduğunu dile getiriyor. Mehmet Gerz, "Bu nedenle seçimlere kadar dolar kurunun 4,00- 4,50 TL arasında dalgalanmasını bekliyoruz" diyor.

TEVFİK ERASLAN İŞ PORTFÖY GENEL MÜDÜRÜ

TEVFİK ERASLAN İŞ PORTFÖY GENEL MÜDÜRÜBES katılımcısı ne yapmalı?

"BES fonu tercihinde üç temel konuya odaklanılması tavsiye edilir. Birincisi katılımcının yaşıdır. Genç yaştaki katılımcılar, daha çok hisse ağırlıklı fonlara odaklanabilir. Yaş ilerledikçe daha çok sabit getirili fonlar tercih edilmeli. İkinci unsur yatırımcının risk algısının dikkate alınmasıdır. Son olarak, finansal varlıkların getiri beklentileri göz önünde bulundurulmalı.

ABD'de faizlerin yükselmeye başlamasıyla birlikte gelişmekte olan piyasalarda dalgalı bir seyir gözleniyor. Bu ortamda uzun vadeli tahvil yerine orta veya kısa vadeli tahviller tercih edilebilir. Altın fonları koruma amaçlı olarak kullanılabilir. Diğer taraftan emeklilik hisse senedi fonlarında portföy yöneticilerinin ihracat ağırlıklı çalışan şirketleri tercih ettiklerini gözlemliyoruz."

12- TAHVİL, ALTIN VE DÖVİZ BU SEVİYEDEN ALINIR MI?

Gelinen seviyeleri kritik noktalar olarak gören integral Yatırım Araştırma Direktörü Tuncay Turşucu, "Bu seviyelerden dolar, faiz veya gram altına girmek riskli olabilir. Eğer devamı gelirse bu global anlamda piyasalarda bir kırılma sonucu oluşacaktır. Böyle bir senaryo bizim için de olumsuz olur" diyor. Turşucu'ya göre, genel anlamda ABD Doları'ndaki güçlenmenin devam edip etmeyeceği belirleyici olacak.

Dolar Endeksi'nin 94 seviyesinin üzerine yükselip yükselmemesi oldukça kritik. Bu noktalardan dönüş olabilir. Turşucu, diğer yandan dışarıda FED ve içeride ise seçim süreciyle TCMB'nin tavırlarının piyasalar üzerinde belirleyici olacağı kanaatinde. Tuncay Turşucu'nun olumsuz senaryosunda dolar endeksi 94 direncini kırabilir ve dünyadaki dolar rallisi devam eder. Bu da gelişmekte olan piyasalarda baskının devam etmesine ve para birimlerinde değer kaybının sürmesine neden olabilir. Olumlu senaryoya göre ise Turşucu, "Dolarda global bir gevşeme ya da stabil bir seyir, petrol fiyatlarının TL varlıklar için olumlu olabilir" diyor.