BİST-100, 2019’da 2018’deki kayıplarını geri aldı. 2020’de dikkatler makroekonomik göstergeler, TCMB politikaları, ABD ile ilişkiler ve jeopolitik gelişmelerde olacak. İskontolu BİST’in güçlü potansiyel sunduğu, 2020’de 130.000’leri görebileceği kaydediliyor.

CEREN ORAL BALABAN

coral@ekonomist.com.tr

Borsa İstanbul (BİST) için tarihi zirve seviyelerinin yenilendiği bir yıl olan 2017’de BİST-100, yatırımcısına yüzde 48,3 kazandırmıştı. 2018 ise borsa yatırımcıları açısından iyi bir yıl olmamış ve BİST-100 2018’i yüzde 22 kayıpla geride bırakmıştı. 2019 ise borsa yatırımcılarının yüzünü güldürdü.

Tabloları görmek için görsellere tıklayın.

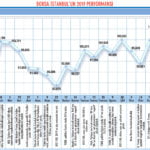

Yıla 88.865’ten başlayan BİST-100 Endeksi, mart ayı içinde 100.000’leri aşsa da para piyasalarındaki hareketliliğin etkisiyle 22 Mayıs’ta 83.675’e kadar geriledi ve 2019’un en düşük seviyesini test etti.

Uzun bir sürenin ardından ilk kez 2 Temmuz’da 100.000’in üzerini gören endeks, yaz döneminde 95.000-103.000 bandında hareketini sürdürdü. 30 Eylül’de 105.033’ü görerek dokuz ayın sonunda yükselişe geçti.

Yıl sonuna doğru küresel hisse senetlerine artan girişlerle yaşanan ralli ise yatırımcıyı borsaya girme konusunda cesaretlendirdi. BİST-100, 4 Kasım’dan yıl sonunda kadarki süreçte 103.000’lerden 114.000’lere çıktı ve yılı da bu seviyelerde tamamlaması bekleniyor.

Böylece BİST-100’ün 2019 yılı değer kazancı yaklaşık yüzde 28,3 olarak gerçekleşecek. Türkiye’nin risk priminin azalması, beş yıllık CDS’lerin yıl sonuna doğru şubat ayından sonra ilk defa 300 puanın altına düşmesi ve artan büyüme beklentileri de borsadaki ralliyi destekledi.

2019’UN ‘EN’LERİ

Peki, 2019’da en çok akılda kalan gelişmeler neler oldu? Yurtiçinde, yılın ilk yarısında piyasalara jeopolitik riskler ve dış gelişmeler yön verdi. ABD Başkanı Trump’ın ABD’nin Suriye’den çekilmeye başlayacağını açıklaması ve “Kürtlere saldırırlarsa Türkiye’yi ekonomik olarak mahvedeceğiz” tweet’i iki ülke arasında ilişkilerin gerilmesine neden oldu.

ABD’nin Türkiye Rusya’dan S-400 alırsa Türkiye’ye yaptırım uygulayabileceğini açıklaması ve Trump’ın “52 yılın ardından ABD için İsrail’in Golan Tepeleri üzerindeki egemenliğini tam olarak tanımanın zamanı geldi” gibi açıklamaları da ilişkileri iyice gerdi.

Bu gelişmenin ardından Londra swap piyasasında TL gecelik faizlerinde artış yaşandı. TCMB swap işlem limitini artırarak sıkılaşma yönünde adım attı. Yüksek Seçim Kurulu’nun (YSK) İstanbul seçimleri için tekrar kararı da aldığı yılın ilk yarısını BİST 96.985’ten tamamladı.

Yılın ikinci yarısında kredi derecelendirme kuruluşlarının not kararları izlenirken teşvik paketleri, TCMB’nin hem faiz hem repo ihaleleri ve zorunlu karşılıklar üzerinden attığı adımlar dikkat çekti.

ABD’nin Rusya’dan S-400 alımı nedeniyle ortaya koyduğu tutuma karşın tutuklu bulunan Hakan Atilla’yı serbest bırakması ikili ilişkilerde yılbaşından bu yana gözlenen gerilimi azalttı.

Ancak 9 Ekim’de başlayan Barış Pınarı Harekatı sonrası ABD’nin Türkiye’ye yönelik yaptırım uygulaması ve Halkbank aleyhine dava açılması ile pay piyasalarında kısa süreli dalgalanma yaşandı.

Bu dalgalanma uzun sürmedi ve BİST-100, yaklaşık 20 ayın zirvelerini test etti. TCMB, 2019’daki son dört toplantısında gerçekleştirdiği bin 200 baz puanlık faiz indirimiyle politika faizini yüzde 24’ten yüzde 12’ye indirdi.

DÜNYADA DURUM

Yurtdışında ise 2018’den devralınan ticaret savaşına dair endişeler 2019’da da piyasaların odağındaydı. ABD ve Çin’in restleşme ile anlaşma arasında gidip gelen tutumları piyasalara negatif yansıdı. 2019’da önde gelen merkez bankalarının gevşek politikalara dönüşü faiz indirimlerini beraberinde getirdi.

FED, 11 yılsonra ilk kez faiz indirdi ve politika faizini yüzde 1,50-1,75’e çekti. ABD Başkanı Trump’a yönelik azil süreci, İngiltere’deki seçimler ve Brexit de takip edildi. Son çeyrekte ABD ile Çin arasındaki ticaret müzakerelerinde ilk faz anlaşmasının sağlanması piyasalara olumlu yansıdı.

2020 BEKLENTİLERİ

Peki, 2020’de piyasaları neler bekliyor? 2019’da Borsa İstanbul, 2018’deki kayıplarının tamamını geri aldı. Ünlü&Co-DAHA Finansal Danışmanlık Müdürü Murat Akyol, ekonomilerdeki toparlanma sinyallerinin yanında merkez bankalarının küresel büyümeye destek vermeyi sürdüreceği beklentisi altında ve yeni bir risk unsuru ortaya çıkmazsa BİST-100’ün 2020 için güçlü potansiyel sunduğunu söylüyor.

Akyol, “Düşük faiz ortamında alternatif güçlü bir getiriden yoksun olunması hisseye ilgiyi yeni yılda yüksek tutacak” diyor. Mevcut değerlemelerin BİST’te 2020’de 130.000’lerin aşılabileceğine işaret ettiğini kaydeden Akyol, 100.000-135.000 aralığını 2020 için olası bir bant olarak görüyor.

Son 1-2 yılda dipten dönüş başlasa da 2011’den bu yana uzun vadeli ortalamalara bakıldığında BİST gelişmekte olan ülke (GOÜ) piyasalarına kıyasla hala iskontolu.

Murat Akyol, bunun 2020'de BİST'te yukarı hareket etme eğiliminin güçlü olduğunu teyit eden bir faktör olduğu görüşünü paylaşıyor. Akyol'a göre, BİST'in bu iskontoyu azaltma potansiyeli yüksek olsa da farkın tamamen kapanması için daha uzun bir zaman dilimi gerekiyor.

OLUMLU YATIRIM İKLİMİ

2019'un sonlarında baz etkisinin yarattığı pozitif enflasyon etkisinin azalması ve faiz seviyeleri TL'nin net reel getiri olanağını kısıtladı. Ancak küresel tarafta ılımlı yatırım ortamının sürdüğü ve gelişen ülke varlıklarına ilgi korunduğu süreçte TL cinsi varlıklarda dengelenmenin sağlanması ve ilginin yeniden artması bekleniyor.

Garanti BBVA Yatırım Danışmanlığı Birim Müdürü Özgür Yurtdaşseven, Türk hisse piyasasının 2019'da olduğu gibi 2020'de de küresel taraftaki olumlu yatırım ikliminden faydalanabileceğini öngörüyor.

Yurtdaşseven, TCMB'nin politika faizini düşürmesine paralel, kredi faizlerinde düşüşün kısmen büyüme ve şirket kârlılıkları tarafını destekleyebileceğini tahmin ediyor. Bu eğilimin kredi derecelendirme kuruluşları nezdinde kısmen olumlu görüş değişikliğini de gündeme getirebileceğini belirtiyor.

BİST-100'ün ilk çeyrekte 115.000-120.000 bandında hareket etmesini bekleyen Özgür Yurtdaşseven, bu süreçte BİST adına riskleri ise küresel volatilite potansiyeli ve Türkiye açısından dış politik belirsizliklerin gündeme gelmesi olarak sıralıyor.

Ziraat Yatırım Genel Müdürü Uğur Boğday, düşük faiz ortamı ile 2020'de büyüme beklentileri ve ABD ile ilişkilerde orta yol bulunabileceği varsayımıyla BİST'in ilk çeyrekte 120.000'i aşabileceğini düşünüyor.

Boğday, ilk faz ticaret anlaşması sonrasında küresel ekonomide toparlanma senaryoları ile GOÜ varlıklarına sermaye akışı gözlemlenebileceği kanaatinde. Uğur Boğday, böyle bir gelişmede Türkiye'nin de sermaye akımlarından yararlanabileceğini kaydediyor.

YAPTIRIMLARIN OLASI ETKİSİ

2019'un son günlerinde ABD yaptırımlarının son savunma bütçesi tasarısı içinde yer bulması ve bu tasarının içinde CAATSA yaptırımlarının da yer alması ABD ile ilişkilerde gerilime yol açtı.

Ahlatcı Yatırım Genel Müdürü Tuncay Karahan, bu sürecin yılbaşından bu yana S-400 alımlarıyla gündemde kalmasına rağmen ciddi hamlenin gelmediğini söylüyor. Karahan, ABD Başkanı Trump'ın yaptırımlar konusunda Türkiye'ye karşı daha ılımlı bakışa sahip olduğunu düşünüyor.

"2018'de Brun-son krizinde uygulanan yaptırımlar ciddi bir ekonomik sıkıntı yaratmadı" diyen Karahan, benzer bir süreç yaşanabileceği beklentisinde. Trump, 12 maddeden oluşan CAATSA yaptırımlarından en az beş tanesini seçecek. Tuncay Karahan, Trump'ın en az etkili olanları tercih etmesini olası buluyor ve yaptırımların önemli etki yaratmasını beklemiyor.

BANKA KÂRLARI DÜŞTÜ

Borsada tahminler ve ABD'nin olası yaptırımlarına dair beklentiler böyleyken sektörlere yönelik 2020 öngörülerine de değinmek gerekiyor. Türk bankacılık sektörü 2019'u 2018'deki kur gerilemesinin ekonomi ve şirketler üzerinde yarattığı tahribatın etkilerini yöneterek geçirdi.

Yaz aylarında BDDK'nın direktifleriyle yıl sonuna kadar takip hesaplarına intikal ettirilecek 46 milyar TL'lik kredi bakiyesi bankaları bu kredileri önden yüklemeli tanımak zorunda bıraktı.

İş Yatırım analistleri, bankalarda üçüncü çeyrekten başlayarak artan takip oranının 2019'u yüzde 6'nın üzerinde geride bıraktığını tahmin ediyor. Takip oranının en yüksek seviyelerinin muhtemelen 2020'nin ilk aylarında görüleceğini kaydeden İş Yatırım, 2020 ikinci yarıdan itibaren kredi büyümelerinin etkisiyle sektörün takip oranlarında yavaşlama ve düşüş bekliyor.

Kuruma göre, 2020 bankacılık sektörü açısından tam bir düzlüğe çıkıştan ziyade yaraların sarılmaya başlandığı bir yıl olacak. Tera Yatırım Ekonomisti Enver Erkan, faizlerdeki düşüşün iç talepteki canlanmayı olumlu etkileyeceği görüşünde.

Erkan, bu canlanmanın otomotiv ve dayanıklı tüketim malı sektörlerine olumlu yansıyabileceğini öngörüyor. Enerjide yüksek döviz borçluluğu kaynaklı risklerin devam ettiğine dikkat çeken Enver Erkan, doğalgaz ile üretim yapan şirketlerin artan fiyatlar ve zamların etkisiyle üretim maliyetlerinin artacağını belirtiyor.

Bu durumun petrokimya açısından da olumsuz olduğunu, petrokimyadaki seyrin petrol fiyatlarına bağlı olacağını da sözlerine ekliyor.

YATIRIMCILARA ÖNERİLER

TEB Portföy Genel Müdürü Selim Yazıcı, 2019'da fon getirilerinin oldukça tatminkar olduğunu ve ana varlık sınıflarında mevduatın üzerinde getiriler yakalanabildiğini aktarıyor.

Yazıcı, 2020 için de olumlu olmakla birlikte getirilerin düşen faizlere paralel daha mütevazı seyredebileceğini öngörüyor. Selim Yazıcı, "Yatırımcılar bir varlık sepeti yaparak alınan riske karşı getirilerini maksimize etme yoluna gidebilirler" diyor.

Ziraat Yatırım'dan Uğur Boğday ise ülke risk primindeki düşüş ve yurtdışı piyasalardaki destekleyici görüntü de dikkate alındığında hisselerin cazip olmaya devam edebileceği kanaatinde.

Boğday, mevduat faizlerindeki gerilemenin de yatırımcıların hisseye talebini destekleyebileceğini kaydediyor. Yatırımcılara hisse dışında altını da öneren Boğday, faizlerdeki düşük seviyeler ve önemli bir değişim beklenmemesi nedeniyle portföylerdeki sabit getirili varlıkların ağırlığının düşük kalmasını öngörüyor.

METİN AYIŞIK GEDİK YATIRIM GENEL MÜDÜRÜ

“BİST-100, ÖNEMLİ BİR POTANSİYEL TAŞIYOR”

“Küresel piyasalarda risk iştahı güçlü seyrediyor. Küresel ekonomi ve Türkiye ekonomisinde özellikle para politikasında atılan genişleyici adımlardan gelecek katkıyla toparlanma beklentisi hakim.

Bunlara ek olarak tatil dönemi sonrasında yeni yılla birlikte işlem hacminde görülebilecek artış gibi unsurları dikkate alarak ilk çeyrekte BİST-100’ün 110.000’in üzerinde, hatta 120.000’e yakın seviyelerde olabileceğini düşünüyoruz.

BİST-100 halen oldukça iskontolu seviyelerde ve önemli bir potansiyel taşımaya devam ediyor. Bu nedenle seçici bir yaklaşımla portföylerdeki hisse senedi pozisyonlarının korunabileceğini ve artırılabileceğini öneriyoruz.

Mevcut belirsizlik unsurlarını ve oynaklığın artma olasılığını da dikkate alarak, portföylerde hisse senedi kaynaklı riskleri dengeleyecek sabit getirili, döviz, altın gibi enstrümanlarla çeşitlendirilmeye gidilmesi de sağlıklı olabilir.”