TALİP YILMAZ

tyilmaz@ekonomist. com. tr

MUSTAFAGUNDOGDU

mgundogdu@ekonomist. com.tr

Bunun yanında döviz ve mevduat da önerilerde öne çıkıyor. Zor bir yıl geride kaldı. Beklentilere bakılırsa, zor bir yıla daha giriyoruz. Yatırımcılar da bu paralelde yeni yılda portföylerini oluşturmaya başlıyor.

2015 yılındaki sert gerilemelerin ardından değerlemeleri cazip hale gelmesiyle, uzmanlar, yatırımcılara özellikle portföy tarafında ağırlığı hisselere vermelerini öneriyor.

Ayrıca 2015’te sert gevşemeler yaşayan TL ve TL varlıkları da bu yıl için tavsiye ediliyor. 2016 yılının geçen yıla göre daha ılımlı bir havada geçmesi bekleniyor. Tabii ki bu yeni yılda riskler olmadığı anlamına gelmiyor. Bu bağlamda 2016 para kazanmaktan çok ‘eldeki parayı korumanın’ dönemi olarak adlandırılıyor.

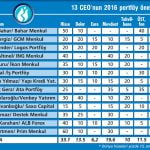

Tabloyu görmek için görsele tıklayın

PORTFÖY NASIL OLMALI?

Aracı kuruluş ve portföy yönetim şirketlerinin üst düzey yöneticilerine, yeni yıla nasıl bir portföyle girilmesini tavsiye ettiklerini sorduk. Haberimizin tablolarında aldığımız yanıtları detaylıca görebilirsiniz.

Sonuçta 13 CEO’dan aldığımız yanıtlara göre, yüzde 33,1 hisse, yüzde 19,6 mevduat, yüzde 19,7 dolar ağırlıklı döviz, yüzde 11,5 özel sektör tahvili, yüzde 10 tahvil-bono, yüzde 3,8 altın ve yüzde 2,3 yurtdışı ürünler öneriliyor. Portföy önerisi tablosunu baktığımızda, tüm katılımcıların hisse önerdiğini görüyoruz. Sadece bir katılımcı mevduat önermiyor.

1 Kasım genel seçimi sonrasında yaptığımız ve 8 Kasım’da piyasada olan dergimizde yer verdiğimiz 20 CEO’nun katıldığı ankette, yüzde 30,5 hisse, yüzde 24 mevduat, yüzde 17,5 döviz önerisi verilmişti. Bugün gelinen noktada Rusya’ya ait savaş uçağının düşürülmesi sonrasında piyasalara gelen satış ve borsa değerlemelerinin düşmesi, hisse önerilerini artırmış görünüyor.

HİSSEDE DEĞERLEME UCUZ

Portföy önerilerinin uzun vadeli olduğunu söyleyen Destek Menkul Genel Müdürü Tuna Yılmaz, hisse değerlemelerinin çok düştüğünü belirtiyor. Türkiye’nin büyümesine bağlı olarak şirketlerin de büyüyeceğinin altını çizen Yılmaz, “Büyümeye inanmayanlar dolarda kalabilir ama dünya ekonomilerinin gelişeceği beklentisi unutulmamalı.

Yüzde 25 dolar da tutulabilir. Ancak geri kalan nakit varlıklarda olmalı ki hisse piyasalarındaki ilave hareketlerden fayda-lanılabilsin” diyor. Yılmaz, altının ise giderek artabileceği düşünülen faiz ortamında fazla değer kazanamayacağını ancak düşük miktarda tutulabileceğini sözlerine ekliyor.

Hisse piyasaları ile ilgili beklentisi daha düşük olan GCM Menkul Genel Müdürü Alper Nergiz, şu değerlendirmeyi yapıyor: “FED’in 2016’da da faiz artırımlarına devam edecek olması ve kademeli bir yol haritası izleneceğine ilişkin vurgu yapılmış olması önemli. Sıkılaşan global finansal koşullar ise gelişen ülke varlıklarında baskı yapabilir.”

Alper Nergiz’in hisse önerisi yüzde 20 ile en düşükler arasında yer alıyor. Yüzde 15 ile en düşük hisse öneren isim olan Saxo Capital Genel Müdürü Savaş Divanlıoğlu ise yurtdışı hisse ve emtia piyasalarındaki fırsatlara dikkat çekiyor.

Oran olarak en yüksek hisse öneren isimler ise Prim Menkul Yönetim Kurulu Üyesi Tunç Kertmen ve Bahar Menkul Yönetim Kurulu Başkanı Adnan Bahar.

RİSKLER DE DİKKATE ALINMALI

Sonuçta 2016 yılında riskleri ve fırsatlarıyla volatil bir süreç yaşanacak gibi görünüyor. Burada yatırımcının risk algısına ve beklentilerine göre portföyünü şekillendirmesi gerekecek.

Logos Portföy Yönetim Kurulu Üyesi Berrin Önder, 2016 yılının para kazanmaktansa parayı koruma dönemi olacağını söylüyor. Önder, dengeli bir portföyle paranın değerinin korunmasının amaç olmasını yatırımcılara tavsiye ediyor.

Bireysel yatırımcının risk profilini dikkate alarak enstrüman bazında çeşitlendirmeye gitmesini ve böylece risk getiri arasındaki dengeyi gözetmesini öneren Yapı Kredi Yatırım Genel Müdürü Gülsevin Yılmaz ise “Yatırımcılar, çıkabilecek fırsatları hızlı değerlendirebilmek için portföylerinin büyük bir bölümünü likit enstrümanlarda tutabilirler” diyor.

TÜRK VARLIKLARI KAYBETTİRDİ

2015 yılını FED’in faiz artırımı bekleyişi ve global ekonomilerin zayıflamasıyla dalgalı geçirdik. Burgan Porföy CIO’su Berna Özdemir, bu bağlamda TL’nin dolar karşısında yüzde 25,25 değer kaybına uğradığını ve BİST-100’ün de yaklaşık yüzde 15 değer kaybettiğini belirtiyor.

Özdemir, global ekonomilere yönelik endişeler nedeniyle gerileyen petrol ve emtia fiyatlarının altının dolar bazında ons fiyatını da baskı altında bıraktığını söylüyor.

Berna Özdemir, “Ancak gram altın bazında baktığımızda doların yükselişine paralel yüzde 12 civarında kazanç yaşandı. 2015 yılında yabancı para yatırımı dışında geçtiğimiz yıllara kıyasla yükseliş gösteren mevduat faizleri yatırımcıları özellikle piyasalarda yaşanan çalkantılar nedeniyle cezbetti” diye konuşuyor.

Özdemir, 2016’nın ise nispeten olumlu geçse de sihirli değnek dokunuşu beklenmemesi gerektiğini de vurguluyor.

YENİ YILDA PARA NEREDE?

Saxo Capital Stratejisti Cahit Paksoy, 2016 yılı içinde yatırım araçlarına baktığımızda dolar/TL ve Euro/TL yüzdesel olarak değişken olsa da yukarı yönlü hareketin devamı beklenilen enstrümanlar olacak gibi durduğunu aktarıyor. Paksoy, defansif açıdan dolar/TL ve Euro/TL’nin portföylerde yer alabileceğini söylüyor.

Cahit Paksoy, “Euro/dolar parite-sinde yaşanacak olası gelişmelerin bu iki enstrümanın getirilerini farklılaştıracağını da unutmamak gerekiyor. Gram altın da dolar/TL ve ons altın hareketlerine bağlı olarak yatırımcısına belirli bir kâr potansiyeli sağlayabilir” diyor. Paksoy, tahvil piyasasında yaşanacak gelişmeler ve MB’nin olası adımlarının, mevduat ve hazine tahvili getirilerini etkileyeceğini belirtiyor.

BİST’TE ALIM FIRSATLARI

Gedik Yatırım Araştırma Uzmanı Hakan Çal da 2016’da artan faizlerin sabit getirili menkul kıymetleri yine ön plana çıkaracak gibi durduğunu belirtiyor. Çal, “Bunun yanında özellikle de BİST-100’de 70.000 altındaki rakamlardaki düşük çarpanlar hisse senetleri için iyi bir potansiyel oluşturuyor” diye konuşuyor.

Hakan Çal, yıl içinde dalgalı bir görünüm çizmesini beklense de bu sert düşüşlerin iyi alım fırsatları oluşturacağı bir yıla girdiğimizin altını çiziyor. Değerli metaller tarafında dolar bazlı düşüşlerin sona yaklaştığını düşündüklerini de ifade eden Çal, dolar/TL kurunda 2015’e göre sınırlı da olsa yükselişlerin süreceğini, buna bağlı olarak TL/gr bazında değerli metallerin de cazip olmaya devam edeceğini söylüyor.

Yurtiçi piyasaların global risk faktörlerinin gerçekleşmesi durumunda nasibini alacağını kaydeden Berna Özdemir ise reformların yavaş ilerlemesinin, TL’nin değer kaybının hızlanmasıyla ekonomik verilere yansımasının, TCMB’nin para politikasının seyrinin ve anayasa ve başkanlık seçimi tartışmalarının piyasalara olumsuz yansıyabileceğini söylüyor. Özdemir, “TL ve TL varlıklarda gelinen cazip seviyelerin, 2016’nın ilk aylarında olmasa da yaşanacak gelişmelere göre yatırımcıları ikna edeceğini düşünüyorum” şeklinde konuşuyor.