2022 yılını geride bırakırken, portföylerde yeni yıl hesapları yapılıyor. Yatırımcılar, yeni yılda "Portföylerde nasıl değişikliklere gitmeli?" sorusunun yanıtını arıyor. Biz de uzmanlara yatırım araçlarına dair 2023 yılı beklentilerini ve yatırım önerilerini sorduk.

08 - 21 Ocak 2023 tarihli sayıdan

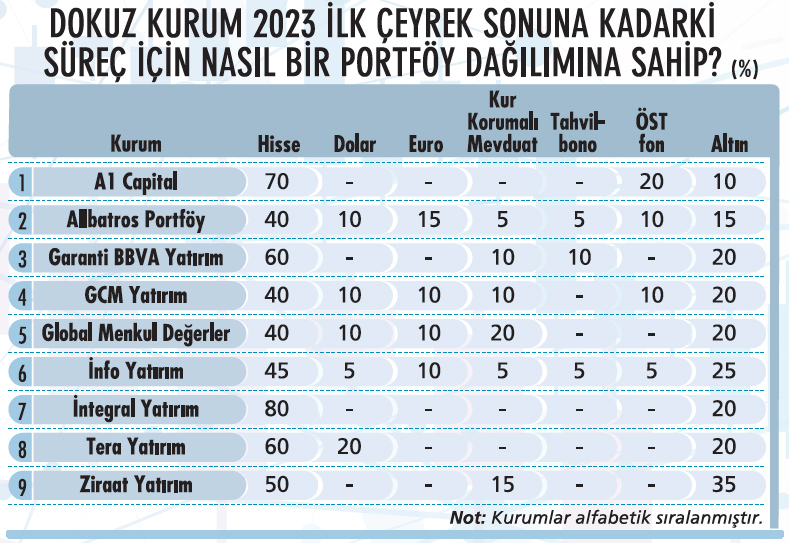

Dengeli portföy dağılımının önemine vurgu yapan uzmanların en çok önerdiği yatırım aracı; açık ara farkla hisse olarak öne çıkıyor. Onu altın, Kur Korumalı Mevduat (KKM) ve dolar takip ediyor.

Piyasalar, oldukça hareketli geçen 2022 yılını geride bıraktı. Yeni yıla girdiğimiz bu süreçte ise yeniden 'Parayı nasıl yönetmeli?' sorusu gündeme geliyor.

Portföyler oluşturulurken yatırımcıların kararları üzerinde belirleyici olacak, hem yurtdışı hem de yurtiçi odaklı birçok önemli gündem maddesi de bulunuyor.

Yurtdışında küresel büyüme endişeleri, enflasyon ve Rusya-Ukrayna savaşının yarattığı enerji ve gıda emtiaları üzerindeki yukarı yönlü riskler hala önemli faktörler arasında sayılıyor. Ayrıca Tayvan üzerinden ABD-Çin gerginliğinin devam edip etmeyeceği önemli konu başlıklarından olacak.

'Sıfır Covid Politikası'nı terk etme sinyalleri veren Çin'in büyüme görünümü de diğer belirleyici faktörler arasında gösteriliyor. Tüm bu risklere karşı merkez bankalarının para politikaları da piyasalara yön vermeyi sürdürecek.

Yurtiçinde ise yüksek enflasyon ve kur ekonomiyi etkileyen baş faktörler olarak gündemde üst sıralarda duruyor. Düşük faiz politikasının devam edeceği sinyalleri de bu eğilimin süreceğinin habercisi oluyor.

Tüm bu etkilerin dışında, 2023'ün seçim yılı olması da diğer belirsizliklerinin yanında önemli bir gündem maddesi olarak duruyor. Seçimin öne çekilerek haziran öncesinde, nisan ya da mayıs aylarında yapılıp yapılmayacağı da takip edilecek bir diğer başlık olacak.

2023 YATIRIM ÖNERİLERİ

Bu faktörler ışığında yatırımlarını korumaya ve getiri sağlamaya çalışan yatırımcılar, yeni yılda "Portföylerde nasıl değişikliklere gitmeli?" sorusunun yanıtını arıyor. Biz de uzmanların yatırım araçlarına dair 2023 yılı beklentilerini ve yatırım önerilerini öğrendik.

Dengeli portföy dağılımının önemine vurgu yapan uzmanların en çok önerdiği yatırım aracı; açık ara farkla hisse olarak öne çıkıyor. Borsa İstanbul (BİST), 2022 yılında dünyadan önemli bir oranda pozitif ayrışma sağladı.

Öyle ki yabancı payındaki ciddi düşüşe karşın yerli yatırımcı sayısı 4 milyona yaklaşıyor. Borsada son günlerde yaşanan düzeltmelere rağmen fırsatların devam ettiği belirtilirken hisse seçimine dikkat edilmesi ve 'seçici' olunması gerektiği kaydediliyor. Hisse sonrasında en fazla önerilen yatırım araçları ise altın, KKM ve dolar olarak sıralanıyor.

2022 yılı boyunca BİST ve hisse yatırımlarına pozitif bir bakış açıları olduğunu söyleyen Garanti BBVA Yatırım Genel Müdürü Utku Ergüder, yeni yılda da genel olumlu görüşlerini koruduklarını ifade ediyor. Bununla birlikte Utku Ergüder, takip edilecek gündem başlıkları nedeniyle 2023'ün 2022'ye göre görece dalgalı olması olasılığını yüksek bulduğunu da not olarak düşüyor.

Utku Ergüder, "Bu açıdan fırsat gördüğümüz model portföy hisselerimizin yanı sıra oluşabilecek dalgalanmaları değerlendirmek adına bir miktar fon ayrılabilir" diyor. Yılın başlarında yatı rım açısından risk alınabi leceğini söyleyen Ziraat Yatırım Genel Müdürü Uğur Boğday ise seçime aşıldıkça bir miktar defansif kalınabileceğini ifade ediyor.

Uğur Boğday, "Seçim ve sonrasında uygulanacak makro politikalar, yılın ikinci yarısında alınacak aksiyonlar için önemli. Faizin seyri de yakından izlenecek" diyor.

PARLAYAN YILDIZ: BORSA

2022'nin yatırımcılarına en çok kazandıran enstrümanı ve parlayan yıldızı açık ara farkla borsa oldu. 2021'i 1.858 puandan tamamlayan BİST-100 Endeksi, 2022 sonunda 5.509 puana yükseldi. Böylece 2022'de, BİST'teki yıllık artış 3.652 puan ve yüzde 196,57 olarak gerçekleşti.

Borsadaki yükselişin çok önemli bir kısmı ise faiz indirimlerinin de başladığı yılın son çeyreğinde yaşandı. GCM Yatırım Genel Müdürü Alper Nergiz; 2022'nin, Borsa İstanbul'un 'enflasyona karşı en güçlü liman' sıfatı kazandığı, sabırlı yatırımcıların yüzlerinin güldüğü, yükselişlerle dolu bir yıl olduğu analizini yapıyor.

Nergiz; büyüme modeline yönelik TCMB para politikası kararları, yüksek enflasyon ve düşük faiz temposu nedenleriyle getiri arayışındaki yatırımcıların özellikle yılın ikinci yarısından itibaren borsayı alternatifsiz olarak gördüğüne dikkat çekiyor.

Alper Nergiz; her ay katlanarak artan ve 3,5 milyonu aşan yeni yatırımcı sayısını, şirketlerin artan kârlılıklarını ve güçlü bilanço rasyolarını bu sürecin en dikkat çekici gelişmeleri olarak sıralıyor.

KURDA YUKARI HAREKET OLUR MU?

Dolar/TL kurundaki hareket, yatırımları oluştururken en fazla bakılan faktörlerden biri. Uzun zamandır 18,60’ın üzerindeki seyrini koruyan, geçen hafta ise yükselişe geçerek 18,75 seviyesini aşan kur için ilk çeyrek dönemde düşüş beklentisi pek fazla bulunmuyor.

Yurtiçinde seçim öncesi dönemde para politikasının değişmeyeceği varsayımıyla TL'de bir değerlenme beklenmesi mümkün görünmüyor. Ayrıca küresel piyasalarda likidite musluklarının açılması durumunda bile piyasadaki baskı nedeniyle TL'de yukarı hareket olası görülmüyor.

Seçimden sonra ise Ortodoks politikalara geri dönülecek bir ekonomi yönetiminin başa gelmesi durumunda yabancı tarafında sıcak para akışı olacağı yorumları yapan uzmanlar, ancak faizlerin artırılacak olmasının KKM'nin sona erebileceğine dair varsayımla kurda yukarı yönlü hareketin kaçınılmaz olacağını da belirtiyor. Tüm bu beklentiler dahilinde, dolar/TL'de öngörüler ise 18,00-22,00 bandında bulunuyor.

DOĞAL OLMAYAN HAREKETLER

Ziraat Yatırım'dan Uğur Boğday, ekonomi yönetiminin kur ataklarını azaltma konusunda koordinasyon avantajı ve baz etkisiyle enflasyondaki potansiyel düşüş de düşünüldüğünde 2023'ün ilk çeyreğinde de önemli bir hareketlilik beklemezken, kurda hafif yukarı yönlü seyrin gözlenebileceğine işaret ediyor. Boğday, "Kurun ilk çeyrekte 18,00-20,00 arasında olabileceğini düşünüyoruz" diyor.

Mevduat faizlerin düşük seyrinin devam etmesinin ve KKM ile BDDK regülasyonlarının, kurun belirli bir bant içinde stabil hareket etmesini sağladığını ifade eden A1 Capital Genel Müdür Yardımcısı Baki Atılal ise KKM'nin ve regülasyonların liralaşma stratejisi kapsamında devam etmesini bekliyor. Baki Atılal, bu nedenle ilk çeyrekte de dolar/TL kurunun stabil devam edeceğini öngörüyor.

2023'te dolar/TL'nin 18,00-20,00 TL arasında olabileceğini düşündüklerini ifade eden İntegral Yatırım Araştırma Müdürü Seda Yalçınkaya Özer; "Dolar/TL'de doğal olmayan hareketler var. Dolayısıyla kurdaki baskının devam etmesi, yatay seyrin sürmesini de destekliyor" diyor.

Seda Yalçınkaya Özer; ilk çeyrekte yukarı yönlü hafif atak görülse de bu seviyelerde yatay eğilimin devam etmesini bekliyor. Allbatross Portföy Yönetim Şirketi Yönetim Kurulu Üyesi İbrahim Başügüdücü; yılın ilk yarısında mevcut kur politikasının korunacağı, dolayısıyla majör bir siyasi ya da ekonomik gelişme olmaya- cağı varsayımıyla kurda sert bir oynaklık olacağını

ECB FAİZ ARTIŞINA DEVAM EDECEK Mİ?

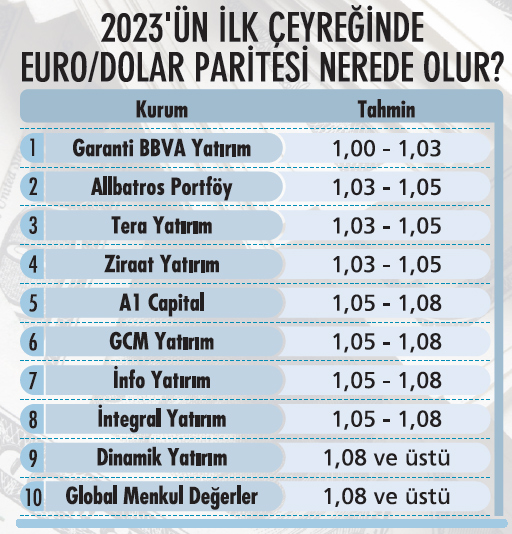

Allbatross Portföyden İbrahim Başügüdücü; son aylarda piyasayı en çok etkileyen başlığın FED'in faiz artırımını hangi hızla yavaşlatacağı ve 2023'te hangi faiz seviyesinde duracağı konusu olduğunu söylüyor.

“ABD'de son dönemde gelen veriler, enflasyonun yavaşladığını ve iş gücü piyasasının zayıflamakta olduğunu anlatıyor” diyen Başügüdücü'ye göre; bu durumun devam edeceği öngörüsünden hareketle parite 1,00 seviyesinin altında kalıcı olamaz.

“İlk çeyrekte güçlü dolar görsek de yılın geri kalanında daha güçlü bir Euro beklentim var” diyen İbrahim Başügüdücü'nün parite için ilk çeyrek tahmini 1,031,05 aralığında bulunuyor.

A1 Capital'den Baki Atılal; “ECB'nin makroekonomik tahminlerinde enflasyon beklentisini yüzde 5,5'ten yüzde 6,3'e çıkarırken, büyüme tahminini yüzde 0,9'dan yüzde 0,5 indirmesi faiz artırım sürecinin güçlü şekilde devam edeceğinin göstergeleri” diyor.

ECB'nin 2023'ün ilk yarısında iki kez 50 baz puanlık faiz artırımı yapmasını ve bunu iki kez 25'er baz puanlık faiz artırımlarının takip etmesini bekleyen Baki Atılal; bu kapsamda parite beklentisini 1,05-1,08 olarak açıklıyor.

Global Menkul Değerler Araştırma Direktörü Banu Dirim; katılaşmış, yüksek enflasyonu normalleştirmek adına ECB'nin faiz oranlarında agresif tavrına devam edebileceği öngörüsüyle, parite fiyatlamalarında yukarı yönlü potansiyelin ilk üç ayda da süreceği görüşünde.

Bu dönemde paritenin 1,08'i aşabileceğini düşünen Banu Dirim; “Ancak bölge ekonomisine ilişkin resesyon olasılığı ve yaklaşan kış süreci, Euro lehine hareketleri kısmen düşünmüyor. İbrahim Başügüdücü; 2023 seçim sonuçlarına da bağlı olarak yılın ikinci yarısında kurda yüksek bir volatilite görme olasılığının da göz ardı edilmemesi gerektiğine işaret ediyor.

TEK HANELİ FAİZ DÖNEMİ

2022'ye yüzde 23'ten başlayan iki yıllık gösterge faiz, 2022'yi yüzde 8,75 seviyesinden tamamladı. Yıl başından ağustos ayı ortasına kadarki süreçte yüzde 20-23 bandında hareket eden gösterge faiz, bu aydan itibaren düşüşe geçti.

Bu tabloda; ticari kredilere ilişkin açıklanan makro ihtiyati tedbirlere ek olarak TCMB'nin ağustos ayından itibaren faiz indirimlerine başlaması en önemli etkenler cldu.TCMB, politika faizini ilk olarak 18 Ağustos 2022'de beklenmedik şekilde 100 baz puan indirerek yüzde 14'ten yüzde 13'e çekti.

22 Eylül 2022'de de 100 baz puanlık indirim sürdü ve politika faizi yüzde 12'ye indirildi. 20 Ekim 2022'de ise faiz indirimlerine vites artırarak devam eden TCMB, politika faizini 150 baz puan düşürerek yüzde 10,5'e indirdi. Kasım ayında da döngü aynen devam etti ve 150 baz puanlık indirimle politika faizi yüzde 9'a geriledi.

Böylece, Eylül 2020'den itibaren çift hane olan politika faizi, 24 Kasım 2022 itibarıyla tekrar tek haneye düşmüş oldu. 22 Aralık 2022'de gerçekleşen 2022'nin son PPK toplantısında ise faizlerde beklentilere paralel olarak değişikliğe gidilmedi ve politika faizi yüzde 9 seviyesinde sabit tutuldu.

NASIL BİR PARA POLİTİKASI?

Şimdi dikkatler; TCMB'nin 2023'te nasıl bir politika izleyeceğine çevrilmiş durumda. TCMB; her yıl aralık ayında, takip eden yıl izleyeceği para ve kur politikalarını 'Para ve Kur Politikası Metni' aracılığıyla kamuoyuyla paylaşıyor. 2023'e ilişkin metin basın toplantısı yapılmadan 30 Aralık 2022'de TCMB'nin internet sitesinde '2023 Yılı Para Politikası ve Liralaşma Stratejisi' ismiyle yayınlandı.

Metinde; enflasyonla ilgili olarak TCMB, temel amacını 'fiyat istikrarını sağlamak' olarak belirtirken, yüzde 5 olan orta vadeli enflasyon hedefini korudu. Enflasyon Raporu'nda açıklanan tahminlerin yıl boyunca ara hedef olarak değerlendirileceği, kalıcı fiyat istikrarını destekleyici unsur olarak finansal istikrarın gözetileceği kaydedildi.

Temel politika aracının bir hafta vadeli repo ihale faiz oranı olduğu tekrarlanırken, parasal aktarım mekanizmasını destekleyici politikaların sürdürüleceği ifade edildi. Para politikası, kur ve likidite tarafında ise dalgalı döviz kuru rejiminin sürdürüleceği, döviz kurlarının serbest piyasa koşullarında, arz ve talep dengesine göre oluşacağı üzerinde duruldu.

2023'te; zorunlu karşılıklar, fiyat istikrarı ve finansal istikrar hedefi doğrultusunda parasal aktarım mekanizmasının sağlıklı işleyişini sağlamak ve makro finansal istikrara ilişkin riskleri sınırlamak amacıyla kullanılmaya devam edileceği bilgisi de verildi.

Ayrıca 2023'te 12 PPK toplantısı gerçekleştirilecek. Toplantıların öncesindeki yedi günlük süredeki 'sessiz dönemde' para politikasına yönelik dış iletişim yapılmayacak.

"2023'Ü İKİYE AYIRMAK GEREKİYOR"

Yatırım Finansman Başekonomisti Erol Gürcan; enflasyon hedefi, dalgalı kur rejimi ve temel politika araçlarıyla ilgili ana çerçevede radikal değişiklik olmadığını söylüyor.

Gürcan; bankacılık sek törüne yönelik bilançolardaki TL ağırlığını artırıcı önlemlerin sürdürülmesini ve TL mevduat hedefi oranının 2023'ün ilk altı ayı için yüzde 60 olarak belirlenmesini ise 'dikkat çekici' olarak yorumluyor.

Erol Gürcan; "TL fonlamada, Açık Piyasa İşlemleri (APİ) ağırlığının artırılması hedefi; menkul kıymet portföy büyüklüğünün TCMB bilançosunun yüzde 5'inden yüzde 7'sine revize edilmesi ve hedefli kredilerin destekleneceği vurgusu, para politikasının 'kısmen genişleyici' kalma olasılığını öne çıkarıyor" diyor.

Tera Yatırım Başekonomisti Enver Erkan; API fonlamasındaki artışın ve bankalara şu anda verilenden daha fazla fon verilecek olmasının, yüzde 9 olan faiz oranının değişmeyeceği varsayımıyla, kredi genişlemesini destekleyeceğini öngörüyor.

Erkan; ücret artışları, erken emeklilik, kredi genişlemesi gibi unsurların ilk yarıda güçlü talep yaratarak aylık enflasyon oranlarını yüksek tutacağı ve enflasyondaki düşüşü yavaşlatacağı görüşünde. Baz etkisinin de yardımıyla enflasyonun seçime kadar yüzde 40'lara kadar düşebileceği tahmininde de bulunan Enver Erkan; şöyle devam ediyor: "TCMB'nin temel politika sloganı; faiz oranlarının değişmediği veya düşürüldüğü bir ortamda döviz kurunu kontrol altında tutmak.

Faiz oranlarını uzun vadede enflasyonun altında tutmak mümkün olmasa da mevcut koşulların seçime kadar devam edeceğini öngörebiliyoruz. Para politikasında sıkılaşmaya veya mevcut makroihtiyati liralaşma tedbirlerinin kaldırılmasına yönelik bir yönerge ise yok. Bu nedenle 2023'ü, seçim öncesi' ve 'seçim sonrası' olarak ikiye ayırmak gerekiyor."

GÖSTERGE FAİZDE YÖN NEREYE?

TCMB cephesinde son durum böyleyken uzmanların çoğunun 2023 ilk çeyrek sonuna kadarki süreç için gös terge faizi olarak bilinen iki yıllık tahvil faizine ilişkin beklentisi yüzde 8-10 bandına işaret ediyor. Ancak yüzde 10-12 ve yüzde 12-14 bandı da beklentiler dahilinde.

TCMB'nin faiz indirimleriyle birlikte koordineli BDDK regülasyonlarının, tahvil faizlerindeki düşüşün ana nedeni olduğunu söyleyen A1 Capital'den Baki Atılal; 2023'ün ilk çeyreğinde gösterge faizin regülasyonların etkisiyle yüzde 8-10 arasında oluşmasını bekliyor.

Baki Atılal, "TCMB'den her ne kadar ilk çeyrekte faiz indirimi beklemesek de enflasyonda, baz etkisi haricinde özellikle petrol fiyatları destekli bir geri çekilme gördüğümüz takdirde TCMB'nin bir 100 puanlık indirim yapma olasılığını göz etmiyoruz" diye de ekliyor. Böyle bir durumda tahvil faizlerinin yüzde 8'in altına inebileceğini kaydeden Baki Atılal, bunu 'düşük ihtimal' olarak gördüğünün de altını çiziyor.

İnfo Yatırım Genel Müdür Yardımcısı Emre Seçen, ilk çeyrekte TCMB'nin bekle/gör politikası uygulayacağı görüşünde. "Ancak politika faizinin yüzde 14'lere kadar düşürüldüğü dönemlerde tahvil faizlerinde yükselişler gördük" diyen Seçen; enflasyonist ülkelerde politika faizi ile tahvil faizleri arasındaki spread'in çok düşük olduğunu aktarıyor.

Politika faizinin düşük, tahvil faizinin yüksek olmasının kamu maliyesi açısından yük oluşturabileceğini kaydeden Seçen; beklenen enflasyonun artması nedeniyle tahvil talebinin düştüğüne işaret ediyor. Bu düşüşün tahvil faizlerini artırabileceğini vurgulayan Emre Seçen; yurtiçi dinamiklere bağlı olarak ilk çeyrekte iki yıllık gösterge faizin yüzde 12-14 aralığına yükselmesini bekliyor.

DÜZELTME GELİR Mİ?

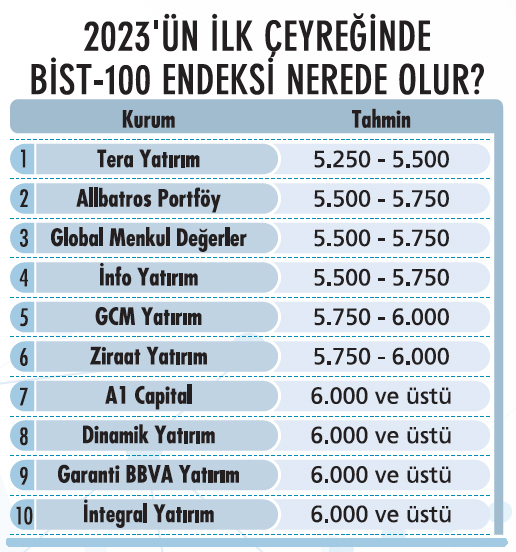

Borsadaki beklentilere de bakalım. 2022'deki güçlü performansın ardından 2023'e de oldukça iyimser bir zeminde başlayan ve 2 Ocak'ta 5.661 ile zirvesini yenileyen BIST-100, haftanın kalanında ise bu iyimserliğin devamını getiremedi ve sert satışlarla karşılaştı. Öyle ki 5 Ocak'ta kapanışını 5.116'dan yapan endekste, söz konusu tarihte iki kez devre kesici çalıştı.

Uzun vadeli tahminde bulunmanın oldukça zorlaştığı mevcut dönemde, biz de uzman isimlerin yılın ilk çeyrek dönemine ilişkin beklentilerini öğrendik. Uzmanların çoğu; ilk çeyrekte BİST-100'de 6.000 seviyesinin ve üstünün görülmesinin sürpriz olmayacağını düşünse de temkinli olmakta fayda olacağı görüşünde de birleşiyor.

Özellikle yabancı takas payının tarihi düşük seviyelerde olması, endeks için önemli bir katalizör olan enflasyonun baz etkisiyle birlikte gelişmekte olan ülkeler gibi düşüşe geçme olasılığı gibi neden lerle olası düzeltme ya da kâr realizasyonlarının göz ardı edilmemesi gerektiği de kaydediliyor. Bu nedenlerle de 5.500-6.000 bandı öne çıkıyor.

HEDEF, REEL GETİRİ

Dinamik Yatırım Menkul Değerler Yönetim Kurulu Başkanı Ayşin Erdem; BİST-100'de şu anki değerleme raporlarını dikkate aldığında, 2023'ün ilk çeyreğinde 6.000-6.500'lerin görülebileceğini tahmin ediyor.

Erdem; "Borsada yeni zirvelerin geleceğine yönelik beklentimizin arkasında; diğer yatırım ürünlerine göre alternatifsiz oluşu, yerli yatırımcının ilgisinin devam etmesi ve çarpanlar bazında düşük hisselerin var oluşu nedenleri var" diyor.

Ayşin Erdem; Bitcoin'in uzun süre düşük seviyelerde işlem görmesi nedeniyle bir kısım yatırımcının borsaya yatırım yapmaya başlamasının ve bu yatırımcıların finansal davranışlarının da borsadaki yükselişi destekleyebileceğini kaydediyor.

Mevcut faiz politikası ve enflasyonist iklimde oluşan negatif reel getiri endişesi sürdükçe borsaya olan ilginin devamını bekleyen Allbatross Portföy'den İbrahim Başü-güdücü, ilk çeyrek için TL bazında 5.500-5.750 bandına işaret ediyor.

ALTIN

GRAM ALTIN YÜZLERİ GÜLDÜRDÜ

2022’de yatırımcılarına kazandıran yatırım araçlarından bir diğeri de gram altın oldu. Kapalıçarşı’da 24 ayar külçe altının gram satış fiyatı, 2022’de yüzde 40,3 değer kazandı. 2021 yılının sonunda 780 TL’den satılan 24 ayar külçe altının gram satış fiyatı, 2022 yılının son işlem gününde 1,094 TL’ye yükseldi.

2021 yılını 5,161 TL’den tamamlayan Cumhuriyet altınının satış fiyatı da 2022’nin sonunda 7,330 TL oldu. Böylece 2022’de Cumhuriyet altınının satış fiyatında yüzde 42’lik artış kaydedildi. 2022’de 1.800 dolardan başlayan, Rusya-Ukrayna savaşının başlamasıyla Mart 2022’de 2.051 dolardan kapanış gerçekleştirmeyi başaran ons altın ise yılın devamında oldukça inişli-çıkışlı bir seyir izledi ve resesyon endişeleriyle gerilemeye başladı.

Güvenli liman olarak doların görülmesi ve FED’in agresif faiz artırımlarıyla dolara olan talebin artmasıyla ons fiyatlamalarında sert geri çekilme kaçınılmaz oldu. Öyle ki ons altın; eylül ayının sonlarında 1.620 dolarlara kadar geriledi. Yılın son ayında ise dolar endeksinin gerilemeye başlamasıyla yükseliş kanalına giren ons altın 2022’yi, 1.824 dolardan tamamlamayı başardı. Ons altının 2022 yılı getirisi ise yüzde 1,3 ile oldukça sınırlı kaldı.

ONS’TA BASKI AZALACAK MI?

2023’te sarı metal cephesinde neler olacağı merakla bekleniyor. Gram altına yönelik beklentilerde ilk çeyrek için 1,100- 1,200 TL bandının öne çıktığı görülüyor. Tabii gram altına ilişkin tahminlerin arkasında; ons altın ve dolar kuru öngörüleri var.

Ziraat Yatırım’dan Uğur Boğday’a göre; FED’in faiz artışlarıyla birlikte enflasyonda düşüş trendine girildiğine yönelik işaretler ve faizde tepe seviyelerin netleşmesi olasılığı, ons altın üzerindeki baskıyı kaldırabilir.

Boğday; “Küresel ekonomilerdeki yavaşlama, jeopolitik taraftaki belirsizlikler, bazı merkez bankalarının altın alımı ve çıkarma maliyetindeki seyir, ilk çeyrekte ons altında yükselişle sonuçlanabilir” diyor. Uğur Boğday; dolar/TL’de ilk çeyrekte 18,00- 20,00 bandındaki beklentisinin de etkisiyle gram altın tarafındaki öngörüsünün 1,100-1,200 TL aralığında olduğunu kaydediyor.

2023 yılında ons altının daha yüksek seviyelerde seyredeceği bir ortam oluşabileceği kanaatindeki İntegral Yatırım’dan Seda Yalçınkaya Özer; FED’in kademeli olarak güvercin yapıya geçmesinin ons altındaki FED baskısını azaltacağını öngörüyor.

Seda Yalçınkaya Özer’e göre; bununla birlikte dolar/TL’de yatay yukarı yönlü eğilimin sürmesi de gram altının geri çekilmelerde fırsat vermesini destekliyor.

“1.200 TL’Yİ GEÇEBİLİR”

İnfo Yatırım’dan Emre Seçen’in 2023 ilk çeyrekte sonu gram altın beklenti ise 1,200 TL ve üstünde. “1 ons altın 31,1 gram altına tekabül ediyor. Bunun dolar/TL ile çarpımı ons altının fiyatını aşağı yukarı veriyor” diyen Seçen; ons altın sert geri çekilse de dolar/TL’deki yukarı yönlü hareketle gram altının kısmi yukarı yönlü hareketine devam edeceği görüşünde.

Emre Seçen; FED’in güvercin tutuma geçtiği ve en azından ilk çeyrekte bunu devam ettirebileceği öngörüsüyle ve kur tarafındaki yatay seyrin devamına yönelik beklentisiyle gram altında 1,200 TL ve üzerine işaret ediyor.

PARİTE

PARİTEDE SON TABLO

2022'ye 1,1297'den başlayan Euro/dolar paritesi, şubat ayının başında 1,1450 ile 2022'deki zirve seviyesini görse de Rusya- Ukrayna savaşının başlamasıyla beraber Euro'daki sert değer kaybı sonucunda, hızla düşüşe geçti. İlk olarak 2022 Mart başında 1,10 seviyesinin altına gerileyen parite, 2022 boyunca bir daha bu seviyeyi göremedi.

Öyle ki 2022 Eylül başında 1,00 seviyesini de aşağı yönlü kırdı ve 27 Eylül 2022'de 0,95 ile tarihi düşük kapanışını yaptı. 2022 Kasım'da toparlanmaya başlayan ve 1,04 seviyesine kadar yükselen parite 2022’yi 1,07'den tamamladı. Euro/TL de 20,00 seviyelerini test etti ve 2022'de Euro'nun satış fiyatında yıllık bazda yüzde 32,92 yükseliş görüldü.

EURO NEDEN GÜÇLENDİ?

Garanti BBVA Yatırım'dan Utku Ergüder; son zamanlarda paritede görülen yukarı yönlü hareketin ana nedenlerinden birinin ABD'de enflasyonun zirve seviyeden dönmeye başlaması olduğu bilgisini veriyor.

Utku Ergüder; Euro'nun güçlenmesinin diğer nedenlerini şöyle sıralıyor: “FED'in Mart 2023 toplantısında faiz artırımlarını sonlandıracağı, Avrupa Merkez Bankası'nın (ECB) faiz artırımlarına belli bir süre daha devam edeceği beklentisiyle tarihsel olarak aşırı short pozisyonda olan Euro'da pozisyon kapamaları da paritedeki son yükselişte pozisyonların arttığını net şekilde görüyoruz.

2023'te Avrupa'da sert kış koşullarının gecikmeli gelecek olması, doğalgaz başta olmak üzere Avrupa'nın enerji kaynaklarına ulaşma senaryolarında daha önce korkulan tablonun yaşanmayacağına yönelik fiyatlama da Euro'ya destek veriyor.”