İktisat teorisinde, iktisadi faaliyeti yönlendirmede hükümetlerin sahip olduğu temel politika araçları "para ve maliye" politikalarıdır. Para politikasının merkezinde "faiz ve para arzı kontrolü", maliye politikasının temelinde ise "kamu harcamaları ve vergilerin kontrolü" yer alır. ABD'li ünlü iktisatçı "Frederic S. Mishkin"e göre para ve maliye politikaları kısa vadede toplam arz ve talep üzerinde etki yaratma gücüne sahipken, uzun vadede bu politikaların toplam üretim üzerinde bir etkisi olmaz.

İktisat teorisinin detayına girmeden maliye politikasının ekonomi politikalarına etkisini hatırlayalım: Maliye politikası araçlarından vergilerin toplam talep ve arz üzerindeki etkisi dolaylıdır. Vergilerdeki bir artış harcanabilir geliri azalttığından, vergi artışları tüketim ve yatırım harcamalarını azaltır. Diğer bir deyişle, vergilerdeki bir değişiklik iktisadi faaliyet üzerinde dolaylı da olsa genişlemeci veya daraltıcı etkiye sahiptir.

BÜTÇE VERGİ BÜYÜKLÜKLERİ

2023 yılı Bütçe ve Ek Bütçe Kanunlarına göre merkezi bütçe vergi gelirleri hedefi 230.197,8 milyon TL aşılarak 4.500.866 milyon TL olarak gerçekleşti. Bütçedeki bu gerçekleşmeye enflasyonun katkısı aşikar. Gelelim 2024 merkezi bütçesindeki vergilere. 2024 yılı Bütçe Kanunu ile merkezi bütçe vergi gelirleri hedefi şu şekildedir:

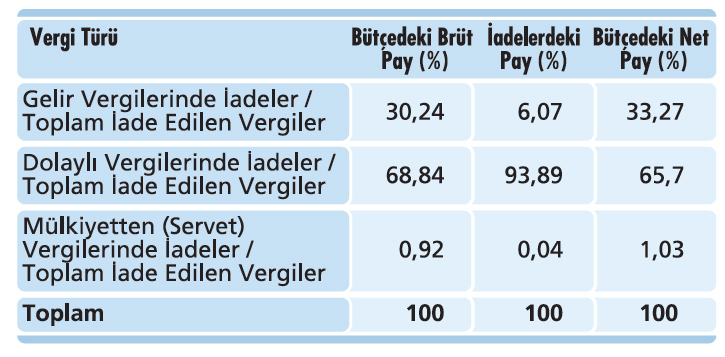

2023 yılına göre 2024 yılında vergi gelirlerinde brüt artış yüzde 89,6; net artış (red ve iadeler sonrası) yüzde 64,6. Brüt ve net farkı yüzde 25. Nedeni red ve iadeler olup, 2024 vergi gelirleri ret ve iadelerden sonra tablo aşağıdaki gibidir:

VERGİ RED VE İADELERİNDEKİ ÇARPIKLIK

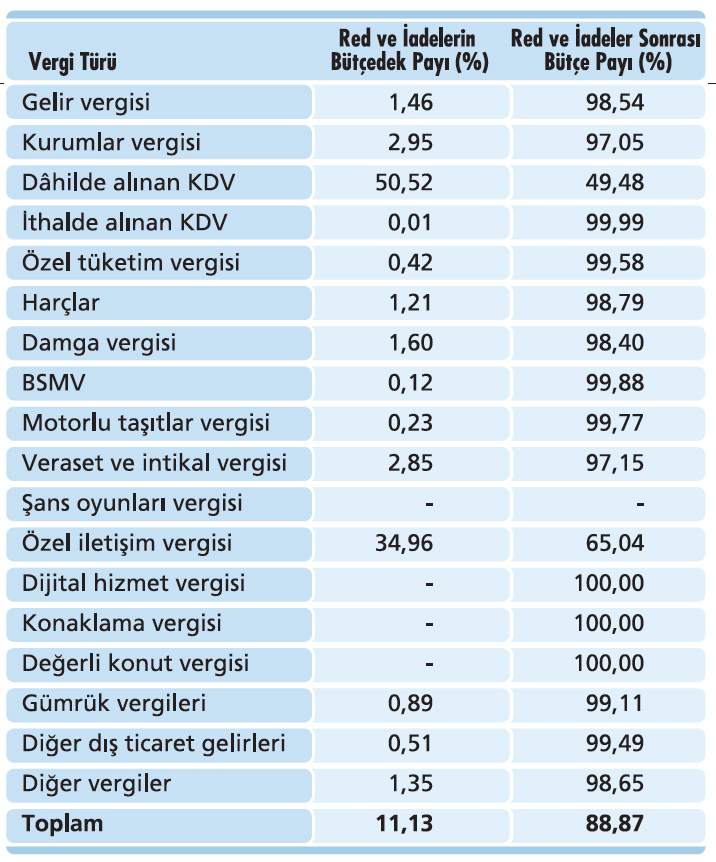

2024 yılı Bütçe Kanunundaki red ve iadelerin toplamı 927.869 milyar TL'dir. Aşağıdaki tabloya göre red ve iadelerin toplam brüt vergi gelirlerine oranı yüzde 11,13. Ancak bu tabloda bir çarpıklık tüm çıplaklığı ile ortada: 2024 yıl red ve iadeler toplamının 844.005 milyar TL (yani yüzde 91'inin), dâhilde alınan KDV. Böylece, red ve iadeler sonrası dâhilde alınan KDV'nin bütçe vergi gelirleri içindeki payı yüzde 49,48'e düşmektedir.

Diğer bir deyişle, Gelir İdaresi'nin tahsil ettiği her 1,00 TL'nin 0,5052 TL mükelleflere iade edilecektir. Hazineye tahsil edilen 1,00 TL'nin 0,4948 TL kalmaktadır: Bu çarpıklık vergi türleri itibarıyla bakıldığında da ortaya çıkmaktadır.

RED VE İADE SÜRECİNİN MALİYETİ NE?

İstanbul Sanayi Odası "Türkiye'nin 500 Büyük Sanayi Kuruluşu Araştırması - 2022" sonuçlarını Eylül 2023'de açıkladı. İSO açıklamasında, devreden KDV sorununun 2022 yılında daha da belirgin bir hale geldiği ve İSO 500 şirketlerinin devreden KDV yükünün diğer bir deyişle,

Gelir İdaresi'nin tahsil ettiği her 1,00 TL'nin 0,5052 TL mükelleflere iade edilecektir. Hazineye tahsil edilen 1,00 TL'nin 0,4948 TL 107 oranında artarak 49 milyar TL'ye yaklaştığı belirtildi (Kamuoyuna açık bir veri olmamakla birlikte Türkiye'de devreden toplam KDV'nin 200 milyar TL'yi aştığı söyleniyor). İSO "devreden KDV sorununu", "sanayi kuruluşlarının, yüksek kaynak ihtiyacına rağmen, devlete sıfır faiz ve sonsuz vade ile borç vermesi" olarak tanımlıyor.

Nasıl mı? KDV sistematiği, mal ve hizmet üretimi için yüklenilen KDV'nin bu mal ve hizmet satışları üzerinden hesaplanan KDV'den indirime dayalıdır. Üretilen mal ve hizmetlerin KDV'den istisna edilmesi ve/veya indirimli oran uygulaması nedeniyle üreticilerin indirim yolu ile gideremediği durumda iade mekanizması devreye girmektedir. Ancak bunlar dışında devreden KDV iade edilmemekte ve devletten alacak olarak kalmaktadır. Oysa AB ülkeleri devreden KDV'ni mükelleflere iade etmektedir.

Ancak iade süreci kolay mı? Değil. İade şartlarının varlığı halinde iade, kısa sürede (özellikle enflasyon yüksek olduğu bu dönemde) yapılmalıdır. Teminat vererek iade alınabilse de, Hazineye teminat mektubu sunmanın da bir maliyeti var ve teminat çözümündeki gecikmeler de maliyetleri daha da artırmaktadır. Geç çözülen her teminat mükellef için ek bir maliyettir.

ÇÖZÜM NERDE?

Önce sorunun kaynağına bakmakta fayda. Çünkü sorunu anlamak çözümün esası için şart. Katma Değer Vergisi'nin 1985'te yürürlüğe girmesinin nedenleri, “ekonomik işleyiş ve vergi yükü açısından KDV sisteminin tarafsız olması, işlem vergilerinin ekonomiye olumsuz etkilerinin giderilmesi ve ihracatın geliştirilmesine katkı verme" olmuştu. Ancak günümüzde KDV'nin bu üç özelliği “istisnalar, indirimli oran uygulaması ve KDV tevki-fat" gibi uygulamalarla mükellefler için bir yük haline geldi.

KDV'nin işleyişinin merkezindeki “indirim mekanizması" bozuldu, verginin yayılı ve indirilebilir olma özelliği ortadan kalktı. Yürürlüğe girdiği 1985 yılında Katma Değer Vergisi Kanunu 63 madde ve 5 geçici maddeden oluşurken, mevcut Kanun 63 madde ve 40 geçici maddeden oluşmaktadır. Geçici maddeler asıl maddelerin üçte ikisini oluşturuyor. Kanunda “istisnaları" düzenleyen “II. Kısımdaki istisnalar" alfabemizdeki harfleri tüketti.

O nedenle öncelikle KDV işleyişinin olmazsa olmazı “indirim mekanizmasını" bozan istisnalar ve indirimli oran uygulamaları gözden geçirilerek KDV Kanunu fabrika ayarlarına döndürülmelidir. Bunun için “KDVK'nundaki vergi harcamaları" gözden geçirilerek kaldırılmalı ve KDV sistematiğindeki “indirim mekanizması" işletilmelidir.

Mevcut birikmiş devreden KDV'nin en azından bir kısmı “diğer vergi borçlarına mahsup edilebilmeli veya teminat" sayılmalı ve belirlenen bir takvime göre iadesi gerçekleş-tirilmelidir. Gelişmiş ülkelerde olduğu gibi her takvim yılı sonunda devreden KDV'nin mükellefe iadesine imkan veren düzenlemeler hayata geçirilmelidir. Aksi takdirde sıkı para ve maliye politikalarının uygulandığı bu dönemde işletme-^ lerin faaliyetlerini sürdürme riskinin artması söz konusudur.