CEREN ORAL BALABAN

coral@ekonomist.com.tr

14-27 Haziran tarihli sayıdan…

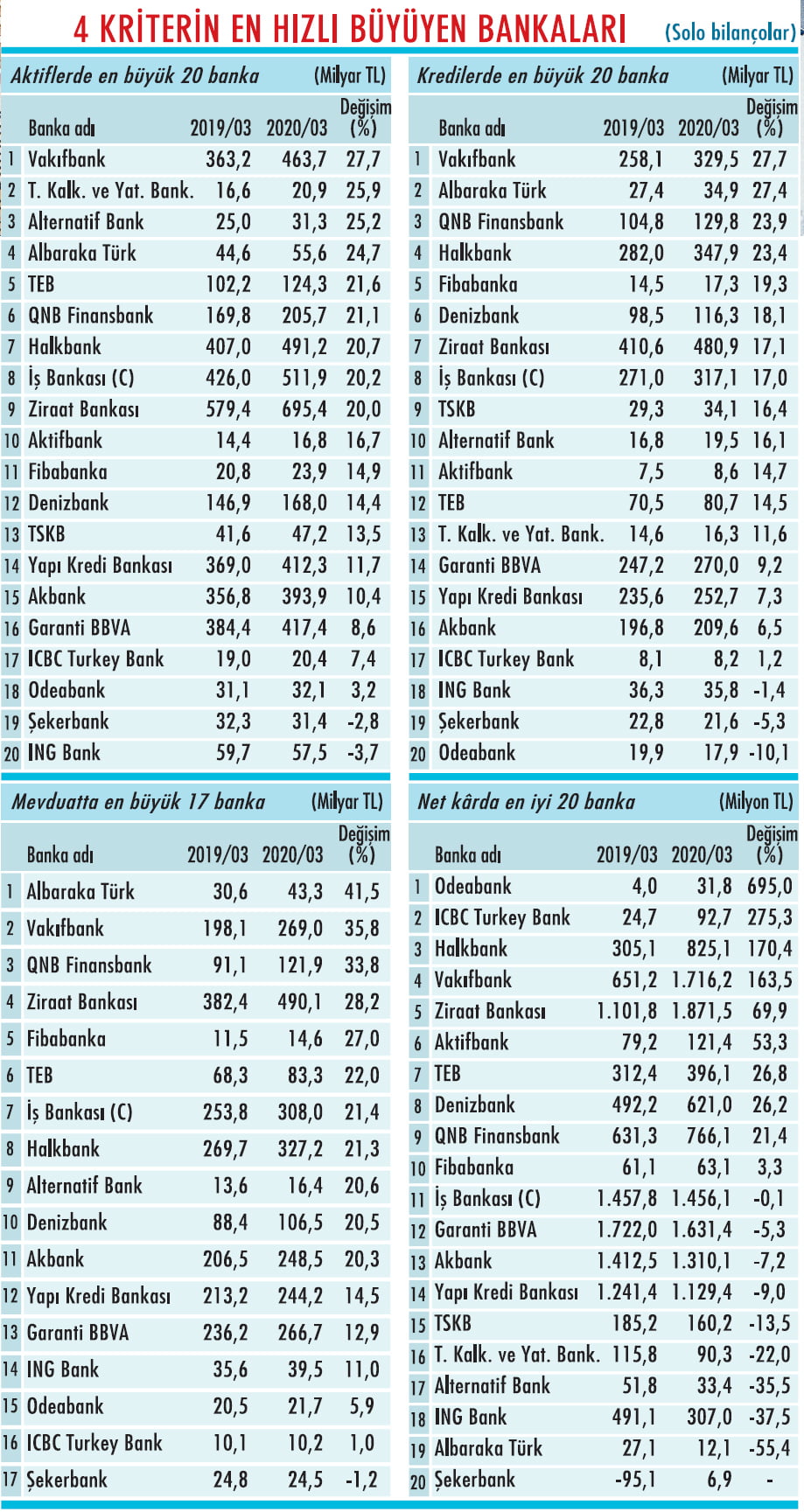

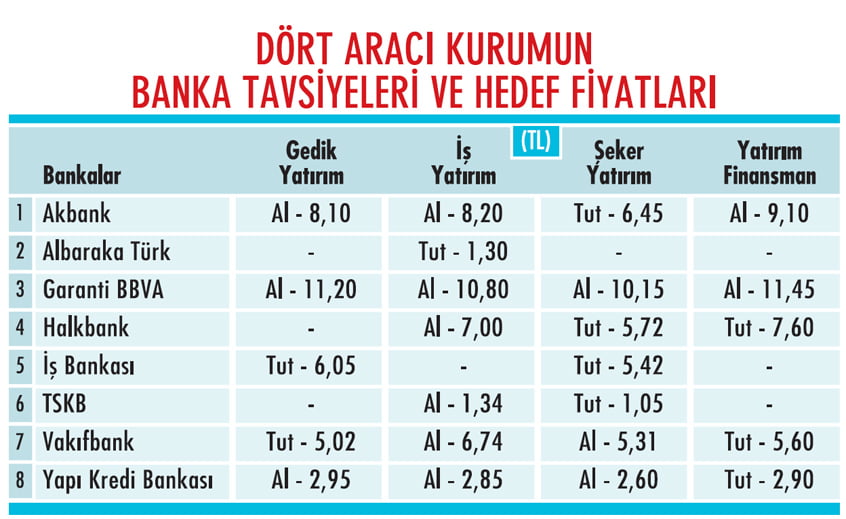

Dört kurumun da 'al' dediği tek banka Garanti BBVA olurken, onu üç kurumun önerdiği Akbank ve Yapı Kredi Bankası (YKB) izliyor. Tabloya bakıldığında, 20 banka içinde dokuzunun net kârının 2019 ilk çeyreğe göre daraldığı görülüyor.

Yıllık bazda net kârı daralan dokuz banka arasında İş Bankası, Garanti BBVA, Akbank, YKB ve TSKB'nin de olması bir diğer önemli nokta. 2019 ilk çeyrekte zarar açıklayan Şekerbank'ın net kâra geçmesi, Odeabank'ın net kârındaki yüzde 695'lik artış ve kamu bankalarının yüksek kâr rakamları da oldukça dikkat çekiyor.

İLK ÇEYREĞİN ANA TRENDLERİ

2020'nin ilk iki ayında, düşen faizler kapsamında güçlü ekonomik faaliyet ve artan kredi talebiyle bankalar açısından tablo olumluydu. Ancak bankacılık da diğer birçok sektör gibi mart ayında Covid-19 salgınından etkilendi.

Ahlatcı Yatırım Araştırma Uzmanı Hüseyin Emre Tavacı, ilk çeyrek bilançolarında salgının ekonomideki olumsuz etkilerinin giderilmesi amacıyla verilen destek kredilerinin ön plana çıktığını gözlemliyor. Ancak Tavacı, kredilerdeki artışa rağmen sektörün menkul değerler portföyüne yöneliminin devam ettiğini söylüyor.

Tavacı, menkul değerler portföyünün toplam aktifler içindeki payının yüzde 15,36 ile Ekim 2014'ten bu yana en yüksek seviyeye çıktığı bilgisini veriyor.

Gedik Yatırım Araştırma Direktörü Ali Kerim Akkoyunlu, bankaların yeni yıla 2020'nin tamamı için öz sermaye kârlılığında yüzde 15-20 yükseliş hedefiyle başladığını, ocak ve şubat aylarında bu hedeflere paralel operasyonel performans gösterdiğini kaydediyor.

Bankaların ilk çeyreği Covid-19 kaynaklı yavaşlama ve artan takipteki alacak riskiyle ayrılan ek provizyonlardan dolayı yüzde 10'larda sermaye kârlılığıyla kapattığını da belirtiyor. Akkoyunlu, ilk çeyrek bilançolarında göze çarpan ana trendleri, güçlü kredi büyümesi, faiz düşüşlerinden dolayı artan kredi/mevduat makası, zayıflamaya başlayan komisyon gelirleri ve artan provizyon giderleri olarak sıralıyor.

NİSANDA YÜKSEK KÂRLILIK

Önceki hafta, nisan ayına ait bankacılık verileri açıklandı. Sektörün nisan ayı net kârı mart ayındaki 664 milyon TL net kârın ardından 3,9 milyar TL'ye yükselirken, öz sermaye kârlılık oranı yüzde 9,16 oldu. 2020 Ocak-Ni-san net kârı ise yüzde 21,6 artışla 19,7 milyar TL'ye yükseldi.

Yatırım Finansman Araştırma Müdürü Serhan Gök, aylık yüzde 187, yıllık yüzde 395 artarak 1,6 milyar TL'ye yükselen temettü gelirleri ile aylık yüzde 56, yıllık yüzde 27 düşerek 1,7 milyar TL'ye gerileyen ticari zararın aylık net kârı desteklediği görüşünde.

Gök, komisyon gelirlerinin ise aylık yüzde 36 düşüşle 2,4 milyar TL'ye gerilediğini söylüyor. Serhan Gök, şöyle devam ediyor: "Yüksek TL kredi büyümesi düşünüldüğünde, karşılık giderleri sektörün kârlılığında belirleyici olacak. 2020'de yüksek tek haneli daralma öngördüğümüz komisyon gelirleri de net kârda sınırlayıcı etki yaratıyor. Türk bankalarının öz kaynak kârlılığında beklenen toparlanmanın 2021 yılına sarkmasını öngörüyoruz."

İKİNCİ ÇEYREK BEKLENTİLERİ

Şeker Yatırım Kıdemli Bankacılık Analisti Sevgi Onur, kamu mevduat bankalarının net kârının nisan ayında yıllık yüzde 180 arttığını, özel mevduat bankaları ve yabancı mevduat bankalarında ise net kârın yıllık bazda sırasıyla yüzde 4,4 ve yüzde 10,3 azaldığını kaydediyor.

Nisan ayı kârının ocak ayına göre yüzde 45,7 daraldığını da söyleyen Onur, çekirdek bankacılık gelirlerinde zayıflama ile kredi zarar karşılıklarında artışın öne çıktığını belirtiyor.

Sevgi Onur, "İkinci çeyrekten itibaren Covid-19 krizi, banka bilançolarını yüksek kredi karşılıkları ve marjlarda zayıflama şeklinde negatif etkileyebilir" diye konuşuyor. İkinci çeyrekte kârlılıkta daralma beklediğini de söylüyor.

Tera Yatırım Ekonomisti Enver Erkan, salgının etkisiyle yavaşlayan ekonominin, artan yapılandırma taleplerinin ve kredi büyümesindeki ayrışmanın ikinci çeyreğe daha net yansıyacağını vurguluyor. Erkan'a göre, risk profillerindeki artış ihtiyatlılık ilkesi gereğince ayrılan provizyonları artıracağından kârlılık da baskılanacak.

Erkan, salgının organik kredi büyüme hızı, faiz geliri ve takipteki alacaklarda etkilerinin olmasını bekliyor. Faiz indirimlerinin mevduat maliyetlerini düşürmesini ve haziran sonrası normalleşme takviminin hızlanmasıyla oluşabilecek kredi talebini fırsat olarak görüyor.

Aktif rasyosunun (AR) bankaları daha çok kredi vermeye ve kredi koşullarını gevşetmeye zorlamasını ve takipteki alacaklarda artış olasılığını ise riskler arasında gösteriyor.

AKTİF RASYO NASIL ETKİLEYECEK?

Burada Bankacılık Düzenleme ve Denetleme Kurumu'nun (BDDK) bankaların AR hesaplamasındaki düzenlemelerine de değinmek gerekiyor. Buna göre, üç aydan kısa vadeli krediler, AR hesaplamasındaki kredi toplamından çıkarıldı.

KOBİ, proje finansman ve ihracat kredilerine 1,1 çarpanı uygulanarak bunların kredi toplamına katkısı artırıldı. Mevduat bazı 25 milyar TL'nin altında olan bankalar ise yıl sonuna kadar AR hesaplamasından muaf tutuldu.

İş Yatırım Araştırma Müdürü Dr. Bülent Şengönül, bu değişiklikleri, BDDK'nin bankaların mevduat kaynaklarını daha çok üretimi ve büyümeyi destekleyen alanlara ve ihracat alanlarına yönlendirmek istemesi şeklinde yorumluyor. Şengönül, en son haftalık mayıs verilerine ve orandaki son değişikliğe göre yaptıkları hesaplamalarda, kamu ve katılım bankalarının istenen seviyenin üzerinde aktif oranına ulaştığı ancak özel ve yabancı bankaların istenen sınırın altında bulunduğu bilgisini paylaşıyor.

Bülent Şengönül, "Muhtemelen aktif oranı yüzde 100'ün altındaki bankaların daha çok kredi verme eğiliminde olacaklarını, kısa vade kredilerini uzun vadeye taşımaya çalışacaklarını, menkul kıymet alımı yapabileceklerini ve bazı yüksek montanlı mevduatlarını bırakabileceklerini öngörüyoruz" diyor. Şengönül, mart sonundan beri oranlarını hızlıca istenen seviyeye taşıyan özel bankaların bu kez de istenen oranı yakalayacağını tahmin ediyor.

POTANSİYEL SÜRÜYOR MU?

Peki, banka hisseleri potansiyel sunuyor mu? Ahlatcı Yatırım'dan H. Emre Tavacı, mart ayındaki dipten sonra toparlanma görülse de banka hisselerinin BİST-100'e göre negatif ayrıştığını, bunun da yabancı satışlarından kaynaklandığını belirtiyor. Yabancı yatırımcıların gelmesi durumunda önce banka hisselerine yöneleceklerini öngören Tavacı, banka hisseleri için hala yükseliş potansiyeli olduğunu düşünüyor.

Gedik Yatırım'dan Ali Kerim Akkoyunlu, sektörün önündeki en önemli riski ekonomik yavaşlamanın getirdiği kredi alacak riski olarak görüyor. Akkoyunlu, yılbaşından bu yana BİST'in yaklaşık yüzde 17 gerisinde kalan bankacılık endeksinin ucuz değerlemeler açısından fırsat sunduğunu ve ekonomik toparlanma senaryosunda bu fırsatın artacağını kaydediyor.

8 BANKANIN İLK ÇEYREK BİLANÇO ANALİZİ

1- Akbank

Aktif kalitesi tarafında ikinci grup krediler için ayırdığı ihtiyatlı karşılık oranlarıyla pozitif ayrışıyor. Salgının negatif etkisini, güçlü sermayesi ve karşılık rezervleriyle karşılayacağı öngörülüyor.

2- Albaraka Türk

Ana faaliyet gelirlerinde toparlanma sürse de yüksek karşılık giderleri kârlılığı aşağı çekiyor. Diğer faiz dışı gelirler zayıf seyrediyor. Aktif kalite problemlerinin sürebileceği belirtiliyor.

3- Garanti BBVA

Marjlar ilerleyen çeyreklerde baskılanabilir. Karşılık öncesi ana faaliyet gelirlerindeki güçlü görünümün bankaya çok daha kötü şartlarla bile baş etme olanağı sağladığı analizi yapılıyor.

4- Halkbank

Ücret ve komisyon gelirlerinin yüksek seyretmesi, güçlü kredi büyümesine bağlanıyor. Önümüzdeki çeyreklerde başarılı kârlılık bekleniyor.

5- İş Bankası

İlk çeyrekte tahsili gecikmiş alacaklarda iyileşme, net takibe intikal eden kredi hızında yavaşlama, ihtiyatlı karşılık politikası dikkat çekti. Güçlü sermaye tabanıyla öne çıkıyor.

6- TSKB

Kredi spreadleri kuvvetli görünümünü koruyor. Bankanın aktif oranına tabi olmaması ve son zamanlarda yapılan düzenlemelerle fonlama çeşitliliğinin artması fırsatlar olarak görülüyor.

7- Vakıfbank

TL fonlama maliyetlerindeki düşüşten en iyi faydalanan banka olduğu belirtiliyor. 2020 kârlılığında provizyonların belirleyici faktör olduğunun altı çiziliyor.

8- YKB

Çekirdek bankacılık ve komisyon gelirlerinde güçlü büyüme, kredi ve mevduatta küçük ölçekli işlere odaklanma politikasıyla beğeniliyor. İhtiyatlı aktif kalitesi önem arz ediyor.