CEREN ORAL

coral@ekonomist.com.tr

Kârlılıkta da yüzde 20-25 büyüme tahmini var. Sektör, mevzuatla ilgili sorunlar için de çözüm bekliyor. Ticareti finanse etmesi nedeniyle ülkenin ekonomik büyüme dinamikleri ve ticari faaliyetlerin gelişimi faktoring sektörü için oldukça önem arz ediyor. Sektörün özellikle 2015 ve 2016 yıllarında bekleneni verememesi de söz konusu dönemde hem dünya hem Türkiye ekonomisinde yaşanan durgunluğun bir yansıması olarak gösteriliyor.

Finansal kiralama (leasing), faktoring ve finansman şirketlerini tek çatı altında toplayarak temsil eden Finansal Kurumlar Birliği'nin (FKB) rakamları, faktoring sektörünün 2014'te 116 milyar TL işlem hacmi yani ciro elde ettiğini gösteriyor. Birlik verilerine göre, sektör bu rakamı 2015'te yüzde 3,1 artırarak 120 milyar TL'ye, 2016'da ise sadece yüzde 2,6 artırarak

122,8 milyar TL'ye çıkarabildi. Kârlılıktaki tablo da ekonomideki dalgalanmaları yansıtır nitelikte. Nitekim Bankacılık Düzenleme ve Denetleme Kurumu'nun (BDDK) verilerine göre, faktoring sektörünün 2014'te 616 milyon TL olan net dönem kârı, 2015'te 378 milyon TL'ye kadar geriledi. 2016'da ise toparlanmanın ilk işaretleri gelmeye başladı. Sektörün 2016'da net dönem kârı 664 milyon TL'ye yükseldi.

SON GÖSTERGELER

Peki, faktoringte 2017 yılı nasıl geride kaldı ve 2018 ilk çeyrekte göstergeler nasıl bir tablo çiziyor? Beklentiler dâhilinde gelen 2017 yıl sonu sonuçları, faktoring sektöründe yüzlerin gülmesini sağladı. FKB'nin yayınladığı verilere göre, 2017'de faktoring sektörünün işlem hacmi 2016'ya kıyasla yüzde 18,2 artarak 122 milyar 760 milyon TL'den 145 milyar 47 milyon TL'ye yükseldi.

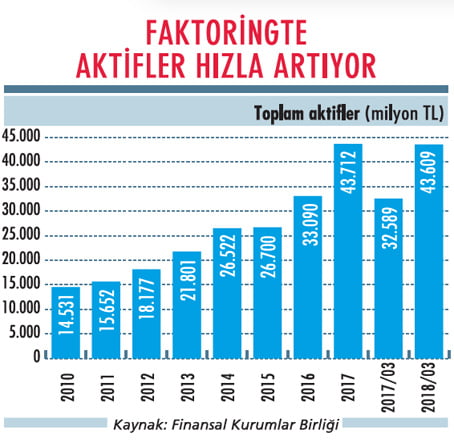

İşlem hacminin 119 milyar 618 milyon TLsi yurtiçi, 25 milyar 429 milyon TL'si ise yurtdışı kaynaklı olarak gerçekleşti. 2017'de aktifler yıllık bazda yüzde 32,1 büyüdü ve 43 milyar 712 milyon TL'ye çıktı. Bu dönemde toplam alacaklar 41 milyar 599 milyon TL olurken,

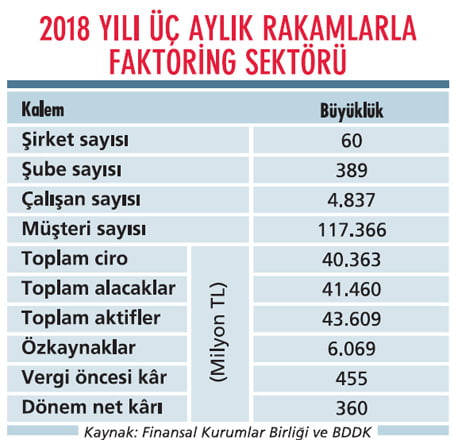

BDDK'nin verilerine göre dönem net kârı ise 664 milyon TL'den 929 milyon TL'ye yükseldi. 2018 Ocak-Mart'ı kapsayan yılın ilk üç aylık döneminde ise işlem hacmi 40 milyar 363 milyon TL'ye, alacaklar 41 milyar 460 milyon TL'ye yaklaştı. Sektörün aktif büyüklüğü 2017'nin ilk çeyreğine oranla yüzde 23,6 artışla 43 milyar 609 milyon TL, öz kaynakları yüzde 17,4 büyümeyle 6 milyar TL seviyelerinde gerçekleşti. İlk üç ayda net kâr ise 2017'nin ilk çeyreğindeki 225 milyon TL'den 360 milyon TL'ye ulaştı.

UZUN VADELİ KAYNAK

FKB Başkanı Mehmet Cantekin, Türkiye ekonomisinin zorlu sınavlardan geçtiği bir dönemde birlik olarak ekonomiye olan desteklerini sürdürdüklerini söylüyor. "Güçlü, sürdürülebilir ve dengeli büyüme yönünde bütün paydaşlarımızla yakın bir iletişim içinde geleceğe umutla bakıyoruz" diyen Cantekin, reel sektöre sürdürülebilir büyüme için uzun vadeli kaynak sağlamaya devam edeceklerini kaydediyor.

FKB Yönetim Kurulu Başkan Vekili ve FKB Faktoring Sektör Kurulu Başkanı M. Çağatay Baydar da alacaklarda son dönemlerde cirodan daha hızlı artış olduğuna dikkat çekiyor. Baydar, bunun faktoring sektörünün genel olarak uzun vadeli işlerin finansmanında söz sahibi olduğunu gösterdiğini belirtiyor. Baydar, "Faktoringin kısa vadeli bir fonlama değil, ticari akışın içinde yer alan ve nakit yönetimini sağlayan bir ürün olduğu, ticari tarafların tamamının algısında yavaş yavaş yer etmeye başladı" diyor.

YIL SONU TAHMİNLERİ

Son 10 yılda dünya faktoring sektörünün işlem hacmi ortalama yüzde 10 büyüdü. Sektör, Türkiye'de ise ortalama yüzde 16 büyüme sağladı. Faktoring sektörü temsilcileri, bu göstergeler eşliğinde 2018 yıl sonu için cirosal bazda hem ihracatta hem de yurtiçinde 2017 yıl sonuna göre yaklaşık yüzde 20'lik büyüme tahmin ediyor.

Faktoring sektörünün 2018 yılını 175 milyar TL'lik işlem hacmiyle kapatmasının sürpriz olmayacağı belirtiliyor. Kârlılıkta da yüzde 20-25'lik büyüme beklentisi var. Hem küresel hem de yerel ekonomik şartların gelişim hızına göre 2019 yılı ve sonrası için yüzde 20'nin üzerinde büyüme rakamları elde edilebileceği de vurgulanıyor.

TİCARETİN NABZINI ÖLÇÜYOR

Peki, söz konusu büyüme nereden gelir ve faktoringte büyüme ivmesinin hızlanması hangi dinamiklerle doğru orantılı? M. Çağatay Bay-dar, faktoring sektörünün iş hacminin ülkenin ticaretiyle yakından ilişkisi olduğuna değiniyor. Faktoringin sanılanın aksine yalnızca ekonomik krizlerde büyüyen bir sektör olmadığını söyleyen Baydar, ticaretteki artışın faktoring sektörünü olumlu yönde etkilediğinin altını çiziyor.

TEB Faktoring Genel Müdürü Çağatay Baydar, "Yaptığımız istatistiki çalışmalara göre, ülke ekonomisinin yüzde 8-9 oranlarında büyüdüğü yıllarda faktoring sektörünün cirosu yaklaşık yüzde 70 arttı. Ülke ekonomisi yüzde 5 daralınca ciromuz yaklaşık yüzde 30 küçüldü" diyor.

Bu nedenle Baydar, ülkenin ticaret nabzını ölçmek için faktoring sektörü rakamlarına bakılması gerektiği kanaatinde. Sektör temsilcileri de sektörün işlem hacminin enflasyon ve ülke büyümesi oranlarından arındırıldığında en az yüzde 40-50 artırılması gerektiği görüşünü paylaşıyor. Bu artışın sağlanması noktasında ise KOBİ'ler kilit rol oynuyor.

KOBİ'LERE TEMİNATSIZ DESTEK

Türkiye'deki şirketlerin yüzde 99'unu oluşturan KOBİ'ler, toplam istihdamın da yaklaşık yüzde 75'ini karşılıyor. Faktoringin de en temel hedeflerinin başında, ihtiyaç anında ticareti finanse ederek KOBİ'lerin varlığını sürdürmesini sağlamak var. Eğer KOBİ'nin faturalı bir alacağı varsa ve/veya KOBİ finansmana ihtiyaç duyuyorsa, bu finansmanı onlara faktoring sağlayabiliyor. Faktoring şirketleri, KOBİ'lerin yaptığı başvuruyu aynı gün içinde sonlandırabiliyor.

Çağatay Baydar, faktoring sektörü olarak bilanço finansmanı değil alacak finansmanı yaptıklarını söylüyor. Şirketlere alacak dışında başka bir teminata gerek duymadan finansman kolaylığı sağladıklarından bahseden Baydar, "Özellikle mütevazı bilançoya sahip şirketlerde bankalardan kredi alabilmek için teminata ihtiyaç duyuluyor" diyor. Baydar, bu şirketlerin faktoring sayesinde alacak dışında başka bir teminat için zorlanmadığını söylüyor ve tam olarak KOBİ'leri desteklediklerinin altını çiziyor.

Ayrıca FKB iki yıl önce 'KOBİ'lerle Güçlü ve Güvenli Yarınlara' projesini başlattı. Türkiye'nin birçok şehrine giden FKB, KOBİ'lerle bir araya geliyor. FKB, KOBİ'lerin en önemli sorunları arasında yer alan öz kaynak yetersizliği ve krediye erişim konularında farkındalık yaratmayı hedefliyor.

KOBİ'lerin rekabet güçlerinin ve ihracat kapasitelerinin artırılmasına, büyüme ve dış pazarlara erişiminin sağlanmasına destek olmak da amaçlar arasında yer alıyor.

SORUNLAR NELER?

Bu noktada sektörünün çözümünü beklediğini bazı sorunlar da var. Doruk Faktoring Pazarlama Müdürü Abdullah Aytaş, faktoring şirketlerinin sadece finansman işlemi yapmadıklarını, garanti ve tahsilat işlemlerini de başarıyla yürüttüklerini söylüyor. "Ancak vergi kanunlarımıza göre, şüpheli alacaklarımız anaparalar için karşılık ayırdığımızda gider yazılamıyor" diyen Aytaş, bunun sektörün en önemli sorunların-dan biri olduğuna değiniyor. Abdullah Aytaş, vergi kanunlarında yapılacak olumlu düzenlemeyle oluşturacakları daha güçlü sermaye ve öz kaynak yapılarıyla ülke kalkınmasına verdikleri desteği artıracaklarının altını çiziyor.

Sektör, Mali Suçları Araştırma Kurulu (MASAK) yönetmeliğiyle ilgili de sorunlar yaşıyor. MASAK yönetmeliği gereği 'müşterini tanı' prensibiyle kredi verilecek müşterilerin kimlik ve adres teyidi yapılmak zorunda. Ancak leasing ve finansman şirketleri kimlik ve adres paylaşım sisteminden faydalanırken faktoring bu sistemden yararlanamıyor.

YASAL ALTYAPI İSTENİYOR

FKB, bir süredir faktoringin isminin 'Ticaretin finansmanı' olarak değiştirilmesi konusunda çalışmalar yapıyor. Çağatay Baydar, ticareti gerçekten değerli kılan bir yasal altyapının da hazırlanması gerektiğini söylüyor. Baydar, şöyle devam ediyor: "Faktoring en çok gelişmiş ülkelerde bulunan bir finansal ürün. Ne ilginçtir ki, ülkemizde 'çek kırma' ile özdeşleşen bir ürünken gelişmiş ülkelerde ticari hayatta çek yok. Bunun nedeni, faturanın kıymetli evrak haline gelmesi. 'Çek kıran' ektör görüntüsü, hem bize ve ekonomimize zaman kaybettiriyor."

TEDARİK FİNANSMANI PLATFORMU'NUN ÖZELLİKLERİ

Tedarik Zinciri Finansmanı, tüm dünyada çok hızlı gelişen bir finansal ürün. 2016'da tüm dünyada finansal kredi havuzu yüzde 3 artarken Tedarik Zinciri Finansmanı ürünü yüzde 36 artış gösterdi. Dijitalleşmenin gelişmesinin bu finansal ürünün de önünü açtığı belirtiliyor.

Türkiye'de de faktoring sektörü, FKB çatısı altında kurulacak Tedarik Finansmanı Platformu'nun altyapı çalışmalarını tamamladı. Platform, şu anda 17 faktoring şirketi, beş banka ve bir katılım bankası tarafından test ediliyor. İlk müşterilerini sisteme alan ve kullanmaya başlayan finansal kurumlar da var. Üç yılda sadece Tedarik Zinciri Finansmanı tarafından 50 milyar TL'lik yeni iş hacmi bekleniyor. Platformun özellikleri ve hedefleri ise şöyle:

DÜŞÜK KREDİ MALİYETİ

Bu ürün sayesinde büyük alıcılara ürün tedarik eden ve o şirketlerin politikaları gereği çek alamayan KOBİ'ler, artık bu alacaklarını sistemde finansmana dönüştürebilecek. Alıcı teyitli olduğu için kredi maliyetleri daha düşük olacak.

YÜKSEK VERİM

KOBİ'ler, tedarikçileriyle olan ticaretin nakit akışını bu sistemde yönetebilecek, gerekirse kendisi için ek vade talep edebilecek, farklı vadelerdeki fiyatlandırma politikalarını sistem üzerinde uygulayabilecek. Şirketler, alacak ve borçları farklı farklı bankalarda da olsa tek bir hesaptan kontrol ederek yönetebilecek. Şirketler nakit yönetimi ve giderlerinde verim sağlayacak.

BLOCKCHAIN MANTIĞI

Sistem, blockchain mantığıyla çalışacak. Yani alacakları devralan bir faktoring şirketi/banka, sistem üzerinden bunu daha ucuz kaynak sağlayan başka bir finans kuruluşuna devredebilecek. Böylelikle özellikle yurtdışında büyük fon sağlayabilen kreditörler de sisteme üye olarak bunları teminatlarına alarak ucuz kredi sağlayabilecek.

KAMUNUN DA YARARINA

Kamu kurum ve kuruluşları, tedarikçilerine alıcı teyidini bu platform üzerinde verebilecek. Böylelikle tüm ödemelerini, vadelerini tek bir merkezden takip edebilecek, planlama yapabilecek, gerekirse vadeleri temdit edebilecek. Kamu denetim otoriteleri sisteme giren tüm faturaları, cinsini, fiyatlandırmayı görerek fiyat politikaları konusunda standart yakalayabilecek.

ERDAL ARAL İŞ FAKTORİNG GENEL MÜDÜRÜ

ERDAL ARAL İŞ FAKTORİNG GENEL MÜDÜRÜ"LİDERLİĞİMİZİ KORUYARAK KÂRLILIĞIMIZI ARTIRACAĞIZ"

AKTİF KALİTEMİZİ KORUDUK

Faktoring sektöründe en çok ürün çeşidini müşterilerine sunabilen, tüm segmentlerdeki müşterilerle çalışabilen, kârlılığı iyi seviyede olan, risk izleme faaliyetlerine önem veren ve teknoloji alanında yenilikçi bir şirket olmanın gururunu yaşıyoruz. 2017 yıl sonu itibarıyla 4,3 milyar TL faktoring alacağı bakiyesiyle 2016'da olduğu gibi sektör lideri olduk.

Satış hacmimizi yüzde 33 artırarak 12,3 milyar TL'ye ulaştırdık. 2017'yi 49,5 milyon TL net kârla tamamladık. Sadece satışlarımızın artırılmasına değil, aktif kalitemizin korunmasına da önem verdik. Takipteki krediler oranımız sektör ortalamasının altında yüzde 0,99 olarak gerçekleşti. Öz kaynaklarımız da yüzde 47 artarak 189 milyon TL'ye ulaşırken öz kaynak kârlılığımız yüzde 31,72 oldu.

ÇEKMATİK, BİR İLK OLDU

Teknolojik tabanlı ürünler yaratma çalışmalarımızı hızlandırdığımız 2017'ye müşterilerimize finansman hizmeti sunan chatbot uygulamamız ÇekMatik damgasını vurdu. Başta mikro işletme ve KOBİ segmentlerinde yer alan şirketlerin güvenilir ve hızlı şekilde dijital platformda nakde ulaşmasını sağlayan bu uygulama, dünya faktoring sektöründe bir ilk oldu.

2018'de de müşterilerimizin ihtiyaçları doğrultusunda dijitalleşme çalışmalarına ağırlık veriyoruz. ÇekMatik ürününe bu yıl garanti hizmeti de eklendik. Tedarikçi finansmanı da toplam hacmimiz içinde payı artan bir ürün. Bu hizmetimizi de İş Tedarik uygulamasıyla dijital ortama taşıdık. İş Tedarik, kurumsal ve büyük ticari ölçekteki şirketlere düzenli mal ve hizmet sağlayan tedarikçileri ortak platformda buluşturmayı ve fayda sağlamayı amaçlıyor.

HEDEFLERİMİZİ GEÇTİK

2018'in ilk altı ayında hedeflerimizin üzerinde 52,4 milyon TL net kâr elde ettik, 2017 yıl sonu kâr rakamımızı geçtik. Satış hacmimizi 2017'nin yarısına göre yüzde 15 artırarak 6,8 milyar TL'ye taşıdık. 2017'de müşterilerimize yönelik risk izleme faaliyetlerimizin sıklığı artırdık, bu çalışmalara devam ediyoruz.

2018 yıl sonu itibarıyla faktoring alacağı bakiyesindeki sektör liderliğimizi koruyarak kârlılığımızı daha yukarıya taşımayı hedefliyoruz. 2019'da bizleri daha büyük hedef ve başarılar bekliyor. ÇekMatik, ÇekMatik Garanti, İş Tedarik, İş Supplier gibi dijital yatırımlarımıza 2019'da da devam edeceğiz. Süreçlerimizi teknolojiyle buluşturma hedefimizle operasyonel verimliliğimizi ölçme ve süreçlerimizin otomasyonunu sağlama çalışmalarımızı sürdüreceğiz.

ABDULLAH AYTAŞ DORUK FAKTORİNG PAZARLAMA MÜDÜRÜ

ABDULLAH AYTAŞ DORUK FAKTORİNG PAZARLAMA MÜDÜRÜ"20L8'DE BÜYÜME POLİTİKAMIZI SÜRDÜRECEĞİZ"

ETKİN HİZMET SUNUYORUZ

Sektörde 19 yılı geride bıraktık. Medya sektöründeki şirketlerin reklam ve diğer alacaklarının tahsilatı konusunda ülkemizin en deneyimli faktoring şirketiyiz. 2017 Kasım'da Doğan Faktoring olan ticari unvanımızı Doruk Faktoring olarak değiştirdik ve yeniden yapılandık. 2017'de müşteri sayımızı ve kredi hacmimizi artırdık, artırmaya da devam ediyoruz. 2018'e olumlu başladık. İstanbul/Kartal'da, Ankara'da ve İzmir'de toplam üç şubemiz faaliyete geçti. Şubelerimiz aracılığıyla müşterilerimize daha etkin hizmet sunuyoruz. 2018'de büyüme politikamızı sürdüreceğiz.

SORUNLARI MİNİMUMA İNDİRİYORUZ

Karşılıksız çek bilgileri, risk ve çek raporu sorgulaması yapabiliyoruz. Kredi müşterilerimize ait birleştirilmiş limit ve risk bilgileri sağlayabiliyoruz. Ticari alacaklar konusunda geniş kapsamlı risk analizleri gerçekleştirerek müşterilerin karşılaşabilecekleri tahsilat sorunlarını minimuma indiriyoruz. Tahsilat hizmetlerinin yanında, muhasebe, mutabakat, hukuk ve finansman hizmetleri gibi tüm işlemleri gerçekleştiriyoruz. Öz kaynaklarımız ve kullandığımız krediler ile yarattığımız fonların büyük kısmını yine medya sektörüne kullandırıyoruz.

PLATFORMU ÇOK ÖNEMSİYORUZ

Tedarikçi Finansmanı Sistemi, kurumsal ve büyük ticari ölçekteki şirketlere düzenli olarak mal ve hizmet sağlayan tedarikçilerin bu şirketlerden olan alacaklarını iskonto ederek ihtiyaç duydukları anda likiditeye ulaşmalarını temin eden, alıcı şirketlerde tedarikçilere ödeme vadelerini daha esnek ayarlama olanağı vererek nakit akışlarını rahatlatan bir ürün. Bu sistemle, özellikle yeni kurulan ve/veya mali bilançoları zayıf olan tedarikçi KOBİ'ler, ihtiyaç duydukları finansman ve işletme sermayesi ihtiyaçlarını rahatlıkla karşılayabiliyor. Biz de bu ürünün tanıtımına, pazarlamasına ve satışına çok önem veriyoruz.

İHRACAT VE İTHALAT FAKTORİNGİ BÜYÜYOR

Türkiye, ihracat faktoringinde dünyada 17'nci, Avrupa'da dokuzuncu sırada yer alıyor. İhracat faktoringi muhabirli işlemlerde ise dünya birinciliğini elinde tutuyor. İhracat faktoringinin toplam hacmi 25 milyar TL ve faktoring sektörünün işlem hacminin yüzde 17,5'ini ihracat faktoringi oluşturuyor. İthalat faktoringi ise toplam cirodan yüzde 2 pay alıyor. 2018 sonunda ithalat faktoringinde 2017'ye göre iki kat büyüme bekleniyor.

İş Faktoring de 2017'de ihracat faktoringi hacmini yüzde 49 büyüterek 1,7 milyar TL'ye taşıdı. İş Faktoring Genel Müdürü Erdal Aral, ihracatın finansmanına desteği artırabilmek amacıyla yeni dijital ürünleri İş Supplier'ı geliştirdiklerini söylüyor. Aral, şu bilgileri aktarıyor: "İş Supplier, ihracat hacmini artırmak isteyen şirketler için devreye alınmış bir tedarik zinciri finansmanı platformu.

Bilgisayar, tablet ya da cep telefonuyla erişim sağlanabilen İş Supplier, yurtdışına gerçekleştirilen mal veya hizmet satışlarından doğan vadeli alacakların şirketimize temlik edilerek alacağın yüzde 100 garanti altına alınması hizmetini temel alıyor. Bu sayede alıcının iflası ya da aczi gibi durumlarda ihracatçı şirketler oluşan güven ortamı sayesinde mal mukabili satış olanağına sahip oluyor. İhracatçı şirketlerin talebi halinde uygun ve cazip koşullarla vadeyi beklemeden finansman ihtiyacını da karşılayabiliyoruz."