Artan fiyat oynaklığı dönemlerinde işlem hacmi ve piyasa değeri yüksek, finansal olarak sağlam, güçlü bilançoya sahip prestijli şirketlerin daha dayanıklı durabileceği kaydediliyor. 13 kurum toplam 48 hisse için 'al' derken en çok BİM, CCI, YKB, Mavi Giyim, Tüpraş ve Tofaş Oto öneriliyor.

14 - 27 Mayıs 2023 tarihli sayıdan

Uzun süredir inişli-çıkışlı seyir izleyen BİST-100'de dalga boyu nisan sonu itibarıyla arttı. Yükselişe geçen mevduat faizlerinin TL varlıklar içinde BİST'e karşı önemli bir alternatif haline gelmesi, zayıf bilançolar ve ekonomi politikalarına dair olası değişiklik senaryolarıyla nisan ayında zayıf dalgalı seyrini devam ettiren BİST-100, nisan ayını aylık bazda yüzde 4,05 düşüşle 4.618'den tamamladı.

Yüksek betalı BİST, mayıs ayının ilk iki haftası itibarıyla da küresel piyasalardaki satıştan payına düşeni fazlasıyla alırken risk azaltmak isteyen yatırımcıların satışıyla endeks, deprem sonrası denenen kritik 4.500'ün altına indi ve 3 Mayıs gün içi hareketlerde 4.300'lere kadar gevşedi.

BİST, kamu alımlarıyla kaybının bir kısmını geri alsa da yıl başından beri yüzde 20'ye yakın değer kaybetmiş durumda.

GÜÇLÜ TEPKİ GELİR Mİ?

ÜNLÜ&CO Araştırma Müdürü Murat Akyol; özellikle 4.500'ün üzerinde arka arkaya kapanışlar yapılmasının

BİST'teki baskının hafiflemesine ve tepki potansiyelinin güç kazanmasına katkı sağlayacağını söylüyor.

Yükselişin devamı durumunda 4.700'ün ilk direnç noktasını oluşturduğunu belirten Murat Akyol, analizine şöyle devam ediyor: "BİST-100'de 50 günlük hareketli ortalamasının üzerinde seyreden hisse oranı 9 Mayıs itibarıyla yüzde 8 gibi oldukça düşük seviyede.

Bu durum BİST'in son dönemde ne derece kuvvetli bir baskı altında kaldığını gösterirken belirsizliğin geride kalması durumunda güçlü tepki potansiyeli taşıdığına da işaret ediyor. Son olarak şubat başında bu seviyelere inilmesinin ardından BİST'te bir ay içinde 4.500'den 5.500'e doğru güçlü tepki yaşanmıştı."

YATIRIM TEMASI NASIL DEĞİŞEBİLİR?

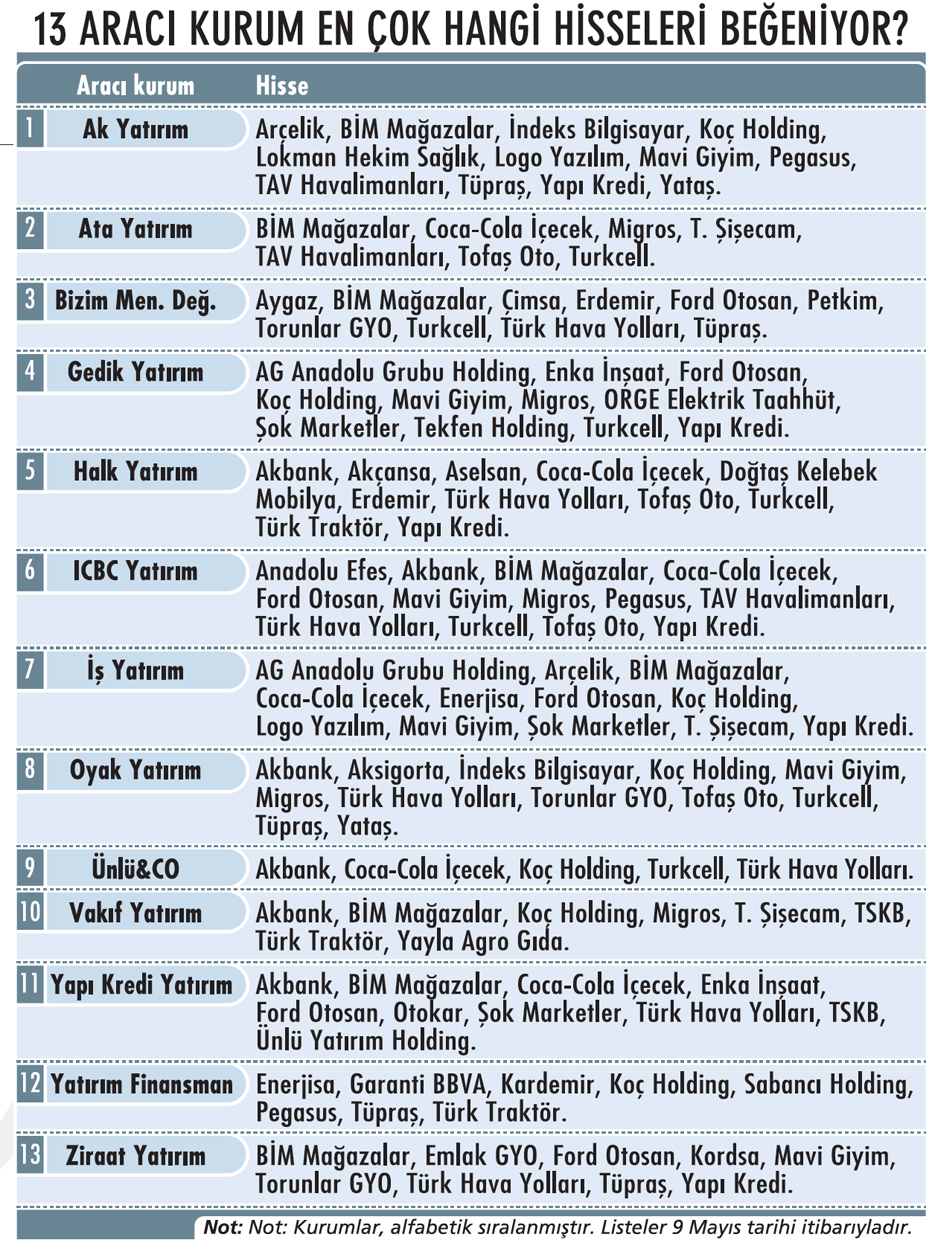

Piyasalardaki hareketlere bağlı olarak mevcudu koruyanlar olduğu kadar hisse tercihlerinde değişikliklere giden kurumlar da var. Biz de 13 aracı kurumun en güncel hisse önerilerini listeledik.

13 kurum toplamda 48 hisse için 'al' dedi. En çok önerilen hisse, sekiz kurumun listesindeki BİM Mağazalar oldu. Onu Coca-Cola İçecek (CCI), Yapı Kredi (YKB), Mavi Giyim, Tüpraş, Tofaş Oto takip etti.

Ak Yatırım, nisan ayı başında güncelleyerek Koç Holding ve Logo Yazılım'ı eklediği portföyüyle mayıs ayında devam etme kararı aldı. Kurumun öneri listesinde; Arçelik, BİM, İndeks Bilgisayar, Koç Holding, Lokman Hekim, Logo Yazılım, Mavi Giyim, Pegasus, TAV, Tüpraş, YKB ve Yataş var.

Mevcut hisse seçimlerinin optimum risk-getiri profilini yansıttığını söyleyen Ak Yatırım Strateji Müdürü Hakan Aygün; ilk dört ayda perakende sektörünün öne çıkmasının da beklentisini teyit ettiğini kaydediyor. "Yılın ikinci yarısında yatırım teması ihracatçı şirketler lehine değişebilir.

Ancak bunun tedricen gelişeceğini öngörüyoruz" diyen Aygün'e göre; artan fiyat oynaklığı dönemlerinde işlem hacmi ve piyasa değeri yüksek, güçlü bilançoya sahip prestijli şirketler daha dayanıklı durabilir.

Hakan Aygün; bu nedenle portföy kompozisyonunda BİST-30 şirketlerinin ağırlığını artırıp diğerlerinin ağırlığını azalttıklarına dikkat çekiyor.

YÜKSEK KALİTELİ ŞİRKETLER

Ata Yatırım'ın beğendiği hisseler; BİM, CCI, Migros, T. Şişecam, TAV, Tofaş Oto ve Turkcell. Ata Yatırım Araştırmadan Sorumlu Genel Müdür Yardımcısı Cemal Demirtaş; baz durum senaryosunda, önümüzdeki üç ayda, ekonomik büyüme ve enflasyonda bir miktar gevşeme öngörüyor.

Türk hisselerinde ve kurlarda oynaklığı muhtemelen gören Cemal Demirtaş; yerel pazarda güçlü konuma sahip, finansal olarak sağlam ve uluslararası/yurtiçi gelir dengesi dengeli olan yüksek kaliteli şirketleri tercih etmeye devam ettiklerinin altını çiziyor.

1 HİSSE ÇIKTI, 3 HİSSE GİRDİ

8 Mayıs'ta model portföyünü seçim sonrası dönem için uyarlayan Gedik Yatırım, Tüpraş'ı çıkardığı portföyüne Koç Holding, Anadolu Grubu (AG) Holding ve Ford Otosan'ı ekledi. Gedik Yatırım Araştırma Direktörü Ali Kerim Akkoyunlu; Koç Holding'in, 2014-2018 arasında ortalama yüzde 5 ve 2019-2023 arasında ortalama yüzde 20 olan NAD iskontosunun şu anda yüzde 35'e yaklaştığını belirtiyor.

Akkoyunlu, Koç Holding'i beğenmelerinin ana nedenlerini; döviz bazlı gelirlerin oranının yaklaşık olarak yüzde 55 olmasının dengeli bilanço yapısı oluşturması ve iştirak şirketlerinin önemli düzeydeki AR-GE harcamalarına bağlı olarak gelecek yıllarda güçlü büyüme potansiyeli sunması olarak sıralıyor.

Akkoyunlu, derinleşen NAD iskontosunun ve başarılı faaliyet performansının hisse ile ilgili alış fırsatı yarattığı görüşünü de paylaşıyor.

NEDEN FORD VE AG HOLDİNG?

Gedik Yatırım'ın Ford Otosan ve AG Holding'i tercih etmesinin nedenleri neler? Ali Kerim Akkoyunlu; ciddi kapasite ve teknoloji yatırımları çerçevesinde Ford Otosan'ın orta ve uzun vadeli görünümünün çok olumlu olduğu kanaatinde.

Ford'un büyüme performansının süreceğini öngören ve hisse fiyatının iskontolu seviyede bulunduğunu düşünen Akkoyunlu; AG Holding için de şu analizi yapıyor: "AG Holding'in son iki yılda ortalama yüzde 25 olan NAD iskontosu yüzde 50'ye yaklaştı.

NAD'ının yaklaşık yüzde 70'inin enflasyonist şartlar ve düşen alım gücünden göreceli olarak az etkilenen hatta pozitif etkilenebilen hızlı tüketim sektöründen oluşması, güncel borçluluğunun makul seviyede bulunması ve otomotiv segmentinde gelecek yıllarda döviz yaratma kabiliyetinin yüksek olması, hisseyi beğenmemizin ana nedenleri.

Derinleşen NAD iskontosunun ve başarılı faaliyet performansının hisse ile ilgili alış fırsatı yarattığına inanıyoruz."

EN ÇOK TERCİH EDİLEN 6 HİSSENİN ÖZEL ANALİZLERİ:

BİM Mağazalar

Yüksek seyreden enflasyon, trafik büyümesi ve mağaza açılışları ile güçlü operasyonel performansını sürdürdüğü kaydediliyor. Güçlü talebin etkisiyle benzer mağaza satışlarının reel olarak büyüyeceği öngörülüyor.

Coca-Cola İçecek (CCI)

Satış hacmindeki organik büyümenin yanı sıra inorganik satın almalara devam etme potansiyeline dikkat çekiliyor. Güçlü fiyatlama stratejisi ve etkin maliyet yönetimi, şirketi mali yönden destekleyen unsurlar olarak sıralanıyor.

Yapı Kredi (YKB)

Öz kaynak kârlılığının son üç yıldır rakiplerinin üzerinde seyrettiği bilgisi veriliyor. Bankanın bu başarısını, net faiz marjı ve kredi risk maliyetini koruyarak sürdüreceği tahmin ediliyor.

Mavi Giyim

Özellikle ilk yarıyılda, ham madde maliyetlerindeki artış ve 2022'nin yüksek baz etkisi nedeniyle brüt marjı baskılanabilir. Ancak pamuk başta olmak üzere ham madde fiyatlarındaki geri çekilmenin yılın ikinci yarısında marj baskısını azaltacağı öngörülüyor.

Tüpraş

Cazip değerlemesi, ikinci yarıyılda tekrar nakit temettü ödeme olasılığı, döviz bazlı gelir yapısı, 8,6 milyar TL'lik net nakit pozisyonu ve güçlü bilançosuyla beğeniliyor. Düşen doğal gaz fiyatları ve stratejik dönüşüm planı çerçevesinde atılan somut adımlar gibi faktörlerle öne çıkabilir.

Tofaş Oto

Hafif araç pazarındaki güçlü konumuna dikkat çekiliyor. Yurtiçi satış gelirlerinin marjlar üzerindeki olumlu etkisi ve Euro bazlı ihracat kontratlarının sağladığı katkılarla öne çıkıyor.