TALİP YILMAZ GÖZDE YENİOVA CEREN ORAL

tyilmaz@ekonomist.com.tr gyeniova@ekonomist.com.tr coral@ekonomist.com.tr

İşte bu ortamda yıl sonuna kadar yatırım araçlarının hangi seviyelerde dengelenebileceğini araştırdık. Döviz, faiz, altın ve borsanın yeni dengelerini uzmanlarla konuştuk. Uzmanlardan yatırım tavsiyelerini aldık.

Tabloları görmek için görsellere tıklayın.

Piyasalar özellikle ağustos ayında yaşanan dalgalanmalar sonrasında gelişmeleri daha yakından izliyor. Merkez Bankası'ndan gelen faiz artırımı kararı, Yeni Ekonomi Programı (YEP), enflasyonla mücadele adına atılan adımlar, BDDK'nin hamleleri ve ABD ile düzelme eğilimindeki ilişkiler sonrasında, piyasalarda yeni denge seviyeleri belirginleşme eğiliminde.

Piyasalar özellikle ağustos ayında yaşanan dalgalanmalar sonrasında gelişmeleri daha yakından izliyor. Merkez Bankası'ndan gelen faiz artırımı kararı, Yeni Ekonomi Programı (YEP), enflasyonla mücadele adına atılan adımlar, BDDK'nin hamleleri ve ABD ile düzelme eğilimindeki ilişkiler sonrasında, piyasalarda yeni denge seviyeleri belirginleşme eğiliminde.Geçen haftaya bakıldığında ise yurtdışı piyasalar tarafında belirsizlikler artarken Merkez Bankası'nın da faizde değişiklik yapmadığı görüldü. Yine İran'a yaptırımlar, ABD'deki seçimler, FED politikaları gibi faktörler dikkate alındığında yeni denge seviyeleri nerelerde oluşacak sorusunun yanıtı daha da önem kazanıyor.

Buradan yola çıkarak piyasa uzmanlarına en azından yıl sonuna kadar 'yeni denge nerede oluşur?' sorusunu yönelttik. Buna paralel olarak da uzmanlardan yatırım tavsiyelerini aldık.

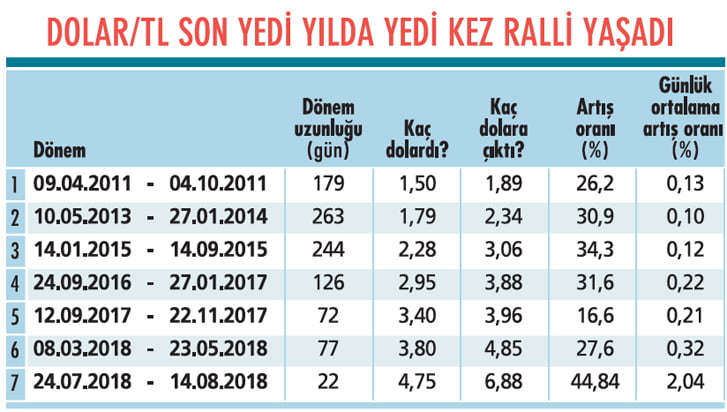

YEDİ YILDA YEDİ RALLİ

Önce dolar tarafına bakalım... Son yedi yıllık dönemde dolar tarafında yedi önemli ralli yaşandığını görüyoruz. Bu süreçte en sert rallinin ise son dönemde yaşamakta olduğu rakamlara yansımış durumda.

Şöyle ki, 24 Temmuz-14 Ağustos arasındaki süreçte dolar/TL 22 günde yüzde 44,8 oranında yükseldi, günlük ortalama artış oranı yüzde 2,04 oldu. Geçmişteki altı rallide ise en yüksek artış oranı 2015'te 244 gün süren dönemde yaşanmış ve kur yüzde 34,3 yükselmişti. 2018'in ilk rallisi olan 8 Mart-23 Mayıs artışında günlük ortalamada yüzde 0,32'lik yukarı hareket olmuştu.

Son ralli sonrasında 13 Eylül'de kritik bir faiz toplantısı yapan ve 625 baz puanlık rekor artışla politika faizini yüzde 24'e çıkaran Merkez Bankası'nın bu hamlesi, ağustos ayında tüketici enflasyonu yüzde 17,9'u bulduğu için olumlu hava estirmişti.

Ancak ekim ayı başında açıklanan eylül ayı enflasyon verisi piyasalara sert etki yaptı. Bu ayda yüzde 6,3 ile son 15 yılın aylık bazda en yüksek enflasyonu açıklandı. Yıllık enflasyon da yüzde 24,5 seviyesine kadar geldi.

Enflasyon rakamının piyasalara olumsuz etkisinin ardından hükümetten "Enflasyonla Topyekün Mücadele Programı" hamlesi geldi. Bunun ardından ABD ile Türkiye arasında son yıllarda yaşanan en büyük kriz olan Rahip Brunson davası çözüme kavuştu. Böylelikle dolar/TL tarafında gevşeme yaşandı ve kur 5,52 seviyesine kadar indi.

Geçen hafta ise gözler yine Merkez Bankası'ndaydı. Piyasaların beklediği üzere MB, faizleri sabit tuttu. Dolar/TL, tüm bu gelişmelerin ardından şu sıralarda 5,60 TL seviyelerinde seyrini sürdürüyor ancak psikolojik sınır olan 5,50'in altına inmedi. Yıl sonu beklentilerini sorduğumuz uzmanlar, dolar/ TL'de dengelenmenin 5,50-6,00 arasında olacağını söylüyor. Ancak az da olsa 6,50 seviyeleri de telaffuz ediliyor.

NELER ETKİLEYECEK?

Ahlatcı Yatırım Genel Müdürü Tuncay Karahan, son gelişmelere göre değerlendirildiğinde 5,50 seviyesinin kısa-orta vade için bir dip noktası olduğunu, siyasi, diplomatik gelişmelere dayalı fiyatlamaların geri alındığını söylüyor.

Tuncay Karahan, "TCMB'nin ve BDDK'nın aldığı önlemler ve dış ilişkilerde gözlenen nispeten düzelme görünümü, ihracatın performansı açısından da değerlendirdiğimizde bu seviyeyi makul kılıyor" diyor.

GCM Menkul Kıymetler Genel Müdürü Alper Nergiz ise MB'nin sıkı para politikasının devamına dikkat çekiyor. Nergiz, yine TL'yi açığa satma konusunda alınan swap başta olmak üzere engelleyici kamu aksiyonları, enflasyonda en kötüsünün geride kalması ve Enflasyonla Topyekün Mücadele Programı'nın kurda etkili olacağını söylüyor.

EURO KIRILGAN

Euro/TL'de ise 6,50-7,50 arasında dengelenme tahminleri yapılıyor. Avrupa özelindeki İtalya bütçe krizi, sonuçlanmaktan uzak görünen Brexit müzakereleri ve Yunanis-tan-AB görüşmelerindeki sıkıntılar gibi siyasi belirsizlikler nedeniyle Euro, dolara kıyasla bir miktar daha kırılgan seyrediyor.

ECB'nin faiz artırım olasılığının zayıflaması, 2019 sonbahar veya belki 2020 yılına kalması, AB'deki büyüme sorunu Euro'yu aşağı yönlü baskılıyor. Merkez Bankası'ndan ilave bir sıkı-laşma hamlesi gelmediği takdirde kurların yıl sonuna kadar mevcut seviyelerine yakın seviyelerde dengelenmesi bekleniyor.

BORSADA DENGE ARAYIŞI

Borsa tarafında yılbaşından bu yana dalgalı bir seyir gözleniyor. 29 Ocak'ta 120.845 ile en yüksek seviyesini test eden BÎST-100, bu tarihten sonra kademeli olarak düşüş eğilime girdi. 16 Ağustos'ta 87.143'e kadar gerileyen endeks, böylece 27 Şubat 2017'de test ettiği 87.765'ten bu yana en düşük seviyesini gördü. Son dönemde ise 90.000'in üzerinde tutunma çabaları gözleniyor.

Peki, endeks yıl sonuna kadar nasıl hareket eder ve dengelenme nerede olur? Değerlendirme aldığımız uzmanların genel beklentisi 90.000-100.000 aralığını işaret ediyor. A1 Capital uzmanları, yıl sonuna kadarki süreçte BİST-100'ün 90.000-95.000 bandında dengelenmesini bekliyor.

A1 Capital, Türkiye piyasalarının önemli negatif başlıkları geride bırakırken eylül ayındaki enflasyon şoku, Avrupa'daki yeni riskler ve küresel piyasalardaki düşük risk iştahının etkisiyle 100.000'lerden 92.000'lere gerilediğine dikkat çekiyor.

TEB Portföy Genel Müdürü Selim Yazıcı da dengelenme noktası olarak 90.000-95.000'i işaret eden isimlerden. Yazıcı, küresel ekonominin zayıflaması başta olmak üzere gelişmekte olan ülkelere (GOÜ) yönelik risk algısını olumsuz yönde etkileyen gelişmelerin Türk şirketleri ve Türkiye piyasaları için olumlu bir tablonun ortaya çıkmasının önüne geçtiği kanaatinde.

DÜZELTME Mİ DEĞİL Mİ?

BÎST-100'de dengelenme noktası için 95.000-100.000 de dillendiriliyor. Ahlatcı Yatırım'dan Tuncay Karahan, "içerideki belirsizliklerin etkisiyle endeksteki düşüşün

ardından ABD ve Avrupa ülkeleriyle ilişkilerdeki düzelme görünümü, satışlardan sonra toparlanmaların başlayabileceği izlenimi vermişti" diyor. Karahan, ancak beklenen olumlu havanın yakalanamadığını söylüyor.

Ticaret savaşı endişeleri ve ABD'de FED'in faiz artırımlarını sürdüreceği beklentisinin güçlenmesiyle ABD hisselerine yükselen tahvil faizleriyle birlikte gelen satışların diğer piyasalara da yansıdığını kaydeden Karahan, "Bu satışlar düzeltme ¡=5 hareketi değil daha uzun soluklu düşüş haresi ketinin başlangıcı olabilir" diyor.

Buradaki en önemli etkenin de FED'in faiz artırımları ve co yükselişe devam edecek tahvil faizleri olacağının altını çiziyor. BİST-100'de yıl sonu için en iyimser tahmin ise 100.000-105.000 bölgesi. Yatırım Finansman Genl Müdürü Ömer Eryılmaz, kurum olarak takip ettikleri şirketlerin temel analize dayanan hedef fiyatlarına göre-hesapladıkları yıl sonu BİST-100 hedeflerinin 102.500 seviyesinde olduğunu söylüyor.

FAİZ NEREDE DENGELENİR?

Gösterge faizi tarafına bakıldığında beklentiler, yüzde 24-26 bandında şekilleniyor. Yurtiçinde yılın üçüncü çeyreği içerisinde yaşadığımız kur şoku ile CDS primimizdeki sert yükseliş anlarında yabancıların çıkışlarındaki artışla yüzde 28'lere çıkan gösterge faizi gördük. Bundan sonrası için faiz tarafında özellikle enflasyon vurgusu yapılıyor. Ömer Eryılmaz, enflasyonun 2019 ilk yarıda yüzde 25'lerin üzerinde dalgalanacağını öngörüyor.

Bunun için faizlerde büyük çaplı bir rahatlamayı ancak ilerleyen dönemlerde görebileceğimizi söyleyen Eryılmaz, "Önümüzdeki yıl ortasına kadar para politikasının aynı sıkılıkta kalması durumda, enflasyon beklentileri olumlu yönde ilerleme kaybedileceği için yılın ikinci yarısında doğru daha önemli bir çapta gerileme söz konusu olabilir" diyor.

Ahlatcı Yatırım'dan Tuncay Kara-han, son dönemde yaşadığımız çalkantılı dönemin ardından azalan risklerle birlikte Hazine'nin 2 milyar dolar, yüzde 7,5 faizle Eurobond ihracını gerçekleştirdiğini hatırlatıyor. Yine bunun bu gelen talebin yüzde 60'ının ABD'den gelmesinin dikkat çekici olduğunu söylüyor.

PİYASALAR NELERİ TAKİP EDECEK?

YURTİÇİ:

- Bütçe gelişmeleri

- Kur, enflasyon ve faizlerdeki seyir

- Yerel seçimler yaklaştıkça hükümetin harcama konusunda atacağı adımlar

- YEP'de belirtilen tasarruf miktarının gerçekleşip gerçekleşmeyeceği

- Bankalarla ilgili yapılması beklenen düzenlemeler

- Uluslararası kredi derecelendirme kuruluşlarının Türkiye'nin kredi notuyla ilgili yılsonu değerlendirmeleri

YURTDIŞI:

- 4 Kasım'da devreye girecek İran petrol yaptırımları

- ABD'de 6 Kasım'daki ara seçimler

- FED' in faiz artırım süreci

- Ticaret savaşlarına dair gelişmeler

- Çin ekonomisinden gelecek veriler

- İtalya'daki bütçe krizi ve İngiltere'de Brexit sürecine dair belirsizlikler

GRAM ALTINDA YÖN NEREYE?

Jeopolitik risklerden ve siyasi gelişmelerden oldukça etkilenen altın fiyatları, son dönemde çizdiği tabloyla dikkat çekiyor. Yılbaşından bu güne yüzde 6,8 değer kaybeden ons altında, özellikle 2018 Haziran ortasından bu yana düşüş sürüyor. Ons altının aksine gram altın ise 2018'de rekor üstüne rekor kırdı. Yıla 159,5 TL'den başlayan gram altın, kurdaki sert yükselişin de etkisiyle ağustos ayı içinde 273 TL'nin üzerini test etti.

Altının global bazdaki fiyatı dip yaparken Türkiye'de yaşanan yerel risk artışlarının dolar/TL'de yukarı yönlü ataklara neden olması, TL bazlı gram altında da yukarı yönlü fiyatlamaları beraberinde getirdi.

Son dönemde ise gram altının da bir dengelenme arayışı içinde olduğu görülüyor. 273 TL'leri test eden gram altının 220-226 TL bandında hareket etmesi dikkat çekiyor. Peki, gram altın için dengelenme nerede? Gram altın için görüşlerini sorduğumuz dokuz uzman isimden altısının dengelenme bandı olarak 220-240 TL'yi işaret ettiği görülüyor.

Gram altın için 240-260 TL aralığı da öngörüler arasında yer alan bir diğer dengelenme noktası. GCM Menkul Kıymet-ler'den Alper Nergiz, küresel risk iştahındaki düşüş, hisse senetleri piyasalarında oynaklık derecelerinin artması ve jeopolitik risk algısı gibi etmenlerle ons altında güvenli liman alımlarıyla yükseliş olabileceği görüşünde. Nergiz, buna bağlı olarak global altın fiyatlarında artış olgusunun TL bazlı altın fiyatını da yukarı çekmesini bekliyor.

PORTFÖYLER NASIL OLMALI?

Tüm bu beklentiler dahilinde portföylerin nasıl şekillenmesi gerektiği konusunu da uzmanlara sorduk. Merkez Bankası'nın faiz artırımı sonrasında TL yatırım araçları öne çıktı. Konuştuğumuz uzmanlar, faiz artışı sonrası TL'nin güçlenme eğilimine dikkat çekerken, TL mevduatta da yüzde 25'in üstü seviyelerin gündeme geldiğini kaydediyor.

Mevduatın yıl sonuna kadar en çok öne çıkacak yatırım aracı olmaya devam edeceği görüşünde olan uzmanlar, bu nedenle portföylerde ağırlıklı olarak TL mevduata ağırlık veriyor. Onu önerilerde hisse takip ediyor. Altında önerilen oranlar ise yüzde 10 ile 20 aralığında.

TCMB'nin faiz artırımı ABD ile ilişkilerde siyasi gerginliğin azalması ve BIST-100'deki geri çekilme sonrası tavsiye ettikleri portföy ağırlıklarında TL enstrümanların ağırlığını biraz arttırdıklarını söyleyen Yatırım Finansman'dan Ömer Eryılmaz şöyle konuşuyor: "TL enstrümanlarda cazip mevduat oranları bono faizlerinde görülebilecek düşüşün önüne geçiyor.

Hisse senedi piyasasındaki yukarı potansiyeli hedefimize paralel olarak portföy ağırlığını yüzde 15 olarak belirledik. Özel sektör bilançolarında bozulma riskine karşılık ÖST tavsiye etmiyoruz. Dolar endeksinde yükseliş, dolar faizlerinin artışı ve jeopolitik risklerin mevcut seviyesini göz önünde bulundurarak altın ağırlığını düşük olarak belirledik"

TEB Portföy'den Selim Yazıcı'ya göre ise orta veya kısa vadede yüksek nakitte kalmak isteyen yatırımcılar için para piyasası fonları, dövizde kalmak isteyen yatırımcılar için Eurobond fonları cazip alternatifler sunuyor.

Yazıcı, daha uzun vadeli TL yatırımcılarının mevduatı geçmeye yarışan esnek fonları düşünebileceklerini sözlerine ekliyor. Gedik Yatırım Genel Müdürü Metin Ayışık da yüksek faizlerin şu aşamada daha fazla getiri sağlayacağını düşünmekle birlikte, fiyatı çok düşmüş hisselerde uzun vadeli alım yapılabileceğini söylüyor.