CEREN ORAL

coral@ekonomist.com. tr

Piyasalar özellikle diplomatik ve siyasi gelişmelerle yön bulurken, ABD Merkez Bankası’nın (FED) ve TCMB’nin kararları da takip ediliyor. Jeopolitik gelişmelere yönelik öngörüler, merkez bankalarının toplantılarına ilişkin beklentiler ve BİST-100 Endeksi’nin geldiği seviyeler dikkate alındığında, bu dönemde yatırım kararı verirken daha dikkatli olmak gerekiyor.

Tabloyu görmek için görsele tıklayın.

CAZİP GETİRİ NEREDE?

BÎST-100 Endeksi, yeniden zirve seviyelere doğru yükselirken, mevduat faizlerinde de yükseliş görülüyor. Portföy önerilerinde de bu durumun etkileri hissediliyor. Yine ÖST fonlara da ilginin arttığı görülüyor. Döviz tarafında öneriler sürmekle birlikte doların yanında Eurobond ürünler de tercihlerde öne çıkıyor. Yani yüksek seyreden ürünlerde kâr satışı yapılarak, faiz oranı yükselen sabit getirili TL yatırım araçları öne çıkarılıyor.

TEB Portföy Genel Müdürü Selim Yazıcı, yılın son iki ayına girerken yatırımcılara birikimlerini halen oldukça yüksek seviyelerde olan mevduat faizleri nedeniyle mevduatta ve cazip getiriler sunan ÖST fonlarda değerlendirmelerini öneriyor. Bunların yanında yukarı yönlü risklerin daha fazla olduğuna değinen Yazıcı, tahvil-bono ve hisse fonlarının da portföylerde bulundurulabileceğini ve bu yolla getirilere katkı yapılabileceğini söylüyor.

Selim Yazıcı’nın model portföyünde, mevduat yüzde 35, ÖST fon yüzde 30, tahvil-bono yüzde 20 ve hisse yüzde 15 ağırlıkla yer buluyor. İş Portföy Genel Müdürü Tevfik Eraslan ise mevcut fiyat seviyeleri ve iki aylık beklentiler ışığında orta seviye risk profiline sahip bir yatırımcı için yüzde 30 TL mevduat önerisinde bulunuyor.

Eraslan, yüzde 30’luk oranı ÖST fona ve kısa vadeli bonolara yatırım yapan likit ve kısa vadeli borçlanma araçları fonlarına ayırıyor. Erarslan’ın sepetinde yüzde 25 Eurobond yatırım fonu, yüzde 10 altın yatırım fonu ve yüzde 5 hisse senedi yatırım fonu bulunuyor.

HİSSE FİYATLARINA DİKKAT!

Portföylerde hisseye yer verirken dikkat edilmesi gereken noktalar da bulunuyor. Kapital Yatırım Genel Müdürü İbrahim Ethem Eren, üçüncü çeyrek bilançoları nedeniyle borsada hisse bazlı hareketler görülmesinin muhtemel olduğunu belirtse de bu konuda bir uyarı yapıyor. Yatırım kararlarının bilançoya göre değil, bilanço fiyatlaması sonrası hisse fiyatındaki eğilim baz alınarak yapılmasında fayda olduğu görüşünde olan Eren, bunun nedenini ‘beklentiyi al, gerçekleşeni sat’ stratejisiyle açıklıyor.

İbrahim Ethem Eren, portföy önerilerini ise şu şekilde aktarıyor: “Dövizde yüzde 2-3’lük hareket olasılığı var. Düşük maliyetlerden alınan dövizler tutulmalı. Portföyün en az yüzde 40’ı mevduatla hazine bonosuna ayrılmalı. Bu dönemde kısa vadeli hazine bonoları, hükümet tahviline göre vade ve yatırım zamanı uyumu açısından daha tercih edilir olacak.”

DOLARDA YÖN YUKARI

Son dönemde TL’nin negatif ayrışma içinde olduğu görülüyor. ALB Yatırım Genel Müdürü Cihan Aluç, FED ve faiz gerçeğinin fiyatların içinde olduğunu vurguluyor. FED’in 2018’e ilişkin mesajlarının dolar açısından önemli olduğunun altını çizen Aluç’un dolar/TL’de yıl sonu tahmini 3,70-3,80 aralığında bulunuyor.

Yapı Kredi Yatırım Genel Müdürü Gülsevin Çipli ise bu sürece ilişkin dolar/TL tahminini 3,80-3,90 olarak belirliyor. Çipli, önümüzdeki dönemde hızlanan büyümenin ve artan enflasyonun küresel piyasalardaki ana yatırım teması haline gelebileceğini düşünüyor. Bu doğrultuda ABD tahvil faizlerinde ve dolar endeksinde güçlenme eğiliminin sürdüğü bilgisini veren Çipli, FED’in aralık ayında faiz artırım olasılığının artmasının dolar/TL'de yukarı yönlü baskı yaratabileceğini öngörüyor.

FAİZ NE OLUR?

Gösterge faizle ilgili tahminlerde de yukarı yönlü bir eğilim var. Yatırım Finansman Genel Müdürü Ömer Er-yılmaz, gösterge faizin 2018 ilk yarıda yüzde 12’de kalmasını bekliyor. 2018 sonuna doğru çekirdek enflasyonun gerilemesi beklentisiyle gösterge faizin yüzde 11’e çekilebileceğini belirten Eryılmaz’a göre, orta vadede yüzde 10’un altına gelme olasılığı ise çok düşük.

Ahlatcı Yatırım Genel Müdürü Tuncay Karahan’ın gösterge faizde yıl sonu tahmini ise yüzde 12,50-13,00 seviyesinde. Karahan, bunun nedenini şöyle açıklıyor: “Siyasi ve jeopolitik gelişmelerin varlığı yabancıların ilgisini azaltıyor.

Bu nedenle faiz oranlarının yüksek seviyeleri cazip görünse de yıl sonuna kadar siyasi risklerin dışında enflasyonun çift hanelerde kalmaya devam etmesi, TCMB’nin sıkı politika duruşunu sürdürmesi ve arzdaki artış, tahvil faizlerini yüksek seviyelerde tutabilir.”

ALTINDA SON DURUM

Dolarda ve faizde tahminler böyle şekillenirken altın tarafına da değinmek gerekiyor. Çünkü gram/TL altın fiyatları açısından hem ons/dolar fiyatları hem de dolar/TL kurunun seyri önemli belirleyicileri oluşturuyor.

TEB Portföy’den Selim Yazıcı, “ABD reel faiz eğrisinde yukarı hareket var. Dolar, küresel anlamda güçleniyor” diyor. Yazıcı, buna ek olarak altın-gümüş yatırım fonlarından para çıkışları yaşanması ve Kuzey Kore haber akışının ons altında değer kazancına yol açmamaya başlaması gibi gelişmelerin altın kazançlarını sınırladığı bir döneme girildiğini de aktarıyor. Selim Yazıcı, bu trendin devam edeceğini öngörerek yıl sonu gram altın tahminini 145-150 TL olarak açıklıyor.

HANGİSİ DÜŞTÜ, HANGİSİ ÇIKTI?

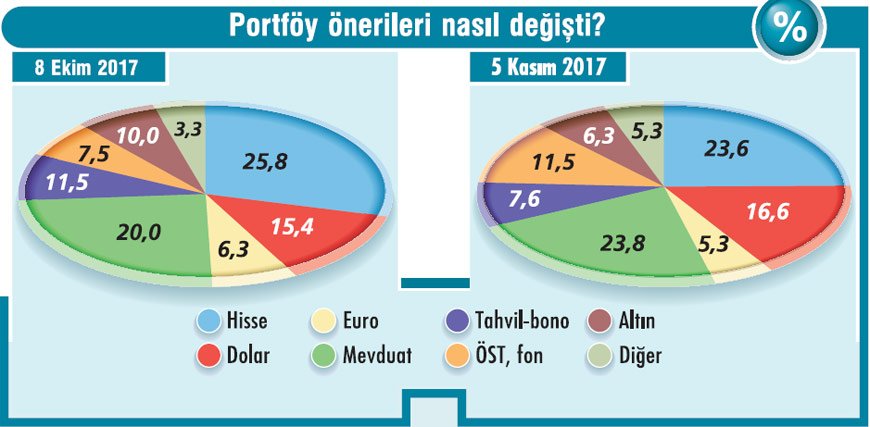

16 aracı kuruluş ve portföy yönetim şirketinin genel müdüründen yıl sonuna kadarki iki aylık süreç için aldığımız önerilerde, mevduat yüzde 23,8 ortalamayla en çok önerilen yatırım aracı olarak ilk sırada yer alıyor. Mevduatı yüzde 23,6 ortalamayla hisse izlerken, üçüncü sırada yüzde 16,6 ortalamayla dolar geliyor. ÖST fon portföylerde yüzde 11,5 ortalamayla önerilirken, tahvil-bononun oranı ise yüzde 7,6.

Aracı kurumların ekim ayı portföy önerilerinde ise hisse yüzde 25,8 ortalamayla en çok önerilen yatırım aracı olmuştu. Hisseyi yüzde 20 ortalamayla mevduat takip ediyordu. Üçüncü sırada yüzde 15,4 ile dolar, dördüncü sırada yüzde 11,5 ile tahvil-bono vardı. Burada, hissedeki düşüş ile mevduattaki yükseliş dikkat çekiyor. Ayrıca ekim ayında yüzde 7,5 olan ÖST fonun payının yüzde 11,5'e çıktığı, tahvil-bononun payının ise yüzde 11,5'ten yüzde 7,6'ya düştüğü görülüyor.

MEHMET GERZ ATA PORTFÖY GENEL MÜDÜRÜ

MEHMET GERZ ATA PORTFÖY GENEL MÜDÜRÜ"PORTFÖYDE RİSKİ DENGELEMEK ÖNEMLİ'

YÜKSEK FAİZLER

Türk hisseleri ve TL ucuz olsa da enflasyon riski nedeniyle faizlerin düşmemesi, piyasalar açısından riski arttırıyor. Hükümetin Orta Vadeli Program'da (OVP) üç yıllık büyüme hedefini yüzde 5,5 oranında tutabilmek için bütçe ve enflasyon konusunda tavizkar davranabileceği algısı, enflasyon beklentilerinin düşmesinde engel teşkil ediyor.

DÖVİZ GİRİŞİ

Faizlerin düşmesi için yurtdışından döviz girişi veya enflasyonun düşmesi dışında makul bir senaryo öngörmüyoruz. Bunun dışında telkinler, istenenin aksine, hem faizlerin hem de döviz kurlarının dalgalanması ve yükselmesi sonucunu doğurabilir. 2017'de iyi bir yıl geçiren Borsa İstanbul'un riskini dengelemek için model portföy dağılımımızda, dolar ve Euro bazlı Eurobond'lara dağılım yapan karma fon ve serbest fonumuza daha fazla ağırlık vermeye başladık.

AĞIRLIK SERBEST FONDA

Bu doğrultuda model portföyümüzde hisse fona yüzde 18'lik ağırlık ayırdık. Karma fon için yüzde 12, Eurobond ağırlıklı serbest fon için ise yüzde 5 ağırlık öngörüyoruz. Kısa vadeli tahvil fonu portföyümüzde yüzde 12 oranında yer alırken, geriye kalan yüzde 40'lık alanı ise mutlak getiri hedefli serbest fona veriyoruz.

METİN AYIŞIK GEDİK YATIRIM GENEL MÜDÜRÜ

METİN AYIŞIK GEDİK YATIRIM GENEL MÜDÜRÜ"MEVDUAT VE FONLA LİKİDİTE ARTIRILABİLİR"

POTANSİYEL TAŞIYOR

BİST-100'ün seviyeleri kısa vadeli potansiyeli sınırlıyor gibi görünüyor. Ancak endeksin tarihsel ortalamalara ve benzer ülke piyasalarına karşı olan iskontosu dikkate alındığında, orta- uzun vadede seçici olmak kaydıyla halen oldukça önemli potansiyel taşıdığını söyleyebiliriz.

DEFANSİF PORTFÖY

Bu potansiyel nedeniyle, portföyde yüzde 30'luk hisse pozisyonu taşımak yerinde olabilir. Bu hisse pozisyonu kaynaklı risklerin hedge edilmesi için yüzde 10'ar ağırlıklarla dolar ve altın alınması, yatırım portföyünü daha defansif hâle getirecek. Ayrıca gerek FED beklentileri gerek artan jeopolitik ve siyasi riskler göz önüne alındığında, portföylerde yüzde 10'ar ağırlıklarla dolar ve altın bulundurulması yerinde olacak.

DİNAMİK YÖNETİM

Mevcut getirilerin cazip olması ve yıl sonundan itibaren enflasyon tarafında beklediğimiz gerilemenin reel getirileri artırma potansiyeli dikkate alınarak, yüzde 20'si ÖST ve fon, yüzde 30'u mevduat olmak üzere portföyün yüzde 50'lik bölümünün sabit getirili yatırım araçlarında değerlendirilmesi uygun olabilir. Mevduat ve fon ağırlığının portföy içinde en yüksek bölümü oluşturması, portföyün likiditesini artıracak. Bu da olası fırsatların görülmesi durumunda, portföy dağılımının dinamik şekilde yönetilmesine olanak sağlayacak.