2018'in kazandıranları altın ve dövize dayalı ürünler oldu. Peki, 2019'da ne olacak? Bu soruyu 2018 yılında emeklilik fonlarında ve yatırım fonlarında iyi getiriler sağlayan fon yöneticilerine sorduk. Bu fon yöneticilerinin beklentilerini ve yatırımcılara tavsiyelerini aldık.

GÖZDE YENİOVA CEREN ORAL

gyeniova@ekonomist.com.tr coral@ekonomist.com.tr

2018 yılı yatırımcılar açısından yüksek volatilite nedeniyle hayli zorlu geçti. Yılın ilk aylarındaki sakinlik, özellikle ağustos ayında yerini büyük bir gerilemeye bıraktı. Dolar kuru tarafında 7,24 TL görülürken, mevduat faizleri yüzde 30'lara dayandı.

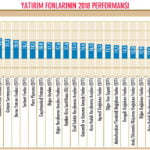

Tabloyu görmek için görsele tıklayın.

Borsa endeksi 90.000 altı seviyeleri test etti. Altın ise gram/TL bazında rekor üzerine rekor kırdı ve en yüksek 280 TL'yi gördü. Yılın son aylarında ise düzenleyici otoritelerin aldığı tedbirler, dış siyasette başta ABD olmak üzere yumuşayan ilişkiler gibi faktörlerle yatırım araçlarında bir dengelenme süreci yaşandı.

Böyle bir ortamda 2018 yılı yatırımcı açısından da hayli zorlu geçti. İşte bu süreçte profesyonel yönetimlere sahip bireysel emeklilik fonlarının, (BES fonları) ve yatırım fonlarının getiri performansı daha da önem kazandı. Bir de 2018 yılı enflasyonu yüzde 20,3 seviyesinde çıkınca, reel getirilerin önemi daha da arttı.

ŞAMPİYONLARIN TAVSİYELERİ

Biz de BES fonlarında ve yatırım fonlarında 2018 yılında kategori bazında en iyi performansa sahip fonları listeledik. Bu fonların başarı sırrını ilgili fonların yöneticileriyle konuştuk.

Bu fon yöneticilerinden 2019 beklentilerini ve yatırımcılara tavsiyelerini aldık.Burada özellikle belirtmek istediğimiz konu, 20 milyon TL kriteri... Her fon türü için 20 milyon TL büyüklüğü üzerindeki fonların sıralamasını yaptık.

2018'DE GETİRİLER NE OLDU?

Yukarıda da ifade ettiğimiz gibi, 2018 yılı yatırım araçları dünyası açısından zorlu geçti. Ancak bu zorlu yılda da reel olarak yani enflasyonun üzerinde getiri sağlayan yatırım araçları oldu. Özellikle dövize ve altına yatırım yapanlar 2018'i kazançlı kapattı.

Dolar yüzde 39,5, Euro yüzde 33,1, külçe altın ise yüzde 37,5 değer kazandı. Yılın en çok kaybettirenlerine bakıldığında ise son yedi yılın en kötü performansını sergileyen borsa yüzde -20,9 ile öne çıkıyor. Ancak tarihinde hiç iki yıl üst üste değer yitirmeyen borsa için 2019'da biraz daha umut var.

Peki bu dönemde, profesyo- I nel yönetime sahip BES fonları ve yatırım fonları ne yaptı? Çünkü burada ciddi bir yatırımcı kitlesi var. Emeklilik Gözetim Merkezi verilerine (EGM) göre, BES fonlarda 87,6 milyar TL fon büyüklüğü ve 6 milyon 878 bin yatırımcı var. Otomatik Katılım tarafında 4,6 milyar TL fon büyüklüğü ve 5 milyon çalışan sayısı mevcut.

Yatırım fonları tarafında ise 26 milyar TL'si para piyasası ve kısa vadeli borçlanma araçları fonları olmak üzere 45,6 milyar TL'lik büyüklük söz konusu. Burada da 3,5 milyonun üzerinde yatırımcı bulunuyor. 2018 yılında yatırım fonları tarafında yüzde 16,1 kazanç söz konusuyken BES fonlarındaki getiri oranı yüzde 11,1'de kaldı.

Tabii yüzde 20,3'lük enflasyonu dikkate aldığımızda, bu getirilerin reel olarak negatifte kaldığını söylemeliyiz. Ancak hem BES'te hem de yatırım fonu tarafında fon tercihini iyi yapanların iyi getiriler sağlandığı da görülüyor.

KAZANDIRAN FON TÜRLERİ

BES fonlarda yatırımcı getirisinin artmasında veya azalmasında fon tercihlerinin büyük önem taşıdığını ifade etmek gerekiyor. Çünkü BES katılımcısı fon tercihlerini yılda altı kez değiştirebiliyor. Doğru fon dağılımı ile daha yüksek getiriler elde etmek mümkün. Bunu fon türü bazında ifade edebiliriz.

BES fonları tarafında tür bazında altın, kamu dış borçlanma, uluslararası karma & esnek fonlar, enflasyonun üzerinde getiriler yakalamayı başardı. Ancak endeks ve hisse fonlar yatırımcılarına yüzde 15 kaybettirdi. Zaten bu kayıplar nedeniyle BES fonları ana tablosunda hisse fon kategorilerine yer veremedik.

Yatırım fonları türlerine bakıldığında ise getiri açısından biraz daha iyi bir performans söz konusu. Dövize dayalı kira sertifikası fonları, katılım fonları, altın, kamu dış borçlanma, yabancı hisse ve borçlanma araçları fonları, getiri açısından enflasyon karşısında yatırımcının yüzünü güldürmeyi başardı.

Bunun yanında borsa ile ilgili fon türleri BES fonlarda olduğu gibi yatırımcının kaybını beraberinde getirdi. Ancak bu kayba rağmen fon bazında reel olarak olmasa bile yılı artıda kapatan fonlar oldu. Bunlardan en iyilerini de ana tablolarımızda görebilirsiniz.

İLK 10'DAKİ FONLAR

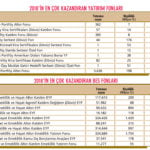

Yukarıda da ifade ettiğimiz gibi, emeklilik fonlarında ve yatırım fonlarında fon büyüklüğü için minimum 20 milyon TL kriterini kullandık. Bu kritere uymayan ancak getiri açısından listeye girebilecek fonlar olduğunu belirtelim. Emeklilik fonları tarafında, tüm fonlar arasında en yüksekgetiriye sahip ilk 10 fona bakıldığında tamamının 20 milyon TL kriterini tutturduğu görülüyor.

BES fonları arasında, Katılım Emeklilik'in altın katılım fonu yüzde 37,5 getiriyle ilk sırada yer alıyor. Onu yine Katılım Emeklilik'in agresif katılım değişken (döviz) fonu yüzde 37,43 ile ve Garanti Emeklilik'in altın fonu yüzde 37,42 ile takip ediyor. İlk 10 BES fonuna bakıldığında sekizinin altın fonu olduğu görülüyor. İkinci sıradaki fon değişken fon kategorisinde ve dokuzuncu sıradaki fon kamu dış borçlanma kategorisinde yer alıyor.

Yatırım fonları tarafında ise en çok getiri sağlayan fon türleri tablosu daha çeşitli fonlardan oluşuyor. En yüksek getiriyi yaklaşık 7 milyon TL fon büyüklüğüne sahip olduğu için ana listemize giremeyen ICBC Turkey Portföy Altın Fonu yüzde 57,5 getiriyle sağlamış durumda.

Yine fon büyüklüğü 20 milyon TL'nin altında kaldığı için listeye giremeyen TEB Portföy Kira Sertifikaları (Döviz) Katılım Fonu yüzde 42,9 ve Ziraat Portföy Katılım Fonu yüzde 42 getiriyle dikkat çekiyor. Fon türleri açısından ilk 10'da altın fonları, katılım, kira sertifikası (döviz) fonları ve serbest fonlar yer alıyor. Peki, şampiyon fonların yöneticileri ne öngörüyor, ne tavsiye ediyor? Yeni yılda yatırım stratejinize iyi bir katkı yapacağını düşündüğümüz önerileri paylaşıyoruz.

"GRAM ALTININ TL PERFORMANSI ÖNEMLİ"

FATİH BOZKURT KATILIM EMEKLİLİK FON YÖN. VE FON HZM. MD.

NASIL BAŞARILI OLDU?

Altın Fonu, mevzuat gereği İstanbul Altın Borsası'nda, fiziki olarak her piyasa koşulunda, minimum yüzde 80 oranında saklanma koşuluyla altına yatırım yapan bir fon. 2018'de altının onsunda yıllık bazda yüzde 1,61 değer kaybı oldu. Ancak dolar kurundaki yaklaşık yüzde 40'lık artışın etkisiyle, altın fonumuz 2018'i yüzde 37,5'lik net getiriyle hem altın fonları içinde hem de sektördeki toplan 406 emeklilik fonu içerisinde birinci sırada tamamladı. Sektördeki diğer altın fonlarının ortalama getirisini aldığımızda yüzde 36,87 getiri elde edildiğini görüyoruz. Sektördeki ortalama getiriyi de göz önüne alırsak birinci ile sonuncu arasında çok farklı getiri farkı yok. Fonumuzun birinci olmasının ana nedeni ise piyasa gidişatına göre küçük ama fark yaratan hareketler.

2019'DA NELER BEKLİYOR?

Altın fonumuz için 2019'da altının onsuna ek olarak gramının TL bazlı performansı önem arz edecek ve fona yön verecek. Küresel piyasalarda altının onsunu artıracak temel nedenlerin başında global jeopolitik risklerin artması ve enflasyonda ciddi oranda artış beklentisi geliyor. 2019'a yönelik jeopolitik risklerin takibi de ön plana çıkacak diyebiliriz. Diğer taraftan TL'nin dolar karşısındaki değerinin 2019'da nasıl bir seyir izleyeceğinin de yakından izlenmesi gerekiyor.

NE TAVSİYE EDİYOR?

Bireysel emeklilik yatırımcıları arasında riskten korunmak isteyen yatırımcılar da oluyor. Bu açıdan bakıldığında altın fonumuzun bireysel emeklilik yatırımcılarının fon tercihleri arasında riskten kaçınma iştahına göre yer alması gereken bir fon olduğunu söyleyebiliriz. 2019 yılında da riske göre hareket edilmeli.

"HİSSE SENEDİNDE SEÇİCİ OLUNMALI"

OKAN ALPAY TACİRLER PORTFÖY YÖNETİMİ GENEL MÜDÜRÜ

NASIL BAŞARILI OLDU?

'Hisse Senedi Yoğun Fonumuzu konvansiyonel hisse fonlarından farklı bir bakış açısıyla yönetiyoruz. Hisseye ya da hisse senedi fonlarına yatırım yapan yatırımcıların endeksin düşük seviyelerinde alım ya da yüksek seviyelerinde satım kararlarını doğru vermeleri iyi performans açısından önemli. 2018'e başlarken değerlemelerin yüksek seviyelerde olduğu ve ekonomide yavaşlamanın olabileceği düşüncesiyle bankacılığa yatırımlarımızı azalttık, ihracat ağırlıklı şirketlerdeki payımızı artırdık. Fonumuz sadece 2018'de değil, 2015 sonundan bu yana yüzde 90'lık getirisiyle hisse yoğun fonlar arasında ilk sırada. Aynı dönemde endeksin getirisi yüzde 27 oldu. Bu süreçte endeksin 3 katı getiri sağlarken bu getiriyi endeksin 2,5 katı kadar az bir riskle elde edebilmemiz daha önemli.

2019'DA NELER BEKLİYOR?

Paranın fırsat maliyeti yüksek. Ancak hisse senetleri değerlemelerinin cazip seviyelerde olması nedeniyle 2-3 yıllık perspektifle hisse yatırımının enflasyonun ve mevduatın üzerinde getiri sağlama olasılığının yüksek olacağını düşünüyoruz. Ekonomik aktivitenin çok kolay düzeleceğini düşünmemekle birlikte, önümüzdeki dönem hisse senedi biriktirmek ve yatırımı yapmak için çok uygun bir dönem. Olumsuz piyasa koşullarının hisse yatırımları için çok uygun dönemler olduğu unutulmamalı.

NE TAVSİYE EDİYOR?

2019'da hisse senedi yatırımları için seçici olmak gerekiyor. Hisse senedi portföyünü üç ayrı temadan oluşturmak uygun olabilir. İlk kısımda, temettü verimi yüksek ve temettü politikası olan şirketler olmalı. İkinci kısımda iç talebin halen zayıf olduğu ve bir süre daha zayıf kalmasını beklediğimiz 2019 için ihracat ağırlıklı şirketler seçilebilir. Üçüncü kısmı ise değerleme tarafında gerçekten oldukça ucuz kalmış şirketler oluşturabilir.

"LİKİDİTE MUHAFAZA EDİLMELİ"

ÜMİT KUMCUOĞLU KARE PORTFÖY GENEL MÜDÜRÜ VE YÖNETİM KURULU ÜYESİ

NASIL BAŞARILI OLDU?

Serbest fonumuzun yatırım stratejisi, orta düzeyde risk ile dolar bazında azami gelir elde etmek olarak özetlenebilir. Bu strateji çerçevesinde 2018'de çeşitlendirilmiş bir global portföy tuttuk. Performansın pozitif olmasının iki nedeni, hisse senetlerinin portföy içindeki payının çok düşük olması ve portföyün dolar olarak muhafaza edilmesi olarak özetlenebilir. Portföyün büyük çoğunluğunu oluşturan sabit getirili menkul kıymetlerde, portföyde Türk ihraççılarının Eurobond'larından kaynaklanan kayıplar, ABD kredi piyasası ürünlerinden gelen kârla dengelendi.

2019'DA NELER BEKLİYOR?

2019'un küresel piyasalar açısından zor bir yıl olacağını öngörüyoruz. Gerek hisse senedi piyasalarında, gerek kredi piyasalarında, gerekse makro piyasalarda (döviz, faiz, emtia gibi) volatilitenin yüksek seyredeceğini düşünüyoruz. Bu ortamda likit kalarak piyasalarda ortaya çıkan fırsatları hızlı bir şekilde değerlendirmeye çalışacağız. Hisse senedi pozisyonumuzu sıfıra yakın tutuyoruz. Sabit getirili kıymetlerde çeşitlendirilmiş bir global portföy tutmaya devam ediyoruz.

NE TAVSİYE EDİYOR?

Portföy yönetiminde kalitenin iki temel unsuru, her piyasada olabilecek en iyi getiri/risk profilini yakalayabilmek ve müşterinin risk toleransına uygun çözümler sunabilmek. Yatırımcılar yatırım hedeflerini doğru belirlemeli, iyi tanımadıkları piyasalardan ve risklerden uzak durmalı. 2019'da likiditeyi muhafaza edip piyasalardaki dalgalanmalar sırasında ortaya çıkan fırsatları değerlendirmek gerekecek. Volatilitenin yüksek olduğu bu gibi dönemlerde riski doğru yönetmek çok önemli. Zira piyasalar kötü giderken alım fırsatları mutlaka çıkar. Ancak yatırımcının bu fırsatları değerlendirebilecek bir psikolojide olması için rahat etmediği bir risk seviyesine çıkmaması gerekir.

"TEKNOLOJİ ŞİRKETLERİ DÜŞÜNÜLMELİ"

ALİ EMRAH USTACI AK PORTFÖY YAT. FONLARI İS GELİŞTİRME BÖLÜM BŞK.

NASIL BAŞARILI OLDU?

AK Portföy Yeni Teknolojiler Fonu, dünyanın geleceğini temsil eden 20 teknoloji şirketine, Türkiye'deki tüm bankalardan ve herhangi bir alt limit olmadan, eşit ağırlıklı olarak yatırım yapma fırsatı sunuyor. Fon yöneticimiz Ümit Şener ile birlikte, fon stratejisini, ABD'de FAANG diye bilinen beş hisse senedi (Facebook, Apple, Amazon, Netflix, Google) ile Uzakdoğu Asya'da BATTS olarak adlandırılan (BAIDU, AliBaba, Tencent, Taiwan Semiconductors, Samsung vb.) önemli devlere yer vererek belirledik.

2019'DA NELER BEKLİYOR?

2019 yılı, uzun yükseliş devresi sonrası dalgalı bir geçiş süreci olacak gibi gözüküyor. Bu yıl, ticaret savaşı olarak isimlendirilen ve aslında özünde yeni teknolojik liderlik yarışının ve bu yarışa dayalı ekonomik öncülüğü ele geçirme mücadelesinin de yaşanacağı bir yıl olacağa benziyor. Bu gelişmeler de yatırımların, tedarik zincirlerinin ve iş süreçlerinin yenileneceği bir fazı getirecek. Hızlı yükseliş sırasında, finansal piyasaları tatmin edecek sonuçlara odaklanan şirketler açısından, bu süreç temel eğilimleri yapılandırma dönemi olabilir. Bu dönem, ürünleri geliştirmek için değerlendirilecek. Piyasaların son altı aydır yaşadığı dalgalanmalar sonrasında, şirketlerin pozitif sürprizlere açık bir döneme gireceğini düşünüyoruz.

NE TAVSİYE EDİYOR?

Teknoloji temasına yatırım için sloganımız, "Teknolojide devrimsel dönem daha yeni başlıyor" şeklinde. Düşüşlerin yatırımcıya daha uygun koşullarda birikim yapma olanağı vereceğini düşünüyoruz. Yatırımcının kısa vadeli stratejilerle bu fonu değerlendirmemesi gerektiğini hatırlatıyoruz. Uzun vadeli bir perspektifle, birikimlerinin bir bölümünü, geleceğin yeniden inşasını temsil eden bu şirketlerde değerlendirmelerini öneriyoruz.

BAŞAR ERAKSOY YAPI KREDİ PORTFÖY ALT. YAT.ÜRN.PORTFÖY YNT.

"GELİŞMEKTE OLAN PİYASALAR İZLENMELİ"

NASIL BAŞARILI OLDU?

2018 yılına genel beklentinin aksine küresel büyümenin yavaşlayacağını doğru şekilde öngörerek başladık. Kullandığımız özel makroekonomik öncü gösterge sistemleri sayesinde, 2018 yılında küresel hisse senedi piyasalarında oynaklığın artacağını tahmin ettik. Bu çerçevede, ABD devlet tahvillerinde kısa pozisyon alınmasını öngören piyasadaki genel görüşün aksine, ABD devlet tahvil faizlerinin kalıcı şekilde yükselemeyeceğini düşündük. Bu nedenle fondaki tahvil pozisyonlarını büyük ölçüde korumayı tercih ettik. Hisse senetleri tarafında ise riski daha yüksek olan Arjantin ve Brezilya gibi gelişen ülke piyasalarının fondaki ağırlığını sınırlı düzeyde tuttuk. Bunun yerine ağırlıklı olarak defansif özelliğiyle ön plana çıkan ABD borsalarına yatırım yaptık.

2019'DA NELER BEKLİYOR?

2019 yılında küresel büyümedeki yavaşlamanın yılın ortasına kadar süreceğini düşünüyoruz. ABD konut piyasasındaki zayıf seyrin 2019 yılında daha da belirginleşmesini ve ABD büyüme oranlarının yıllık yüzde 2'nin altına gerilemesini bekliyoruz. Bu durumun FED'i daha 'güvercin' davranmaya zorlayacağını ve ABD devlet tahvilleriyle dolar dışındaki para birimlerini cazip kılacağını düşünüyoruz. Hisse senetleri tarafında ise büyüme hikayesi olan şirketlerin olumlu ayrışarak iyi performans göstereceğini tahmin ediyoruz.

NE TAVSİYE EDİYOR?

Düşük faiz, zayıf dolar ve yükselen altın fiyatlarından yararlanacak şirket ve enstrümanlara yatırım yapmak olumlu sonuçlar verecek. Hisse senetlerinde ise daha fırsatçı olunması gerekecek ve yüzde 10-15 civarındaki düşüşler kısa vadeli alım için kullanılabilir. Gelişmekte olan hisse senedi piyasaları tarafında 2019 yılı içerisinde oldukça cazip bir alım fırsatı oluşacağını düşündüğümüz için, yatırımcıların bu piyasaları yakından izlemesinde ve fırsat gördükleri zaman harekete geçmelerinde yarar var.

G. YAMAN AKGÜN ZİRAAT PORTFÖY SGMK FONLARI, GMY.

"TL VARLIKLARDA POZİTİF AYRIŞMA OLUR"

NASIL BAŞARILI OLDU?

Genel olarak stratejimiz döviz cinsi varlıkların EUR ve USD olarak dengeli bir şekilde dağıtılması yönünde oldu. Ayrıca FED'in faiz artırımlarının global faiz hadlerinde bir yükselişe neden olacağını öngörerek portföyümüzdeki kamu dış borçlanma araçlarında daha çok kısa vadeli enstrümanları tercih ettik. Bu sayede faiz hadlerindeki yükselişten kaynaklanan sermaye kayıplarından kaçınmış olduk. Öte yandan yaz aylarında TL'de yaşanan aşırı oynaklık ve değer kayıpları sonrasında stratejimizin elverdiği ölçüde TL varlıkları da tercih ettik ve bu sayede TL'nin değerlenmesinden de fonumuzun getirisi benzer fonlara kıyasla olumlu etkilenmiş oldu.

2019'DA NELER BEKLİYOR?

2019 yılında piyasaları FED'in tavrı ve ABD ile Çin arasındaki dış ticaret savaşlarında bir çözüm olup olmayacağı belirleyecek. Bu bakımdan yılın ilk yarısında FED'in faiz artırımları konusunda daha temkinli olacağını varsayarak stratejimizi geliştireceğiz. 2019 yılında TL açısından da TCMB'nin ve ekonomi yönetiminin son dönemde almış olduğu tedbirler sayesinde çok daha istikrarlı bir görünüm bekliyoruz.

NE TAVSİYE EDİYOR?

TL varlıkların global benzerlerine göre olumlu ayrışmasını bekliyoruz. 2019 yılı Türkiye'de ekonomik dengelenmenin devam edeceği, enflasyonda ve cari dengede iyileşmenin süreceği bir yıl olacak. Faiz seviyelerinin yıl sonunda daha düşük olmasını ve TCMB'nin de 2019 yılında ciddi bir faiz indirimine gitmesini bekliyoruz. Bu nedenle faizli enstrümanlarda ve hissede 2019'un tamamında enflasyonun üzerinde getiriler öngörüyoruz. Yabancı yatırımcının da Türkiye'ye yönelik risk iştahında iyileşme öngörüyoruz.

"HİSSE SENETLERİ ÖNE ÇIKABİLİR"

EMRAH AHİ HSBC PORTFÖY FON YÖNETİCİSİ

NASIL BAŞARILI OLDU?

Allianz Yaşam ve Emeklilik Karma Grup Emeklilik Yatırım Fonu, tek bir emeklilik fonu aracılığıyla birikimlerini ağırlıklı olarak döviz cinsi varlıklarda değerlendirmek isteyen yatırımcılar için tasarlandı. Fon portföyünde ağırlıklı olarak ABD hisse senetleri ve Türk Eurobond'larına yer verilirken, çeşitliliği sağlamak adına Türk hisse senetleri ve TL cinsi nakit varlıklara da yatırım yapılıyor. Bu fonun yatırım stratejisi 'Çoklu Varlık' felsefesine dayanıyor. Böylece küresel varlıkların da yer aldığı çeşitlendirilmiş portföyler oluşturarak, aktif portföy yönetimi ile değişen piyasa koşullarına uygun portföylerin oluşturulmasını hedefledik.

2019'DA NELER BEKLİYOR?

Gelişmekte olan piyasalar eurobondlarının faiz oranlarındaki artışlar değerlemeleri cazip noktalara getirdi. ABD tahvil faizleri giriş açısından zayıf bir değerleme sunuyor. Şu anki değerlemeler büyüme temasına yatırım için hisse senetlerinin en iyi varlık sınıfı olduğuna işaret ediyor. Özellikle gelişmiş ülkelerde tahvil ile hisse senetlerinde beklenen getirileri kıyasladığımızda, 2019'un hisse senetlerinin getiri olarak öne çıkmaya aday olduğu bir yıl olmasını bekliyoruz.

NE TAVSİYE EDİYOR?

Öncelikli tavsiyemiz, emeklilik planlarını şekillendirirken ilk olarak kendi emeklilik yıllarına, emeklilik planlarına ve hedeflerine göre doğru risk seviyelerini belirlemeleri. Sonrasında ise portföy dağılımlarını farklı coğrafya, para birimi ve varlık sınıfları ile çeşitlendirmeleri ve piyasada yaşanabilecek dalgalanmalar karşısında sakin kalarak fon dağılımlarındaki değişikliklerde orta-uzun vadeli bir perspektifte değerlendirme yapmalarını öneriyoruz.