CEREN ORAL

coral@ekonomist.com.tr

Son çeyreğin gelir kalitesi ve kârlılık açısından daha iyi olabileceği öngörülüyor. Ancak yüksek kredi/mevduat oranıyla kur ve faizlerdeki artış, riskler arasında gösteriliyor. Dokuz kurumun önerilerinde ise Garanti, TSKB ve YKB öne çıkıyor.

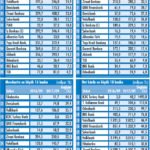

Tabloları görmek için görsellere tıklayın.

BİST-100 Endeksi, 6 Kasım’da 114.166 ile yeni tarihi zirvesini test etti. Dokuz aylık dönemde özellikle bankaların güçlü kârlılık elde etmesi, endekste bankacılık hisseleri öncülüğünde yükselişi beraberinde getirdi.

BİST-100 Endeksi, 6 Kasım’da 114.166 ile yeni tarihi zirvesini test etti. Dokuz aylık dönemde özellikle bankaların güçlü kârlılık elde etmesi, endekste bankacılık hisseleri öncülüğünde yükselişi beraberinde getirdi.Bilançoların tamamlanmasıyla biz de 18 bankanın aktifler, krediler, mevduat ve net kâr rasyolarındaki görünümlerini analiz ettik. Yıl sonu beklentilerini de derlediğimiz bankalar için dokuz aracı kurumun öneri ve hedef fiyatlarını öğrendik. Bu süreçte en çok Garanti, TSKB ve YKB öneriliyor.

DENGELENME DÖNEMİ

Bankacılık Düzenleme ve Denetleme Kurumu’nun (BDDK) verilerine göre, 2017 dokuz ayda bankacılık sektörünün aktif büyüklüğü 3 trilyon 53 milyar 882 milyon TL, en büyük aktif kalemi olan krediler ise 1 trilyon 993 milyar 944 milyon TL oldu.

2016 yıl sonuna göre sektörün aktif büyüklüğü yüzde 11,8, krediler yüzde 15 arttı. Mevduat, 2016 yıl sonuna göre yüzde 12,5 artışla 1 trilyon 635 milyar 260 milyon TL’ye yükseldi. Sektörün dokuz ay itibarıyla net kârı ise yıllık yüzde 29 artışla 37 milyar 180 milyon TL’ye ulaştı. Sermaye yeterliliği standart oranı da yüzde 17,2 olarak gerçekleşti.

Gedik Yatırım’ın Bankacılık analisti ve yatırım danışmanlığı müdürü Erol Gürcan, 2017’de bankacılık sektörü açısından ana senaryoyu başta Kredi Garanti Fonu (KGF) olmak üzere ekonomi ve fınansal piyasaları destekleme yönünde atılan adımların belirlediğini söylüyor. Gürcan, KGF etkisinin yoğun hissedildiği ikinci çeyrekteki hızlı ve sert büyümenin ardından, KGF’nin limitlerine yakınlaşmasının da etkisiyle, üçüncü çeyreğin dengelenme dönemi olduğuna dikkat çekiyor.

“Üçüncü çeyrekte, ikinci çeyreğe kıyasla sektörün net kârı bir miktar geriledi. Mevduat maliyetlerindeki artışı da göz önüne aldığımızda bu daralma sürpriz değil" diyen Gürcan’a göre, dokuz ayda ise yılın genelinde olduğu gibi kârlılıktaki olumlu görünüm korunuyor.

SEKİZ BANKANIN ÖZEL ANALİZİ

1. AKBANK: Marjlar TL mevduat maliyetleri nedeniyle baskılansa da aktif kalitesi güçlü olmaya devam ediyor. Güçlü sermaye oranları, 2018'de kâr payı beklentilerinin artmasını sağlayabilir.

2. ALBARAKA TÜRK: Net kâr payı gelirindeki ve takipteki kredi tahsilatlarındaki düşüşle net kâr geriledi. Takipteki kredi girişlerinde normalleşme, sermaye oranlarında toparlanma var.

3. GARANTİ BANKASI: Sermaye rasyoları, alınan sermaye benzeri kredilerin ve KGF kredilerinin sermaye yeterliliği üzerinde olumsuz etki yaratmaması ve kuvvetli kârlılık nedenleriyle arttı. Kâr marjlarındaki olumlu görünümle öne çıkıyor.

4. HALKBANK: Güçlü bilanço büyümesi elde etti. Kredilerdeki hızlı büyümeye rağmen takibe dönüşümün sınırlı kalması ve takipteki alacak rasyosunu sektör ortalamasında tutması kârlılığın korunması açısından önem taşıyor.

5. İŞ BANKASI: TL kredi faiz makasında ve swap maliyetlerinde marj baskısı olsa da artan döviz kredi faiz makası ve TÜFE'ye endeksli menkul kıymetlerin yüksek getirisiyle bu baskı dengelendi.

6. TSKB: Kredi spreadleri ve sermaye yeterlilik rasyoları güçlü durumda olan bankanın aktif kalitesi de çok üst düzeyde. Etkin maliyet yapısı sürüyor.

7. VAKIFBANK: Tahsilat performansında güçlü görünüm var. Aktif kalitesindeki iyileşme ve sermaye yeterlilik rasyosunun yüzde 16 civarında korunması büyümeyi destekleyecek.

8. YKB: TÜFE'ye endeksli bono getirileri ve kredi getirilerindeki iyileşme, marjları olumlu etkiliyor. Yüksek kredi karşılık giderlerine rağmen faaliyet giderlerini iyi yöneten banka net kârını da artırdı. Sermaye rasyoları rahat durumda.

ÖNE ÇIKAN BANKALAR

Global Menkul Değerler’den Rıdvan Baştürk, “Akbank, TSKB, Garanti, YKB ve İş Bankası’nın kârları sırasıyla piyasa beklentisinin yüzde 8, yüzde 4, yüzde 3, yüzde 11 ve yüzde 5 üzerinde gelirken Halkbank beklentilere paralel kâr açıkladı” diyor.

Öte yandan Albaraka Türk ve Vakıfbank’ın üçüncü çeyrek kârlarının sırasıyla piyasa beklentisinin yüzde 56,6 ve yüzde 5 altında geldiğini belirtiyor.

Ancak Akbank, YKB, İş Bankası, Albaraka Türk, Halkbank ve Vakıfbank’ın üçüncü çeyrekte ikinci çeyreğe göre net kâr daralması yaşadığına da değinen Baştürk, bu gerilemeyi KGF kullanımının ilk yarıya göre üçüncü çeyrekten itibaren yavaşlamasıyla açıklıyor.

SON ÇEYREKTE NE OLUR?

Peki, son çeyrek için öngörüler nasıl şekilleniyor? İntegral Menkul Değerler Araştırma Direktörü Tuncay Turşucu, üçüncü çeyrekte bankaların öz sermaye kârlılığında yavaşlama olduğunu gözlemliyor ve bu durumun son çeyrekte devamını bekliyor.

Öz sermaye kârlılığı bakımından Akbank ve TSKB’nin öne çıktığını aktaran Turşucu, İş Bankası, Garanti ve TSKB için ‘alım’ önerisinde bulunuyor. KGF’nin sürekli hale getirilmesinin büyüme açısından olumlu olacağını öngören Turşucu, “Ancak kredi vermek için kaynak sorunu devam ediyor. Mevduat faizlerinde yukarı yönlü baskı sürebilir” uyarısında da bulunuyor.

TEB Yatırım’ın kıdemli bankacılık analisti Övünç Gürsoy ise son çeyreğin üçüncü çeyreğe göre gelir kalitesi ve kârlılık açısından daha iyi olabileceği kanaatinde. TÜFE’ye endeksli menkul kıymet getirilerinde artış bekleyen Gürsoy, kredi-mevduat makasında da üçüncü çeyreğe göre iyileşme olabileceği tahmininde bulunuyor. Ancak kredi/ mevduat oranlarının yüksek olduğu sektörde büyüme için fazla yer olmadığını da kaydeden Gürsoy, Akbank, Garanti ve YKB’yi beğeniyor.

RİSKLER NELER?

Sektör için risklerin neler olduğu önem arz ediyor. Ahlatcı Yatırım’dan Muammer Demir, riskleri makroekonomik verilere yönelik beklentilerdeki bozulmalar, jeopolitik ve diplomatik gelişmeler, ABD Merkez Bankası’nın (FED) aralık ayı toplantısında alacağı kararlar olarak sıralıyor.

Demir, şöyle devam ediyor: “TCMB’nin kararları, döviz kuru, faiz oranları ve CDS risk primi eğiliminin etkileri fiyatlamalarda ön plana çıkabilir. Kur ve faizlerdeki artışlar, sektör açısından maliyetlerin artmasına, finansal verilerde ve ras-yolarda bozulmalara neden olabilir."

Son dönemde faizlerdeki yükseliş de dikkat çekiyor. Yükselen faizlerin bankalar üzerinde baskı yarattığını söyleyen Alnus Yatırım’ın araştırma uzmanı Vahap Taştan’a göre, bankaların mevduat faizlerini yukarı çekerken kredi faizlerini aynı miktarda yükseltememesi faiz geliri-faiz gideri arasındaki makası daraltıyor.

Bankaların kâr yaratmada eskiye göre zorlandıklarını vurgulayan Taştan, son çeyrek için Garanti, Akbank ve İş C’yi önde tutsa da yüksek enflasyonun yüksek faiz getirdiğinin, bunun da banka performanslarını son çeyrekte olumsuz etkilemeye devam edeceğinin altını çiziyor.