52 şirketin borsaya kote edildiği 2021'de, 21,6 milyar TL büyüklükle rekor kırıldı. Bu yıl da sekiz şirket BİST'e geldi. Alternatif finansman modelleri arasında öne çıkan halka arzlarda olumlu trendin devamı bekleniyor. Jeopolitik sorunlar ve olası seçim süreci ise ikinci yarıyıl için risk oluşturuyor. Peki, halka arz için sırada hangi şirketler var? İşte halka arzı beklenen şirketler...

06 – 19 Mart 2022 tarihli sayıdan

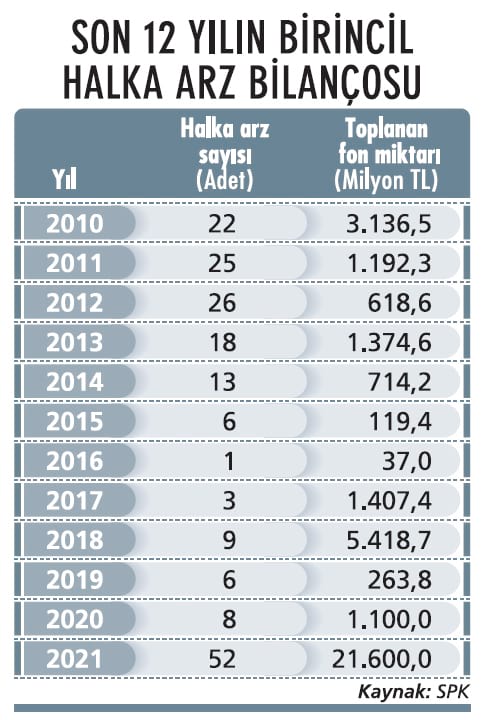

Borsa İstanbul'da 2021 yılı 'halka arzlarda rekor yıl' olarak tarihe geçti. 52 şirketin borsaya kote olduğu 2021'de, halka arz büyüklüğü 21,6 milyar TL olarak gerçekleşti. Borsa İstanbul Genel Müdürü Korkmaz Ergun, 2021'den önceki son halka arz rekorunun 35 şirketle 1990'a ait olduğu bilgisini veriyor.

BİST'in 2021'de dünya borsaları arasında, halka arz sayısı bakımından 14 basamak yükselerek 13'üncü sıraya yerleştiğini kaydeden Ergun; 2020 yılı başında 1,2 milyon olan pay senedi vatandaş sayısının 2021'de 2,4 milyona kadar yükseldiğine de dikkat çekiyor. 2021'de aynı zamanda borçlanma aracı ihraçlarıyla 258,5 milyar TL kaynak da sermaye piyasaları aracılığıyla sağlandı.

Korkmaz Ergun; "Ülkemizin büyümesinin temel dinamosu olan, üretim, yatırım ve ihracat yapan, istihdam oluşturan şirketlerimizi, yatırımlarını ve büyümelerini sermaye piyasaları yoluyla finanse etmeleri için borsaya davet ediyoruz" diyor.

İKİ AYDA SEKİZ ŞİRKET

İKİ AYDA SEKİZ ŞİRKET

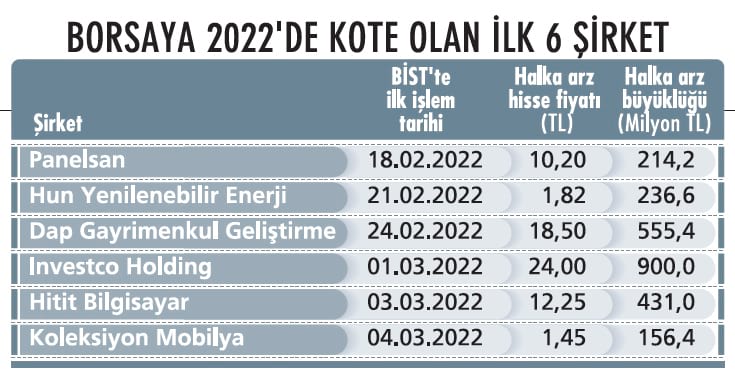

Korkmaz Ergun'un bu daveti, 2022'de de cevapsız kalmadı. Ocak ayı sessiz geçse de 2022 Şubat'ta talep toplama işlemini tamamlayan altı şirket, borsaya geldi. Panelsan, Hun Yenilenebilir Enerji, DAP Gayrimenkul Geliştirme, Hitit Bilgisayar, İnvestco Holding ve Koleksiyon Mobilya borsaya kote olurken bu şirketlerin toplam halka arz büyüklüğü 1 milyar 163 milyon TL olarak gerçekleşti.

Mart ayı da halka arzlar açısından hızlı başladı. Geçen hafta Gür-Sel Turizm Taşımacılık ile Gezinomi Seyahat'in halka arzları tamamlandı. Bu iki şirketin 7 Mart haftasında borsada işlem görmeye başlaması bekleniyor. Halka arzlardaki bu trend de devam edecek gibi görünüyor.

Borsaya kote olma yolunda ilk etapta 21 şirketin ismi geçiyor. Büyük çoğunluğu taslak izahnamelerini hazırlayarak Sermaye Piyasası Kurulu'na (SPK) başvurdu ve onay bekliyor. 2021 yılı sonunda ertelenen halka arzların da bu yıl gerçekleşebileceği öngörülüyor. Bu şirketlere ilişkin detaylı bilgileri, haberimizin kutusunda görebilirsiniz.

BİST'E İLGİ TETİKLEDİ

Peki, bu halka arz atağını nasıl okumak gerekiyor? Ahlatcı Yatırım Araştırma Uzmanı Uğur-can Kaya; borsaya ilginin artığı ve uzun soluklu yükseliş trenlerin görüldüğü 2020 ve 2021'in halka arzlar için uygun ortam sunduğunu söylüyor.

Kaya; "Özellikle borçlanmadan yatırım yapmak ve finansal yapısını kuvvetlendirmek isteyen şirketler ile hisselerini satarak yatırımları realize etmek isteyen şirket ortakları, böyle zamanları şirket hisselerini değerinde satmak için fırsat olarak görüyor" diyor. Halka arzların başarılı geçmesinin yatırımcıların ilgisini ve talebini artırdığına değinen Uğurcan Kaya; bu durumun da diğer halka arzları desteklediğini kaydediyor.

Halka arzların devam edeceğini öngören Uğurcan Kaya; 2022'de 20 milyar TL'nin üzerinde halka arz büyüklüğü bekliyor. Ancak Kaya; Rusya-Ukrayna savaşının sürmesi durumunda oluşacak belirsizliğin BİST'te baskı yaratmasının yanında halka arzların gidişatını da etkileyebilme olasılığının göz önünde bulundurulması konusunda da uyarıyor.

ULAŞILABİLİR FİNANSMAN KAYNAĞI

ULAŞILABİLİR FİNANSMAN KAYNAĞI

Gedik Yatırım Kurumsal Finansman Genel Müdür Yardımcısı Emre Kavaklı; genel olarak son dönemlerdeki halka arzların borsa performanslarının yatırımcıları memnun ettiğini gözlemliyor. Kavaklı; ulaşılabilir finansman kaynağı olması ve sağladığı birçok fayda nedeniyle şirketlerin halka açılma isteklerinin devamını bekliyor.

Emre Kavaklı'ya göre; bundan sonraki gidişatı halka arzlara karşı oluşan ilginin düzeyi, yapılan arzların yatırımcıları ne kadar memnun edeceği ve ulusal ve global ölçekteki gelişmeler belirleyecek. Emre Kavaklı; 2022'de ön plandaki risk başlıklarının seyrinin ve küresel çapta riskli varlıklardaki genel fiyatlama davranışının, halka arz iştahı üzerinde belirleyici olacağını da tahmin ediyor.

HANGİ KRİTERLER?

Halka arzlara aracılık eden kurumların stratejileri de önem arz ediyor. 2022'nin ilk halka arzı olan Panelsan da dahil olmak üzere 2018'den beri toplam büyüklüğü 785 milyon TL'ye yakın dokuz halka arzda liderlik ve bir halka arzda eş liderlik yapan Gedik Yatırım; son 15 yılda 120'nin üzerinde halka arzda konsorsiyum üyesi olarak yer aldı.

Gedik Yatırım'dan Emre Kavaklı; 2021'de konsorsiyum üyesi olarak katıldıkları halka arzlarda yaklaşık 400 milyon TL'lik satışla halka arzlara katkı sağladıkları bilgisini veriyor.

Kavaklı, halka arzlarda şirket seçimine ilişkin kriterlerini ise şöyle özetliyor:

"Sektöründeki diğer şirketlere göre daha fazla büyüme potansiyeli olan ve fark yaratan, ürünlerini yurtdışına ihraç ediyorsa bu konuda büyüme olanağına sahip, ihracatı yoksa ihracat pazarlarında gelişme potansiyeli olan şirketlere öncelik veriyoruz.

Elde ettiği fonu yatırımlarında ve işletme sermayesi ihtiyacında kullanan, halka açılmayı ortak satışından ziyade ağırlıklı olarak sermaye artırımı yoluyla gerçekleştirmek isteyen, halka açılma sonrası borsa performansı ve finansal gelişimiyle yatırımcılarını memnun edeceğini düşündüğümüz yeni nesil şirketler, önceliğimiz. Yatırımcılara ise yatırım kararı vermeden önce başta izahname olmak üzere halka arzla ilgili olarak yayınlanan dokümanları incelemelerini öneriyoruz."

ENDER ŞAHİN İNFO YATIRIM CEO'SU "2022'NİN İLK YARISINDA HALKA ARZ YOĞUNLUĞU DEVAM EDECEK"

ENDER ŞAHİN İNFO YATIRIM CEO'SU "2022'NİN İLK YARISINDA HALKA ARZ YOĞUNLUĞU DEVAM EDECEK"

ALTERNATİF FİNANSMAN MODELİ

Özellikle pandemi sonrası dönemde Türkiye'deki şirketlerin yurtiçinde ve yurtdışında sahip oldukları büyüme potansiyelini gerçekleştirebilmeleri için kapasite artırımı yatırımlarına ihtiyaç duyuluyor.

Ancak son birkaç yılda bankaların kredi verme noktasında iştahsızlıkları, başta halka arz olmak üzere alternatif finansman modellerine yönelimleri arttırdı. Halka arzlar söz konusu alternatifler arasında en gerçekleştirilebilir finansman modeli olarak öne çıkıyor.

Yatırımcılar tarafında ise faizlerin düşük olduğu, dövizin ise dalgalı seyir izlediği bir piyasada hisse senedi yatırımları öncelikli yatırım araçları arasında yer alıyor.

ÖNGÖRMEK ZOR

2021'de beş, 2022'de önceki hafta yapılan arzlarla üç şirketin halka arzını başarıyla gerçekleştirdik. 2021'deki beş şirketin halka arz büyüklüğü 1,2 milyar TL olurken, 2022'de üç şirketin halka arz büyüklüğü yaklaşık 558,1 milyon TL olarak gerçekleşecek. 2022'nin ilk yarısında da halka arz yoğunluğunun devam edeceği kanaatindeyiz.

Pandemi sonrasında büyümeyi planlayan şirketler yatırım planlarını, halka arzlardan gelecek fonlar üzerinde gerçekleştirmeyi hedefliyor. Ancak 2022'nin ikinci yarısında Türkiye'nin olası seçim dönemine girecek olması nedeniyle halka arzların sayısını öngörmek de zor. Biz de halka arzlar üzerine çalışmaya devam ediyoruz. Hedefimiz; 2022'yi, adet ve büyüklük olarak 2021'in üzerinde tamamlamak.

2022'DE HALKA ARZI BEKLENEN 21 ŞİRKET

Akfen Yenilenebilir Enerji

Akfen Holding Yönetim Kurulu Başkanı Hamdi Akın, yaklaşık bir ay önce gelecek dönemde Akfen Yenilenebilir Enerji'nin halka arzını planladıklarını açıkladı. Ancak halka arzla ilgili henüz detay yok.

Aztek Teknoloji

Halka arz başvurusunu 26 Nisan 2021'de SPK'ya yaparak tamamladı. Şirket, 25 milyon adet payını, taslak izahnamesine göre oransal dağıtım yöntemiyle halka arz etmeyi planlıyor.

Consus Enerji

Global Yatırım Holding'in iştiraki Consus Enerji, 18 Şubat'ta halka arz için SPK'ya ve BİST'e başvurdu.

SPK onayının ardından halka arza lider aracı kurum olarak Garanti BBVA Yatırım, eş lider aracı kurum olarak Global Menkul Değerler aracılık edecek.

Çavuşoğlu Demir Çelik

Toplam 5 milyon 740 bin TL nominal değerli paylarının halka arzı için 2021 Kasım'da SPK'ya başvuru yapıldı. Onayın ardından halka arzın Ahlatcı Yatırım'ın önderliğinde gerçekleşmesi planlanıyor.

Destek Finans Faktoring

İzahname onayı için Ekim 2021'de SPK'ya başvurdu. Açıklamaya göre, onay sürecinin ardından halka arza Ak Yatırım aracılık edecek.

Güllük Mandalya Turizm

Eylül 2021'de SPK'ya başvurdu. İzahnamede sermaye artırımı ve ortak satışı yoluyla halka arz edilecek payların toplam nominal değerinin 24 milyon TL olduğu belirtiliyor.

IBS Isıtma Soğutma

Toplam 4,5 milyon TL nominal değerli paylarının halka arzına ilişkin izahname, 2020 Kasım'da yayınlandı. Konsorsiyum liderinin Tera Yatırım olacağı açıklandı. Ancak henüz onay gelmedi.

Kayseri Şeker Fabrikası

Halka arz taslak izahnamesini Mayıs 2021'de yayınladı. Konsorsiyum liderinin Halk Yatırım olması, 106 milyon TL nominal değerli payların arzı planlanıyor. Koroplast: Mart ayı başında halka arz kapsamında taslak izahname onayı için SPK'ya başvurdu. Aracı kurum olarak Yapı Kredi Yatırım yetkilendirildi.

Kimpur

Kimteks Poliüretan Sanayi'nin (Kimpur) halka arz başvurusu, 16 Aralık 2021'de onaylandı. Ancak şirket 23-24 Aralık 2021 olan talep toplama süresinin; piyasa koşulları çerçevesinde halka arzdan beklenen faydanın elde edilemeyeceğinin öngörülmesi nedeniyle ileri tarihe ertelenmesine karar verdi. Yeni tarih belli değil.

N11

Doğuş Holding; sermayesinin yüzde 50'sine sahip olduğu Doğuş Planet'in (n11.com) paylarının halka arzına

ilişkin olarak 20 Mayıs 2021'de halka arz izahnamesiyle SPK'ya başvurdu.

Omega Elektrik Pano

Başvurusu 2020 Haziran'da yapılan Omega Elektrik'in halka arzının 2,6 TL fiyattan İnfo Yatırım tarafından gerçekleştirilmesi planlanıyordu. Ancak hala onay bekleniyor.

Outmedya İletişim

Toplam 3 milyon TL nominal değerli payların halka arzına ilişkin taslak izahnameyi 2021 Kasım'da yayınladı. İzahnameye göre, İnfo Yatırım'ın öncülük edeceği halka arzda fiyat 30 TL olarak belirlendi. Arz, henüz onaylanmadı.

Özsu Balık

Ekim 2021'de izahnamesini SPK'ya iletti. Halka arza Gedik Yatırım'ın aracılık etmesi, sermaye artırımı yoluyla halka arz edilecek B grubu payların nominal değerinin 8,6 milyon TL olması planlanıyor. Onay süreci devam ediyor.

SMM Tekstil

1 Eylül 2021'de halka arz taslak izahnamesini yayınladı. Buna göre, 19 milyon TL nominal değerli payların Şeker Yatırım öncülüğünde tüm yatırımcı grubuna eşit dağıtım yöntemiyle gerçekleşmesi planlanıyor. Onay süreci sürüyor.

ŞekerGYO

Taslak izahnamesi Mart 2020'de yayınlansa da halka arz şirket tarafından ertelendi. Şeker GYO son olarak Eylül 2021'de, 'tanınan ek süre içerisinde yeniden halka arz başvurusu gerçekleştireceğini' açıkladı. Henüz yeni bir gelişme yok.

Suwen Tekstil

15 Şubat'ta 23 milyon TL nominal değerli payın halka arzı kapsamında izahname onayı için SPK'ya başvuru yaptı. İzahnameye göre; halka arzın konsorsiyum lideri TSKB, konsorsiyum eş liderleri Yatırım Finansman ve Gedik Yatırım olacak.

Sümer Faktoring

Alnus Yatırım'ın liderliğinde halka arz olacak olan Sümer Faktoring'e ait 24 milyon TL nominal değerindeki payların oransal dağıtım yöntemiyle halka arz edilmesi planlanıyor. Eylül 2021'de yayınlanan taslak izahname SPK tarafından inceleniyor.

Tapdi Oksijen

Tapdi Oksijen Özel Sağlık ve Eğitim Hizmetleri, 2021 Ocak'ta halka arz için SPK'ya başvurdu. İzahnameye göre, halka arza Gedik Yatırım aracılık yapacak. Halka arz öncesi 100 milyon TL olan sermayenin halka arzla 136 milyon TL'ye çıkartılması ve 36 milyon TL büyüklüğünde bir halka arz gerçekleştirilmesi öngörülüyor. Onay süreci devam ediyor.

Tarkim Bitki Koruma

Sermayesinin yüzde 40'ı Gübretaş'a, yüzde 60'ı hâkim ortak Türkiye Tarım Kredi Kooperatifleri Merkez Birliği'ne ait olan Tarkim Bitki Koruma'nın halka arz çalışmalarına 6 Nisan 2021'de başlandı. 8 Temmuz 2021'de aracı kurum vasıtasıyla SPK'ya başvuruldu. Onay bekleniyor. Tera Yatırım: 14 Nisan 2021'de SPK'ya başvuran Tera Yatırım'a ait 22 milyon TL nominal değerli payların oransal dağıtım yöntemiyle halka arzı planlanıyor. Onay süreci henüz tamamlanmadı.