M. FATİH KÖPRÜ / EY DİREKTÖR

fatih.kopru@tr.ey.com

www.vergidegundem.com

Şubat ve mart ayları gelir vergisi mükellefleri için beyan dönemi. Şirketler ise kurumlar vergisi beyannamelerini nisan ayında veriyorlar. Ama kurumlar vergisi ile aynı döneme ilişkin geçici vergi beyannameleri geçtiğimiz hafta başına kadar verildi, peşin vergiler ödendi.

Bu hafta, hem son dönem geçici vergi, hem de kurumlar vergisi beyannamesinde yararlanılabilen bir indirim uygulamasına değinmek istiyoruz. Nakdi sermaye artırımına ilişkin indirim.

Bu uygulamayı kısaca, şirketlerin nakit olarak artırdıkları sermaye tutarı üzerinden hesaplanan faizin yarısının, kurumlar vergisi beyannamesinde matrahtan düşülmesi olarak tanımlayabiliriz. Nakdi sermaye artışlarının teşvik edilmesi amacıyla 2015 yılından beri uygulanıyor.

SADECE SERMAYE ŞİRKETLERİ

İndirim hakkından sadece sermaye şirketleri yararlanabiliyor. Yani anonim ve limited şirketler için geçerli. Ancak bankalar, finansal kiralama, faktoring ve finansman şirketleri ile varlık kiralama şirketleri ve sigorta şirketleri gibi finans sektöründe faaliyet gösteren kurumlar ile kamu iktisadi teşebbüsleri bu indirim imkanından yararlanamıyorlar.

NAKİT ARTIŞ OLMALI

İndirim sadece, nakdi sermaye artışı yapıldığında uygulanabiliyor. Nakdi sermaye artışı da, sermaye şirketlerince ilgili hesap döneminde ticaret siciline tescil edilmiş olan ödenmiş veya çıkarılmış sermaye tutarlarındaki nakdi artışlar ile yeni kurulan sermaye şirketlerinde ödenmiş sermayenin nakdi olarak karşılanan kısmı olarak tanımlanıyor.

BANKA DEKONTU ŞART

Sermaye artırım tutarının ortaklar tarafından nakit olarak şirketin banka hesabına fiilen yatırıldığına dair ilgili banka şubesi tarafından onaylanmış banka hesap özetinin kurumlar vergisi beyannamesi ile birlikte vergi dairesine ibraz edilmesi gerekiyor.

Belge kağıt ortamında veya elektronik ortamda verilebiliyor. Ancak kurumlar vergisi beyan süresi içinde (25 Nisan'a kadar) verilmesi gerektiği unutulmamalı.

BİLANÇO İÇİ KALEMLER

Bilanço içi kalemlerin birbiri içinde mahsubu şeklinde gerçekleştirilen sermaye artışları nakdi artış olarak kabul edilmiyor. Bu nedenle örneğin nakit ihtiyacını karşılamak için ortaktan alınan borcun ödenmeyerek sermayeye ilave edilmesi durumunda, bu da bilanço içi kalemlerin birbiri içinde mahsubu kabul ediliyor ve indirim tutarının hesabında dikkate alınamıyor.

Aynı şekilde sermaye şirketlerinin özkaynakları içerisinde yer alan; dönem kârı veya geçmiş yıl kârları, olağanüstü yedekler, yasal yedekler ve enflasyon farklarının sermaye artışında kullanılması durumunda da, bir nakdi sermaye artışından söz edilemeyeceği için indirim imkanından yararlanılamıyor.

ORTAK BORÇ ALMIŞSA

Ortaklar veya ortaklarla ilişkili olan kişiler, iştiraklerinde sermaye artışı yapılırken, yatıracakları sermaye paylarını özkaynaklarından karşılamaları gerekiyor. Nakit olarak yatırılan sermaye payını, kredi kullanarak veya borç alarak temin etmişlerse, sermayesi artan kurum indirim imkanından yararlanamıyor.

Düzenlemenin en çok tartışılan bölümü burası. İşletmelerin belli bir miktar özkaynağı olsa da faaliyetlerini genellikle borçla finanse ettikleri biliniyor. Bu durumda olan bir şirket iştirakindeki nakit sermaye artışına katıldığı durumda, artırılan sermaye payının hangisinden karşılandığına nasıl karar verilecek?

Şirketlerin hangi harcamayı hangi kaynaktan karşıladığına dair bir hesap tutma, bunu belirleme görevi de olmadığına göre, sermayesi artan şirketin indirimden yararlanıp yararlanamayacağı konusu hala gizemini koruyor.

Diğer taraftan indirim hakkından yararlanacak olan şirketin, ortağının (özellikle de yabancı ortağının) sermaye payını hangi kaynaktan karşıladığını araştırma ve tevsik etme (belgeleme) zorunluluğu olup olmadığı, varsa hangi belgelerle tevsik edilebileceği de tereddüt yaratan bir başka konu. Uygulamanın usul ve esaslarını belirleyen tebliğde bu ve buna benzer tereddütlü konularla ilgili maalesef herhangi bir açıklama bulunmuyor.

FAİZ ORANI

İndirim tutarının hesaplanmasında kullanılan faiz oranı yasada, Türkiye Cumhuriyet Merkez Bankası (TCMB) tarafından indirimden yararlanılan yıl için en son açıklanan "Bankalarca açılan TL cinsinden ticari kredilere uygulanan ağırlıklı yıllık ortalama faiz oranı" olarak tanımlanıyor.

2018 yılı için bu oranı, TCMB'nin internet sitesinde yüzde 27,04 olarak görebiliyoruz. Bugüne kadar Gelir İdaresi Başkanlığı da her yıl, genellikle son geçici vergi beyan tarihinden önce bir sirkülerle bu oranı duyuruyordu.

Bu yıl (yazımızın hazırlandığı tarih itibarıyla) konuya ilişkin henüz bir sirküler yayınlanmadı. Mükellefler de 4. geçici vergi beyannamelerinde TCMB'nin internet sitesinde yer alan oranı kullanarak indirim tutarlarını hesapladılar.

NASIL HESAPLANACAK?

Öncelikle nakit olarak artırılan sermaye tutarının (yeni kurulan şirketlerde ödenmiş sermayenin nakit olarak karşılanan kısmının) yukarıdaki faiz oranıyla (yüzde 27,04) çarpılması gerekiyor.

Bulunan tutarın yüzde 50'si beyannamede indirim olarak dikkate alınabilecek yıllık tutarı veriyor. (Bakanlar Kurulu geçtiğimiz yıllarda, halka açık şirketlerle, artırılan sermayeyi yatırım teşvik belgeli üretim ve sanayi tesisi yatırımlarında kullanan mükellefler için yüzde 50 oranı yerine daha yüksek oranlar belirledi.)

Nakdi sermayenin yıl içerisinde ödenmesi durumunda indirim tutarı, ödemenin yapıldığı ay kesri tam ay sayılmak suretiyle hesap döneminin kalan ay sayısına göre hesaplanıyor.

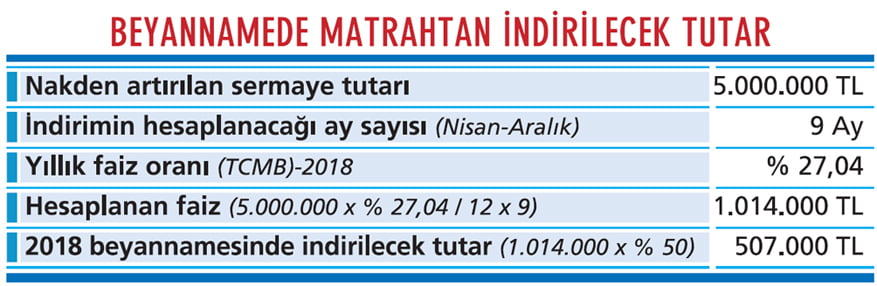

Örneğin bir anonim şirket tarafından 2018 Nisan ayında 5 milyon liralık nakit sermaye artışı yapılmasına karar verilmiş ve ortaklar tarafından söz konusu tutarın tamamı aynı ay içerisinde ödenmiş olsun.

Bu durumda beyannamede matrahtan indirilecek tutar aşağıdaki şekilde hesaplanıyor: Yukarıda hesaplanan tutar şirketin kârda olması durumunda beyannamenin "Kar olması halinde indirilecek istisna ve indirimler" bölümüne yazılacak. 2018 yılı için kurumlar vergisi oranı yüzde 22 olduğuna göre, bu indirim sayesinde kurum 111 bin 540 liralık bir vergi avantajı sağlamış oluyor.

ZARARSA DEVREDİYOR

Şirketin zararda olması ya da yeteri kadar kârı bulunmaması durumunda hesaplanan indirim tutarı, herhangi bir endekslemeye tabi tutulmaksızın gelecek yıllara devrediyor.

Devreden tutar beyannamede ayrıca gösteriliyor. Bir süre sınırlaması da yok. İleride kâr oluşan dönemde indirim hakkından yararlanılabiliyor.

Şirket kâr da zarar da etmiş olsa, nakdi olarak artırılan sermaye tutarı ile indirime konu edilecek tutara ilişkin bilgilerin ayrıca kurumlar vergisi beyannamesi ekinde bildirilmesi de gerekiyor.

SADECE BİR YIL DEĞİL

İndirim sadece nakdi sermaye artışının gerçekleştirildiği yıl için geçerli değil. Takip eden yıllarda da, şirket devam ettiği sürece (sermaye azaltımı yapılmaması şartıyla) bu indirim hakkı devam ediyor.

Sonraki yıllarda indirilecek tutarlar hesaplanırken, sermaye artışının yapıldığı yıldaki değil, TCMB tarafından beyannamenin ait olduğu yıla ilişkin olarak açıklanan faiz oranı kullanılıyor.

Yukarıdaki örnekte ödeme nisan ayında olduğundan, 2018 yılı için indirim imkanından dokuz aylık yararlanılabil-mişti. 2019 ve takip eden yıllarda ise bu sermaye artırımına ilişkin yıllık olarak hesaplanan tutarlar ilgili yıl kurumlar vergisi matrahlarından düşülebilecek.

Örneğin 2019 yılında faiz oranının yüzde 20 olarak açıklandığını varsayalım. 2019 yılına ilişkin kurumlar vergisi matrahından 500 bin lira (5.000.000 x % 20 x % 50) indirilebilecek. Bu da ilgili yıl, yüzde 22 kurumlar vergisi oranına göre 110 bin liralık bir vergi avantajı anlamına geliyor.