Piyasalarda gözler, 14 Mayıs tarihine çekilen seçimlere çevrildi. Seçim sonrası oluşacak piyasa ortamına göre şimdiden pozisyon almak isteyen yatırımcılar, olası senaryoları merak ediyor. Biz de seçimlerde gerçekleşebilecek olası senaryoların piyasalar üzerinde oluşturacağı etkileri uzmanlara sorduk.

02-15 Nisan 2023 tarihli sayıdan

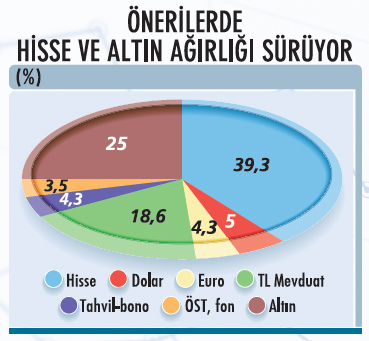

Ekonomi politikalarında ve para piyasalarında olası senaryoların yansımalarının nasıl olacağını yanıtlayan uzmanlar, seçime kadar nasıl bir portföy oluşturulması gerektiğine dair de önerilerde bulunuyor. Seçime kadar dengeli portföy önerisi sürerken, hisse ve altın öne çıkıyor.

GÖZDE YENİOVA SAYLAK gyeniova@ekonomist.com.tr

CEREN ORAL BALABAN coral@ekonomist.com.tr

Global piyasalarda büyüme, enflasyon, merkez bankalarının politikaları ve bankacılık sektörüne yönelik gelişmeler takip edilen ana gündem maddeleri olmayı sürdürüyor.

ABD'de Silicon Valley Bank'ın (SVB) iflas açıklamasının ardından başlayan likidite endişeleriyle birlikte satış baskısı altında kalan ve merkez bankalarından gelen likidite adımlarıyla yönünü yukarı çeviren küresel piyasalarda bu eğilim korunuyor.

Merkez bankalarının bankacılık sektöründe yaşanan kriz nedeniyle faiz artırımlarını durduracağı yorumları yapılırken SVB'nin tüm mevduat ve kredilerinin First Citizens Bank & Trust'a satıldığı haberi piyasalara can suyu oldu.

YABANCI GİRİŞİ OLACAK MI?

Piyasalarda global gelişmeler bu yönde seyrederken Türkiye, 14 Mayıs'ta yapılacak olan seçime kilitlendi. Piyasalarda global endişelere ek olarak erkene alınan seçime kadar sürecek olan belirsizlik ortamının yansımalarının etkileri de görülüyor.

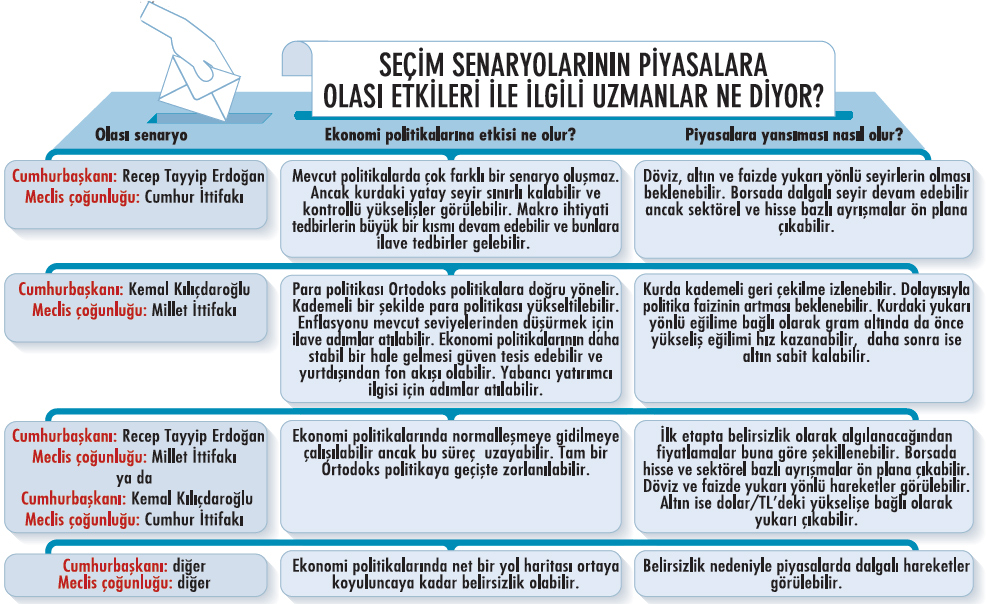

Biz de seçimlerde gerçekleşebilecek olası senaryoların piyasalar üzerinde oluşturacağı etkileri uzmanlara sorduk. Ekonomi politikalarında ve para piyasalarında olası senaryoların yansımalarının nasıl olacağını yanıtlayan uzmanlar, seçime kadar nasıl bir portföy oluşturulması gerektiğine dair de tavsiyelerde bulundu.

Gerek mevcut iktidarın gerekse muhalefetin kazanması durumunda seçim sonrası ekonomi politikalarında değişiklikler olacağını düşünen Piramit Menkul Değerler Yönetim Kurulu Üyesi Dr. Berra Doğaner, "Mevcut iktidarın devamı halinde politika değişiklikleri daha yumuşak dozda, muhalefetin kazanması durumunda ise daha radikal dozda görülebilir. Seçim sonrası kurlarda yönü yabancı girişleri belirleyecek" diyor.

Oluşan hükümeti ve açıklanan politikayı tatmin edici bulursa yabancı yatırımcı girişleri olabileceğini düşünen Berra Doğaner, buna rağmen kurlarda çok aşağı yönlü bir iniş beklemiyor.

Berra Doğaner, "Yabancı girişleri kurları aşağı itecek olursa TCMB rezervleri için alım yapılarak denge kurulacak. Borsa tarafında mevcut fiyat düzeylerine ve şirket kârlılıklarına baktığımızda faizlerde ve kurlarda beklenen hareketlilik baskılayıcı etki yapsa da yabancı girişleri nedeniyle baskının azalacağını varsayabiliriz. Borsa için beklentim olumlu" diyor. Doğaner, tahvil faizleri konusunda ise bankalar ile ekonomi yönetiminin çeşitli politikalar üreteceğini ifade ediyor.

PARA POLİTİKALARINDA DEĞİŞİM

Dinamik Yatırım Başekonomisti Enver Erkan, seçim sonucunda mevcut hükümet ile yola devam edilmesi halinde mevcut ekonomik programın devam edeceği düşünüldüğünde, dövizde yataya yakın ılımlı bir hareket görüleceği, faizlerde regülasyon kaynaklı bankaların zorunlu tahvil alımlarının da etkisiyle düşüşün devam edeceği, borsada ise yükselişin süreceği görüşünde.

Ortodoks politikalara dönülmesi halinde ise dövizde ve faizlerde volatilitenin bir miktar artabileceğine dikkat çeken Enver Erkan,"Çünkü faizleri ve kurları sabit bırakan sistem serbest kalacak. Enflasyondaki düşüş ve para politikasının uygun hale getirilmesiyle piyasalar da dengesini bulacak" diyor.

Mevcut iktidarın devam etmesi halinde mevcut politikalarda çok farklı bir senaryo oluşmayacağını tahmin eden İntegral Yatırım Araştırma Müdürü Seda Yalçınkaya Özer, ancak kurdaki yatay seyrin sınırlı kalabileceğini ve kurda kontrollü yükselişler görülebileceğini söylüyor.

Borsada ise dalgalı seyrin devam etmesini bekleyen Yalçınkaya Özer, sektörel ve hisse bazlı ayrışmaların ön plana çıkacağını öngörüyor. Olası bir iktidar değişiminde ise Seda Yalçınkaya Özer, Ortodoks politikalara doğru yönelerek kademeli bir şekilde para politikasının yükseltilebileceğini söylüyor.

Yabancı yatırımcı ilgisinin çekilmesi için girişimlerde bulunabileceğine işaret eden Yalçınkaya Özer'e göre; kademeleri yönetilebilen bir para politikasında ileriye yönelik beklentiler de yönetileceğinden kurda kademeli geri çekilmeler de de izlenebilir.

PORTFÖYLER NASIL OLMALI?

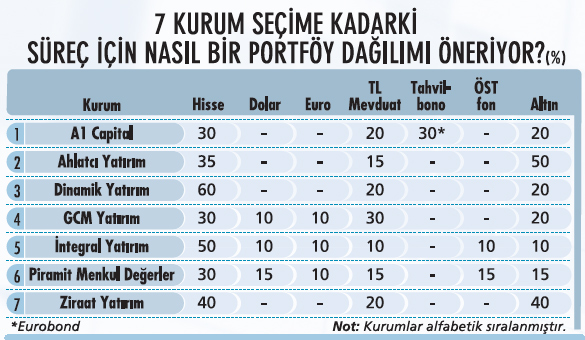

Seçim sonrası olası senaryolara göre piyasalarda beklentiler böyleyken portföylerde hisse ve altın ön plana çıkmaya devam ediyor.

Geleceğe yönelik global merkez bankalarının faiz artış temposunu sonlandıracak olması, iç tarafta büyüme modelinin benimsenmesi ve depremin de etkisiyle enflasyon tarafında beklenildiği şekilde düşüşlerin gerçekleşmeyeceği düşüncesi ve jeopolitik riskler portföyde hisse ve altın ağırlığının devam etmesini sağlıyor.

Seçim sonrası nasıl bir ekonomi modelinin uygulanacağının belirsizliği nedeniyle dengeli portföy önerilmeye devam ediyor.

A1 Capital Genel Müdür Yardımcısı Baki Atılal, bu dönemde yurtdışı gelişmelerden ziyade yurti -çinde seçim sonrası ekonomide neler yapılmasının planlandığına yönelik açıklamaların daha baskın olmasını beklediklerini kaydediyor.

Baki Atılal, ''Bu dönemde hisse tarafında yüzde 30'luk, Eurobond tarafında yüzde 30'luk, mevduat tarafında (KKM dahil) yüzde 20'lik, altında yüzde 20'lik dengeli bir portföy oluşturulmasının daha efektif olduğunu düşünüyoruz" diyor.

RİSKLERİ DAĞITMAK ÖNEMLİ

Ahlatcı Yatırım Genel Müdürü Tuncay Karahan, her zamanki gibi bu dönemde de portföy dağılımı yaparken zararın minimizasyonunu ve kârın maksimizasyonunu sağlamanın ve riskleri dağıtmanın önemli olduğuna dikkat çekiyor. Karahan; portföyde yüzde 35 hisse, yüzde 50 altın ve yüzde 15 kısa vadeli mevduat tavsiye ediyor.

İntegral Yatırım'dan Seda Yalçınkaya Özer; seçime girerken portföyün en az yüzde 10'luk kısmının nakit olması gerektiğini, seçim sonucuna bağlı olarak yeni fırsatların oluşabileceğini kaydediyor.

Seçime kadarki süreçte daha dengeli gidilmesinde fayda olduğunu vurgulayan Yalçınkaya Özer, şöyle devam ediyor: "Borsa yatırımcısı için yüklü, riskli ve kredili işlemlere girmek sakıncalı olabilir.

Kısa vadeli yatırımcılar daha defansif olabilirler. Borsa endeksinde yükseliş eğiliminin daha yavaş ancak düşüşlerin daha hızlı olduğu bir ortamı geride bıraktık. Seçim sürecinde KGF ya da yeni büyük destek programları borsa endeksindeki geri çekilmenin de verdiği hızla BİST'i 5.500-5.700 bölgesine doğru taşıyabilir."

BORSADA SON BEKLENTİLER

Seçime kadarki süreçte borsa tarafında neler beklendiğine ayrıntılı bakalım. Bu süreçte ağırlıklı beklenti borsanın 5.250-5.500 bandında hareket edeceği yönünde. Daha iyimser beklentilerle 5.5005.750 bandı da tahminler arasında yer alıyor.

İnfo Yatırım Genel Müdürü Tarkan Akgül; dönem dönem kâr satışlarının gelmesini endeksin daha sağlam adımlarla yukarı gidebilmesi için olumlu bir gösterge olarak yorumluyor.

Güçlü finansalların etkileri, risksiz getirilerin enflasyon karşısında yetersiz kalması, yerli yatırımcı ilgisinin artmasıyla birlikte endeksteki yukarı yönlü seyrin orta vadede devam edeceğini öngören Tarkan Akgül; borsaya ilişkin teknik olarak şu analizi yapıyor:

"Son haber akışlarına bağlı olarak BİST-100, 60 günlük hareketli ortalamasının altında kaldı. Kısa vadede 60 günlük hareketli ortalamanın geçtiği 5.080 seviyesini referans olarak alıyoruz. Bu seviyelerin kırılması durumunda kısa vadeli olarak 5.200 seviyesi hedef haline gelebilir.

Seçim sürecine kadar global tarafta bankacılık sistemiyle ilgili oluşan belirsizlikle birlikte yurtiçi taraftaki haber akışlarına bağlı olarak borsanın 4.900-5.500 bandında hareket etme olasılığını yüksek buluyoruz."

YABANCI KURUMLAR SEÇİM SONRASINDA TÜRKİYE PİYASALARINA İLİŞKİN NELER ÖNGÖRÜYOR?

Goldman Sachs: Mevcut piyasa belirsizliği bizim görüşümüze göre önemli riskler oluşturuyor. Seçimler öncesinde, yıllarca döviz rezervlerinin eritilmesi ve diğer maliyetli önlemleri takiben döviz piyasasında istikrarsızlık yaşanabilir.

Yetkililer yerel bankalara döviz takası teklif edebilir ve 2021'de TL'nin düşüşünü durdurmak için getirilen KKM hesaplarına para yatıranlara güven vermeye çalışabilir ancak bu önlemler işe yaramayabilir. Enstrümanların kısa vadeli doğası göz önüne alındığında, zaman yetkililerin aleyhine işleyebilir.

Bu nedenle ara çözümlere ihtiyaç duyulacağına inanıyoruz. Ayrıca tasarruf sahiplerinin ve şirketlerin yeni bir hükümet altında daha ortodoks ekonomi politikalarına geçişin kısa vadeli döviz piyasası türbülansını körükleyeceğinden endişe etmeleri halinde sorunlar da tetiklenebilir. Ancak bu durum değerlendirmemizin temelini oluşturmuyor.

Standard Chartered: 2022'de ortalaması yüzde 72 olan enflasyonun, 2023 ortalamasının yüzde 50 olacağını tahmin ediyoruz. Yaşam maliyeti krizi büyüme üzerinde baskı kuruyor; GsYh büyümesinin 2022'deki yüzde 4,5'ten 2023'te yüzde 3'e gerileyeceğini öngörüyoruz. Para politikası ise ultra gevşek olmaya devam ediyor, reel getiri de -yüzde 50 civarında.

Seçim sonrasında mevcut yönetimin devamı, büyüme yönlü politikaların devamı anlamına gelebilir. Seçimin sonucunda dolar/TL, ortodoks politikalardan dönüş yaşanması halinde 20,00, mevcut politikaların devamı halinde 36,00 seviyesine çıkabilir.

2023 yıl sonu dolar/TL tahminimiz ise -Erdoğan'ın yeniden kazandığı ve kazanamadığı- iki farklı seçim sonucu tahminlerimizin orta noktası olan 28,00 seviyesinde. Bu, bizim şu anda seçim senaryoları için yüzde 50-50 olasılık gördüğümüz mevcut görüşümüzü yansıtıyor.

Wells Fargo: Cumhurbaşkanı Erdoğan'ın seçimi kazandığı senaryoda ikinci çeyrek sonuna kadar döviz piyasasındaki müdahalelerle doların 19 TL civarındaki sabit seyrinin devam edeceğini öngörüyoruz.

Daha uzun vadede döviz rezervlerindeki düşüşün ve para politikasında değişim olmamasının etkisiyle TL'nin 2023'ün ikinci yarısı ve 2024'te değer kaybetmesini, bu senaryoda dolar/TL'nin yılın son çeyreğinde 19,50'ye, 2024 ortasında 20,00'ye yükselmesini bekliyoruz. Millet İttifakı'nın seçimi kazandığı ‘rejim değişikliği' senaryosunda ise 2023 ikinci çeyrek sonuna kadar daha güvenilir ve geleneksel bir politika uygulanacağı beklentisiyle TL'nin yüzde 20 değer kazanacağını öngörüyoruz.

Daha uzun vadede ise bağımsız hareket edecek TCMB'nin sıkı para politikası uygulaması ve muhtemelen reel olarak pozitif faiz oranına geçilmesiyle TL'deki değer kazancı devam edebilir. TL varlıklarına sermaye akışının artacağını tahmin ettiğimiz bu senaryoda doların 2023'ü 15 TL'den tamamlamasını, 2024 ortasında ise 14 TL'ye düşmesini bekliyoruz.

"TVF ALIMLARI TAMPON OLDU"

Piramit Menkul Değerler'den Dr. Berra Doğaner'in beklentisi, borsanın seçime kadarki süreçte 5.500-5.750 bandında hareket edeceği yönünde. "Seçim her ne kadar belirsizlik yaratsa da aynı zamanda beklenti de yaratır.

Beklentiler de genelde yukarı yönde fiyatlanır" diyen Doğaner'e göre; borsada devam eden Türkiye Varlık Fonu (TVF) alımları alt seviyelerde adeta bir tampon oluşturdu ve seçime kadar borsanın fazla düşmeyeceği kanısını yarattı.

Seçim günü yaklaşırken anketlerin yön konusunda etkili olacağına da dikkat çeken Berra Doğaner; anket sonuçlarına ve seçim sonucu tahminlerine göre borsada yeni fiyatlamalar oluşacağı tahmininde de bulunuyor.

DOLAR/TL'DE YENİ REKORLAR GELEBİLİR

2021 yıl sonunda KKM'nin açıklanması ile sığ piyasalarda 10,50'lere kadar geri çekilen dolar/ TL, 2022'de yurt içi dinamikler bir kenara bırakıldığında hem Rusya-Ukrayna savaşının hem de FED'in politikalarının etkisiyle yükseldi. Agresif faiz artırımı yapan FED sonrası dolara olan talebin artması ve dolar endeksinin yukarı yönlü seyri gelişmekte olan ülkelerin para birimlerine de değer kaybettirdi.

Uzun süredir yatay bantta hareket eden dolar/TL'de yükseliş, son dönemde hem deprem felaketinin hem de yurtiçinde ve yurtdışında yaşanan belirsizliklerin etkisiyle son haftalarda hız kazandı ve dolar/TL geçen hafta içinde 19,15 sınırını aştı.

Piyasa uzmanlarının tümü, seçime kadarki dönemde dolar/TL'nin 19,00-20,00 bandında hareket edeceğini öngörüyor ve aşağı yönlü bir hareket beklemiyor. İntegral Yatırım'dan Seda Yalçınkaya Özer; dolar/TL'de alınan makro ihtiyati tedbirlerin ve yönetilen eğilimin devam ettiğini söylüyor.

Bu politikanın seçime kadarki süreçte devamını öngören Seda Yalçınkaya Özer, seçime kadar kontrollü olacak şekilde yeni rekor seviyelerin görülmesinin mümkün olduğunu da sözlerine ekliyor.

"YÖN, 'TEMKİNLİ YUKARI'"

İnfo Yatırım'dan Tarkan Akgül; "Kur tahmini yapmanın zor olduğu dönemlerdeyiz. Çünkü ekonomik aktiviteler çok bilinmeyenli denkleme dönüştü" diyor.

ABD'de küresel bankacılık krizinin etkileri ile FED'den parasal genişlemeye ilişkin güvercin açıklamalar beklense de FED'in mart toplantısında faiz artırım sinyalleri verdiğini aktaran Akgül; bunun dolar endeksinin yönünü yukarı çevirmesine neden olduğunu, doların da küreselde değer kazanmaya devam ettiğini kaydediyor.

Bu kapsamda kısa vadeli opsiyon piyasalarında dolar/TL'de 19,10'lu seviyelerin yoğunlaştığını gözlemleyen Tarkan Akgül; seçime kadar bu banttaki hareketlerin devamını öngörüyor.

Piramit Menkul Değerler'den Dr. Berra Doğaner, uzun süredir çok çeşitli yöntem ve önlemlerle baskılanan döviz kurlarının bilhassa ihracatçılar cephesinde yoğun serzenişlere sebep olduğuna işaret ediyor. "İhracatta beklenen atılım gerçekleşmez-ken, ithalat artmaya devam ediyor.

Bu kapsamda 19,00'un aşılmasını çok normal bir seyir olarak görüyorum" diyen Doğaner; seçim öncesi KKM'de görülen artışla beraber değerlendirildiğinde çok hızlı olmamakla birlikte kurlarda yönü 'temkinli yukarı' olarak görüyor.

TCMB'NİN SON MESAJLARI

Türkiye Cumhuriyet Merkez Bankası (TCMB), 23 Mart'taki son Para Politikası Kurulu'nda (PPK) politika faizini yüzde 8,5'te sabit tutu. TCMB'nin açıklama metninde neredeyse hiç değişiklik olmadığını, buna göre bankanın büyüme önceliğini koruduğunu söyleyen Gedik Yatırım Başekonomisti Serkan Gönençler; TCMB'nin depremin yol açtığı arz-talep dengesizliklerinin enflasyon üzerindeki etkilerini yakından izlediğini belirtiyor.

TCMB; metinde son dönemde global bankacılık sektöründeki gelişmelere ilişkin olarak, 'merkez bankalarının takas anlaşmaları ve yeni likidite imkanları ile finansal istikrarı öncelikleyen eşgüdümlü adımlar atıldığını' aktardı.

Serkan Gönençler; buna göre son dönemde seçim sonuçlarından bağımsız olarak ortodoks politikalara dönüş yönünde artan haber akışına rağmen, TCMB'nin seçimlere kadar para politikasını mevcut haliyle tutmaya devam edeceğinin anlaşıldığı analizini yapıyor.

MEVDUAT VE PİYASA FAİZLERİ YÜKSELİŞTE

Her ne kadar TCMB politika faizini yüzde 8,5'te sabit tutsa da hem mevduat faizlerinde hem iki yıllık gösterge faizde yükseliş sürüyor. Mevduat faizlerinin yüzde 30'lara yaklaştığı aktarılırken, iki yıllık gösterge faiz 24 Mart'ta yüzde 14,97'ye kadar yükseldi.

Geçen hafta itibarıyla ise yüzde 13'lerin üzerinde seyrediyor. Piyasa uzmanlarının çoğunun beklentisi iki yıllık gösterge faizin seçime kadarki dönemde yüzde 10-12 bandında dengeleneceği yönünde olsa da bu seviyelerin üzerine çıkabilmesi de olasılıklar dahilinde bulunuyor.

GCM Yatırım Genel Müdürü Alper Nergiz'e göre; gerek depremin geleceğe yönelik ekonomik koşullar üzerinde yaratacağı baskı gerekse 2022'nin ikinci yarısından itibaren büyüme modeli çerçevesinde başlayan faiz indirimi strateji planına sadık kalma isteği TCMB'nin seçim öncesinde de faiz indirimlerine devam edebilme olasılığını masada tutuyor.

Olası indirimlerin şiddetini kestirebilmenin ise oldukça güç olduğunu aktaran Nergiz; yeni dönemdeki olası indirim düşüncesinin gündemi meşgul ettiği bir ortamda iki yıllık gösterge faizinin yüzde 10-12 bandında seyretmesini mümkün görüyor.

"TAHVİL TALEBİ DÜŞÜYOR”

İnfo Yatırım'dan Tarkan Akgül; gösterge faizde yükselişin süreceğini ve yüzde 14'lerin üzerinin test edilebileceğini düşünen isim olarak öne çıkıyor.

TCMB'nin faiz indirimlerine devam etmesini bekleyen Akgül; depremin etkileri sonrasında kaynak sağlanması ve sanayi üretiminin desteklenerek büyümenin devam etmesi adına genişleyici para politikasının devam edeceğini öngörüyor. Tarkan Akgül, şöyle devam ediyor:

"Politika faizinin düşüş eğiliminde olduğu dönemlerde tahvil faizlerinde yükseliş olduğunu gördük. Normal şartlar altında enflasyona karşı tasarrufların korunması açısından reel faiz verilir. Enflasyonist ülkelerde politika faizi ile tahvil faizleri arasındaki spread çok düşük olur.

Son zamanlarda bunu görebiliyoruz. Ancak belirtmemiz gerekir ki politika faizinin düşük, tahvil faizinin yüksek olması kamu maliyesi açısından yük oluşturabilir. Beklenen enflasyonun artması nedeniyle tahvil talebi düşüyor. Yurtiçi dinamiklere bağlı olarak seçime kadarki süreçte tahvil faizlerinin yüzde 14 ve üzerine olmasını bekliyoruz."

SARI METALDE REKORLAR SÜRECEK Mİ?

Hem gram hem de ons altın, mart ayında yatırımcılarına sevindiren yatırım araçları olarak öne çıktı. 17 Mart'tan bu yana 1,200 TL'nin üzerinde seyreden gram altında dönem dönem kısmi kâr satışları olsa da genel trend korunuyor ve 1,210 TL'lerdeki seyir sürüyor.

23 Mart'ta 1.993 dolara kadar atak yapan ons altın da geçen hafta itibarıyla 1.9551.975 dolar bandındaki hareketine devam etti. Özellikle ons altında tarafında yaşanan atakta, 22 Mart'ta FED'in 25 baz puan faiz artırması ve beklenenin aksine şahin mesajlarla faiz artırımlarına devam mesajı vermesi etkili oldu. Bu da dolar endeksinin geri çekilmesine bağlı olarak ons fiyatlamalarını da yukarı çekti.

‘GÜVENLİ LİMAN’ TEMASI

Deprem felaketinden sonra yatırımcıların altına yöneldiği analizini yapan A1 Capital'den Baki Atılal; FED beklentilerinin değişiklik göstermesinin de altındaki global yükselişi destekleyen ana gelişme olduğunu belirtiyor.

“Zaten kurun stabil kalmasına karşın gram altındaki yükselişin ana teması da bu oldu” diyen Atılal; önümüzdeki süreçte de dolar/TL'de yatay hareket beklentisine karşılık FED politikalarının yönlendirdiği ons altındaki beklentisi dahilinde, gram altının 1,200-1,250 TL bandında yer alacağını öngörüyor.

Piramit Menkul Değerlerden Dr. Berra Doğaner, altının ons fiyatının son dönemde güvenli liman teması ile sert bir yükselişe sahne olduğunu, gram altının da bundan doğrudan etkilendiğini söylüyor.

“Gram altının seyrinde seçimin bir etkisi olmadığını, bu seyrin onstaki harekete bağlı olduğunu düşünürsek gram altında ılımlı artışlar yaşanması hala mümkün görünüyor” diyen Doğaner'in gram altın için seçime kadarki beklentisi 1,200-1,250 TL bandında yer alıyor.

“GERİ ÇEKİLMELER, ALIM FIRSATI”

İntegral Yatırım'dan Seda Yalçınkaya Özer; ons altının 2022 yılında FED ve dolar hakimiyetinde olduğunu, dolayısıyla güçlü dolar baskısının ons altında oldukça güçlü bir şekilde hissedildiğini söylüyor.

FED'in para politikası artırma adımlarının hız kesmesinin globalde doların da hızını kestiğini kaydeden Seda Yalçınkaya Özer, şöyle devam ediyor: “Ons altındaki yükselişe bağlı olarak gram altında da yeni rekorlar takip ediyoruz. Bununla birlikte dolar/TL'de çok küçük de olsa yükseliş eğilimi izleniyor ve gram altın üzerinde bunun etkisinin olduğundan da bahsetmek mümkün.

Seçime kadar dolar/TL'de stabil eğilim korunabilir ancak ons altındaki yükseliş hızına bağlı olarak gram altında da yönün yukarı olabileceği görüşündeyiz. Seçim sonrası dolar/TL'de yeni rekor seviyeler beklemekle birlikte gram altında da yeni rekor seviyeler izlenebilir. Gram altın yatırımcıları için geri çekilmeler alım fırsatı olabilir.”