TALİP YILMAZ

tyilmaz@ekonomist. com. tr

TCMB'nin kararı da Türkiye için şimdilik bir değişiklik olmadığı anlamına geliyor. Böyle bir ortamda piyasa uzmanlarından yılın geri kalan dönemi için portföy önerilerini aldık.

Tabloları görmek için görsellere tıklayın.

Uzmanlar, portföylerde hisse ve mevduat ağırlığını korumaya devam ediyor. Haberimizde yatırım araçlarındaki beklentileri de analiz ettik. Gelinen seviyeler itibarıyla piyasalarda temkinli iyimserlik havasının korunduğunu gördük.

Uzmanlar, portföylerde hisse ve mevduat ağırlığını korumaya devam ediyor. Haberimizde yatırım araçlarındaki beklentileri de analiz ettik. Gelinen seviyeler itibarıyla piyasalarda temkinli iyimserlik havasının korunduğunu gördük.PORTFÖY NASIL DEĞİŞTİ?

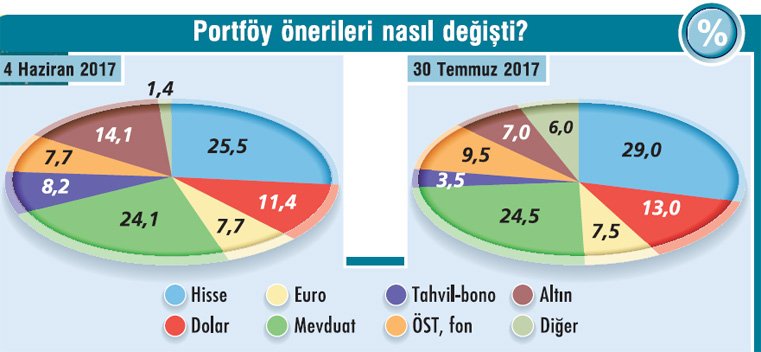

Piyasada yaşanan son gelişmelerle birlikte bundan sonraki süreçte nasıl bir portföy dağılımı oluşturulması gerektiğine baktık. Konuyla ilgili anketimize yanıt veren 10 yöneticinin portföy dağılımını haberimizin tablosunda görebilirsiniz. Genel olarak bakıldığında uzmanların yüzde 29 oranında hisse senedi önerdiğini görüyoruz. Bundan iki ay önce yaptığımız benzer çalışmada bu oran yüzde 25,5'ti. Dolar ve Euro oranı yüzde 20'lerde. Mevduat, iki ay önceki gibi yüzde 24'lerde.

Tahvil-bono önerilerinin ise iki ay öncesine göre yüzde 8,2 seviyesinden yüzde 3,5 seviyesine gerilediğini görüyoruz. Altın önerileri de yüzde 14,1 seviyesinden yüzde 7 seviyesine gerilemiş durumda.

Piyasalar kritik bir haftayı geride bıraktı. Geçen haftaki sayımızda yazdığımız üzere, Avrupa Merkez Bankası (ECB) toplantısı sonrası bu hafta önce ABD Merkez Bankası’nın (FED) ardından da Türkiye Cumhuriyet Merkez Bankası’nın (TCMB) faiz kararları bekleniyordu.

Haberimizde de belirtiğimiz üzere, piyasa beklentileri, ECB’nin faizlerde değişiklik yapmaması sonrasında FED ve TCMB’nin de faiz politikasında değişiklik yapmayacağı şeklindeydi. Bu beklenti aynen gerçekleşti. Bu gelişmelerle birlikte finans şirketlerinin üst düzey yöneticilerinden yeni dönem yatırım stratejilerini aldık.

Yılın sonuna kadar olan süreçte yatırım araçlarındaki beklentilerini sorduk. Aldığımız izlenim, gelişmekte olan piyasalara yönelik olumlu havanın süreceği yönünde. Bundan Türkiye piyasaları da olası düzeltmelere rağmen nasibini almaya devam edecek. Yani temkinli bir iyimserlik havası var.

FAİZDE DEĞİŞİKLİK YOK

Bundan önce geçen haftaya yaşanan gelişmelere bakmak gerekiyor. Geçen hafta FED para politikası faizini değiştirmedi ve yüzde 1,00-1,25 bandında tuttu. Ancak FED’in bu karar sonrasında yaptığı açıklamada bilançosunu küçültmeye ‘göreceli yakın bir zamanda’ başlayacağını ifade etmesi, piyasa uzmanlarının dikkatini çekti. Bu ifade FED’in bilanço daraltma programını eylül ayındaki toplantıda duyuracağı şeklinde yorumlandı.

Geçen hafta, sıkı para politikasına devam eden Merkez Bankası da faiz tarafında bir değişikliğe gitmedi. Marjinal fonlama oranı yüzde 9,25, gecelik borçlanma faiz oranı yüzde 7,25 ve bir hafta vadeli repo ihale faiz oranı yüzde 8 seviyesinde tutuldu. TCMB’nin karar metnindeki en önemli vurgu hala enflasyon. TCMB, fiyat hareketlerinin hala dalgalı olduğunu kabul ediyor ve sıkı duruşu devam ettireceğinin altını çiziyor.

GÜVERCİN SÖYLEMLER

Piyasalarda yaşanan gelişmelere bakıldığında, FED’in faiz artırımı yapmaması ve ‘güvercin’ söylemlerin devam etmesiyle birlikte gelişmekte olan piyasalar için olumlu rüzgarların devam edeceği yönünde değerlendirmeler yapılıyor. FED kararı sonrasında bunun TL ve hisse senedi piyasasında da pozitif etkilerinin görüldüğü uzmanlarca ifade ediliyor. Ayrıca TCMB’nin sıkı para politikasına devam kararının da olumlu havaya katkı yaptığı belirtiliyor.

İşte böyle bir ortamda piyasa uzmanlarıyla yılın geri kalan dönemini değerlendirdik. 10 finans kuruluşunun üst düzey yöneticisinden yatırım önerilerini ve yatırım araçlarındaki beklentilerini aldık.

NE ÖNERİYORLAR?

Öncelikle 10 yöneticinin portföy önerilerine bakıldığında, tüm önerilerde hisse senedi ve mevduatın olduğunu görüyoruz. Yani piyasa uzmanları hisse ve mevduat ağırlıklı portföy önerilerini korumaya devam ediyor.

Hatta BİST-100’ün 100.000 seviyesinin üzerinde seyrediyor olmasına rağmen uzmanların portföyde hisse ağırlığını iki ay önceye göre artırarak yüzde 29 seviyesine çıkardığını görüyoruz. Bunun yanında altın ve tahvil-bono fonların ağırlığı düşük seyrederken, mevduat ve döviz portföylerdeki ağırlığını korumaya devam ediyor.

TEDBİRLİ OLMAK ŞART!

Yurtdışında ve yurtiçinde negatif bir gelişme olmadığı sürece yükseliş tarafında kalacağımız gibi para girişinin de süreceğini belirten ALB Menkul Değerler Genel Müdürü Cihan Aluç, bor-sada hala iskon-tonun sürdüğünü ifade ediyor. Aluç, “Yabancılar borsada işlem yapmayı sürdürüyor. Ancak piyasaların tahvil tarafına kayması ya da güvenli limanlara yönelmesi yabancı yatırımcıları da bu alana itebilir” diyor.

Ahlatçı Yatırım Genel Müdürü Tuncay Karahan, gelişmekte olan ülke borsalarına fon akışının devam etmesiyle birlikte birçok borsaya göre nispeten düşük Fiyat/Kazanç (F/K) oranına sahip ve göreceli olarak iskontolu işlem gören BİST-lOO’ün yabancı yatırımcıların odağında olduğunu söylüyor.

Karahan, “Hisse senedi yatırımları bulunan yatırımcılar karşılaşılabilecek negatif gelişmelere karşı tedbirli olmalı. Bu anlamda portföy sürekliliği açısından yatırımlarının bir kısmını mevduatta tutmalılar” diye konuşuyor.

RİSKLERİ DAĞITIN!

Gedik Yatırım Genel Müdürü Metin Ayışık, borsada olası düzeltmelere rağmen seçici olmak kaydıyla hisse senedi tavsiyesi yapıyor. Ayışık, sabit getirili ürünlerin sağladığı yüksek net getirilerle birlikte yüzde 50 civarındaki bir tutarın mevduat, ÖST-ÖST fon gibi enstrümanlara yatırılmasını öneriyor.

Ayışık, hisse tarafının hedge edilmesi ve olası güvenli liman ihtiyacı artışında korumacı olması nedeniyle toplamda yüzde 20 civarında bir ağırlıkla altın ve dolar tercih edilebileceğini kaydediyor.

Reel Kapital (Kapital FX) Genel Müdürü İbrahim Ethem Eren, risklerin dağıtıldığı bir portföy öneriyor. BİST ve dolarda bundan önceki şekilde getiri elde edilebileceğinden emin olmadıklarını söyleyen Eren, “Getiri elde edilse bile finansal piyasaların taşıdığı risk, kayda değer bir risk/getiri rasyosu sunmuyor. Bu yüzden riskli enstrümanlara yine sınırlı portföy ayırmakla beraber, daha uygun fiyat seviyelerinin değerlendirilmesi gerektiğini düşünüyoruz” diyor.

BORSADA TEMKİNLİ İYİMSERLİK

Borsanın yeni zirve seviyelerini test ettiği ve yılbaşından bu yana dolar bazında yaklaşık yüzde 38 değer kazandığı görülüyor. Artan yabancı ilgisi de dikkat çekiyor. Yılbaşından bu yana yabancı takas oranı yüzde 2,04 artarak yüzde 65,37 seviyesine yükseldi. Şirketlerin bilanço beklentileri de piyasalarda özellikle hisse bazlı hareketliliği artırıyor.

Bundan sonraki süreçte küresel gelişmeleri incelediğimizde, ABD Başkanı Donald Trump’a yönelik siyasi ve politik endişelerin artması ve FED’in 2017 yılı içerisinde bilançonun normalleşmesine yönelik atacağı adımlar yakından izlenecek.

Döviz kanadındaki volatilite durumu, ECB ve BOJ’un parasal genişleme programlarında revizyona gidip gitmemesi konusu da risk iştahı açısından önemli. Yurtiçinde teşviklerin devam edip etmeyeceği ve bu teşviklerin bütçede açık yaratması da endeks fiyatlamalan üzerinde risk faktörleri olacak.

BORSA ZİRVEDE TUTUNUYOR

Sonuçta borsa 108.000 seviyesinde TL bazında zirve seviyelerine gelmiş durumda. Yaptığımız çalışmaya katılan uzmanların bu yıl sonu için beklentilerine bakıldığında ise temkinli bir iyimserlikten söz etmek mümkün. Borsa ile ilgili değerlendirme yapan 11 uzmandan altısı yükseliş trendinin devam edeceği kanaatinde. Ancak yukarı potansiyel sınırlı görünüyor.

Psikolojik 100.000 seviyesini kıran B1ST-100 Endeksi’nin yeni rekorlar test etmeye devam ettiğini söyleyen IKON Menkul Genel Müdürü Engin Kuru, ‘Yurtdışı ve yurtiçi belirsizlik ortamının nispeten durulmuş olması ve küresel risk alma iştahındaki artış endeksteki yükselişi destekliyor” diyor. Gedik Ya-tırım’dan Metin Ayışık ise son dönemde görülen hızlı yükselişin zaman zaman düzeltmeler yaşanma olasılığını artırdığını ifade ediyor.

DOLARDA NE OLUR?

2017 yılında hızlanan fon akımları ile genel anlamda dolar/TL kurunda nispeten sakin bir hava oluştu. 3,90 gibi tarihi zirvelerinden uzaklaşan kurun 3,50-3,60 arasında denge bulduğunu görüyoruz. Kurun 3,60’ın üzerine gelmesi durumunda satışların arttığına, 3,50’nin altında ise kuvvetli kurumsal ve bireysel alımların pariteyi tekrar yukarı ittiğine birkaç defa şahit olduk.

Ata Portföy Genel Müdür Yardımcısı Altuğ Dayıoğlu, bu dengenin yılın son çeyreğinde enflasyon oranının halen yüzde 9-10 mertebesinde olması, bir miktar yükselen cari açık ve kötüleşen bütçe görünümü nedeniyle bozulabileceğini söylüyor. Dayıoğlu’na göre, buna karşın global ölçekte doların satış baskısı altında olması ise yukarı doğru hareketleri bir miktar frenleyebilir.

Reel Kapital Genel Müdürü İbrahim Ethem Eren, “TCMB, enflasyon odaklı sıkı para politikasını sürdürdüğü ve herhangi bir gevşeme yapmadığı sürece, faiz farkı TL’yi kabul edilebilir seviyelerde tutar. Uzun vade için ise aşağı yönlü marjın 3,40’larla sınırlı olduğunu belirtmekte fayda var” diyor.

Uzmanların yıl sonu dolar/TL kuru için verdiği yanıtlara bakıldığında da aşağıda hareketin sınırlı olduğu görülüyor. Genel beklenti 3,60-3,70 bandına işaret ediyor. Yukarıda ise 3,80 seviyesine işaret ediliyor.

FAİZDE MB ÖNEMLİ

Faiz tarafında yurtiçinde makro verilerde yaşanan iyileşmeye rağmen MB’nin para politikasında aceleci davranmayacağı ifade ediliyor. MB’nin yeni bir aksiyon almak yerine ‘bekle gör’ politikasına devam edeceği tahminleri korunuyor.

İbrahim Ethem Eren, beş yıllık Türk CDS’inde önemli bir düzelme olmamakla birlikte, 186 seviyesine doğru geri çekilme olduğunu söylüyor. Küresel konjonktürün pozitif eğilimde olan sermaye akımları ile gelişen piyasalar lehine işlediğini söyleyen Eren, “ABD’den gelen sinyallerin ‘güvercin’ kalmaya devam etmesi çok önemli.

Enflasyon beklentilerinin gerilemiş olması da faizlerde aşağı yönlü hareketi destekliyor. Ancak sıkı para politikası nedeniyle çok fazla bir düşme de beklenemez” diyor.

Faiz tarafındaki anket sonuçlarına bakıldığında uzmanların yıl sonu için yüzde 10,50’nin altını beklemediği görülüyor. Yıl sonu için faizde ana beklenti ise yüzde 11,00-12,00 bandında seyrediyor.

ALTIN YATAYDA

Türkiye’de geleneksel yatırım aracı olarak görülen ve 143 TL seviyelerinde seyreden gram altında 135 TL’nin altına sarkmaların beklenmediği görülüyor. Yukarıda da yıl sonuna kadar 150 TL seviyesi önemli direnç haline geldi. Ana beklenti ise 145-150 TL aralığında bulunuyor. Getiri beklentisi düşük olduğu için portföylerde altın önerisi sınırlı tutuluyor.

Altuğ Dayıoğlu, gram altında 145150 TL bandında beklentiye sahip. Dayıoğlu, dolar endeksinde son yedi aydır kesintisiz devam eden ve yüzde 9’la-ra varan geri çekilmeye dikkat çekiyorve ons bazında bu durumun altın fiyatlarına tam anlamıyla yansımadığını söylüyor.

Altuğ Dayıoğlu, “Dolar endeksi ABD ekonomisindeki makro gerçekleri hızlı biçimde fiyatlamaya yansıtırken, ons altın bu hareketi daha gecikmeli yapacak gibi duruyor” diyor.

Yılın geri kalanında yaşanabilecek siyasi ve jeopolitik risklerle birlikte gram/TL fiyatlamalarında volatilitenin artacağı yorumları da dikkat çekiyor. Yurtiçinde de TCMB’nin para politikasında atacağı adımlar ve gelişen piyasaların para birimlerinin seyri, TL varlık fiyatlamaları açısından etkili olacak. Bunun yanında jeopolitik risklerin ve FED’in de yakından izlenmesi gerekiyor.