Yaz tatiline çıkamayan piyasalarda hareketlilik sürüyor. Yaz dönemi için riski dağıtmak amaçlı çeşitlendirme ve dengeli portföy önerisi devam ediyor. Portföy dağılımında hisse ve TL mevduat ilk iki sırada yer alırken üçüncü sırada altın geliyor.

Yaz aylarında genelde daha sakin bir görünümün hâkim olduğu piyasalar, 2021 yazını hareketli geçiriyor. Haziran ayında tansiyon düşmezken, temmuza da yoğun gündem maddeleriyle giriş yapıldı.

11 Temmuz 2021 tarihli sayıdan

Bu ay dikkatler, salgında delta varyantının yayılım hızında olacak. ABD Merkez Bankası'nın (FED) faiz kararı ve tahvil alımları (tapering) konusundaki olası açıklamalar ile ABD enflasyon ve istihdam görünümüne dair veriler önem arz edecek.

Yurtiçi piyasalarda ise kısıtlamaların kaldırılması sonrası salgının durumu ve aşılanma oranı takip edilecek. Ekonomi tarafında başta enflasyon olmak üzere makroekono-mik veriler ve TCMB faiz kararı izlenecek.

ÖNERİLER NASIL DEĞİŞTİ?

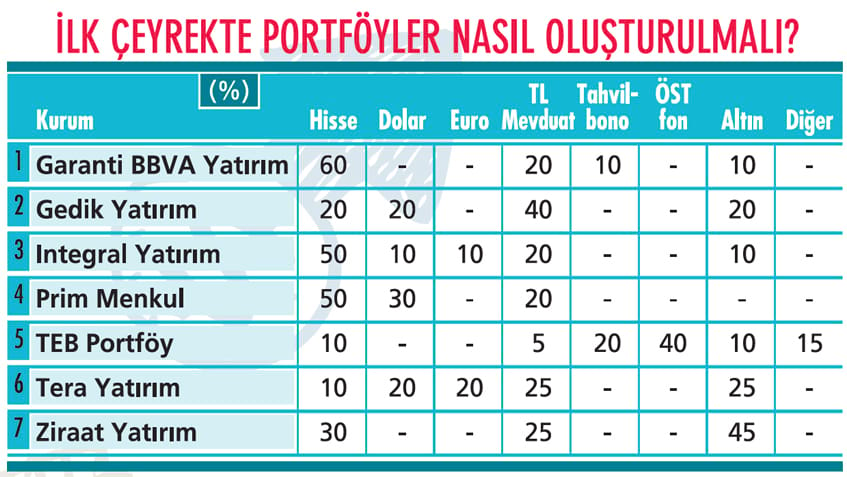

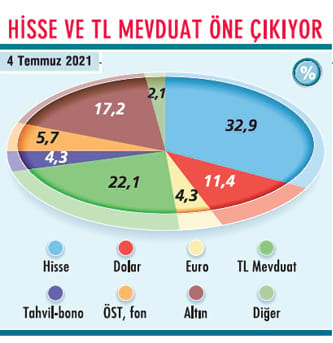

Piyasaları etkileyecek önemli gündem maddelerinin olduğu bu dönemde, yatırımcılara yol gösterebilmek adına aracı kurumların yöneticilerine eylül ayı sonunda kadarki süreçte nasıl bir portföy önerdiklerini sorduk. Araştırmamıza katılan yedi aracı kurumun portföy önerilerinde ilk sırayı yüzde 32,9 ağırlıkla hisse alıyor.

TL mevduat yüzde 22,1'inci, altın yüzde 17,2 ile üçüncü, dolar yüzde 11,4 ile dördüncü sırada bulunuyor. Haziran ayı başında yaptığımız araştırmada ise yüzde 34,5 il; hisse yine en çok önerilen yatırım aracı olmuş, onu yüzde 18,5 ile altın ve yüzde 17,5 ile TL mevduat izlemişti.

Ayrıca dolar için yüzde 15'lik bir pay ayrılmıştı. Aradan geçen bir aylık sürede TL mevduatın payındaki artış ile doların ağırlığındaki azalış dikkat çekiyor.

DENGELİ PORTFÖY

Bu süreçte dengeli portföy kurma stratejisi önerilmeye devam ediyor. Borsanın değerleme açısından tarihi yüksek iskontolu olmasıyla oldukça ucuzlayan hisse senetlerinde bu durumun uzun süre devam etmeyeceği kaydedilirken BİST'teki düşüşlerin alım fırsatı sunma potansiyeli yüksek görülüyor.

TCMB'nin faizleri sabit tutması ve piyasa faizlerindeki yüksek seviyeler, 'faiz etkisinden yararlanmaya devam etme' önerisine paralel olarak TL mevduatın payındaki artışının nedenini oluşturuyor.

Dolarda yukarı ataklar sonucunda TL'nin değersizleşmesiyle enflasyon etkisine karşı getiri alternatiflerini çoğaltmak önem arz ediyor.

Dolarda yukarı ataklar sonucunda TL'nin değersizleşmesiyle enflasyon etkisine karşı getiri alternatiflerini çoğaltmak önem arz ediyor.Bu kapsamda özellikle altın önerilerde ilk sıralarda yer almaya devam ediyor. çeşitlendirme şart TEB Portföy Araştırma Yöneticisi Hüseyin Akar; portföy dağılımında risk algısının belirlenmesi gerektiğinin altını çiziyor. Akar,

ABD ekonomisinde mevcut toparlanma ivmesi devam ederse, son çeyreğe doğru FED'in sıkı para politikalarına yöneliminin artabileceği görüşünde.

Bu doğrultuda, riskli varlıklara yatırımcı ilgisinin azalabileceğini öngören Hüseyin Akar, piyasalarda oynaklığın da artabileceğini vurguluyor.

Yatırım portföylerinde risk dağıtmak amaçlı çeşitlendirme öneren Akar'ın portföyünde; en yüksek ağırlık yüzde 40 ile özel sektör tahvil (ÖST) fonlarında. Onu, yüzde 20 ile tahvil ve bono izlerken hisse, altın ve Eurobond yüzde 10'ar pay alıyor. Dolar ve Euro önermeyen Hüseyin Akar, TL mevduat ile yabancı hisselere ise yüzde 5'er ağırlık veriyor.

Portföy dağılımında bir ay önceki görüşünde değişikliğe giden Ziraat Yatırım Genel Müdürü Uğur Boğday, hissenin ağırlığını yüzde 35'ten yüzde 30'a indirirken, yüzde 45 ile ağırlığı yüksek olan altında değişiklik yapmıyor. TL mevduatın ağırlığını yüzde 20'den yüzde 25'e yükseltiyor.

Uğur Boğday, hisse senetlerinde olası yükselişlerde bir miktar nakde geçilmesi veya hisse tercihlerinde oldukça seçici olunması gerektiği uyarısında bulunuyor. "Risk iştahında aşağı yönlü riskler de dikkate alınmalı" diyen Boğday'a göre; daha defansif portföy seçeneği de ihmal edilmemeli.

HİSSE SEÇİMİ ÖNEMLİ

HİSSE SEÇİMİ ÖNEMLİ

BİST-100, haziran ayına pozitif eğilimle başlasa da NATO toplantısındaki Erdoğan-Biden görüşmesinden piyasaların beklediği gibi pozitif somut bir sonuç çıkmaması sonrası güçlü satışlar yaşandı. Haziran ayında 1.351-1.468 aralığında geniş bir bantta zayıf seyir izleyen BİST-100, ayı yüzde 4,2 düşüşle 1.356'dan kapattı.

Borsa mevcutta da 1.400'lerin altında seyrediyor. TEB Portföy'den Hüseyin Akar, Türkiye'deki aşılama hızının artmasının ve salgın önlemlerinin gevşetilmesinin büyüme görünümü açısından olumlu olduğunu söylüyor. C'lliLe turizm hizmet hisselerinin bu eğilimden katkı görebilğini vurgulayan Akar, bankacılık sektöründe en zayıf bilanço döneminin geride kaldığı algısının da borsa açısından destekleyici olduğu görüşünde.

Bu süreçte sektör ve hisse seçiminin önem kazandığı bir dönem yaşanabileceğinin altını çizen Akar, şöyle devam ediyor: "FED başta olmak üzere sıkılaşma sinyalleri vermeye başlayan merkez bankaları, küresel reel faizleri yukarı itebilir ve riskli varlıklarda oynaklık yaratabilir.

Ancak büyüme kaynaklı reel faiz artışının borsalara olan iştahı azalmasını bekliyoruz. Eylül sonuna kadarki süreç için BİST-100'ün 1.400-1.500 bandında hareket edeceğini tahmin ediyoruz."

DOLAR ENDEKSİNE DİKKAT!

DOLAR ENDEKSİNE DİKKAT!

FED'in son toplantısında 2023 sonuna kadar iki faiz artışına işaret etmesi ve tahminlerden erken varlık alımlarını sonlandıracağı beklentisiyle özellikle dolar endeksi yükselirken gelişmekte olan ülke (GOÜ) para birimleri haziran ayını genel olarak değer kaybıyla kapattı. 8,59'dan başladığı haziran ayı içinde 8,80'leri test eden dolar/TL de ayı 8,70'lerde tamamladı.

Garanti BBVA Yatırım Yatırım Danışmanlığı Birim Müdürü Özgür Yurtdaşseven, yaz aylarında FED'in tapering'i daha fazla gündeme getirmesi mümkün olduğu için dolar endeksinin daha da yükselebileceğini ve GOÜ para birimlerinin bundan negatif etkilenebileceğini söylüyor. TCMB başkan değişikliğiyle piyasada erken faiz indirimi endişeleri ortaya çıkmıştı.

Bu endişelerin yersiz olduğunun mevcut sıkı duruşla kanıtlandığını kaydeden Yurtdaşseven, "TCMB enflasyon düşene kadar sıkı duruşun devam edeceğini belirtiyor. Bu da TL'nin daha fazla olumsuz ayrışmasını engeller" diyor.

Ancak dolar endeksindeki güçlenme sürerse yaz aylarda bir miktar daha değer kaybı olabileceği uyarısında da bulunan Özgür Yurtdaşseven, dolar/TL'de eylül sonuna kadarki süreçte 8,75-9,00 bandını, yılsonunda ise 9,25 seviyesini öngörüyor.

FAİZ DÜŞÜŞÜ KURU BASKILAR

Nisanda TÜFE verisi yüzde 17'lerin üzerindeyken mayısta salgın nedeniyle uygulanan kapanma önlemi neticesinde fiyat artışları enflasyona yansımayınca TÜFE yüzde 16'lı seviyelere düştü.

Buna rağmen TCMB, haziran toplantısında sıkılığı korudu ve politika faizini yüzde 19'da tuttu. Bunun en önemli nedeni ÜFE'deki artışın sürmesi olurken bunun tüketici fiyatlarına yansıması da olası görülüyor.

Prim Menkul Yönetim Kurulu Üyesi Tunç Kertmen, dünyada tapering ve faiz artışlarının konuşulduğuna ve yurtiçinde enflasyonun yüksek seyrini koruduğuna dikkat çekiyor.

Bu faktörler göz önüne alındığında faizde yaşanabilecek zorlayıcı bir düşüşün kurlarda baskıyı daha da artırabileceğini belirten Kertmen, gösterge faizin eylül sonuna kadar yüzde 18-19'larda seyretmesini bekliyor.

ALTINDA YÖN NEREYE?

Nisan ve mayısta atağa geçen altında haziran ayında düşüşler görüldü. 2 Haziran'da 1.908'i gören ons altın mevcutta 1.800'lerin, 4 Haziran'da 527 TL'ye yükselen gram altın 500 TL'lerin altında seyrediyor.

Tera Yatırım Başekonomisti Enver Erkan; FED sonrasında, ABD getiri eğrisindeki uzun vadeli hareketin reel faizlerin stabil kalmasını sağlamasıyla altın fiyatlarının büyük düşüşten sonra biraz nefeslendiğini aktarıyor.

Ancak ons altında yükselişi sağlamlaştıracak pozisyona henüz erişilemediğine dikkat çeken Erkan; "Dolar, karşıt varlıklara karşı daha değerli hale geldi. Piyasa farklı tapering dinamiklerine yönelik fiyatlama düzlemine girerse altın toparlanabilir" diyor.

Enver Erkan, gram altında ise kurda yükseliş etkisi kırılmadığından eylül sonu için 540 TL ve üstünü işaret ediyor. Tapering konusunda FED'den daha fazla yönlendirme gelmesine kesin gözüyle bakan Garanti BBVA Yatırım'dan Özgür Yurtdaşseven, bu sırada ABD'de reel faiz yukarı gitmeye devam ederse ons altında 1.700-1.750 dolarda dengelenme yaşanabileceğini öngörüyor.

Dolar/TL'de bu yaz için ortalama fiyatı 8,85 olarak varsayan Yurtdaşseven, bu tahminlerden yola çıkarak gram altının 480-500 TL'lerde hareket edebileceği tahmininde bulunuyor.

METİN AYIŞIK / GEDİK YATIRIM GENEL MÜDÜRÜ “ENFLASYON İLE KUR ARASINDA KISIR DÖNGÜ VAR”

METİN AYIŞIK / GEDİK YATIRIM GENEL MÜDÜRÜ “ENFLASYON İLE KUR ARASINDA KISIR DÖNGÜ VAR”

"TCMB eylül-ekim aylarına kadar erken bir faiz indirimden kaçınılacağı mesajını vermiş olsa da ABD'de artan enflasyon endişeleri ve FED'den parasal sıkılaştırma beklentileri, doların küresel çapta güçlenmesine yol açıyor.

TÜFE enflasyonu üzerindeki maliyet baskıları TÜFE enflasyonunda zirvenin görülmediğine işaret ediyor ve enflasyon ile kur arasında kısır döngü yaratıyor. İç politik ve jeopolitik gelişmeler, TL için belirleyici olacak.

Önümüzdeki aylarda turizm gelirlerinin de yardımıyla cari açıkta beklenen yavaşlama, TL için bir miktar destekleyici olabilir."

UĞUR BOĞDAY / ZİRAAT YATIRIM GENEL MÜDÜRÜ “PİYASALARDA EN İYİSİ GERİDE KALDI”

UĞUR BOĞDAY / ZİRAAT YATIRIM GENEL MÜDÜRÜ “PİYASALARDA EN İYİSİ GERİDE KALDI”

"Beklentilerden daha şahin tonda geçen FED'in haziran ayı toplantısının ardından dolar endeksinde ciddi yükseliş gözlemledik. Piyasalarda 2022 sonunda bir faiz artışı fiyatlanmaya başlanırken, varlık alımlarının azaltılmasının konuşulması da gündeme geldi.

FED'in bu politika değişikliğine işaret eden iletişimi piyasalarda en iyisinin geride kaldığının sinyali olarak değerlendirilebilir. Küresel ekonomik verilerin olumlu yönde gelmeye devam etmesi ise dolar için negatif katalizör olarak değerlendirilebilir ki dolardaki sert yükseliş bir miktar da yüksek kısa pozisyonlanmaların çözülmesiyle ilgili.

FED'in şahinleşmesi sonrasında diğer GOÜ'lerin para politikalarına yönelik daha sıkı beklentiler oluşurken, TCMB'nin yeterince şahin olarak görülmemesi TL varlıkların kırılgan olmasına neden olabilir."