21 Ocak - 03 Şubat 2024 tarihli sayıdan

Piyasalar açısından 2023 yılı, oldukça hareketli geçen ve dalgalı seyirlerin yaşandığı bir yıl olarak geride kaldı. Hem yatırım araçları hem de makroekonomi tarafında önemli gelişmeler yaşandı. Özellikle Türkiye ekonomisi için 2023, aynı zamanda belirsizliğin de çok yüksek olduğu bir yıl oldu.

ÖNCELİK ENFLASYONLA MÜCADELEYDİ

Mayıs 2023’te yapılan seçimler, belirsizliğin en büyük kaynağıydı. Haftalarca, seçim sonrasında ekonominin başına kimler geçecek ve hangi ekonomi politikaları uygulanacak gibi sorular ekseninde birçok farklı senaryo konuşuldu. Seçimin bitmesi ve yeni ekonomi yönetiminin şekillenmesiyle uygulamaya koyulan politikalar ana gündem maddesi olarak öne çıktı. Yeni ekonomi yönetimin rasyonele dönüş olarak adlandırdığı ‘Ortodoks’ iktisat politikalarını adım adım izlediğimiz bir yılı geride bıraktık.

Rasyonele dönüş politikalarının odağı, seçim öncesi dönemin aksine enflasyonla mücadele oldu. Enflasyonla mücadele için para politikası kanadında bütüncül bir yaklaşımla faiz artışlarının yanı sıra miktarsal sıkılaşma ve seçici kredi politikasının uygulamaya konduğunu gördük. Bu süreçte seçimden önce yüzde 8,5 olan politika faizi, 2023 Aralık toplantısında yüzde 42,5'e kadar yükseltildi.

Yine para politikası kapsamında uygulamaya konan miktarsal sıkılaşma adımlarıyla piyasada oluşan TL likidite fazlalığının çekilmesi yoluyla, enflasyonla mücadeleye tamamlayıcı katkı sunulması amaçlandı.

Selektif kredi politikasıyla finansman kaynaklarının enflasyon oluşturan değil; üretime ve yatırıma katkı sağlayan kaynaklara yönlendirilmesinin hedeflendiği bir sürece tanık olduk. 2023'te yıllık TÜFE artışı ise yüzde 64,8 olarak gerçekleşti.

KURDA KONTROLLÜ YATAY HAREKET

2023, para ve hisse piyasaları için de dalgalı geçti. Yeni ekonomi yönetimi göreve geldiğinde ilk olarak hem yabancı yatırımcıyı çekmek hem de bazı sektörlerde dış pazar kaybetmeye başlayan ihracatçı için daha rekabetçi kur adına, dolar/TL'nin adil değerine doğru yükseltilmesi sağlandı. Öyle ki seçimden sonra dolar/ TL kuru bir ayda yüzde 30,4 arttı.

Bir süre sonra yerini kontrollü yatay harekete bırakmış gibi görünen kur, son aylarda aylık olarak enflasyondan daha fazla artmadığı bir sürece girdi. Sonuçta TCMB'nin verilerine göre; 2022'yi 18,73'ten kapatan dolar/TL 2023'ü 29,49'dan, 2022'yi 19,97'den kapatan Euro/TL ise 2023'ü 32,63'ten tamamladı. Buna göre; 2023'te dolar/TL yüzde 57'nin, Euro/TL yüzde 63'ün üzerinde yükseldi. 2023'e 1.112 TL'den giren gram altıda yılı 1.963 TL'den tamamlayarak yıllık bazda yüzde 76 yükselerek yatırımcısını sevindirdi.

BİST'TE KAZANÇLARIN BİR KISMI SİLİNDİ

2022'de TL bazında yüzde 196,6, dolar bazında yüzde 112 artan BİST-100 ise 2022'deki güçlü getirisinin ardından 2023'ü TL bazında yüzde 36 artış, dolar bazında yüzde -14'lük negatif getiriyle tamamladı. Seçimler sonrasında piyasalar, yeni ekonomi ekibi ve ekonomi politikası değişikliklerinin heyecanıyla toparlanmayı başarsa da sıkılaşan finansal koşullar ve jeopolitik gerilimlerle bu kazanımların bir kısmı yılın son aylarında silindi. Bankalar 2023'te yüzde 73'lük artışla pozitif ayrışmaya devam ederken, sanayi endeksi ise yüzde 30'luk kazanç kaydetti.

FON PAZARINDA SON DURUM

Peki, 2023'te fonlar tarafında nasıl bir tablo yaşandı? 2023'te yatırım fonları da BES fonları da yine yüksek getirilerle başarılı bir performans sergiledi.

Türkiye Sermaye Piyasaları Birliği'nin (TSPB) portföy yönetim şirketlerinin (PYŞ) 2023 üçüncü çeyrek verilerini derleyerek oluşturduğu en güncel raporu; portföy yönetim sektörü tarafından yönetilen fonların, son yıllarda sağladığı güçlü büyümeyi 2023'te de devam ettirdiğini ortaya koyuyor. Mevcut piyasa şartlarında önümüzdeki süreçte de fonların performansının yüksek olacağı öngörülüyor.

TSPB verilerine göre; 2022 Eylül ayı itibarıyla 1 trilyon 41 milyar TL olan PYŞ tarafından yönetilen fonlar, son bir yılda yüzde 164 artarak 2023 Eylül itibarıyla 2 trilyon 753 milyar TL'ye çıktı. Yüzde 80'ini yatırım ve emeklilik fonları gibi kolektif yatırım araçlarının oluşturduğu PYŞ'lerin yönettiği varlıklarda, en hızlı büyüme bireysel portföy yönetiminde yaşandı.

4,2 MİLYON YATIRIM FONU YATIRIMCISI

TSPB verileri; PYŞ'ler tarafından yönetilen menkul kıymet, gayrimenkul, girişim sermayesi, borsa ve serbest fonlardan oluşan yatırım fonu sayısının son bir yılda 412 adet artarak Eylül 2023 itibarıyla bin 701'e çıktığını ortaya koyuyor. Buna göre; 2022 Eylül sonunda 540 milyar TL olan portföy yönetim sektörü tarafından yönetilen yatırım fonları, son bir yılda yüzde 184 artarak 2023 Eylül sonunda 1 trilyon 533 milyar TL'ye ulaştı.

Yatırım fonlarındaki büyümede, ağırlıklı olarak serbest yatırım fonlarındaki artış etkili oldu. Verilere göre, önemli bir bölümü döviz cinsinden yatırım yapan serbest yatırım fonlarının son bir yılda yüzde 274 büyüyerek 2023 Eylül sonu itibarıyla 801 milyar TL'yi aştığı bilgisi veriliyor.

Merkezi Kayıt Kuruluşu (MKK) verilerine göre; yatırım fonu yatırımcı sayısı ise 2022 sonuna kıyasla 601 bin kişi artarak 2023 üçüncü çeyrek itibarıyla 4,2 milyona yaklaştı. Yatırım fonu portföy büyüklüğünün yüzde 57'sini bireysel yatırımcıların oluşturduğu da belirtiliyor.

EYF'LERDE YÜZDE 92,5 BÜYÜME

Menkul kıymet yatırım fonlarına göre düşük kalsa da emeklilik yatırım fonları (EYF) da son bir yılda hızlı büyüme sağladı. TSPB'nin PYŞ'lerden derlediği sektör raporuna göre, Eylül 2023 itibarıyla 23 şirket, EYF yönetiyor. Veriler; EYF'lerin son bir yılda yüzde 92,5 büyüdüğünü, 2022 Eylül sonunda 348,3 milyar TL olan EYF portföyünün, 2023 Eylül sonunda yaklaşık 671 milyar TL'ye çıktığını ortaya koyuyor.

Bu arada Bireysel Emeklilik Sistemi (BES) istikrarlı büyümesini 2023'te de sürdürdü. BES'te 2023'te katılımcı sayısı yaklaşık yüzde 11,2 arttı. Sektör 2023'ü; BES'te 703,3 milyar TL, OKS'de 53,2 milyar TL ile toplamda 756,5 milyar TL fon büyüklüğüyle kapatırken gönüllü BES, 2023 sonu itibarıyla toplam 8 milyon 673 bin katılımcıya ulaştı.

BİREYSEL PORTFÖY 547 MİLYAR TL'Yİ AŞTI

PYŞ'lerin yönettiği kişi ve kurumlara özel portföylerdeki büyümenin son bir yılda ciddi ivme kazandığı da dikkat çekiyor. 2023 üçüncü çeyrek itibarıyla 32 PYŞ, bireysel portföy yönetimi hizmeti veriyor. TSPB verilerine göre, 2022 Eylül sonunda 151,2 milyar TL olan PYŞ'ler tarafından yönetilen bireysel portföy, son bir yılda yüzde 262 gibi rekor düzeyde artarak 2023 Eylül'de 547,4 milyar TL'ye çıktı.

TSPB verilerine göre, 2023 üçüncü çeyrek itibarıyla, 1r 'atırım ortaklığının portföyü de PYŞ'ler tarafından yınetiliyor. 2022 üçüncü çeyrek itibarıyla 1,1 milyar TL olan yatırım ortaklığı portföyünün de son bir yılda üzde 55,4 artarak 2023 üçüncü çeyrek sonunda 1,7 milyar TL'yi aştığı aktarılıyor.

ŞAMPİYONLARA SORDUK

Her ne kadar seçimlerin ardından sıkı para politikasına geçiş yapılsa ve 2023 yıl sonuna gelindiğinde politika faizi yüzde 42,5'e çıkarılmış olsa da 2023'te enflasyon yüzde 64,8 olarak gerçekleşti ve bu da Türkiye'deki negatif reel faiz ortamının sürdüğünü gözler önüne serdi. Bu nedenle 2023'te hem bireysel hem de kurumsal yatırımcıların temel hedefi, finansal varlıklarını enflasyona karşı korumak oldu.

Bu hedefle arayışa giren yatırımcılar için de fonlar, oldukça önemli yatırım araçları olarak öne çıktı. TL cinsinden yatırım araçlarını cazip hale getirmek amacıyla yatırım fonlarıyla ve BES ile ilgili sağlanan avantajlar da bu talebi artıran bir diğer önemli husus oldu.

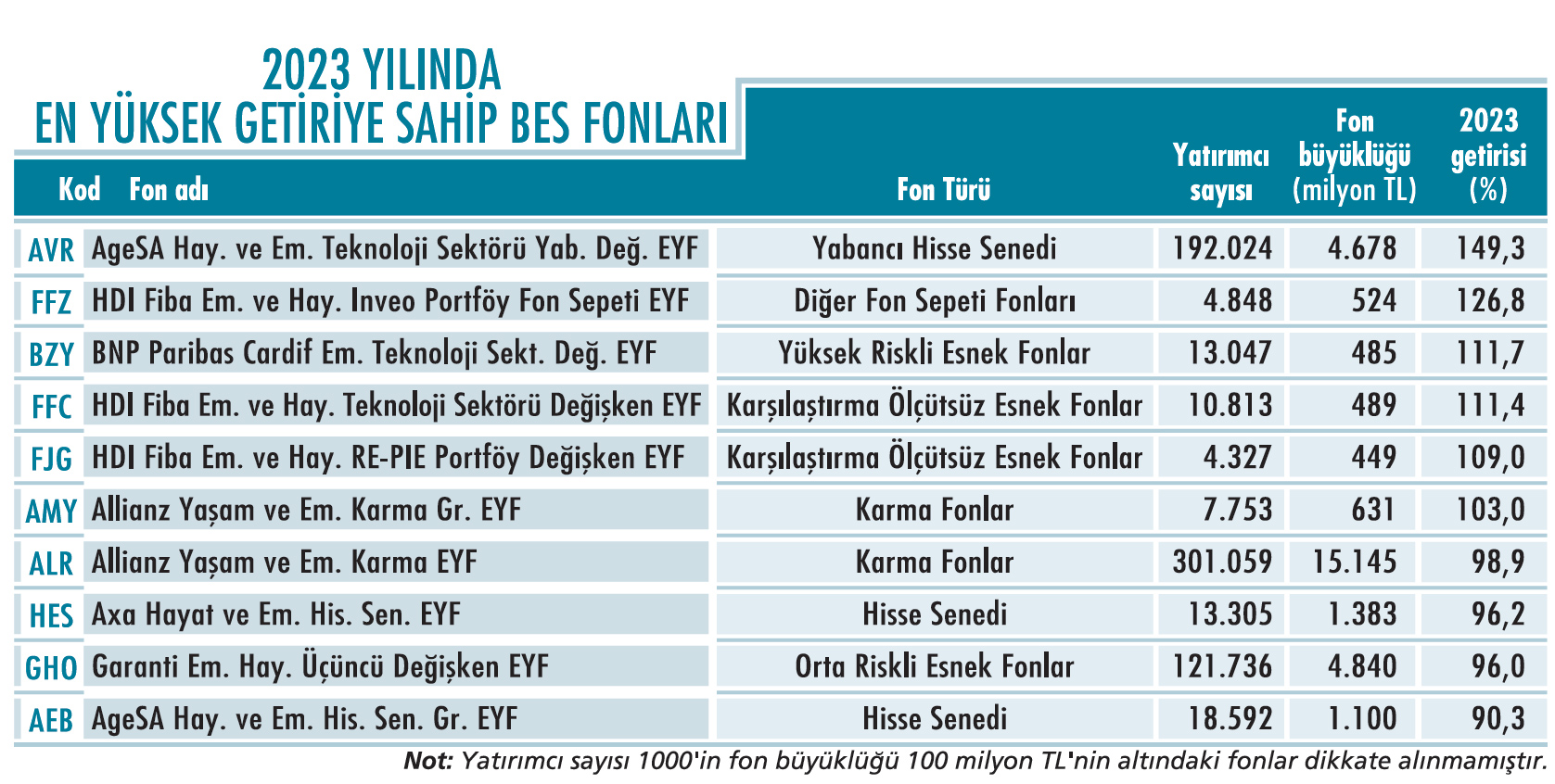

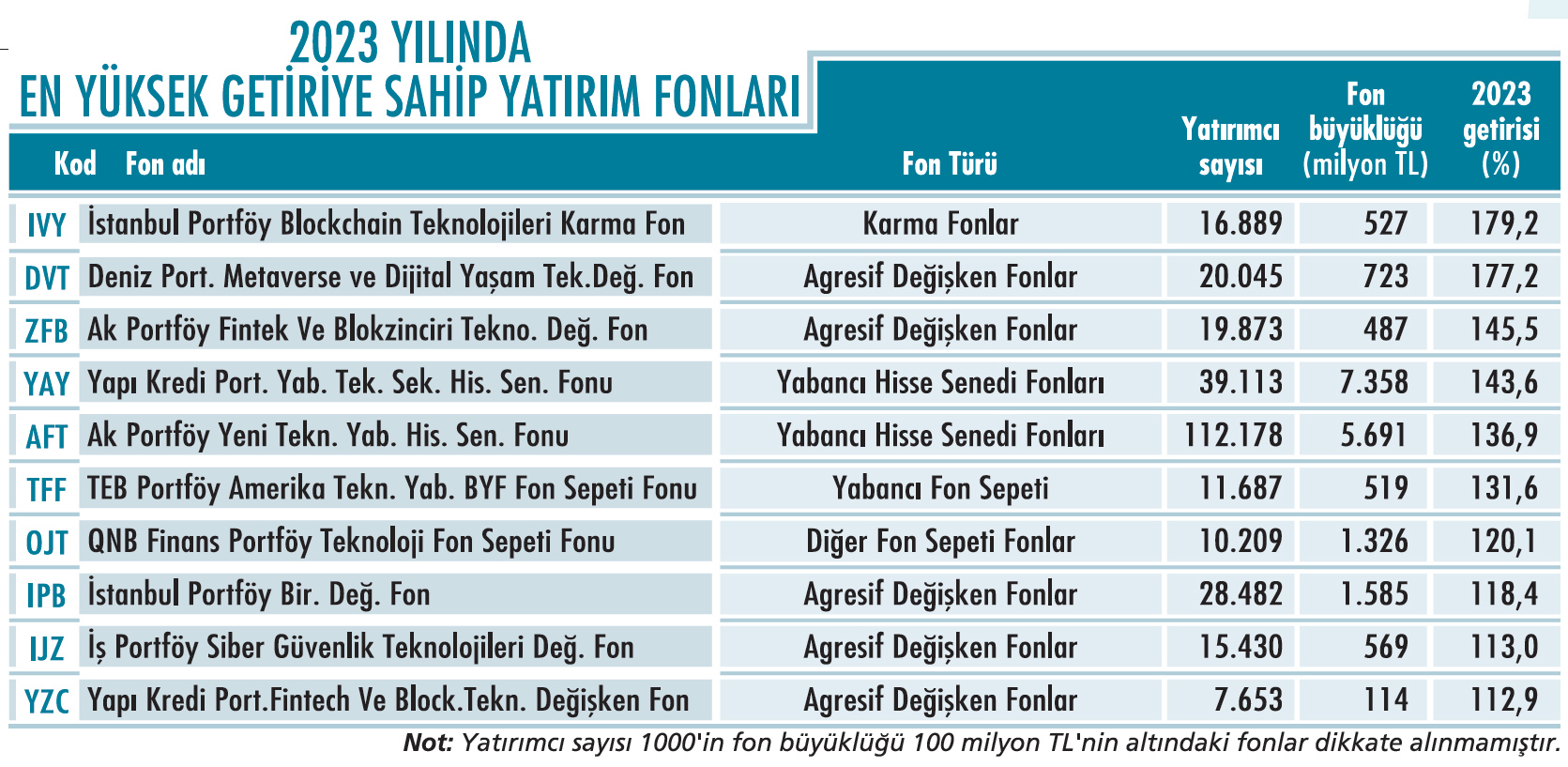

Biz de fonların önemli büyüme oranlarına ve portföy büyüklüklerine ulaştığı 2023'te fon türü bazında yüksek getiri sağlayan fon yöneticileriyle konuştuk. Fon yöneticilerinden hem 2024'te piyasaya ve yönettikleri fonlara dair beklentilerini hem de yatırımcılara önerilerini aldık.

Burada önemli bir konuyu belirtmekte fayda var. Tablolarımızda, 100 milyon TL'nin altında büyüklüğe sahip yatırım ve BES fonlarını değerleme dışında tuttuk. Yine hem BES hem de yatırım fonlarında katılımcı sayısı 1000'in altında olan fonları da çalışmamıza dahil etmedik.

DR. ALKIM BİKET İSTANBUL PORTFÖY FON YÖNETİCİSİ

“2024, kripto piyasalar açısından olumlu bir yıl olacak”

NASIL BAŞARDI?

Blockchain teknolojisindeki gelişmeler yatırımcılar için dalgalı ancak yüksek getiri potansiyeli ortaya çıkıyor. İstanbul Portföy Blockchain Teknolojileri Karma Fon’umuzda (IVY) sektöre en yoğun katkı sağlayan şirketleri seçtik. Getirinin seyreltilmesinden kaçınmak için fonun yüksek oranda hisse pozisyonuna sahip olması bu mantıkla uygulandı. Sadece dolar bazlı değil; Japon Yeni ve Kanada Doları gibi farklı para birimleri hisse alımında kullanılarak portföye eklendi. Başarımızı benchmark'ımıza uygun stratejiyle trade disiplinimize bağlı kalarak ilerletmemizde buluyoruz. Fon dağılımında aktif işlem stratejisi uyguluyoruz.

NE BEKLİYOR?

Kripto para dünyası ve blockchain teknolojisi için bir önceki ayı piyasasının en kötü günlerini, 2023 yıl sonuyla geride bıraktığımıza inanıyoruz. Hem SEC'in spot BTC ETF'lerini onaylaması hem de finans sektörünün dev isimleri tarafından BTC ETF'lerine yapılan yoğun başvurular, güzel bir yükseliş döneminin öncüsü olma niteliği taşıyor. Yatırım planımıza bağlı kalarak yükseliş hareketlerinde en iyi performansı göstermeye devam edeceğimize inanıyoruz.

NE TAVSİYE EDİYOR?

Geçmiş dönem Bitcoin hareketlerinde, döngüsel olarak ortaya çıkan her ayı piyasasında yüzde 70'in üzerinde geri çekilmeler yaparak fiyat ilerledi. Olası geri çekilmelerden IVY Fonu da etkilenebilir. Küresel ölçekte faiz artırımının durması ve/veya azalmasıyla özellikle Amerika'de ‘soft landing' beklentimize ek olarak 2024'ün kripto piyasalar açısından olumlu, BTC için yükseliş trendinin başlangıcı olabileceğini öngörüyoruz. Yatırımlar; Blockchain temasının içinde yer alan kripto paraların yüksek volatilite ve risk taşıdığı da unutulmadan yönlendirilmeli.

MURAT ÖZKAN DENİZ PORTFÖY YATIRIM, EMEKLİLİK FONLARI VE İŞ GELİŞ. ŞİRKET GENEL MÜDÜR YARD.

“Dijital teknoloji teması popüler olmaya devam edecek”

NASIL BAŞARDI?

Deniz Portföy Metaverse ve Dijital Yaşam Teknolojileri Değişken (DVT) Fonumuz, yatırım stratejisi doğrultusunda asgari olarak yüzde 80’i teknoloji temasına uygun yerli/yabancı sermaye piyasası araçlarına yatırım yapıyor. Değişken fon olması nedeniyle nispeten daha rahat bir hareket alanı olduğunu söyleyebiliriz. Bu doğrultuda, aktif yönetim stratejimiz ve yurtiçi ve yurtdışı piyasalarda doğru şekilde konumlanmamızla 2023 yılında yüksek getiri elde etmeyi başardık ve TEFAS'taki değişken fonlar arasında yüzde 175 getiriyle birinci olduk.

NE BEKLİYOR?

Globalde değişen koşullara rağmen dijital teknoloji temasının 2024 yılında da popüler olmaya devam edeceği kanısındayız. Merkez bankalarının içinde bulundukları dezenflasyon sürecinin piyasalarda rahatlama sağlayacağını düşünüyoruz. NE TAVSİYE EDİYOR? Risk duyarlılıklarına uygun şekilde ve vade beklentilerini göz önünde bulundurarak yatırım yapmak, doğru hamle ile hareket etmek ve portföyleri tek bir varlık sınıfı üzerinden değil, çeşitlendirilmiş şekilde oluşturmak önem arz ediyor.

EMRE HUNTÜRK AK PORTFÖY YABANCI HİSSE VE EMTIA FON YÖNETİMİ MÜDÜRÜ

“Tematik ürünler, yatırımın geleceği açısından oldukça önemli”

NASIL BAŞARDI?

AgeSA Hayat ve Emeklilik A.Ş. Teknoloji Sektörü Yabancı Değişken Emeklilik Yatırım Fonu, uluslararası teknoloji sektörüne yatırım yapan Türkiye'deki tek fon olma unvanına sahip. Fonun amacı; ağırlıklı olarak katılımcılarımızın teknoloji alanında faaliyet gösteren global şirketlerin getirisine ortak olmasını sağlamak. Fon ağırlıklı olarak NASDAQ-100 Teknoloji Sektörü Endeksi'ndeki şirketlere yatırım yapıyor. Yatırımcılar fon üzerinden, Microsoft, Apple, Nvidia, Alphabet (Google) ve Meta (Facebook) gibi dünyanın önde gelen teknoloji şirketlerinin hisselerine ortak olma fırsatını yakalıyor.

NE BEKLİYOR?

Teknolojideki dönüşüm, yeni yatırım temaları açısından son derece belirleyici bir rol oynuyor. Ak Portföy olarak tematik ürünlerin yatırımın geleceği açısından öneminin bilincindeyiz. Bu doğrultuda geliştirdiğimiz yatırım ürünlerimizle geleceğin dünyasının yaratılmasında sektörümüz adına önemli adımlar atarken, tasarruf sahiplerimiz için yeni yatırım seçenekleri oluşturuyoruz.

NE TAVSİYE EDİYOR?

Emeklilik fonlarının en önemli ve değişmeyen unsuru, uzun vadeli yatırım felsefesi. Tasarruf sahiplerine önerimiz; yatırım tercihlerini ve getiri beklentilerini geleceğin şirketlerine uzun vadeli bir bakışla yatırım yapabilme fırsatını da göz önünde bulundurarak belirlemeleri olur.

GÖKHAN YAZICI INVEO PORTFÖY PORTFÖY YÖNETİCİSİ

“Tasarruflar, çoklu varlık fonlarında değerlendirilmeli”

NASIL BAŞARDI?

Inveo Portföy Fon Sepeti EYF (FFZ); doğru zamanlama, varlık dağılımı ve risk yönetimiyle kurulduğu 2022 Haziran'dan bu yana yüzde 250 getiriye ulaştı. 2023'te de 375 emeklilik fonunu geçerek yüzde 126,7 getiriyle altın ve BİST-100 başta olmak üzere birçok yatırım aracını da geride bıraktı. Portföyünün en az yüzde 80'i devamlı yatırım fonları ve borsa yatırım fonlarının katılma paylarından oluşan fonun performansını, FFZ'nin fon sepeti fonu olmasıyla değişen piyasa şartlarına hızlı reaksiyon göstermesi ve farklı varlık sınıflarına yatırım yapabilme avantajları da destekliyor.

NE BEKLİYOR?

2024'teki yeni ekonomi politikaları ile enflasyonda kontrolün sağlanmasıyla Türkiye hisse ve tahvil piyasasına yerli ve yabancı yatırımcı ilgisinin artacağını düşünüyoruz. Global merkez bankalarının yılın ikinci yarısında faiz indirim döngüsüne gireceği durumda, yurtdışı piyasalarda başta emtia olmak üzere alternatif yatırım araçları öne çıkabilir.

NE TAVSİYE EDİYOR?

2024, finansal tercihlerdeki çeşitlenmenin ve risk yönetiminin önemini korumaya devam edeceği bir yıl olacak. Piyasadaki değişimlere uygun konum alındığında kayda değer fırsatların yakalanabileceği bir dönem bizi bekliyor. 2024 için önerimiz; tasarrufların getiri beklentilerine ve tercih edilen yatırım araçlarına uygun çoklu varlık fonlarında değerlendirilmesi yönünde.

NURİ OĞUZ AYHAN, CFA İŞ PORTFÖY HİSSE SENEDİ PORTFÖY YÖNETİMİ BÖLÜM MÜDÜRÜ

“Getiri beklentileri uzun vadeli perspektifle oluşturulmalı”

NASIL BAŞARDI?

Fonlarımıza, stratejimizi Türk varlıklara yönelik daha olumlu fiyatlamaları yansıtacak şekilde değiştirerek pozitif katkı sağladık. HES - AXA Hayat ve Emeklilik Hisse Senedi EYF'nin son üç yıllık getiride kendi kategorisinin şampiyon fonu olması, bu fonun yatırımcılarının 2021 son çeyrekten başlayıp günümüze kadar süren güçlü yerli hisse rallisinden de en üst seviyede yararlandıklarının göstergesi. Sürdürülebilir ve endeks üzeri getiri yaratmayı öncelikleyen bir anlayışımız var.

NE BEKLİYOR?

2024 yıl sonu BİST-100 beklentimiz 12.500'lerde. 2024'te yine aktif yönetimimizle, faizin görece yüksek seyrettiği, iç talebin bir miktar zayıfladığı ve TL'nin istikrarlı seyrettiği ortamda fiyatlama gücü olan, borçluluğu düşük, yabancı yatırımcı ilgisi çekme kabiliyeti olan şirketlere öncelik vererek getiri sıralamasında üst sıralarda olmayı hedefliyoruz.

NE TAVSİYE EDİYOR?

Bir yatırımcı hisse piyasasına çeşitlendirilmiş yatırım yaptığında, ülke ekonomisinin yarattığı ekonomik büyümenin lokomotifi olan şirketlere yatırım yapmış olur. Bu nedenle orta-uzun vadede yurtiçindeki ekonomik büyümenin getiri olarak hisse yatırımcılarına akması beklenmeli. Hisselerin kısa vadedeki oynaklığı da olağandır ve daha yüksek risk iştahına sahip yatırımcılarca tercih edilmelidir. Yatırımcılar, hisse yatırımlarında getiri beklentilerini uzun vadeli perspektifle oluşturmalı. Bu şekilde fonlardaki endeks üstü getirilerden de yararlanma şansları artar.