Türkiye'deki negatif reel faiz ortamı nedeniyle 2022'de hem bireysel hem de kurumsal yatinmcılarm temel hedefi, finansal varlıklarını enflasyona karşı korumak oldu. Bu ortamda fonlar, yine yatırımcılar tarafindan en çok tercih edilen yatırım araçları arasında yer aldı.

22 Ocak - 04 Şubat 2023 tarihli sayıdan

Tasarrufu artırmak isteyen ekonomi yönetiminin yatırım fonlarına ve BES'e ayrı önem vermesi de fonlara ilgiyi artıran bir diğer unsur oldu. Bu kapsamda hem yatırım hem de emeklilik fonları, 2021'in ardından 2022'de de yatırımcılarına kazandırmayı başardı.

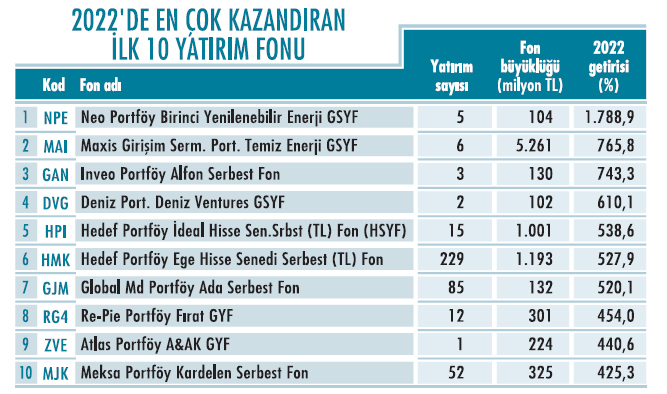

Biz de 2022'de getiri şampiyonu olan fonların yöneticilerine fonların başarısının altında yatan ana faktörleri, hem piyasaya hem de yönettikleri fonlara dair önümüzdeki sürece ilişkin beklentilerini ve yatırımcılara önerilerini sorduk.

Piyasalar açısından oldukça hareketli geçen 2022 yılını geride bıraktık. Hem yatırım araçları hem de makroekonomik veriler açısından 2022, gerek global piyasalar gerekse Türkiye piyasaları için tarihi bir yıl oldu demek yanlış olmayacak. Ancak piyasaların 2022'deki durumunu global ve Türkiye olarak ayrı ayrı değerlendirmek de gerekiyor.

"ANA HEDEF, KAPİTALİ KORUMAKTI"

Yapı Kredi Yatırım Yatırım Stratejileri Müdürü Hakan Halaç; 2022'de tarihin en büyük varlık balonlarının patladığını, tarihin en uzun süren parasal okyanusu sanılan havuzunda, merkez bankalarının vanayı kapatması sonucu kuraklığın başladığını kaydediyor. Halaç; yurtdışında artan faizler, yavaşlayan büyüme, sıkılaşan finansal koşullar, daralan marjlar ve gerileyen şirket kârlarının 2022'de hisse yatırımcıları için toksik bir ortam yarattığını da vurguluyor.

BİST GÖZ KAMAŞTIRDI

2022'de yurtdışındaki genel durum böyle özetlenirken yurtiçinde ise bambaşka bir tablo yaşandı. Özellikle Borsa İstanbul'un (BİST) ve MSCI Türkiye Endeksi'nin 2022 yılı performansı göz kamaştırıcıydı. BİST, 2022'de TL bazında yüzde 196,6, dolar bazında yüzde 112 arttı. MSCI Türkiye Endeksi ise yüzde 159 artarak MSCI Gelişmekte Olan Ülkeler (GOÜ) Endeksi'ne göre yüzde 182 daha olumlu ayrıştı.

BİST'in MSCI GOÜ Endeksi'nin beş yıl üst üste gerisinde performans gösterdikten sonra 2022'de yakaladığı bu denli güçlü performansın en temel etkeni, reel getiri arayışındaki yerli yatırımcılar oldu.

Özellikle pandemi sonrasında sermaye piyasalarına olan yerli yatırımcı ilgisindeki artış, izlenen düşük faiz politikasının da etkisiyle 2022'de katlanarak arttı. Türkiye Sermaye Piyasaları Birliği'nin (TSPB) verilerine göre, 2019 sonu itibarıyla 1,2 milyon olan pay senedi bakiyeli yatırımcı sayısı, 2020'de 2 milyona, 2021'de 2 milyon 355 bine çıktı. Pay senedi bakiyeli yatırımcı sayısı 2022'de ise 1,4 milyona yakın artışla 3 milyon 783 bine yükseldi.

2022'de yerlilerin varlık dağılımlarında hisse senetlerinin payı yüzde 13 gibi geçmişte görülmemiş bir seviyeye yükselirken, yabancı yatırımcılar ise 3,4 milyar dolarlık satış gerçekleştirdi. Ocak 2019'dan 2022 sonuna kadar TL'ye ulaştı. Bu tutarın 1 trilyon TL'si ise bireysel yatırımcılara ait.

PİYASALARA 'MERKEZ' DAMGASI

Yurtiçinde yatırımcılarına en çok kazandıran enstrümanın açık ara farkla borsa olduğu 2022'de merkez bankalarının kararları da piyasaya yön verdi. 2022'de ABD Merkez Bankası FED'in ve Avrupa Merkez Bankası ECB'nin enflasyonla mücadele için aldığı faiz artırım kararları küresel piyasalara damga vurdu.

Küresel merkez bankaların faiz artışlarına hız verdiği 2022'de, TCMB ise bunun tam tersi bir stratejiyle politika faizini iki yılın ardından yüzde 9 ile tek haneye indirdi. Ancak makro tarafta enflasyon, tarihi zirve seviyelerini de 2022'de gördü.

Türkiye'de yıllık enflasyon ekim ayında yüzde 85,5'e yükselirken kasımda yüzde 84,39'a yükselirken, aralıkta ise 2021'deki olağanüstü yüksek seviyelerden kaynaklanan baz etkisiyle yüzde 64,3'e çekildi.

KAZANDIRAN YATIRIM ARAÇLARI

Enflasyondaki yüksek seyre rağmen 2022'de TCMB'nin yaptığı faiz indirimleri, TL'nin değer kaybını da hızlandırdı. 2022'de dolar/TL yüzde 41, Euro/TL yaklaşık yüzde 33 yükseldi. Yine de TCMB'nin ve BDDK'nın kredilere yönelik uygulamaya koyduğu makro ihtiyati tedbirlerin, kredi büyümesinin yavaşlaması pahasına döviz üzerindeki baskıları sınırladığı notu da düşülüyor.

2022'de borsa ve dövizin ardından yatırımcılarının yüzünü güldüren bir diğer yatırım aracı da gram altındı. Kapalıçarşı'da 24 ayar külçe altının gram satış fiyatı, 2022'de yüzde 40,3 değer kazanırken, Cumhuriyet altınının satış fiyatında da 2022'de yüzde 42 artış kaydedildi. Bu alanlara yatırım yapan yatırımcılar 2022'yi kazançla geride bıraktı.

Bu arada TSPB tarafından açıklanan verilere göre; yerli ve yabancı yatırımcıların toplam finansal varlıkları BİST'teki yabancı payı yüzde 65,6'dan yüzde 29,2 ile tarihi düşük seviyelerine geriledi.

Yerli yatırımcıların toplam varlıkları içinde en yüksek büyüme, pay senedi varlıklarında yaşandı. 2021'de 524,7 milyar TL olan yerli yatırımcıların pay senedi varlıkları, yüzde 250 artarak 2022 yılının sonunda 1 trilyon 836 milyar 2022'de 2021'e kıyasla, yüzde 86,7 artarak 15 trilyon 755,3 milyar TL'ye çıktı.

Söz konusu finansal varlıkların 14 trilyon 428 milyar TLsi yerli yatırımcılara ait olup, 2021'e göre yerli yatırımcıların varlıklarının yüzde 86 arttığı gözlemlendi. TSPB verileri, yerli yatırımcıların finansal varlıklarının 2022 yılında büyümesinde en fazla katkının, pay senedi ve TL mevduat varlıklardaki artıştan geldiğini de ortaya koydu.

FON PAZARINDA BÜYÜME SÜRÜYOR

2022'de yatırım fonları ile BES fonları da çok iyi bir performans sergiledi. Hem yatırım fonlarının ve hem de emeklilik fonlarının getirisi oldukça iyi seviyelerde gerçekleşirken mevcut piyasa şartlarında önümüzdeki süreçte de fonların performansının yüksek olması bekleniyor.

Fonların son dönemde nasıl bir gelişim kaydettiğini daha iyi ortaya koymak için 2022 verilerine de değinelim. TSPB verilerine göre; 2022'nin ilk yarısında portföy yönetim şirketleri tarafından yönetilen toplam portföy büyüklüğü, 2021'in ilk altı aylık dönemine göre yüzde 87 artarak 834 milyar TL'ye ulaştı. Bu bir yıllık dönemde; emeklilik fonlarının toplam portföy büyüklüğü yüzde 63, yatırım fonlarının toplam portföy büyüklüğü ise yüzde 103 arttı.

2022'nin ilk altı ayında yatırım fonu sayısındaki artışa paralel olarak yatırım fonları tarafında toplam portföy büyüklüğü 2021'in sonuna göre yüzde 31 artışla 426 milyar TL'ye ulaştı. Emeklilik yatırım fonları büyüklüğü ise otomatik katılım sistemi (OKS) fonları dâhil olmak üzere 2021 sonuna göre yüzde 23 artarak 300,3 milyar TL oldu.

YATIRIM FONLARINDA HIZLI YÜKSELİŞ

Fon pazarına ilişkin son güncel veriler ise 2022 Kasım ayına ait. TSPB'nin verilerine göre; yatırım fonlarının büyüklüğü 2022 Kasım'da 693,1 milyar TL'ye ulaşmış durumda. 2022 Haziran sonu verileriyle karşılaştırdığımızda, özellikle yatırım fonları tarafında beş aylık dönemde yüzde 63 gibi oldukça ciddi bir büyüme yaşandığı görülüyor. 2022 Haziran sonunda bin 157 adet olan yatırım fonu sayısının 2022 Kasım sonunda bin 381'e yükselmesi de bu büyümeyi gözler önüne seriyor.

2022 Haziran-2022 Kasım döneminde yatırım fonlarına kıyasla emeklilik fonları tarafında ise adet bazında daha düşük bir artış olduğu ve bu süreçte emeklilik yatırım fonu sayısının 379'dan 384'e çıktığı görülüyor. Söz konusu dönemde emeklilik fonlarının büyüklüğünün ise yüzde 35 artışla 405,6 milyar TL'ye ulaştığı da kaydediliyor.

ŞAMPİYONLARA SORDUK

Türkiye'deki reel faiz negatif ortamı nedeniyle 2022'de hem bireysel hem de kurumsal yatırımcıların temel hedefi, finansal varlıklarını enflasyona karşı korumak oldu. Bu hedefle arayışa giren yatırımcılar için fonlar, oldukça değerli yatırım araçları olarak öne çıktı. Bu noktada tasarrufu artırmak isteyen ekonomi yönetiminin yatırım fonlarına ve BES'e ayrı önem vermesi de bu talebi artıran bir diğer önemli husus oldu.

Biz de fonlara yatırım yapmanın avantajlarının daha da artırıldığı 2022'de fon türü bazında yüksek getiri sağlayan fon yöneticileri ile konuştuk. Fon yöneticilerinden hem 2023'te piyasaya ve yönettikleri fonlara dair beklentilerini hem de yatırımcılara önerilerini aldık. Burada önemli bir konuyu belirtmekte fayda var.

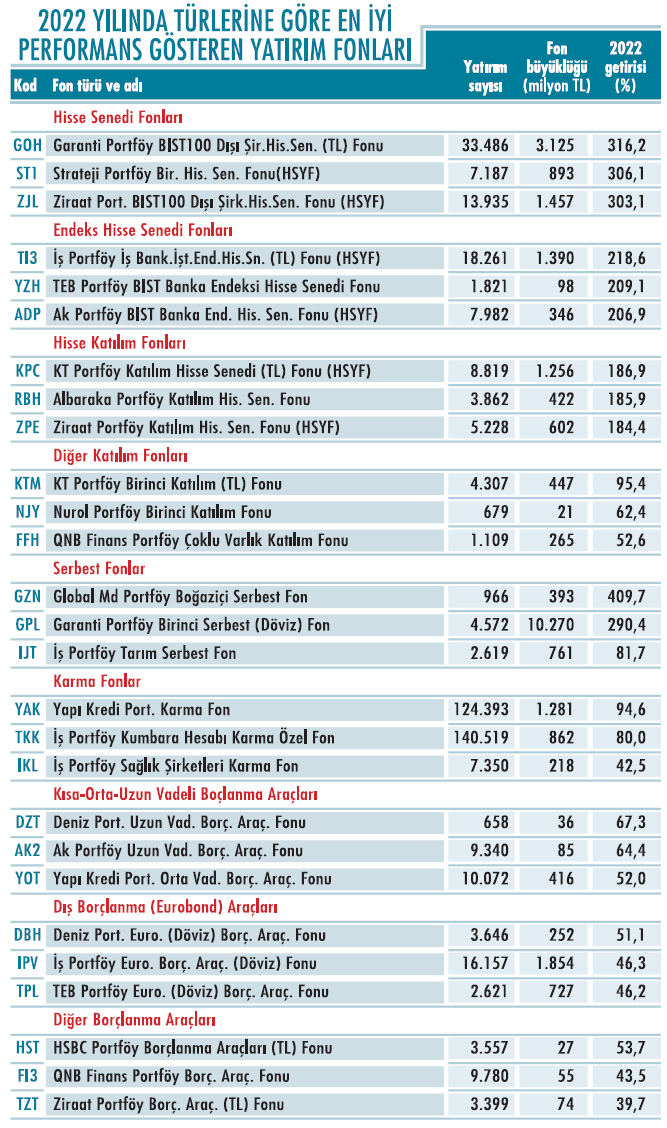

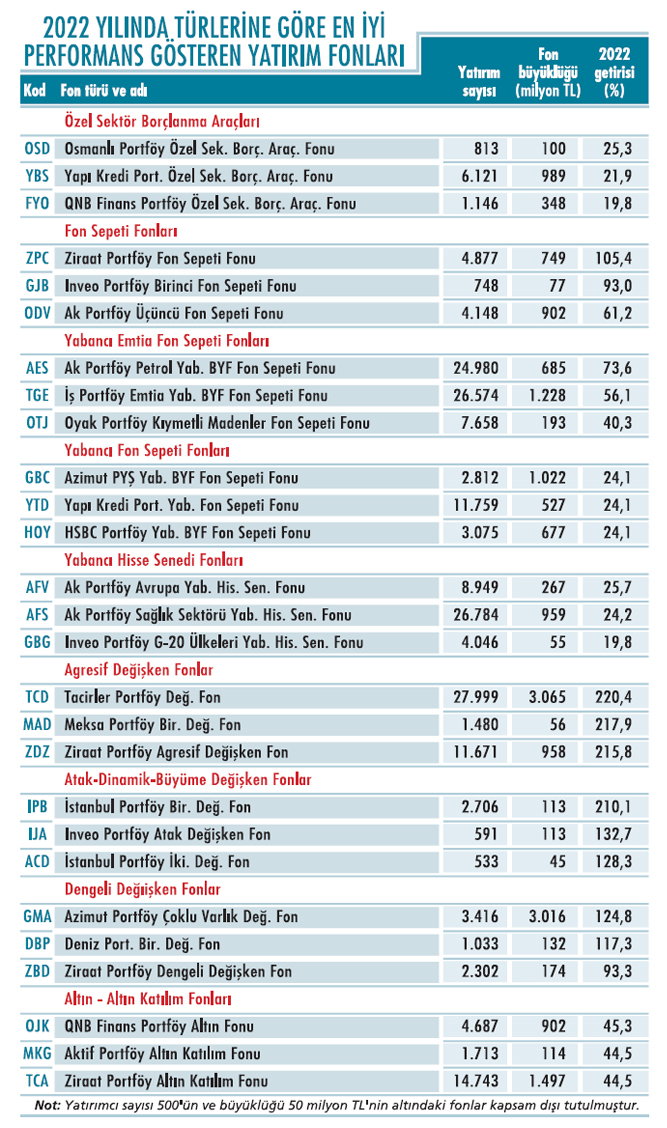

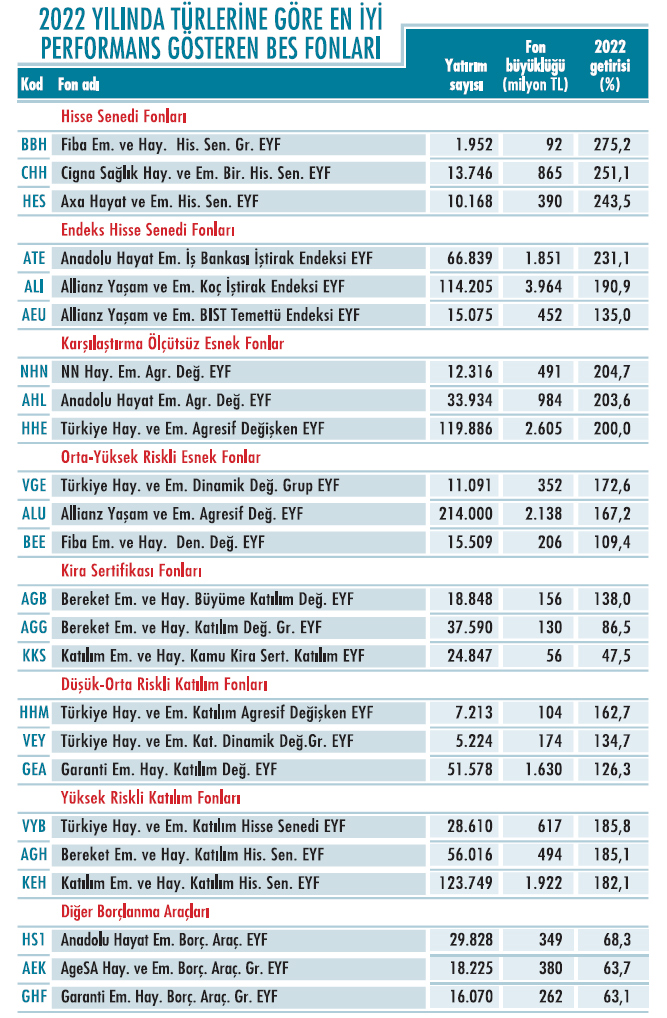

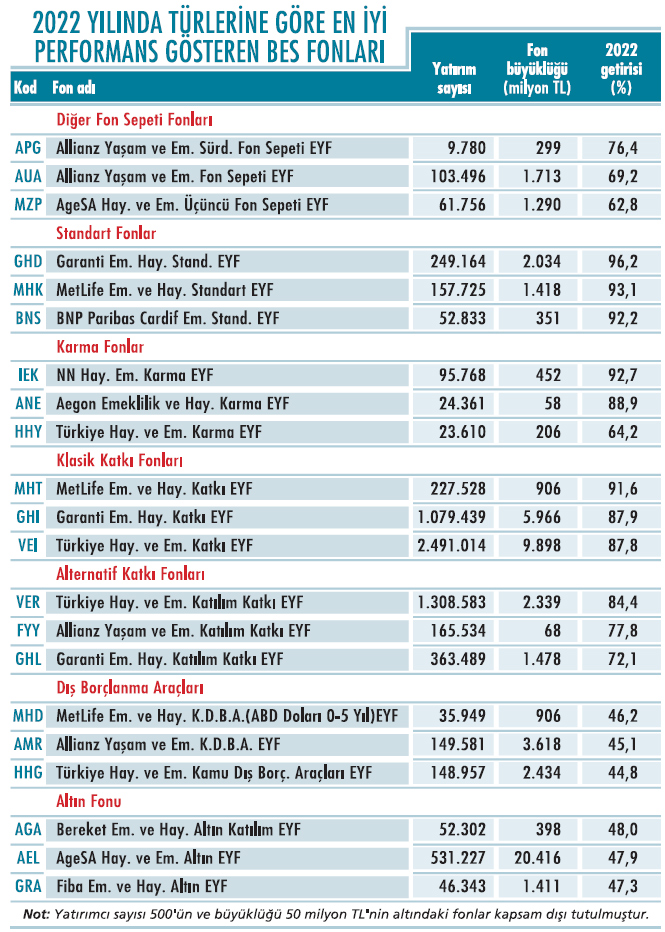

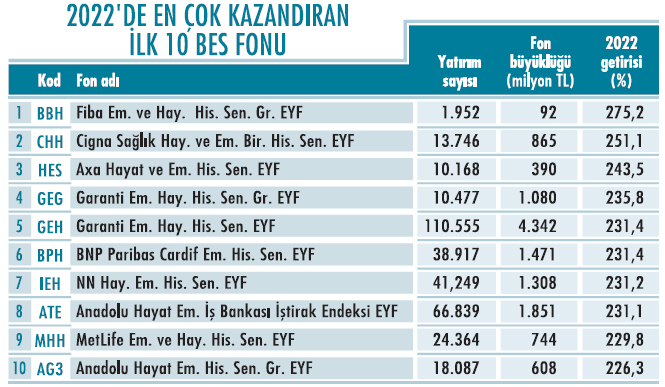

Tablolarımızda, 50 milyon TL'nin altında büyüklüğe sahip yatırım ve BES fonlarını değerleme dışında tuttuk. Yine hem BES hem de yatırım fonlarında katılımcı sayısı 500'ün altında olanlar da çalışmaya dahil edilmedi.

BES FONLARI

KEMAL ÖZMEN / TEB PORTFÖY YÖNETİMİ HİSSE SENEDİ YÖNETİMİ DİREKTÖRÜ

“Yatırımcılar getiri kadar riski de değerlendirip yönetmeli”

NASIL BAŞARDI?

NN Hayat ve Emeklilik A.Ş. Agresif Değişken EYF; risk toleransı yüksek, değişen piyasa koşullarına göre farklı varlık türlerine yatırım yaparak sermaye, temettü ve faiz geliri elde etmeyi amaçlayan yatırımcıların tercih ettiği bir fon. Fon portföyünde analiz odaklı aktif bir yönetim stratejisi ve ihtiyatlı tema, sektör, hisse seçimleriyle piyasanın üzerinde getiri elde ettik.

2022’de yurtiçi yatırımcılar, diğer alternatif yatırım araçlarına kıyasla enflasyona karşı daha iyi korunma sağladığı düşüncesiyle hisseleri tercih etti. Yurtdışı piyasalardaki olumsuz seyre ve yabancı yatırımcıların ilgisinin azalmasına rağmen, makul değerlerde işlem gören Türkiye hisseleri canlı ekonomik aktivite ve yüksek enflasyonun finansallara olumlu yansıması ve yurtiçi yatırımcıların ilgisi sonucu güçlü performans sergiledi.

NE BEKLİYOR?

2023, küresel piyasalarda dalgalanmaların yüksek olabileceği bir yıl olacak. Riskli varlıklar için Çin ekonomisindeki seyir ve jeopolitik gelişmeler takip edilecek. Türkiye’de ise seçimlerin öncesinde ve sonrasında ekonomik ve politik düzlemde yaşanacak gelişmeler, yurtiçi finansal varlıklar için temel belirleyici unsur olacak. 2023’te fon portföyünde varlık dağılımını, zamanlamasını ve riski yönetmek daha da önem kazanacak.

NE ÖNERİYOR?

Yatırımcılar; kararlarında getiri kadar riskin de değerlendirilmesi, ölçülmesi ve yönetilmesi gereken bir unsur olduğunu unutmamalı. Uzman kadrolar tarafından çeşitlendirilmiş ve riski dağıtan portföy yapılarıyla tatminkâr getiriler sunabilen yatırım fonları daha fazla değerlendirilmeli. Yatırım ve birikimin orta-uzun vadeli bir finansal tercih olduğu unutulmamalı, kısa vadeli dalgalanmalara karşı daha sabırlı davranılmalı.

OĞUZ ZIDDIOĞLU / ZİRAAT PORTFÖY FON YÖNETİCİSİ

“En istikrarlı fonlar seçilmeli ve risk dağıtılmalı”

NASIL BAŞARDI?

Türkiye Hayat ve Emeklilik A.Ş. Katılım Hisse Senedi EYF; uzun vadede gerçek değerinin altında olduğu düşünülen ortaklık paylarına yatırım yapmak suretiyle karşılaştırma ölçütünün üzerinde değer artışı elde etmeyi hedefliyor.

Fonumuz, 2022’de karşılaştırma ölçütünün yaklaşık yüzde 14 üzerinde getiri sağladı. Fonun başarısındaki en büyük etken, uzun vadeli perspektifle değer yatırımı yaklaşımını benimsemiş olmamız. Ana endeks hisselerine yatırımlarımızı yıl boyunca belli ölçüde devam ettirdik.

Fonun karşılaştırma ölçütüne karşı yaratılan ek getirinin büyük kısmı ise tahmini içsel değerinin altında işlem gören, belirsizliği nispeten fazla olan, pozisyonlanmanın yoğunlaşmadığı hisselere yatırım yapmamızdan kaynaklandı. Bu yatırımları gerçekleştirirken portföyümüzü piyasa volatilitesine karşı daha korunaklı hale getirmeyi hedefledik.

NE BEKLİYOR?

2022’de ayı piyasasına geçen GOÜ’lere karşın, yerel hisselerdeki soluksuz yükseliş büyük ayrışmaya yol açtı. 2022’deki ciddi pozitif ayrışmaya rağmen 2023 için tahmin ettiğimiz 5,5 F/K oranıyla GOÜ muadillerimize göre hala cazip seviyelerdeyiz.

Buna benzer birçok değerleme ölçütüne göre yerel hisselerdeki yükselişin henüz sonuna gelmediğimizin sinyalini alabiliyoruz. Fonumuzda, değer yatırımı yaklaşımımızı 2023’te de sürdüreceğiz. Global konjonktürün gerektirdiği durumlarda endeks replikasyon oranında zaman zaman değişikliklere gitsek de ucuz ve kârlı şirketleri tespit ederek yatırımcılarımıza sürdürülebilir getiri sağlamak önceliğimiz olacak.

NE ÖNERİYOR?

Kısa vadeli beklentilerle yatırım kararı verilmemeli. Tüm zaman dilimlerini ve portföy yöneticilerinin geçmiş yıllardaki performansını göz önünde bulundurarak en istikrarlı fonlar seçilmeli. Yatırımcıların risklerini mutlaka dağıtmaları da önemli.

MURAT ÖZKAN / DENİZ PORTFÖY FON YÖNETİCİSİ

“Kısa vadeli getirilere göre ani kararlar verilmemeli”

NASIL BAŞARDI?

Metlife Emeklilik ve Hayat A.Ş. Kamu Dış Borçlanma Araçları (ABD doları 0-5 Yıl Vadeli) EYF, yatırım stratejisi uyarınca portföyünün en az yüzde 80’ini vadesine en fazla beş yıl kalmış dış borçlanma araçlarından (Eurobond) oluşturmak zorunda.

Bu nedenle diğer dış borçlanma araçları fonlarıyla karşılaştırıldığında durasyonu göreceli kısa bir fon. 2022’de Rusya-Ukrayna savaşının başlamasıyla yılın ilk yarısında ülke CDS primimiz 560’lardan 900’lere kadar yükseldi. Bu da Eurobond faizlerinin yüzde 10’un üzerine çıkmasına neden oldu.

Bu dönemde fonun nakit bakiyesini sınırlamalarımız çerçevesinde yüksek seviyede tuttuk. Durasyonumuzun kısa, nakit bakiyemizin yüksek olması çalkantıdan göreceli daha az etkilenmemizi sağladı. CDS’in yüksek olduğu bu dönemde ise nakit bakiyeyle yeni Eurobond alımları gerçekleştirdik.

Eurobond oranını artırmamız yılın son dört ayında yaşanan CDS primi düşüşü döneminde diğer fonlara göre avantaj elde etmemizi sağladı. Bu nedenlerle fonumuz diğer fonlar arasında 2022’de getiri bazında ön plana çıktı.

NE BEKLİYOR?

FED tarafından faiz artırımı döngüsünün beklentilere uygun bir zamanda veya daha erken bitirilmesi sonrası CDS primlerinde gevşeme ve Eurobond ağırlıklı fonların getirilerinde yükselme sağlanacağı düşüncesindeyiz.

NE ÖNERİYOR?

Yatırımcıların hem risk duyarlılıklarına hem de vade beklentilerine göre karar vermelerinin önemli ve çok kısa vadeli getirilere göre ani karar vermemelerinin yararlı olduğunu düşünüyoruz. Diğer taraftan portföylerini tek bir varlık sınıfına göre değil çeşitlendirilmiş bir şekilde oluşturmaları faydalarına olacak.

YATIRIM FONLAR

ÜMİT ŞENER / AK PORTFÖY ULUSLARARASI VE ALTERNATİF FONLAR MÜDÜRÜ

“Enerji, ilaç ve banka varlıkları portföyümüzde öne çıktı”

NASIL BAŞARDI?

Büyük geleneksel enerji şirketleri, 2022'de hem konjonktürden yararlandı hem de yenilenebilir enerji alanındaki yatırımlarına geçiş için önemli kaynaklar yarattı. Büyük ilaç ile maden/emtia şirketleri ve zorunlu tüketim üreticileri de olumlu performans gösterirken, banka ve finansal kuruluşlar ile kamuya hizmet sunan kuruluşlar da göreli sağlam kaldılar.

Ak Portföy Avrupa Yabancı Hisse Senedi Fonu portföyümüzde de bu varlıklara önemli ölçüde yer vermiştik. İngiltere'nin içerildiği geniş Avrupa piyasaları, Rusya'nın Ukrayna'ya işgali sonrasında ortaya çıkan sorunlarla baş edilmesi konusunda özellikle yılın sonlarına doğru ortaya çıkan göreli olumlu tabloyla, yılı sınırlı kayıplar, hatta bazı ölçümlerle küçük kazançlarla kapattı.

ECB'nin enflasyonla mücadeledeki adımları, siyasal alanda kıta çapında gösterilen birlik ve enerji krizine verilen başarılı reaksiyon da yatırımcı güvenine olumlu katkı sağladı. Avrupa piyasalarında teknoloji ağırlığının az olması ve bu piyasaların yapısının yüksek kaldıraçlı ve hızlı büyüme odaklı küçük ve orta ölçekli şirketlerden ziyade defansif özellikleri olan büyük ölçekli şirketlere dayalı olması, diğer pozitif ayırıcı etkenler oldu.

NE BEKLİYOR VE NE ÖNERİYOR?

Önümüzdeki dönem için ilk yatırım senaryomuz, enflasyonda kademeli iniş ve ekonominin resesyon sınırından dönen sabit bir performans göstermesi yönünde. Mevcut portföyümüzün, bu senaryoyla uyumlu olduğunu düşünüyoruz. Teknoloji, yatırım malları, lüks tüketim şirketleri, makineler, otomotiv, altyapı sektörleri ile orta ölçekli şirketler gibi, geçen yılı zorlu geçirmiş gruplardaki yatırım olanaklarını da araştırıyoruz. Bu gruplardan da seçimler yapmak istiyoruz.

HAKAN NAZLI / GARANTİ BBVA PORTFÖY HİSSE SENEDİ YÖNETİMİ KIDEMLİ PORTFÖY YÖNETİCİSİ

“Tüketici harcamalarından beslenen sektörler pozitif ayrışacak”

NASIL BAŞARDI?

Sakin kur, enflasyon ve düşük faiz ortamı birikimlerini reel olarak korumakta güçlük çeken yerli yatırımcıyı hisse senetlerine yöneltti. Özellikle yılın ikinci yarısında kuvvetlenerek artan yerli yatırımcı ilgisi hisse senedi endekslerinde tarihi bir yılı geride bırakmamızı sağladı.

Garanti Portföy BİST-100 Dışı Şirketler Hisse Senedi (TL) Fonu'muz (Hisse Senedi Yoğun Fon); stratejisi gereği BiST-100 Endeksi dışında yer alan, çoğunlukla büyüme evresini henüz tamamlamamış, yatırım planları olan küçük ölçekli hisse senetlerine yatırım yapıyor.

Stratejisinin yarattığı avantajla beraber fonumuz; daha çok büyüme odaklı hisseleri tercih eden, risk iştahı yüksek yerli yatırımcı önderliğinde değerlenen piyasada doğru konumlanmayı başardı. Hisse seçiminin de güçlü katkısıyla beraber fonumuz yatırımcısına 2022'de çok cazip getiri sağladı.

NE BEKLİYOR?

Düşen enflasyonla beraber artan hane halkı alım gücü, özellikle 2023 yılının ilk yarısında iç tüketim harcamalarının yüksek seyredeceğine işaret ediyor. Seçim öncesinde artacağını düşündüğümüz kamu ve hane halkı harcamalarının büyümeyi destekleyeceğini düşünüyoruz. Otomotiv, beyaz eşya, mobilya, tüketici elektroniği ve giyim gibi tüketici harcamalarından beslenen sektörlerin de pozitif ayrışmasını bekliyoruz.

NE ÖNERİYOR?

Piyasada değişimleri gözlemlediğimiz bir yıla başladık. Önümüzdeki dönemde yoğun haber akışının yaratacağı değişkenlik ortamı, yatırımcılar için kendi başlarına yatırım yapmayı daha da zor hale getirebilir. Bu nedenle yatırımcılara, birikimlerini alanında uzman kurumların yönettiği yatırım fonlarında değerlendirmelerini öneriyoruz.

SERKAN TÜRK / DENİZ PORTFÖY FON YÖNETİCİSİ

ERKAN ÖĞEÇ / DENİZ PORTFÖY FON YÖNETİCİSİ

“Uzun vadeli düşünerek stratejik yatırımlar yapılmalı”

NASIL BAŞARDI?

Deniz Portföy Eurobond (Döviz) Borçlanma Araçları Fonu'muzun başarısında; global ve yerel gelişmeleri yakından takip eden dinamik yönetim anlayışımız önemli bir etken oldu.

NE ÖNERİYOR?

Fonumuz, Eurobond'lardaki yüksek iç getirileri değerlendirmeyi hedefliyor. FED'in faiz artırımlarını sonlandırması ve bu durumun Eurobond'lara pozitif yansıması temel beklentimiz. CDS seviyelerinin dünyaya paralel daha aşağıda seyretmesi de ana beklentilerimiz arasında. Bu nedenlerle fonun 2023'te de iyi bir yatırım aracı olduğunu düşünüyoruz. Yatırımcılara, uzun vadeli düşünerek stratejik yatırımlar yapmalarını tavsiye ederiz.

NASIL BAŞARDI?

Deniz Portföy Uzun Vadeli Borçlanma Araçları Fonu'nun benchmark'ı BİST-KYD Uzun Endeksi. Bu stratejik yapıyla fonumuz 2022'deki uzun vadeli tahvillerdeki ralliden en iyi şekilde faydalandı. Ardından fonumuzu, benchmark'ı BiST-KYD TÜM olan Deniz Portföy Orta Vadeli Borçlanma Araçları Fonu'nun altında ‘borçlanma araçları fonu' olarak birleştirdik. Bu kararı, tahvil faizlerindeki ve verim eğrisindeki hareketten daha geniş bir bantta faydalanmak için aldık.

NE ÖNERİYOR?

2022'deki kazanımların korunması önemli. Yatırımcılara, portföylerini oluştururken uzun vadeli getirilere odaklanmalarını ama kısa vadeli riskleri de iyi ölçmelerini öneriyoruz.

SİNAN EDE / QNB FİNANS PORTFÖY KIDEMLİ PORTFÖY YÖNETİCİSİ

“Altın 2023'te de iyi bir yatırım alternatifi olacak"

NASIL BAŞARDI?

2022'de altının ons fiyatı hem 2.000 doların üstünü hem de 1.600 dolarları görerek yılı yatay kapatıp, oldukça oynak bir dönem geçirdi. Dolar ise TL'ye karşı yüzde 40 değer kazandı. Özet olarak, altının TL değerini belirleyen en önemli kriter, 2022 yılında yine TL'nin performansı oldu.

QNB Finans Portföy Altın Fonu'nun gösterge ölçütünün üzerinde getiri elde etmesinin iki nedeni bulunuyor: Göstergeye kıyasla daha yüksek oranda altın pozisyonu taşımamız ve altına dayalı kira sertifikalarına yatırım yaparak ekstra faiz getirisi elde etmemiz. Hazine ihraçlarının yılın ikinci yarısından sonra yapılmaması nedeniyle ilgili kıymetler 2022'nin ikinci yarısında primlenerek fona ekstra katkıda bulundu.

NE BEKLİYOR?

Jeopolitik gerginlikler ve finansal piyasalarda artan oynaklık nedeniyle 2022 yılının ilk çeyreğine kadar iyi performans gösteren altının ons cinsinden performansını, FED'in ve diğer önde gelen merkez bankalarının şahin duruşu negatif etkilemişti. ABD tarafında 2023'te ve özellikle ilk yarıda baz etkisiyle birlikte enflasyonun belirli patikada düşüşünün devamını bekliyor, FED'in şahin duruşunun sınırlı şekilde gevşemesiyle altının ons fiyatının desteklenebileceğini öngörüyoruz. Yılın ikinci yarısında ise yavaşlayan ekonomiler ve resesyon beklentileriyle altına ilgi artabilir.

NE ÖNERİYOR?

Seçim dönemine girerken oynaklık yaşanabilir. Yatırımcılar; çok sık pozisyon değiştirmemek, risk profillerine uygun yatırımlara yönelmeli. Dengeli ve çeşitlendirilmiş bir portföy, yatırımcıların faydasına olacak. Baz etkisiyle düşüş trendine girmiş olsa da yüksek seyreden yurtiçi enflasyonuna karşılık sermayesini korumak isteyen yatırımcılar için altının 2023 yılında da iyi bir yatırım alternatifi olabileceğini öngörüyoruz.

HASAN BAYHAN / GLOBAL MENKUL DEĞERLER FON YÖNETİCİSİ

“Önerimiz, uzun vadeli yatırım bakiyenizi fonda tutmanız"

NASIL BAŞARDI?

Global MD Portföy Boğaziçi Serbest Fonu, risk ve getiri analizini doğru yapabilmek üzerine kuruldu. Hedefimiz; aldığımız risk karşılığında yeterli getiri elde etmek. Bu nedenle bu fırsatı gördüğümüzde risk almaktan çekinmedik. Bu yıl da aynı hedefte ilerlemeyi planlıyoruz. Fonumuz, yurtiçi ve yurtdışı çeşitli piyasalarda işlem yapma kabiliyetine sahip. Bu kapsamda getiri öngördüğümüz çeşitli varlık sınıflarında uzun veya kısa pozisyon alabiliriz.

NE BEKLİYOR?

2023, özellikle Türkiye piyasaları açısından kritik gelişmelerin yaşanacağı bir yıl olacak gibi görünüyor. Biz de gelişmelere göre beklentilerimizi şekillendirmeye çalışacağız. Bu nedenle yılın tamamı veya sonu için öngörüde bulunmak şu aşamada bizim için pek mümkün değil.

Fonumuzun amacı, piyasalardan bağımsız olarak nominal getiri sağlamak. Fonumuzu başarılı saymamız için getirisinin uzun vadede diğer klasik yatırım araçlarından daha yüksek olması gerekiyor. Daha yüksek getiri sağlayabilmek için risk alırız ve risk almak her zaman karşılığında kazanç elde etmek anlamına gelmez. Bu nedenle, fon performansımızın piyasalarla ters yönde hareket ettiği zamanlar oldu ve bundan sonra da olacak.

NE ÖNERİYOR?

Fon zamanlaması yapmaya çalışmak hisse senedi alım-satım zamanlaması yapmak kadar zor. Kısa vadede neler olacağını fon yöneticileri dahil kimse bilemeyeceği için yatırımcı olarak göz önüne almanız gereken, fon yöneticilerinin gerektiği zamanda gerektiğini düşündüğü aksiyonları alacağıdır. Bu kapsama yatırımcılara önerimiz; ‘ihtiyaçları olmayan uzun vadeli yatırım bakiyelerini fonda tutmaları' yönünde olacak. Ancak bu şekilde şans faktörünü ortadan kaldırmak ve bileşik getiriden yararlanmak mümkün.

SEMİH KARA / TACİRLER PORTFÖY GENEL MÜDÜR YARDIMCISI

“Yatırımcılar birikimlerini çeşitlendirme yoluna gitmeli"

NASIL BAŞARDI?

2022 yılında enflasyonist ortam ve negatif reel faizlerin de etkisiyle hisse senedi piyasası oldukça iyi bir performans gösterdi. Biz de yıl boyunca ‘agresif değişken fonlar' kategorisinde yer alan Tacirler Portföy Değişken Fon'umuzda hisse ağırlıklı bir yönetim gerçekleştirdik. Beklentilerimiz doğrultusunda iyi performans gösteren bu ürünler sayesinde Tacirler Portföy Değişken Fon'umuzda iyi bir yıl geçirdik. Hisse alokasyonu içerisinde de piyasa tarafından yanlış anlaşılmış, büyüme potansiyeli olup değerinin altında işlem gören şirketlerle beraber tematik yatırımlara da yer verdik.

NE BEKLİYOR?

Dünya genelinde enflasyon ve enflasyonun etkileriyle mücadelenin büyüme üzerindeki etkisinin piyasaların yönünü belirleyeceği bir yıl olacak. Yurtiçinde de seçimin piyasalara yön vereceği, volatilitenin yüksek olacağı bir yıl olmasını bekliyoruz.

NE ÖNERİYOR?

Yatırımcılara; global ekonomide yüksek enflasyon ve resesyon riskine karşı birikimlerini koruma amacıyla birikimlerini çeşitlendirme yoluna gitmeleri önerisinde bulunuyoruz. Yatırımcıların, piyasalardaki ani değişimlere karşı uzun vadeli planlarını kullanmaları ve yatırımlarını çeşitlendirerek riskleri azaltmaları gerektiğini düşünüyoruz. Özellikle portföylerini çeşitli enstrümanlar arasında dağıtmak yatırımcıların risklerini minimize etmelerine yardımcı olacak.