Geçen hafta başında Yüksek Seçim Kurulu (YSK) İstanbul Büyükşehir Belediye (İBB) Başkanlığı seçimine yapılan itirazlar konusunda son kararını verdi. Buna göre 23 Haziranda seçim tekrarlanacak. Piyasalarda bu karar sert şekilde fiyatlandı.

TALİLP YILMAZ

tyilmaz@ekonomist.com.tr

GÖZDE YENİOVA

gyeniova@ekonomist.com.tr

CEREN ORAL

coral@ekonomist.com.tr

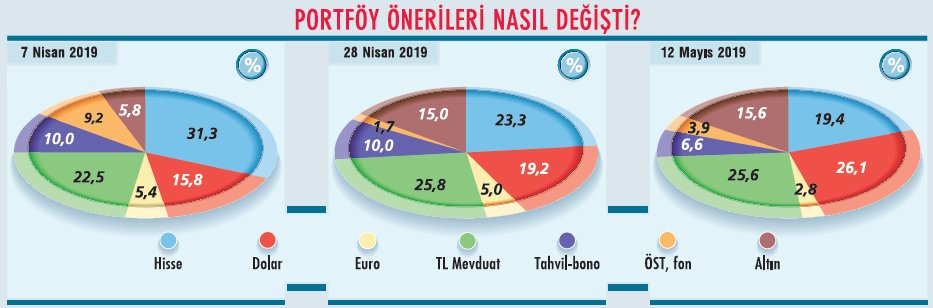

Dolar/TL 6,24'ü, gösterge faiz yüzde 26'yı, gram altın 255 TL'yi gördü. Borsa endeksi 90.000'in altına indi. Önümüzde yaklaşık 1,5 aylık bir seçim süreci var. Bu durumda yatırımcı ne yapmalı sorusunun yanıtını aradık.

Tabloları görmek için görsellere tıklayın.

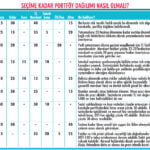

Uzmanlardan tahminlerini ve önerilerini aldık. Risk alma algısının çok düştüğü bu ortamda öne çıkan yatırım araçları dolar, TL mevduat ve altın oldu.

Piyasaların gündeminde ilk sıraya yine siyaset oturdu. "31 Mart yerel seçimleri bitti, önümüzde 4,5 yıllık bir seçimsizlik süreci var. Piyasalar bundan sonra zora giren ekonominin toparlanması adına atılacak ekonomik reformlara odaklanacak" deniyordu.

Aynı seçim zarflarında ilçe belediye başkanlıkları, meclis üyelikleri, muhtarlık seçimleri varken, sadece İBB Başkanlığı seçimlerinin tekrarlanıyor olması, hatta seçim tekrarı kararının doğru olmadığı yönündeki söylemler piyasalar üzerinde de negatif etkilere yol açtı.

YSK kararından bağımsız olarak Dünya Adalet Projesi, 'Hukukun Üstünlüğü Endeksi'nde yıllara göre Türkiye'nin yeri ve Türkiye piyasalarının seyrine bakıldığında ilginç bir tablo ortaya çıkıyor.

Ancak Yüksek Seçim Kurulu'nun (YSK) dörde karşı yedi oyla verdiği karar doğrultusunda, ülkenin en önemli şehri İstanbul'un sadece belediye başkanlığı seçimleri yenilenecek.

Alnus Yatırım'ın analizine göre, söz konusu endekste Türkiye 2014'te 59'uncu sırada iken 2015'te 82'nci, 2016'da 99'uncu, 2017'de 1 01 'inci ve 2018'de 109'uncu sıraya geriledi. Bu dönemde TL de sürekli değer kaybetti. Geçen hafta seçimin tekrarlanması kararı sonrasında dolar/ TL'de 6,24 seviyeleri görüldü. 2013'te 5 centi gören borsa bugün 1,5 cent seviyelerinde. TL bazında 90.000 altında 88.000'i gördü.

Tahmini F/K'lara (Fiyat/Kazanç) göre Türk borsası, Rus borsasının da altında bir değerlemeyle işlem görmeye başladı ki bu hayal bile edilemezdi. Yani çok ucuzuz ama Borsa İstanbul'a yabancı yatırımcı gelmiyor.

31 Mart yerel seçimlerinin ardından yaptığımız kapak haberinde uzmanlardan aldığımız portföy önerilerinin ortalamalarına bakıldığında daha iyimser bir hava hakimdi. Hisse senedine portföylerde yüzde 31'lik pay ayrılıyordu. Dövizin payı yüzde 21'lerdeydi. TL mevduat payı ise yüzde 22'lerdeydi.

Bundan üç hafta önce Merkez Bankası'nın Para Politikası Kurulu (PPK) toplantısı sonrasında 'ilave sıkılaştırmaya gidilebileceği' ifadesinin çıkarılmasıyla ve İstanbul'da belediye başkanlığı seçiminin tekrarlanabileceği ihtimalinin fiyatlanmaya başlamasıyla birlikte hisse senedi piyasaları ucuz olmasına rağmen hisse senedi önerileri gerilemeye başladı.

Onun yerine döviz ağırlıklı ürünlerin portföylerdeki ağırlığının artırılması tavsiyeleri geldi. Burada da dolar ve altın tavsiyeleri öne çıktı.

Geçen hafta YSK kararı sonrasında ise piyasalar tarafında dolar kurunun 6,24 TL'yi, borsa endeksinin 90.000 altını, gösterge faizin yüzde 25'in üzerini test ettiğini ve gram altının 250 TL'nin üzerine çıktığını gördük.

Bu ortamda uzmanlardan aldığımız portföy tavsiyelerinde hisse senedi piyasası çok ucuz olmasına rağmen oran yüzde 20'nin altına indi. Önerilerde kur 6,00'nın üzerine çıkmasına rağmen döviz yüzde 30'la ilk sırada yer aldı. Onu faizin yüzde 24'lere çıkması ile birlikte TL mevduat takip etti. Diğer dikkat çeken yatırım aracı da yükselme eğilimini korumaya devam eden altın oldu.

KÖTÜ PERFRORMANS SERGİLİYOR

Yine son dönemde Türkiye varlıkları dünyaya göre daha kötü performans göstermeyi sürdürüyor. İstanbul seçimlerinin yenilenmesi kararı sonrasında TL'den devlet tahvillerine, kredi temerrüt takaslarından hisse senetlerine tüm varlık gruplarında sert satışlar görüldü.

Merkez Bankası, bu hareketlilik karşısında önce haftalık repo ihalelerine bir süre ara verdiğini açıkladı. Ardından döviz mevduatlarında zorunlu karşılıkları 100 baz puan artırdı. TL mevduatlarda zorunlu karşılıkların dövizle karşılanmasında maksimum oranı da yüzde 40'dan yüzde 30'a indirdi.

Şimdi önümüzde 23 Haziran'da tekrarlanacak bir seçim var ve piyasalar bu tarihe odaklanmış durumda. Bu tarihe kadar iç tarafta siyasi belirsizlikler devam edecek gibi görünüyor.

Yurtdışı piyasalarda da Çin-ABD ticari savaşının yeniden alevlenmesi, S400 füze alımının Türkiye-ABD ilişkilerine etkileri, İran'a ambargo sürecinin etkileri gibi birçok faktör yakından izleniyor. Türk varlıkları tarihi olarak en ucuz fiyatlara doğru gerilerken, yabancı yatırımcılar tarafında alım yönlü hareketlerin olmaması da uzmanların dikkat çektiği bir diğer konu.

2015'TE YAŞANMIŞTI

Aslında son dönemlere bakıldığında Türkiye benzer bir süreci 2015 yılında da yaşamıştı. 7 Haziran genel seçimlerinde hiçbir partinin TBMM'de tek başına iktidar olacak çoğunluğu sağlayamaması nedeniyle koalisyon görüşmeleri gündeme gelmişti.

Seçimlerin hemen ardından sert satış yiyen piyasalar, sonrasında koalisyon görüşmelerine odaklanmıştı. Seçimin ardından 45 günlük süreçte hükümet kurulamadığından 1 Kasım'da yeniden seçim kararı alınmıştı. Bu süreçte dolar/ TL 3,00 seviyelerinde rekor kırarken, faizde çift haneler gündeme geldi ve yüzde 11'ler görüldü.

Endeks ise 75.000 altına sarktı. Sonrasında seçim sürecine kadar piyasalar temkinli hareket etti, portföy önerilerinde de bu temkinli duruşları gördük. İşte son günlerde 2015 yılındaki sürece benzer bir durum söz konusu.

Böyle bir ortamda yatırımcının portföyünü nasıl şekillendirmesi gerektiği konusunu piyasa uzmanlarına sorduk. Kimi "Nakite dönün, seçimlere kadar tatile çıkın" şeklinde yorum yaparken, kimi de mevduat faizlerinin yükselmesiyle birlikte enflasyona karşı varlıkları koruma yönünde öneride bulunuyor.

Dolar/TL 6,20 üstü seviyeleri test etmeye başlamışken, bu seviyelere rağmen riski dağıtma amaçlı dolar önerisinde bulunan uzmanların da olduğunu görüyoruz. Yine altın portföylerde dikkat çeken ürünler arasında yer alıyor.

Sonuçta uzmanlardan aldığımız izlenim temkinli hareket edilmesi gerektiği yönünde. Çünkü sadece yerli yatırımcı tarafında değil yabancı yatırımcı tarafında da risk algısı yüksek. Yani uygun fiyatlamalara, iyi faizlere rağmen piyasalar yeni kaynak çekmekte zorlanıyor.

DOLAR/TL'DE SERT ÇIKIŞ

Önceki haftayı 5,97 civarında kapatan dolar/TL kuru, geçen hafta başında iptal edilen İstanbul seçimlerinin yenileneceği haberiyle piyasada oluşan belirsizlik etkisiyle 6,24 seviyesini gördü.

TL varlıklar üzerindeki baskı devam ederken, risk göstergelerinden birisi olarak takip edilen Türkiye'nin beş yıllık dolar cinsinden CDS primi 488 baz puana kadar yükseldi.

En son Eylül 2018'de ABD'li rahip Brunson'un tutuklanması sonrasında iki ülke arasında tırmanan gerginliğin etkisiyle 570 baz puanı aşan risk göstergesi, sonrasında ise kademeli olarak azalarak şubatta 297 seviyesine kadar gerilemişti. Söz konusu dönemde 7,2362 ile tüm zamanların yükseğini gören dolar/TL kuru da şubat ayında 4,96'lı seviyelere kadar inmişti.

Türkiye Cumhuriyet Merkez Bankası'nın (TCMB) faiz artırımına gitmesi, mali politikaların enflasyonu düşüreceği yönündeki beklentiler ve jeopolitik gerginliklerin azalması risk algısını düşürdü. Yılbaşından bu yana TL'nin dolar karışındaki kaybı yüzde 18'lere kadar gelirken, kur 6,24'ü gördükten sonra TCMB hamleleriyle 6,10'lara kadar indi.

Yerel seçimlerinin ardından geçen hafta YSK'nın İstanbul seçiminin iptali ve yenilenmesi yönündeki kararıyla birlikte yeniden gündeme gelen siyasi belirsizlik yükselişi tetikledi.

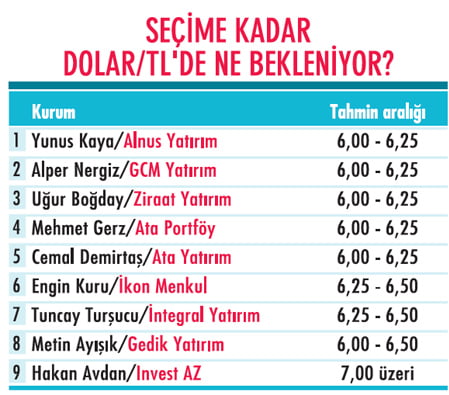

Dış faktör olarak ise ABD ile Türkiye arasındaki S-400 gerginliği ve ABD ile Çin arasındaki ticaret görüşmelerinde gerilimin zaman zaman tırmandırılması etkili oluyor. Uzmanların çoğunluğu 23 Haziran seçimine kadar dolar/TL kurunun 6,00-6,50 arasında dengelenmesini beklerken, burada Trump'ın olası Türkiye ziyareti ve Merkez Bankası'nın alacağı kararların takip edilmesi gerektiği vurgulanıyor.

Seçime kadar siyasetteki tansiyonun yüksek olması da seyri değiştirebilir. Mevcut risk algısı TL'deki zayıflığın sürmesine neden olacak gibi görünüyor. TCMB'den ve siyasi cepheden güven verici adımlar gelmedikçe yukarı hareket korunabilir. Yukarı hareketin devamında dolar/TL'de 7 üzerinin görülebileceği tahminleri bulunuyor.

DENGE SAĞLAR MI?

GCM Yatırım Genel Müdürü Alper Nergiz, FED'in duruşuna ilişkin gelişmeler, güçlü dolar teması, Euro'nun değer kaybetmesi, ABD-Çin arasındaki ticaret görüşmelerinde gerilimin zaman zaman tırmandırılmasının Türkiye'nin de dahil olduğu gelişmekte olan ülkeler sepeti para birimlerinde dolara karşı sert değer kayıplarını tetiklediğini söylüyor.

Yurtiçinde ise 23 Haziran seçimlerinin önemli olduğunu vurgulayan Nergiz, TL için 6-6,25 seviyelerinde dengelenmenin devreye girebileceğini ifade ediyor. Alper Nergiz'e göre, TL'nin daha aşağı yönlü seviyeleri görmesi ve algı değişikliği için 6,00 psikolojik teknik seviyesinin altında kalıcı bir reaksiyon göstermesi gerekiyor.

Alper Nergiz, "Merkez Bankası'nın ise piyasalardaki oynaklık ve sağlıksız fiyat oluşumlarını yakından takip ederek para politikası ve likidite yönetimine ilişkin araçları, fiyat istikrarını sağlamak ve finansal istikrarı desteklemek amacıyla gerektiğinde kullanacağını düşünüyoruz" diyor.

DOLAR 6-6,25 ARALIĞINDA KALIR MI?

Ziraat Yatırım Genel Müdürü Uğur Boğday ise kurdaki yükseliş enflasyon beklentilerini artırırken faiz indiriminin de ötelenmiş gözüktüğünü söylüyor. Ayrıca, TL'deki değer kaybı cari dengeye katkı sağlayacağı için TL'de kalıcılı bir değer kaybı öngörmüyor.

Uğur Boğday, "Ancak ülke risk primimizdeki yüksek seyir ve seçim belirsizliği kurun düşmesini engelleyebilir. Ayrıca bu yıl küresel risk alma iştahındaki yüksek seyir yerini kâr satışlarına bırakabilir ki, ABD-Çin ticaret savaşı risk unsuru olarak durmaya devam edebilir. Bu kapsamda kurun 6,0-6,25 bölgesinde denge bulabileceğini öngörüyoruz" diye konuşuyor.

İstanbul seçimlerinin yenilenme kararının politik riskleri daha da arttırdığını ifade eden Ikon Menkul Genel Müdürü Engin Kuru, CDS primi ve gösterge tahvil faizinin arttığını, TL üzerindeki baskının yükseldiğini söylüyor.

Kuru, kurdaki 6,20 seviyesinin 6,8380-5,1310 düşüşünün yüzde 61,8 düzeltmesine denk geldiğine işaret ediyor.

Engin Kuru, "Dolayısıyla kur 6,20 yükselişiyle teknik beklentileri karşıladı. Ancak bu bölgenin aşılması ve risklerin artması durumunda 6,60 seviyesi olasılığını akılda tutmakta fayda olabilir" diyor. Kuru'ya göre, seçimden hemen önce swap piyasalarının tekrar aktif kullanılması gibi piyasa dostu olmayan yöntemlerin denenmesi olasılık dahilinde.

FAİZDE YÜKSELİŞ SÜRER Mİ?

Enflasyondaki düşüşün yavaş hızda olması ve TL'de oynaklık oluşturabilecek faktörlerin, Merkez Bankası'nın halen ikinci yarıyıldan önce faiz indirim döngüsü başlatmaması konusunda etkili olabileceği düşünülüyor.

İstanbul seçimiyle ilgili iptal kararı alınmasıyla birlikte piyasalarda yaşanan sert satış dalgası, gösterge faizde de etkisini gösterdi. İki yıllık gösterge faiz yüzde 26'ya fırladı. Burada enflasyonun yıl sonunda beklenen seviyelere inemeyeceğinin de fiyat-landığı ifade ediliyor. Buna karşılık TCMB bir haftalık repo ihalelerine bir süre ara verdiğini duyurdu.

Ardından TL zorunlu karşılık oranını yüzde 40'tan yüzde 30'a indirdi. Yabancı para zorunlu karşılık oranlarının tüm vade dilimlerinde 100 baz puan artırılmasına karar verildi. Müdahaleler bir miktar gerilemeye neden olsa da düşüş beklenen seviyelerde olmadı. Ancak yine de seçimlere kadarki sürede olumlu beklentilerle dengelenme yaşanabileceği yorumları da yapılıyor.

ENFLASYON ETKİLİ OLACAK

Enflasyon tarafında enerji ve gıda maliyetleri önemini korurken TL'de son günlerdeki yükselişle faiz indirim olasılığı şimdilik zayıfladığından, iki yıllık tahvil faizinde yüzde 25-26 bandında dengelenme bekleniyor.

Enflasyonu indirmede kararlı duruş, bu dinamiklere ilişkin atılabilecek pozitif adımlar tahvil faizleri üzerinde pozitif etkiler yaratabilir. Yılın ikinci yarısından sonra ise enflasyonda dengelenme, ekonomik aktivitenin ivmelenmesi ve dipten dönüşün daha güçlü hissedilmesiyle tahvil faizlerinde bir miktar gevşeme görülebilir.

Ancak burada 23 Haziran seçimi önemli bir faktör olarak duruyor. Bu tarihe kadar yaşanacak belirsizlik ortamı ve beklenen yapısal reformlara dönüşün olmaması piyasalarda tedirginliğe yol açabilir. Tahvil faizinde kalıcı aşağı yönlü hareket için ise enflasyonda kalıcı düşüş gerekiyor.

TL BASKI ALTINDA

Gedik Yatırım Genel Müdürü Metin Ayışık, son dönemde ortaya çıkan ve en azından seçim sonuçlanana kadar devam etmesi olası görünen belirsizliklerin etkisiyle ülke risk priminde yakın dönemde artışın öne çıktığını söylüyor.

Metin Ayışık'a göre, dış dinamiklerde gözlenen olumsuz havanın genel olarak gelişmekte olan ülkelere yönelik risk iştahını zayıflatıcı etkisini de göz ardı etmemekte fayda bulunuyor. Ayışık, haziran ayı itibariyle olumlu baz etkileri kaynaklı olarak yıllık enflasyon rakamlarında düşüş görüleceği beklentisini korusa da TL'deki değer kayıplarının baz etkileri kaynaklı beklenen iyileşmeyi sınırlayabileceğini düşünüyor.

Yüzde 27 üzerinde gösterge faiz rakamı bekleyen İntegral Yatırım Araştırma Direktörü Tuncay Turşucu, yüksek faize rağmen tahvillerden çıkış görüldüğüne dikkat çekiyor. Turşucu, "Kur hareketi, TCMB'nin faiz artırımı beklentisini yükseltiyor. Ayrıca bugüne kadar atılan adımlar TL sıkışıklığı yaratmış görünüyor. Bu nedenle faizlerde yükseliş devam edebilir" diyor.

Ata Portföy Genel Müdürü Mehmet Gerz, seçim sonrası ekonomi gündemine dönüş beklenirken aksine siyasi tansiyonu yükselten gelişmeler olmasının TL varlıkları baskı altında aldığını söylüyor. Gerz, "Yerli yatırımcının dövize geçişini engellemek için TL faizlerin bir süre daha yüksek seyretmesi kaçınılmaz gözüküyor. Mevduat faizleri yüzde 22-23'lerdeyken portföyde yüzde 30 mevduat ve yüzde 30 para piyasası fonları öneriyoruz. Para piyasasında mevduatın üzerinde getiriler mevcut" diye konuşuyor.

BORSADA NELER OLUYOR?

Uzun süredir 90.000'li seviyelerde hareket eden BİST-100 Endeksi'nde dalgalı seyir devam ediyor. Seçimlerin yenilenmesiyle birlikte artan risk artışıyla TL varlıklarda yaşanan değer kayıpları BİST-100 Endeksi'nde sert düşüşü beraberinde getirdi.

En son 21 Mart'ta 103.408'i gören ve bir daha da 100.000'li seviyelere çıkamayan endeks, seçim haftasında 27 Mart'ta 91.855'e kadar geriledi. Böylece mart ayını 106.000'den

91.000'e düşerek tamamladı.

Ancak BİST-100 Endeksi'nde düşüş trendi bir türlü kırılamadı. İstanbul Büyükşehir Belediyesi seçimlerine ilişkin yapılan itiraz, bekleme ve seçimlerin iptali sürecinde endeks 98.000'den 90.000'lerin altına geriledi. Böylece BİST-100, 3 Ocak tarihinde test ettiği 87.399'dan sonra ilk kez 80.000'li seviyeleri görmüş oldu.

SATIŞ SÜRER Mİ?

Peki, 23 Haziran'da tekrarlanacak İstanbul Büyükşehir Belediye Başkanlığı seçimine kadarki süreçte borsayı nasıl bir dönem bekliyor? Endeks, hangi bantta dengelenebilir? Borsa yatırımcıları ne yapmalı?

InvestAz Yönetim Kurulu Üyesi Dr. Hakan Avdan'a göre, bu süreçte BİST-100 85.000 ve altını test edebilir. Borsadaki ucuzluk algısının göreceli bir kavram olduğunu ve bu ortamda borsanın daha da ucuzlayabileceğini söyleyen Avdan, bu nedenle şu anda alım önermiyor. Avdan, 23 Haziran seçimine kadar yatırımcılara önerisini 'sat, tatile git, bekle' diyerek özetliyor.

İntegral Yatırım'dan Tuncay Turşucu da borsa için çok iyimser değil. Seçime kadar borsanın 85.000-90.000 bandında hareket edeceğini öngören Turşucu, oldukça yüksek olan risk algısını değiştirecek bir gelişmenin şimdilik olmadığından bahsediyor. ABD-Çin gelişmelerinin dış borsalarda ekstra baskı yarattığına değinen Turşucu, bu nedenle BİST'te de satış baskısının devamını bekliyor.

CİDDİ İSKONTOLU

BİST-100 Endeksi, emsallerine göre fiyat/ kazanç (F/K) bazında yüzde 50'ye yakın ciddi bir iskonto barındırırken son bir yıllık F/K'sının yaklaşık yüzde 10 altında işlem görüyor. Diğer yandan BİST-100 dolar bazında da düşük seviyelerde. 1,5 centin altında işlem gören endeks, böylece 2018 Ağustos'ta görülen 1.2 centlere yaklaşmış durumda.

2009 küresel krizinde de BİST-100'ün 1.2 centlere kadar gerilediğini belirten Ziraat Yatırım'dan Uğur Boğday, "Ancak borsanın ucuz olması, almak için çok önemli bir neden olsa da her zaman yeterli olmayabilir" diyor.

Genel olarak yükseliş beklentisi olan varlıklarda alım yapıldığını kaydeden Boğday, şu andaki risklerin ve belirsizliklerin borsada yükseliş trendine girişi öteleyebileceğini veya durumu tersine çevirebileceğini söylüyor. Kurdaki yükseliş enflasyon beklentilerini artırırken bu durum faizlere de yansıyor.

Uğur Boğday, faizlerin yüksek seyrettiği ortamda hisse senetlerinin cazip olmayabileceği görüşünde. Bununla birlikte Boğday, seçim sürecinin bitmemiş olmasının ve S400 konusunun risk alma iştahını sınırlayabileceği öngörüsünü de paylaşıyor. Uğur Boğday'ın BİST-100 için beklentisi ise 90.000-95.000 bandı.

GCM Yatırım'dan Alper Nergiz ise bu süreçte dengelenmeyi 95.000-100.000'de görüyor. "Borsa İstanbul, son geri çekilmeyi de dikkate alırsak temel analiz referansıyla ucuzluğunu devam ettiriyor" diyen Nergiz'e göre, ucuzluğa rağmen genele yayılacak bir alım dalgası henüz gelmedi. Alper Nergiz, ucuzluğun tetiklemesi için yeni dinamiklerin ve uzun dönemli yapısal reformların uygulanması gerektiğini, bunun pozitif yönde algı değişikliği yaratabileceğini sözlerine ekliyor.

ALTINDA YÖN NEREYE?

Altın fiyatları, jeopolitik risklerden ve siyasi gelişmelerden oldukça etkileniyor. 2019'a 1.285 dolardan başlayan ons altın, 19 Şubat'ta 1.341 dolar ile 2019'daki en yüksek seviyesini test etti. Sonrasında ise oldukça karışık bir seyir çizdi.

Mart başında 1.285'e kadar gerileyen, 25 Mart'ta 1.322'yi, 10 Nisan'da 1.308'i gören ons altın, mayıs başında gerilediği 1.270'lerden mevcutta 1.285'lere yükseldi ve bu seviyelerde işlem görüyor.

2018'de rekor üstüne rekor kıran ve 2018 Ağustos'ta 273 TL'nin üzerini test eden gram altın ise TL'deki dengelenme sürecine bağlı olarak 2019'a 222 TL'de başladı. Ancak yerel risk artışlarının dolar/TL'de yukarı yönlü ataklara neden olmasıyla TL bazlı gram altında da yukarı yönlü fiyatlamalar görülmeye başladı. 25 Mart'ta 239 TL'yi gören gram altın fiyatı geçen hafta ise 258 TL'ye kadar yükseldi.

YÜKSELİŞ BEKLENTİSİ VAR

Peki, bundan sonraki süreçte gram altındaki yükseliş eğilimi devam eder mi? "Mevcut belirsizlikleri ve yakın dönemdeki oynaklıkları göz önüne aldığımızda kur seviyesine ilişkin öngörüde bulunmak zor" diyen Gedik Yatırım'dan Metin Ayışık, ancak önümüzdeki süreçte TL lehine sayılabilecek önemli bir etken görmüyor.

Bu nedenle kur tarafında stresin seçime kadar yüksek kalmaya devam etmesini muhtemel görüyor. Metin Ayışık'ın 23 Haziran'a kadarki süreçte gram altın fiyatlarının 247-267 TL aralığında dengeleneceğini tahmin etmesi de kurdaki bu beklentisine dayanıyor. Ayışık, ons altın fiyatlarının da 1.280 dolar civarında kalacağını varsayıyor.

İkon Menkul'den Engin Kuru ise döviz kurunda gözle görülür düşüş öngörmediğinden gram altında 260-280 TL bandını işaret ediyor. Ons altında yükselişin cılız kaldığını, dolar endeksi nedeniyle düşüş eğiliminin daha ağır bastığını öngören Kuru, ABD-Çin ve ABD-İran tarafında yeni yaptırımların açıklanmasının güvenli limana olan talebi devam ettirdiğini de not ediyor.

GCM Yatırım'dan Alper Nergiz'in tahmini de 260-280 TL aralığı. Nergiz,"ABD-Çin arasındaki ticaret görüşmelerinde gerilimin tırmandırılıp iplerin her an kopacakmış gibi hareket edilmesi güvenli varlıklara olan algıyı yükseltiyor" diyor. Alper Nergiz, gram altında da ana referanslarından birisi ons altın olduğundan ve dolar/TL 6,00 psikolojik seviyesi üzerinde bulunduğundan ons altında yükseliş bekliyor.

YUNUS KAYA / ALNUS YATIRIM ARAŞTIRMA MÜDÜRÜ

"87.OOO ALTI BÜYÜK EKONOMİK KRİZ DEMEK"

YOĞUN YABANCI SATIŞI

BİST-100, geçen hafta 90.000'in altına geriledi. 91.000 önemli bir destekti ancak yabancı satışıyla bu seviye aşağı geçildi. Bu noktada tepki gelmesi gerekir ancak tehlike çanları da çalıyor olabilir.

Temmuz 2018'de 85.000'leri öngörerek o seviyede güçlü alım önermiştik. Zira bu seviyenin altı ekonomik kriz anlamına gelecekti ve biz iyimserdik.

17 Ağustos 2018'de BİST 84.654'e kadar indiğinde güçlü alım dalgası geldi ve 17 Eylül 2018'de endeks 100.000'e ulaştı.

KÖTÜ SEYİR

Son 20 yılda sadece 2008 krizinde desteğinin aşağısına geçen borsa bir süredir kötü seyir izliyor. Bu seviyelerden gelecek yükseliş bizi 140.000'lere sürükleyebilir. Ama bunun için bekleyeceğiz. 20 yılda bir kere yaşanan kırılma için ana destek noktası mayıs için 87.600, haziran için 87.800.

Bu seviyelerde alım önerilebilir. Genelde hızla desteğine ulaşan borsa bu seviyeden toparlanıyor. Ancak yabancının yoğun satışı gelirse ve bu seviyeler aşağı geçilirse büyük bir ekonomik krizin içindeyiz demektir.

RİSKLER YÜKSEK

Olası kriz için 'büyük' dememizin nedeni, 20 yılda atlatılan krizlerin hiçbirinde BİST'in destek seviyelerinin aşağısına geçmemesi. Destek seviyeleri sadece 2008 global büyük krizde kırıldı. Trump'ın hamleleriyle yurtdışında havanın bozulması da risk. 2019'un dört ayında yüzde 17 prim yapan ABD ile Almanya borsalarındaki olası negatif hava bize de negatif yansıyabilir. Dikkat edilmesi gereken bir nokta da krizlerin alım fırsatı olarak kullanılabileceği. 2008 krizinden tam bir yıl sonra borsa eski zirvesine gelmişti. Ama bu aşamaya henüz gelmedik.