Bankalar 2021 Nisan-Mayıs'ta 6,2 milyar dolarlık sendikasyon kredisi çevirirken, borçlanma maliyetleri 2020 Ekim'e benzer geldi. Ancak yılın kalanında maliyetler öngörülerden yüksek gerçekleşebilir. Buna rağmen bankaların güçlü bilanço ve sermaye yapısı avantaj sağlayacak.

05-18 Eylül 2021 tarihli sayıdan

İstikrarlı ekonomilere sahip ülkelerce 'uzun vadeli ve düşük maliyetli kaynak' anlamına gelen ve bir tür dış borçlanma yöntemi olarak ele alınan sendikasyon kredileri; Türk bankaları için mevduatlar dışındaki en önemli fon kaynağı olarak görülüyor.

Özellikle risk maliyetindeki yükselişler ve ülke CDS puanındaki artış, sendikasyon yenilemedeki borçlanma maliyetlerini artıran etkenlerin başında geliyor. Sendikasyon kredisi talebini etkileyen faktörler arasında ise ekonomik koşullar, borç yapılandırma ihtiyacı, para talebi, kur dalgalanmaları yer alıyor.

Özellikle risk maliyetindeki yükselişler ve ülke CDS puanındaki artış, sendikasyon yenilemedeki borçlanma maliyetlerini artıran etkenlerin başında geliyor. Sendikasyon kredisi talebini etkileyen faktörler arasında ise ekonomik koşullar, borç yapılandırma ihtiyacı, para talebi, kur dalgalanmaları yer alıyor.12 MİLYAR DOLAR

2021 Ocak-Temmuz'daki sendikasyon işlemlerine gelen toplam talebin, refinanse edilen sendikasyon işlemlerine göre yüzde 115'e ulaştığı görülüyor. Uluslararası sermaye piyasalarında Türk bankalarının, kurumsal şirketlerin ve Hazine ve Maliye Bakanlığı'nın yabancı yatırımcılardan gelen güçlü taleplerle başarılı işlemler gerçekleştirdikleri gözlemleniyor.

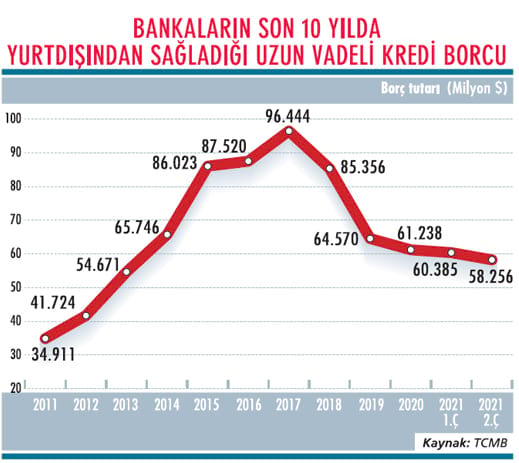

2021 Ocak-Temmuz'da uluslararası piyasalardan gerçekleştirilen borçlanmalar, yabancı ilgisi açısından olumlu gösterge olarak kabul ediliyor. Türk bankacılığının yaklaşık 12 milyar dolarlık sendikasyonu olduğu bilgisini veren Tera Yatırım Başekonomisti Enver Erkan; bankaların 2021 Nisan ve Mayıs'ta toplam 6,2 milyar dolarlık sendikasyon kredisini çevirdiğini aktarıyor.

Erkan; "2021 Nisan-Mayıs sendikasyon-ları, güçlü taleple başarılı geçti. Borçlanma maliyetleri Libor+yüzde 2,50 ve Euri-bor+yüzde 2,25 ile 2020 Ekim'e benzer gerçekleşti" diyor. Enver Erkan'a göre; 2021 Kasım-2021 Mart'taki piyasa iyimserliği sürseydi, özellikle dolar dilimleri için daha düşük oranlarda sendikasyon yenilemeleri görülecekti.

Yine de bankaların döviz veya likidite sıkıntısı yaşamadığının, sermaye yeterliliklerinin standartların üzerinde olduğunun altını çizen Erkan; güçlü bilanço ve sermaye yapısının sendikasyon kredilerini yenileme işlemlerinde Türk bankalarının işlerini kolaylaştırdığı görüşünde.

MAKRO STABİLİTE SAĞLANMALI

2021 Mart ortasında TCMB'deki ani başkan değişimi öncesinde yenilenen sendikasyonlar düşük maliyette gerçekleşti. 2021 Mart sonundan itibaren maliyetlerin yeniden artma riskiyle karşı karşıya kaldığını kaydeden Enver Erkan, yılın kalanında maliyetlerin öngörülerden yüksek gerçekleşebileceğini belirtiyor. Daha yüksek enflasyon baskısına karşın, faizlerin indirilme isteği bu yıl faiz oranlarındaki belirsizliği artırdı.

Uzmanlar; ülkenin genel borçlanma maliyetlerinde düşüş için makro stabilitenin sağlanmasının şart olduğu noktasında birleşiyor. Ülke risk profilindeki iyileşme, CDS'te düşüş ve bunun tahvil faizlerine yansıması, bankaların sendikasyon yenilemedeki borçlanma maliyetlerini de düşürecek.

Yine de bankacılık sektörünün güçlü yapısı ve sürdürülebilir finansman odağı yurtdışı borçlanmalarında sorun yaşamamasını sağlıyor. Bu kapsamda sendikasyon yenilemelerinde önümüzdeki dönemde sorun öngörülmüyor.

YABANCI İLGİSİ YÜKSEK

Garanti BBVA, 2020'de uluslararası piyasalardan iki işlemde yaklaşık 1 milyar 260 milyon dolarlık sendikasyon kredisi sağladı. Ayrıca Covid-19 Dayanışma Paketi kapsamında Avrupa İmar ve Kalkınma Bankası (EBRD) ve IFC'den sağladığı 105 milyon dolarlık krediyle salgından etkilenen KOBİ'ler ile özel sektörün ticari faaliyetlerini destekledi.

Garanti BBVA, 2021 ilk yarıda ise 18 ülkeden 34 bankanın katılımıyla toplamda 638 milyon dolarlık sendikasyon kredisi sağladı. Garanti BBVA Genel Müdür Yardımcısı Aydın Güler; yabancı yatırımcılardan büyük ilgi gören bu işleme toplam yüzde 140 oranında talep geldiğini söylüyor.

Güler, "Yüzde 100 oranında yenilediğimiz sendikasyon kredisiyle dış ticaretin finansmanına katkı sağlamaya ve şirketlerimizin uluslararası arenada destekçisi olmaya devam ettik" diyor.

KİM 2020 İLE AYNI ORANLAR

Akbank, Nisan 2020'de yenilediği sendikasyon kredisiyle piyasaya 605 milyon dolar, Ekim 2020'de imzaladığı sendikasyon kredisiyle 800 milyon dolar kaynak sağladı. Nisan 2021'de imzaladığı, 18 ülkeden 35 bankanın katılımıyla yenilediği sendikasyon kredisiyle ise ekonomiye 675 milyon doların üstünde destek verdi.

Akbank Uluslararası Bankacılık ve Kurumsal Yatırımcılar Bölüm Başkanı Batuhan Tufan, uluslararası piyasalardaki olumsuz gelişmelere rağmen Nisan 2021'deki sendikasyon maliyetlerini Ekim 2020 işlemindeki seviyelerde tuttuklarının altını çiziyor.

Bu krediye bankalardan yenileme tutarının yaklaşık yüzde 126'sına karşılık gelen 792 milyon dolarlık talep geldiğini kaydeden Tufan; güçlü talep sonrası sendikasyon tutarını hedeflenenin üzerinde yenilediklerini belirtiyor. Böylece kredinin yenileme oranı yüzde 107 oldu. Batuhan Tufan; geçen yılın işleminde yer almayan Amerika, Avrupa, Orta Doğu ve Asya'dan sekiz yeni bankanın da işleme katıldığı bilgisini aktarıyor.

DIŞ TİCARETİN FİNANSMANI

Yapı Kredi; 2020'nin ilk yarısında uluslararası piyasalardan 870 milyon dolar sendikasyon ve EBRD'd n 100 muyon dolar olm’u üzere t-plam 970 milyon dolarlık kaynak sağladı. Yapı Kredi Genel Müdür Yardımcısı Saruhan Yücel; 18 ülkeden, 38 bankanın katılımıyla iki ayrı döviz cinsinden sağlanan 870 milyon dolarlık sendikasyon kredisini, ihracatın finansmanı için kullandıklarını kaydediyor.

Yücel; EBRD ile imzalanan sözleşme kapsamında elde edilen 367 gün vadeli 100 milyon doların ise KOBİ'lerin kısa vadeli likidite ihtiyaçlarına tahsis edildiğini aktarıyor. Banka, 2020'nin ikinci yarısında da 21 ülkeden 39 bankanın katılımıyla iki ayrı döviz cinsinden 855 milyon dolar sendikasyon kredisi sağladı.

Yapı Kredi, 2021'in ilk yarısında ise 20 ülkeden 42 bankanın katılımıyla 962 milyon dolar sendikasyon kredisi sağladı. "351 milyon dolar ve 501 milyon Euro olmak üzere iki ayrı döviz cinsinden sağlanan kredinin vadesi 367 gün, maliyeti sırasıyla Libor+yüzde 2,50 ve Euribor+-yüzde 2,25 oldu" diyen Saruhan Yücel, kredinin yenilenme oranının yüzde 103 olduğuna değiniyor.

Bu işlem, bankanın sürdürülebilirlik kriterlerine bağlı ilk sendikasyon kredisi olma özelliği de taşıyor. İkinci yarı için tarih ve detaylar belli olmasa da Saruhan Yücel, "Hedefimiz, mevcut kredileri değişen piyasa koşullarıyla birlikte başarıyla yenilemek" diyor.

ÇİN YUAN DİLİMLİ İLK İŞLEM

2020'de sendikasyon kredisinin bir yıl vadeli dilimini yüzde 115 oranında yenileyerek 780 milyon dolarlık krediye imza atan Denizbank; 2020'de iki-altı yıllık değişen vadelerde EBRD, Dünya Bankası ve benzeri yatırım ve kalkınma kuruluşlarından toplam 250 milyon dolara ulaşan kaynak sağladı.

Denizbank Finansal Kurumlar Grubu Genel Müdür Yardımcısı Beril Yüzer Oğuz; yurtdışı havale akımlarına dayalı seküri-tizasyon programı kapsamında da 2005'ten bu yana toplam 2,6 milyar dolar fonlama sağladıkları bilgisini veriyor. 2021 Şubat'taki yeni ihraçla ise ülkeye yedi yıla varan vadelerde toplam 435 milyon dolar fonlama getirdiklerini aktarıyor.

Beril Yüzer Oğuz; "2021 Haziran'da dolar, Euro ve Çin Yuanı para birimlerinde bir yıl vadeli toplam 410 milyon dolarlık sendikasyon kredimizle toplam açık sendikasyon tutarını 1,3 milyar dolara ulaştırdık" diyor.

Bu işlem, Çin Yuanı dilimi içeren ilk Türk banka sendikasyonu olarak kayıtlara da geçti. Banka, yılın ikinci yarısındaki 780 milyon dolarlık sendikasyon kr fisini sürdürülebilirlik politikalara uygun olarak yenilemeyi hedefliyor.

SÜRDÜRÜLEBİLİRLİK ÖNDE

Son iki yıldır daha çok görmeye başladığımız sürdürülebilirlik bağ-lantıl! sendikasyon kredisi işlemlerine ayrı parantez açmak gerekiyor. Türkiye'de sürdürülebilirlik ilintili ilk sendikasyon 2020'deyken bugün bu alanda toplam 5,6 milyar doları aşkın sendikasyon borçlanması gerçekleştirildiğini görüyoruz.

ING Türkiye de 2021 Haziran'da tercihini sürdürülebilirlik bağlantılı sendikasyon kredisinden kullandı. ING Türkiye Kurumsal Bankacılık Genel Müdür Yardımcısı Ayşegül Akay; 269 milyon Euro ve 37 milyon dolar olmak üzere toplam 300 milyon Euro'luk bu krediye talebin, hedeflenen tutarın yüzde 111'ine ulaştığını söylüyor.

Akay; 367 gün vadeli sendikasyon kredisinin maliyetinin Libor+yüzde 2,50 ve Euribor+yüzde 2,25 olduğunu kaydediyor.

Ayşegül Akay; finans sektörünün çevresel, sürdürülebilirlik ve sosyal sorumluluk boyutunu yönetimlerine, kredi değerlendirme ve karar alma süreçlerine dâhil ederek dönüşümü teşvik edebileceği görüşünde.

Akay, "Sürdürülebilir kaynaklardan enerji temini, sürdürülebilir projelere finansman desteğinin artırılması, cinsiyet eşitliği ve karbon salınımının düşürülmesi, sektörde sendikasyon bağlamında da öne çıkmasını beklediğimiz alanlar" diyor.

KAYNAK YAPISI ESG ODAKLI

2020 Temmuz'da Euro ve dolar tranşlarından oluşan sendikasyon kredisini toplam tutarı 150 milyon dolar olarak yenileyen TSKB; 2020 Kasım'da Çevresel, Sosyal, Yönetişim (ESG) Risk Notu'na endeksli bir kulüp kredi anlaşmasına imza attı.

TSKB Genel Müdür Yardımcısı Meral Murathan; Türkiye'de bir ilki gerçekleştirerek, Sustainalytics verilerine göre Türk bankaları arasında en iyi ESG Risk Notu'na sahip banka olmanın avantajını bu krediyle kullandıklarını söylüyor.

2021 Temmuz'da sendikasyon kredisini sürdürülebilirlik kriterlerine endeksli olarak yenileyen banka; dört yeni bankanın da katılımıyla Euro ve dolar olmak üzere, toplamda 192 milyon dolar kredi sağladı. Bu tutar da yaklaşık yüzde 130 yenileme oranına denk geliyor.

Meral Murathan; TSKB'nin nakit ihtiyacı, kaynak öngörüleri ve orta ve uzun vadeli planlamalarıyla başta ESG odaklı kaynak temin etmeyi önceliklendirdiğini kaydediyor.

2021 ikinci çeyrek itibarıyla kaynak yapısının yüzde 80'inin ESG odaklı olduğu notunu da düşen Murathan; şöyle devam ediyor: "Sürdürülebilir Kalkınma Amaçları'na yönelik 2030'a kadar 8 milyar dolarlık finansman sağlamayı hedefliyoruz.

2021-2025 arasında bu alanlarda üretim dünyasına sağlayacağımız kredilerin toplam portföy içindeki oranını yüzde 90'ın üzerinde tutmayı amaçlıyoruz."

AYDIN GÜLER GARANTİ BBVA GENEL MÜDÜR YARDIMCISI "YATIRIMCI TALEBİNİ VE LİKİDİTE ORANLARINI DİKKATE ALACAĞIZ""

AYDIN GÜLER GARANTİ BBVA GENEL MÜDÜR YARDIMCISI "YATIRIMCI TALEBİNİ VE LİKİDİTE ORANLARINI DİKKATE ALACAĞIZ""

"İklim değişikliği aciliyetini koruyan bir konu. Bu doğrultuda farkındalık yaratmak ve yatırımcı ilgisini canlı tutmak adına, Mayıs 2020'deki işlemimizle dünyada ilk defa bir banka olarak sürdürülebilirlik performansına endekslenen sendikasyon kredisine imza attık.

Yeşil kredi yapısındaki ilk sendikasyon kredisi olma özelliği taşıyan bu anlaşmayla yenilenebilir enerji konusundaki taahhütlerimizi bir adım öteye taşıdık. Gerek yatırımcılardan gerekse diğer Türk bankaları tarafından oldukça ilgi gördü ve bu alanda daha fazla farkındalık yarattı.

Türk bankacılık sektörüyle paralel yılın ilk ve ikinci yarısında olmak üzere, yılda iki defa sendikasyon kredisi temin ediyoruz. Piyasa koşullarına bağlı olarak sendikasyon işlemlerimizi gerçekleştireceğiz. Önümüzdeki dönemde yatırımcıların talebi ve bankaların likidite oranlarını da dikkate alarak ihtiyaca göre işlemlere devam edeceğiz."

BATUHAN TUFAN AKBANK ULUSLARARASI BANKACILIK VE KURUMSAL YATIRIMCILAR BÖLÜM BAŞKANI SÜRDÜRÜLEBİLİR FİNANSMANA DAYALI BORÇLANMA ORANIMIZ ARTACAK"

BATUHAN TUFAN AKBANK ULUSLARARASI BANKACILIK VE KURUMSAL YATIRIMCILAR BÖLÜM BAŞKANI SÜRDÜRÜLEBİLİR FİNANSMANA DAYALI BORÇLANMA ORANIMIZ ARTACAK"

"Pandemide esneklik sağlamak amacıyla sendikasyon kredilerimize 'akordeon' özelliği kattık. Sözleşmenin imza tarihinden itibaren taahhüt süresinde sendikasyona katılmak isteyen ancak süre kısıtı nedeniyle süreçlerini tamamlayamayan bankaların da işlemlere katılmalarına fırsat tanıdık. Nisan 2021 sendikasyonumuza sürdürülebilirlik performans kriterleri de ekledik.

Cinsiyet eşitliği, yeni kömür santrali projelerini kredilendirmeme, elektrik tedarikinin yenilenebilir kaynaklardan sağlanmasından oluşan kriterlere ulaşıldığında, sendikasyon kredimizin maliyetleri iyileşecek.

Ekimde sendikasyon kredilerimizi yenileyeceğiz. Sürdürülebilir finansmana dayalı borçlanma işlemlerinin toplam borçlanmadaki payını 2021 sonunda yüzde 30'a çıkarmayı hedefliyoruz. Sürdürülebilirlik temalı yurtdışı borçlanma işlemlerinin artmasını, sektörün bu pazardan daha fazla pay almasını bekliyoruz."

GAMZE YALÇIN TÜRKİYE İŞ BANKASI GENEL MÜDÜR YARDIMCISI "DAHA DÜŞÜK MALİYETLE YENİLEME HEDEFLİYORUZ"

GAMZE YALÇIN TÜRKİYE İŞ BANKASI GENEL MÜDÜR YARDIMCISI "DAHA DÜŞÜK MALİYETLE YENİLEME HEDEFLİYORUZ"

"2020 Mayıs ve Kasım'daki iki sendikasyon kredisiyle 1,6 milyar dolar kaynak sağladık. 2021 Mayıs'ta vadesi dolan sendikasyon kredimizi, 544,7 milyon Euro ve 300 milyon dolarlık iki dilimden oluşan, toplam 1 milyar dolarlık sendikasyon kredimizle yeniledik. Katılımcı banka sayısı ve tutar arttı.

Krediye en yüksek tutarla katılan kuruluşlara ait bölümünün toplam maliyeti Euribor+yüzde 2,25, Libor+yüzde 2,50 düzeyinde oluşurken bu işlem, sürdürülebilirlik bağlantılı ilk sendikasyon kredimiz oldu. Elektrik tedarikinin yenilenebilir kaynaklardan sağlanması, engelli dostu bankamatiklerin artırılması gibi kriterlere ulaştığımızda, sendikasyon kredimizin maliyetleri iyileşecek.

Kasımda vadesi dolacak olan 448 milyon Euro ve 238 milyon dolarlık ikinci sendikasyon kredimizi pandemiye bağlı belirsizliklerin azalması ve gelişen piyasa koşullarıyla daha düşük maliyetle yenilemeyi hedefliyoruz."

KÖKSAL ÇOBAN FİNANSBANK HAZİNE GENEL MÜDÜR YARDIMCISI "EKİM AYINDA PİYASAYA ÇIKMAYI PLANLIYORUZ"

KÖKSAL ÇOBAN FİNANSBANK HAZİNE GENEL MÜDÜR YARDIMCISI "EKİM AYINDA PİYASAYA ÇIKMAYI PLANLIYORUZ"

"Mayısta 255 milyon dolar karşılığı, kasımda 350 milyon dolar karşılığı olmak üzere 2020'de toplam 605 milyon dolarlık sendikasyon kredisi formatında borçlanma yaptık. Maliyetler; mayısta Libor+yüzde 2,25, Euribor+yüzde 2, kasımda Libor+yüzde 2,50, Euribor+yüzde 2,25 oldu.

2021 Mayıs'ta vadesi gelen sendikasyon kredisini yenilemek üzere toplam 335 milyon dolar karşılığı kaynak temin etmek üzere anlaşma imzaladık. Maliyeti Libor+yüzde 2,50, Euribor+yüzde 2,25, yenileme oranı yüzde 120 oldu. Yeni kömür projelerinin finanse edilmemesi ve elektrik tüketiminde yenilenebilir kaynakların kullanımı taahhütlerini içeren bu işlem, sürdürülebilir kalkınmaya desteğimizi ortaya koyuyor.

2021 Kasım'da vadesi gelecek sendikasyon kredimiz için ekimde piyasaya çıkacağız. Bu kredinin maliyeti ve yenileme oranının; başlıca Türk bankalarının maliyet ve oranlarına paralel olacağını öngörüyoruz."