Yaz dönemini geride bırakırken, portföylerde yıl sonu hesapları yapılıyor. Biz de sonbahar döneminde portföylerini yeniden şekillendirmek isteyen yatırımcılara yol göstermek için uzmanlara yatırım araçlarına dair yıl sonu beklentilerini ve portföyler için yatırım önerilerini sorduk.

18 Eylül - 1 Ekim 2022 tarihli sayıdan

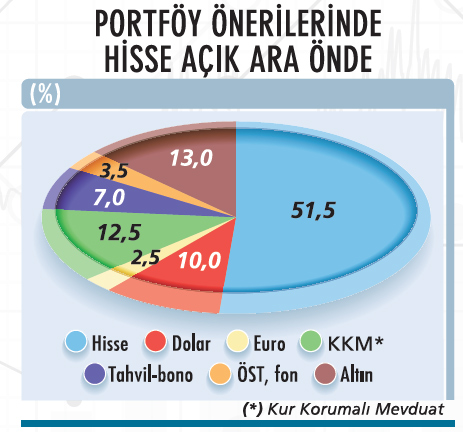

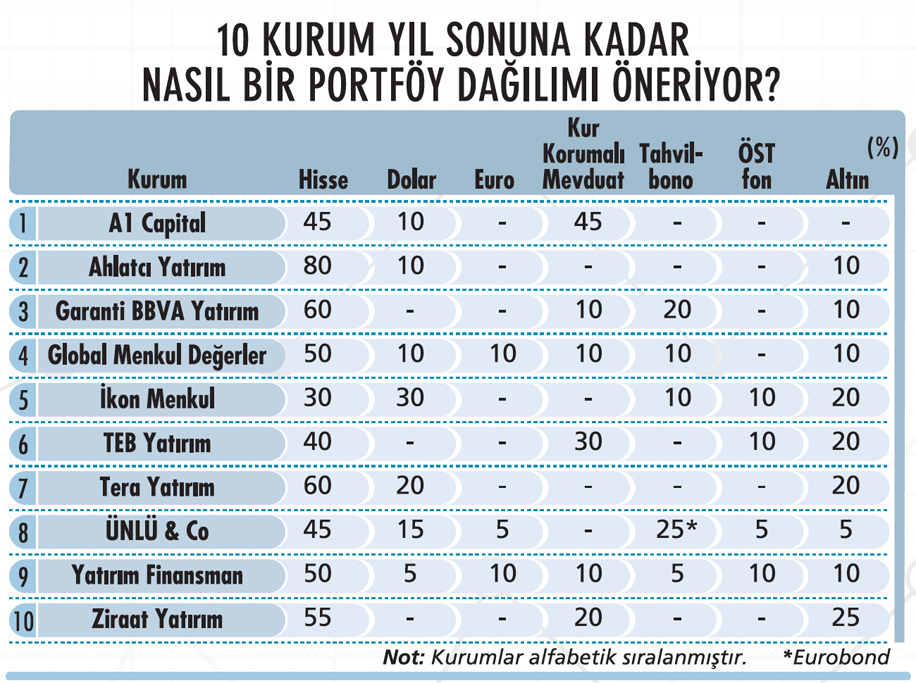

Yıl sonuna kadar dengeli portföy dağılımının önemine vurgu yapan ve riski dağıtmanın gerekliliği üzerinde duran uzmanların en çok önerdiği yatırım aracı; hisse oldu.

Onu altın, Kur Korumalı Mevduat (KKM) ve dolar takip etti. Piyasalar, oldukça hareketli ve dalgalı geçen yaz dönemini geride bırakıyor. Yazın sonuna geldiğimiz ve sonbahar dönemine girdiğimiz bu süreçte, portföylerde de yıl sonu hesapları yapılmaya başlandı.

Bu noktada, portföyler oluşturulurken yatırımcıların kararları üzerinde belirleyici olacak, hem yurtdışı hem de yurtiçi odaklı birçok önemli gündem maddesi de bulunuyor.

ANA GÜNDEM MADDELERİ

Piyasaların gündemindeki en önemli konu olarak, küresel ekonominin resesyona girip girmeyeceği tartışması öne çıkıyor. Bu tartışmayı yaratan en önemli faktör de Rusya-Ukrayna savaşı sonrası yeniden tırmanışa geçen emtia fiyatları eşliğinde yükselişini sürdüren enflasyona karşı, merkez bankalarının para politikası duruşlarını her geçen gün daha da sıkılaştırmak zorunda kalması oluyor.

Son dönemde büyümede yavaşlama beklentileriyle emtia fiyatları düşüşe geçse de süren Rusya-Ukrayna savaşı, özellikle enerji ve gıda emtiaları üzerindeki yukarı yönlü riskleri canlı tutuyor.

2022’ye ilişkin büyüme tahminlerindeki aşağı yönlü revizyonlar yüzde 1,5-2 puana ulaşırken, 2023’te resesyon/stagflasyon olasılığının arttığını belirten kurumlara da her geçen gün yenileri ekleniyor.

Hem enflasyonda hem de kurda devam eden yükseliş trendi de iç gündemi etkileyen en temel başlıklar olarak öne çıkıyor. Türkiye Cumhuriyet Merkez Bankası’nın (TCMB) son toplantısında faiz indirimine gitmesiyle reel faizlerin negatif bölgedeki pozisyonu daha da derinleşti.

Ayrıca sonbahar sürecinde; cari açığın güçlü turizm gelirlerine rağmen, dramatik biçimde artan enerji ithalat maliyetleriyle bozulmaya devam edeceği öngörüsü de ağırlık kazanıyor.

Bu ortamda uzmanların çoğu; kur üzerindeki yükseliş baskısının Kur Korunmalı Mevduat (KKM) sisteminin desteği ve örtük rezerv satışlarına rağmen devam edeceği beklentisi üzerinde özellikle duruyor.

HİSSENİN PAYI ARTTI

HİSSENİN PAYI ARTTI

Türkiye’nin ‘düşük faiz, yüksek kur, yüksek enflasyon politikası’ önümüzdeki süreçte de gündemde kalacak gibi gözüküyor. Hal böyle olunca yatırımlarını korumaya ve getiri sağlamaya çalışan yatırımcılar, “Portföylerde nasıl değişikliklere gitmeli?” sorusunu daha sık soruyor.

Biz de uzmanların yatırım araçlarına dair 2022 yıl sonu beklentilerini ve yatırım önerilerini öğrendik. Yıl sonuna kadar dengeli portföy dağılımının önemine vurgu yapan uzmanların en çok önerdiği yatırım aracı; açık ara farkla hisse olarak öne çıkıyor.

Borsa İstanbul’da fırsatların devam ettiği belirtilirken hisse seçimine dikkat edilmesi ve ‘seçici’ olunması gerektiği kaydediliyor. Hisse sonrasında en fazla önerilen yatırım araçları ise altın, KKM ve dolar olarak sıralanıyor.

Haziran ayında yaptığımız yaz portföyü araştırmamızda da en çok önerilen yatırım aracı hisse olmuş, onu altın ile dolar izlemişti. Ancak aradan geçen yaklaşık üç ayda yatırım araçlarının portföylerden aldığı paylarda değişiklikler yaşandığı görülüyor.

Yaz portföyünde; hisse yüzde 47,5, altın yüzde 15, dolar yüzde 13,8’lik pay almıştı. Sonbahar portföyünde hissenin payı yüzde 51,5’e çıkarken altın yüzde 13’e, dolar yüzde 10’a geriledi.

KKM’nin payı ise yüzde 6,9’dan yüzde 12,5’e yükseldi. Yaz döneminde Euro’ya portföylerde yüzde 5,6 oranında yer verilmesi önerilirken sonbahar dönemi için bu oran yüzde 2,5’e kadar geriledi.

BORSADA FIRSATLAR VAR

Peki, hisse neden en cazip yatırım aracı olarak ilk sıradaki yerini koruyor? Ziraat Yatırım Genel Müdürü

Uğur Boğday; enflasyonist ortam, şirketlerin güçlü finansal sonuçlar açıklaması, düşük iskonto, yabancı takasındaki hareketler dikkate alındığında borsada fırsatların devam ettiği kanaatinde.

“Hisse ağırlığını yüzde 55 ile yüksek tutmaya devam ediyoruz” diyen Uğur Boğday; hisse dışında portföylerde gram altının ve kur korumalı olmak üzere TL mevduatın da yer alabileceğini aktarıyor.

Önümüzdeki dönemde küresel anlamda parasal sıkılaşma döngüsünün devam edeceğini öngören Ahlatcı Yatırım Araştırma Müdürü Barış Ürkün; yurtiçinde ve yurtdışında yükselen enflasyon dinamiğini de dikkate alarak, portföylerde yüzde 80 oranında hisse bulundurulmasını öneriyor.

Ancak hisselerde seçici ve dengeli olmaya dikkat edilmesi gerektiğinin altını çizen Barış Ürkün, döviz ile altının da yüzde 10’ar ağırlıkla portföylerde olması gerektiği kanaatinde.

MALİYETLERE DİKKAT

Global Menkul Değerler Araştırma Direktörü Banu Dirim; yılın geri kalanında, portföylerde hisseye diğer

finansal enstrümanlara kıyasla daha fazla ağırlık verilebileceğini söylüyor ve hisse için yüzde 50’lik yer ayırıyor.

“Fakat portföylerin sürelerine, portföylerde yer alan finansal enstrümanların risk-getiri ve maliyetlerine dikkat edilmeli” diyen Banu Dirim; yatırımcıların pozisyon alırken stoploss (zarar-kes) yaklaşımını benimsemelerinin önemli olduğunun da altını çiziyor.

Hissenin portföylerde ağırlıklı olarak önerildiği bu süreçte, akla ‘Hangi hisseler tercih edilmeli?’ sorusu da geliyor. Bu sorunun cevabını borsa haberimizde ayrıntılarıyla bulabilir; aracı kurumların sonbahar dönemine özel önerdiği hisseler listesini ve hisse analizlerini haberimizde incelebilirsiniz.

RİSKİ DAĞITMAK ÖNEMLİ

RİSKİ DAĞITMAK ÖNEMLİ

Enflasyonun yıllık bazda yüzde 80’i aştığı bir dönemdeyiz. ÜNLÜ & Co Araştırma Bölümü Kıdemli Müdürü Murat Akyol’a göre; TCMB’nin para politikasında sıkılaştırma beklenmediği düşünüldüğünde TL’nin kırılganlıktan sıyrılması çok kolay olmayabilir.

Yaz aylarının sonuna yaklaşılması ve turizm gelirlerindeki potansiyel daralmanın cari dengeyi olumsuz etkileme potansiyelinin şartları zorlaştırdığına değinen Akyol; getirisi dövize dayalı enstrümanların portföy içindeki toplam payının yüksek tutulabileceğini söylüyor.

Murat Akyol; burada döviz tevdiat hesabının (DTH) yanında riski dağıtmak adına Eurobond ve yurtdışı hisse senetlerinden de yararlanılabileceği kanaatinde.

Akyol; “Hisse senetlerinin güçlü bir potansiyel sunmaya devam ettiğini düşünürsek doğrudan hisse senedi veya hisse senedi fonlarına ayrılacak büyüklük yüzde 40-45 civarında tutulabilir” diyor.

YABANCILAR ALIMA GEÇTİ

Türkiye’de yüksek seyreden enflasyona rağmen reel faizler negatif seviyelerde bulunuyor. Yüksek enflasyon ve

düşük faiz oranları nedeniyle yatırımcılar getiri arayışında borsaya yönelirken gelişen yatırım perspektifi ve diğer enstrümanların sınırlı getiri potansiyeli de hisse piyasasını ön planda tutuyor.

Ağustos ayında teknik nedenlerin yanında, banka hisselerine gelen alımlar ve ikinci çeyrek bilançoları piyasaya destek oldu ve BİST-100 Endeksi, ağustos ayını 3.171 seviyesinden tamamladı.

2022'nin başından itibaren borsada yoğun şekilde satış yapan yabancı yatırımcıların ağustos ayında alıma geçmesi de borsadaki yükseliş hareketini destekleyen bir diğer unsur oldu. TCMB'nin verilerine göre; 19 Ağustos ile biten haftada yabancı yatırımcılar hisse senetlerinde 366 milyon dolarlık alım yaptı.

Bu, dokuz aylık periyotta en yüksek tutarlı haftalık alım oldu ve ağustos ayının ilk üç haftasında toplam yabancı alımı tutarı 724 milyon dolara ulaştı.

Yabancı yatırımcılar ağustosun son haftası satışa geçse de ağustos ayını 694 milyon dolarlık net alımla tamamladı. Ağustos ayında bankacılık hisselerinde 274,1 milyon dolarlık net giriş gerçekleştiğini ve BİST-100'un ağustos ayında aylık bazda ^jyüzde 22,3 yükseliş kaydettiğini de belirtelim.

BİST REKOR TAZELİYOR

Eylül ayının ilk iki haftası itibarıyla borsadaki yükseliş trendi de artarak devam ediyor. Türkiye varlıkları küresel

satış dalgasından bağımsız yükselişini sürdürürken borsa hem seviye hem hacim olarak yeni zirvelerini test ediyor.

Emtia fiyatlarındaki gerileme, başta Rusya’dan olmak üzere Türkiye’ye artan kaynak akışıyla brüt rezervlerde yaşanan toparlanma ve son açıklanan makro ihtiyati tedbirlerin hızla aşağı çektiği tahvil faizlerinin bankacılık sektöründeki yukarı yönlü ivmeyi artırmasıyla rekor tazelemeye devam eden BİST-100, geçen hafta içinde 3.700’leri gördü.

Bu hızlı yükselişi değerlendiren uzmanlar; borsada aslında genele yayılan bir yükselişin söz konusu olmadığına, sektörel yükselişlerin endeksi desteklediğine dikkat çekiyor. Bankalardaki çok hızlı yükselişin temel gelişmelerle açıklanamayan bir boyuta taşındığı notu da düşülüyor.

Durum böyle olunca kâr satışlarının gelme olasılığı üzerinde de özellikle duruluyordu. Nitekim beklenen satışlar, Türkiye’de yüksek seyreden enflasyona rağmen reel faizler negatif seviyelerde bulunuyor.

Yüksek enflasyon ve düşük faiz oranları nedeniyle yatırımcılar getiri arayışında BİST'in 3.700'ü test ettiği 13 Eylül'de çok sert şekilde geldi. Bunda ilk olarak ABD TÜFE rakamının görünümü bozması etkili oldu.

3.300'ÜN ALTI TEST EDİLDİ

ABD'de yüzde 8,1'e düşmesi öngörülen ağustos ayı manşet enflasyonu yıllık bazda yüzde 8,5'ten yüzde 8,3'e gerilerken yüzde 5,9'dan yüzde 6,1'e yükselmesi beklenen çekirdek enflasyon ise yüzde 6,3'e yükseldi.

Gerilemesine karşın manşet enflasyonun beklentilerin üzerinde kalması ve çekirdek rakamdaki artışın kuvvetli olması sıkı para politikasına yönelik olası adımları güçlendiren bir tablo çiziyor.

Bu açıdan değerlendirildiğinde uzmanlar; 21-22 Eylül'deki FOMC toplantısında 75 baz puanlık faiz artışı görme olasılığının büyük ölçüde netleştiğini, hatta yüzde 20 olasılıkla fiyatlanan 100 baz puanın da artık radara girmiş durumda olduğunu kaydediyor.

İşte bu tabloyla beraber BİST-100, 13 Eylül'de günlük bazda yüzde 6 değer kaybıyla günü 3.427 puanda tamamlarken 14 Eylül'de ise 3.280'lerin altı dahi test edildi. Bundan sonraki süre zarfında endeksin yeniden 3.500

puanın üzerine yükselip yükselemeyeceği takip edilecek.

Diğer taraftan geçen hafta içinde dolar bazında 2 sent seviyesinin üzerine yükselen BİST, yeniden söz konusu seviyenin altına indi. Bunun da görünümü bozar nitelikte olduğuna dikkat çekiliyor.

Bu arada borsadaki hızlı yükselişte itici güç bankalar olmuştu. Aynı durum satışta da geçerliliğini korudu ve özellikle bankacılık sektöründeki satış baskısıyla endeks hızla değer kaybetti.

Bu nedenle bankalarda düzeltmenin devam edip etmeyeceği BİST'in performansında belirleyici olmaya devam edecek.

ONS ALTIN BASKI ALTINDA

Değerli metaller üzerinde FED tarafındaki şahin beklentilerin, ABD 10 yıllık tahvil faizlerindeki ve dolar endeksindeki yukarı hareketin baskısı devam ediyor. Doların dirençli olduğu ortamda baskı altında kalan ons altın, son dönemde yatay görünüm sergiliyor.

Nisan ayı itibarıyla düşüş gösteren ETF'lerin paralelinde gerileyen ons altın, bu dönemde Dolar Endeksi'ndeki güçlenmeyle 1.680'lere kadar geri çekilmişti.

Yapı Kredi Yatırım Yatırım Stratejileri Müdürü Hakan Halaç; 1.680 doların alım ilgisinin canlandığı, kritik bir uzun vadeli destek olduğu görüşünde.

Halaç; “ECB'nin 75 baz puan faiz artışı ve FED'in şahin duruşun altını çizmesiyle yeterince sıkılaştırma fiyatlandıysa ve terminal faizlerde tepeye yakınsak, altında bu seviyede risk-getiri dengesi cazip hale gelmiş olabilir” diyor.

Halaç; “ECB'nin 75 baz puan faiz artışı ve FED'in şahin duruşun altını çizmesiyle yeterince sıkılaştırma fiyatlandıysa ve terminal faizlerde tepeye yakınsak, altında bu seviyede risk-getiri dengesi cazip hale gelmiş olabilir” diyor.Hakan Halaç'a göre; hisselerin ve riskli varlıkların mevsimsel olarak zayıf performans gösterdikleri eylül ayında, resesyon riskinin de şahin para politikalarıyla artmasıyla ekonomideki zayıflamanın şirket kârlarına yansıma riskine karşın yatırımcılar hisse pozisyonlarını hedge etmek amaçlı portföylere bir miktar altın ekleyebilirler.

Halaç; 2023'ün ise FED'in sıkılaştırma politikalarının yavaşlaması, resesyonun yaklaşması ve faizler ile dolardaki yükselişin güç kaybetmesi ile altın için daha iyi bir yıl olabileceğini öngörüyor.

GRAMDA YÖN NEREYE?

İkon Menkul'den Engin Kuru; global piyasada doların güçlenmesinin ons altını dolar bazında son bir yılın en düşük bölgelerine kadar düşürdüğünü, dolar/TL'deki yukarı yönlü ivmenin ise gram altının TL bazında son zamanların en yüksek seviyesine yaklaşmasına neden olduğunu söylüyor.

“Ağustosta kendini 1,000 Tl bölgesinin üstüne atan gram altın, dolar/TL'deki yükseliş sürerse bir miktar daha yukarı gidebilir” diyen Engin Kuru, ons altında baskının sürmesinin ise kazançları törpüleyebileceğine işaret ediyor. Engin Kuru, gram altının 2022'yi 1,050-1,100 bandında tamamlamasını bekliyor.

Global Menkul Değerler’den Banu Dirim, “Yılın kalanında, FED’in faiz artırım sürecine devam edebileceğine dair artan beklentiler ve açıklanan verilere yönelik gelişmiş ülkelerde üçüncü ve son çeyrekte resesyon ya da stagflasyon endişelerinin güçlenmesi, altın fiyatlamalarının gelişimi açısından takip edilecek” diyor. Dirim, gram altının 2022’yi 1,100 TL üzerinde tamamlayabileceğini öngörüyor.

4.000 GÖRÜLÜR MÜ?

Son tablo böyle olunca borsa için yıl sonuna ilişkin tahmin yapmak da zorlaşıyor. Yurtdışındaki kırılganlık Borsa İstanbul için limitleyici bir unsur olduğundan kâr satışı olasılığını da masada tutan uzmanların çoğunluğu BİST-100'ün 2022'yi 3.600'ün üzerinde tamamlayacağını tahmin ederken 4.000 seviyesi de olası görülüyor.

Yatırım Finansman Genel Müdürü Eralp Arslankurt; 2021 Ekim'den bu yana zayıf TL ve enflasyon ana paramet-relerinin TL bazında ve nominal performans açısından borsayı desteklediğini söylüyor.

Arslankurt; ABD Merkez Bankası (FED) ile Avrupa Merkez Bankası (ECB) tarafından uzun süreli ve yüksek boyutlu bir sıkılaşma süreci beklenmemesinin ve ABD'de olası resesyonun çok sert yaşanmayacağı beklentilerinin de borsayı destekleyeceği görüşünde.

Borsada son dönemde çarpan bazında en düşük seviyelerden bir miktar yükseliş görüldü. Ancak Türk şirketlerinin halen çok düşük çarpanlarla fiyatlandığını belirten Eralp Arslankurt; "BİST, tahmini 5,11x F/K oranıyla, MSCI GOÜ Endeksi 10,8x F/K ile işlem görüyor.

Bu değerler, Türk şirketlerinin halen GOÜ ortalamasına göre tahmini F/K bazında yüzde 53 iskontolu olduğuna işaret ediyor" diyor. Iskontonun pandemi öncesinde yüzde 30-35 civarında olduğunu da vurgulayan Eralp Arslankurt'a göre; güncel şirket değerlemeleri ve hedef fiyatlar, BİST için 4.000'in üzerine işaret ediyor.

TCMB BU KEZ SÜRPRİZ YAPTI

TCMB BU KEZ SÜRPRİZ YAPTI

Yılın başından bu yana gerçekleştirdiği yedi toplantıda da faiz oranlarında değişiklik yapmayan ve politika faizini yüzde 14’te tutan TCMB, ağustos ayı Para Politikası Kurulu (PPK) toplantısında faizlerin aynı seviyede kalacağına yönelik piyasa beklentisine karşın 100 baz puanlık indirime gitti.

TCMB’nin temmuz toplantısında bu yönde sinyal vermediği, TL’de değer kayıplarının sürdüğü ve enflasyonun yıllık bazda yüzde 80’i aştığı düşünüldüğünde alınan kararın sürpriz olduğu kaydediliyor.

Gedik Yatırım Ekonomisti Serkan Gönençler; TCMB'nin politika faizindeki indiriminin gerekçesini, sanayi üretiminde yakalanan ivmenin ve istihdamdaki artış trendinin sürdürülmesinin gerekli olduğu şeklinde açıkladığını aktarıyor.

"Politika faizi ile kredi faizleri arasındaki makasın açıldığına ve parasal aktarım mekanizmasının etkin çalışmadığına dikkat çeken TCMB kredi faizlerinde düşüşü amaçlıyor" diyen Gönençler'e göre, TCMB tercihini net şekilde büyümeden yana kullandı.

TCMB, küresel barış ortamının yeniden tesis edilmesiyle dezenflasyonist sürecin başlayacağını da öngörüyor. Serkan Gönençler; kredi faizlerindeki düşüş eğiliminin sürerek büyüme eğilimini en azından kısa vadede destekleyebileceğini kaydediyor.

TCMB, küresel barış ortamının yeniden tesis edilmesiyle dezenflasyonist sürecin başlayacağını da öngörüyor. Serkan Gönençler; kredi faizlerindeki düşüş eğiliminin sürerek büyüme eğilimini en azından kısa vadede destekleyebileceğini kaydediyor.Gönençler; parasal genişlemeye bağlı olarak hem TL üzerindeki değer kaybı baskılarının güçlenmesini hem de enflasyonda yüzde 90'lı ve belki de üç haneli seviyelerin test edilmesini de kuvvetle muhtemel görüyor.

BÜYÜME-TÜFE DENKLEMİ

Ağustos ayına yüzde 22 sınırında başlayan, ay ortasında yüzde 18’lere çekilen iki yıllık gösterge faiz, politika faizinin 18 Ağustos’ta yüzde 14’ten yüzde 13’e indirilmesi ve ticari kredilere ilişkin açıklanan makro ihtiyati tedbirler sonrasında düşüşe geçti ve ağustos ayını yüzde 14,55 seviyesinden tamamladı.

Eylül ortası itibarıyla ise yüzde 14,20’lerin altına geri çekildi. Uzmanların yıl sonunda iki yıllık gösterge faize ilişkin beklentisi yüzde 12-14 bandına işaret ediyor.

Bu beklentinin altında yatan ana neden; ekonomi tarafındaki gelişmelere göre TCMB'nin faizleri düşürmeye devam etme olasılığı. Ancak faiz indirimi için alan kalmadığı görüşüne paralel olarak gösterge faizin TCMB politika faizinin hafif üzerinde, yüzde 14-16'larda kalabileceği öngörüsü de var.

Büyüme-enflasyon denklemi söz konusu olduğunda TCMB tarihsel olarak çoğunlukla büyüme lehine adımlar atmayı tercih etti.

ÜNLÜ & Co'dan Murat Akyol; geçmişte böyle olsa da enflasyonun yüzde 80'i geçtiği bu dönemde faiz indirimlerinin gelmeye devam etmesinin fiyat artışlarının daha yüksek seviyelerde gerçekleşmesine neden olabileceği uyarısında bulunuyor.

"Kapının tamamen kapalı olduğunu söylemek zor olsa da politika faizinde ek indirim için çok fazla alan yok" diyen Akyol'a göre; gösterge tahvilin bileşik faizi yıl sonunda yüzde 14-16 bandında kalması olası görünüyor.

TEK HANEYE İNER Mİ?

TCMB'nin son kredi düzenlemesi sonrasında bankaların tahvile yönelimi arttı. Tahvil getiri eğrisinde bu etkiyle birlikte belirgin bir düşüş izlendiğine dikkat çeken Garanti BBVA Yatırım Genel Müdürü Utku Ergüder; bu uygula-manın önümüzdeki dönemde tahvil faizlerinde düşüşün devamını getirebileceğini öngörüyor.

Utku Ergüder'e göre; TCMB'nin teminat sistemi içerisinde TÜFE'ye endeksli kıymetlerin iskonto oranını yüzde 50'den yüzde 60'a yükseltmesi de bankaların sabit faizli menkul kıymetlere yönelmesini teşvik edebilir.

"TCMB'nin son PPK'da ekonomiyi desteklemek için yaptığı politika faiz indirimiyle yılın kalanı, düşen tahvil faizi ortamında devam edebilir" diyen Utku Ergüder, hem tahvillerde hem de politika faizinde tek haneli seviyelere hareket görülme olasılığı olduğunu değerlendiriyor.

20 YILIN EN DÜŞÜĞÜ

Özellikle Avrupa'da enerji krizi nedeniyle küresel ekonomilerde yeni bir resesyon fiyatlaması gözlemleniyor. Euro/dolar paritesinin 1,00 psikolojik seviyesinin altını test etmesi de bunu yansıtıyor.

Artan enflasyon ve merkez bankalarının sıkılaştırıcı politika adımları doları güçlendirirken Euro'nun bas-kılanmasına neden oldu. 0,9904'e kadar gerileyen Euro/dolar paritesi; böylece 2002'deki 0,9952 seviyesinin de altını görerek son 20 yılın en düşük seviyesini test etti.

Euro tarafındaki bu zayıf tabloda, 8 Eylül'de ECB'nin 75 baz puan ile rekor faiz artışına gitmesiyle bir nebze de olsa güçlenme sinyalleri görüldü. 18,06'lara kadar gerileyen Euro/TL, kararın ardından 18,50'leri test ederken Euro/dolar paritesi de 1,01'in üzerine çıktı. Ancak bu seviyelerde kalıcılık sağlanamadı.

ECB'nin kurulduğu tarihten beri ilk defa 75 baz puan faiz artırımı yaptığına da değinelim. Tera Yatırım Başekonomisti Enver Erkan; ECB'nin talebi azaltmak için faiz oranlarını daha da artırmayı planladığını, bunun nedeni olarak enflasyonun çok yüksek olması ve uzun süre hedefin üzerinde kalmasının muhtemel olmasını gösterdiğini söylüyor.

Erkan'a göre; beklenen ve fiyatlanan senaryo dâhilinde yapılan faiz artışının ardından temel unsur, ECB'nin enflasyona karşı proaktif durum içeren şahinliğini devam ettirip ettirmemesi olacak.

Enver Erkan, şöyle devam ediyor: "Ana merkez bankaları açısından başrolü FED üstleniyor. Ancak agresif faiz artış tutumu itibarıyla tüm borçlanma maliyetlerinin yukarı doğru etkilenmesi söz konusu.

Bu durum, borç yükü fazla olan İtalya gibi ülkeleri daha derin etkileyecek. Faiz farklarından ziyade enerji krizinden etkilenme dereceleri devreye girdiğinden genel anlamda getiri yükselişi tetiklenecek gibi duruyor. Bu durumu; resesyonu erkene alacak bir 'akut sıkılaştırma' olarak değerlendirebiliriz."

KURDA NE BEKLENİYOR?

Ziraat Yatırım'dan Uğur Boğday; FED'in faiz artırım sürecinin yanı sıra Avrupa Bölgesi'ndeki enerji kaynaklı sorunların doların güçlü kalmaya devam etmesine neden olabileceğine dikkat çekiyor.

Bu ortamda riskli varlıklarda güçsüzlüğün sürebileceğini öngören Boğday; "Özellikle Avrupa ekonomisindeki görünüm ve Euro/dolar paritesindeki seyir bizim için olumsuz" diyor.

Yurtiçinde TCMB'nin faiz indirimi sonrasında enflasyon tarafında yukarı yönlü riskler artmış durumda. Ancak Uğur Boğday, TCMB'nin ticari kredilere yönelik düzenlemesinin daraltıcı etkisi de olduğu ve bunun kurda oynaklığın düşük kalmasına neden olabileceği bilgisini paylaşıyor.

Son dönemde dış politikadaki yapıcı adımların ve sermaye akımlarında gözlenen olumlu gelişmelerin de TL'ye yardımcı olabileceği görüşündeki Boğday'a göre, TL'deki değer kaybı düşük oynaklıkta ve görece daha sınırlı kalabilir.

DOLAR RÜZGÂRI ESİYOR

Ahlatcı Yatırım’dan Barış Ürkün, özel sektör dış borç ödemelerinin önümüzdeki aylarda gerçekleşeceği

bilgisini veriyor. Bu durum göz önünde bulundurularak piyasada dövize olan talepte artış olabileceğine dikkat çeken Ürkün, yıl sonunda dolar/TL’de fiyatlamaların 18,00- 20,00 aralığında gerçekleşebileceğini tahmin ediyor.

İkon Menkul Genel Müdürü Engin Kuru, “Dolar global piyasada rakipleri karşısında güç kazanırken, Dolar Endeksi yıl başından bu yana yüzde 13 yükselişle 1997’den sonraki en güçlü yılını yaşıyor” diyor.

Yurtiçinde TCMB’den faiz indirimine devam etmesi halinde kurda yukarı yönlü hareketin süreceğini tahmin eden Engin Kuru’ya göre; global piyasalarda yıl başından bu yana FED’in sıkılaştırma hamleleriyle dolar lehine oluşan rüzgârın etkisiyle dolar/ TL yılı 20,00-22,00 bandında tamamlayabilir.

A1 CAPİTAL GENEL MÜDÜR YRD. MEHMET BAKİ ATILAL PARİTEDE ZAYIF GÖRÜNÜM SÜRECEK Mİ?

EURO'NUN KADERİ NASIL DEĞİŞTİ?

Covid-19 ile ilgili endişeler bitmek üzereyken ve dünya toparlanma beklentileri içindeyken, Rusya'nın Ukrayna'yı işgali sonrası Avrupa Birliği'nin (AB) ve Euro'nun kaderi değişti ve AB ekonomisinde durgunluk beklenmeye başladı.

Rusya'nın Ukrayna'yı işgali, küresel piyasalarda Rus petrolünün kaybına yol açınca petrol fiyatları arttı. Rusya'ya yaptırımlar Rusya'nın AB'ye doğal gaz tedarikini azaltmasına, bu da doğal gaz fiyatlarının artmasına neden oldu. Enerji fiyatlarının pahalı hale gelmesi Euro Bölgesi enflasyonunun rekorlar kırması sonucu doğurdu.

PARA DOLARA KAYIYOR

PARA DOLARA KAYIYORAB ağırlıklı enerji fiyatları kaynaklı maliyet enflasyonuyla uğraşırken ABD'de son 40 yılın en yüksek seviyesi olan yüzde 9,1'e ulaşan enflasyonla mücadele etmek için FED, ECB'den önce faiz artırım silsilesine başladı. Görece güçlü ekonomiyi soğutmak için FED'in bu politikaya devam etmesi bekleniyor.

Bu da ABD'de daha yüksek faiz getirileri oluşmasına, yatırımcının parasını Euro'dan dolara kaydırmasına olanak sağlıyor.

Ancak Euro'daki zayıflığın ECB'nin para politikasından ziyade resesyon kaygısının yanında Rusya'dan enerji ithalatının kesileceği endişelerinden kaynakladığını da belirtelim. Ayrıca havaların sıcaklığı nedeniyle enerjide ek sıkıntılar da var.

EKONOMİK AKTİVİTE GERİLİYOR

EKONOMİK AKTİVİTE GERİLİYORECB'nin enflasyon beklentilerini çıpalamak için 10 yıl sonra yaptığı faiz artışı büyüme görünümüne zarar veriyor ve bu da Euro için destekleyici olmuyor. S&P Global verilerine göre; Euro Bölgesi'nde ekonomik aktivite ikinci ayda da geriledi.

Euro'nun dolar karşısında 20 yılın en düşük seviyesine gerilemesi ithalatı daha pahalı hale getirerek enflasyonu ivmelendirmeye de devam edecek. FED'in faiz oranının enflasyonun üzerinde olmadığı hiçbir dönem enflasyonun normalleşmediğini ve faiz artışlarına rağmen enflasyonda önemli ve kalıcı düşüş sağlanmadığını biliyoruz.

Bu nedenle FED güçlü faiz artışları ve sıkılaştırıcı tedbirler devreye alabilir. Bu büyümeden feragat anlamına gelecek ve AB’de resesyon beklentilerini artıracak.

0,90 SEVİYESİNE GERİLEYEBİLİR

CFTC verileri; Euro’da short pozisyonlanmanın arttığını, yığılmanın da tarihi düşük seviyelere yaklaştığını gösteriyor. Bu durum, paritede düşüş hızının yavaşlayacağına ama trendin korunacağına işaret. ABD ile Euro Bölgesi arasında üç aylık ve 10 yıllık getirilerdeki fark artmaya devam ediyor.

Hatta ABD’de 2023’te faiz indirim beklentileri olmasına karşın, Avrupa’da daha düşük faiz ve reel getiri beklentisi var.

AB’de enflasyon ve istihdam verilerinde istenilen sonuçların kısa vadede alınamayacağı öngörüyor, ECB’nin ve FED’in farklı para politikası izlemesi nedeniyle paritenin zaman zaman tepki yükselişi verse de 0,90 seviyesine gerilemesini bekliyoruz.