CEREN ORAL BALABAN

coral@ekonomist.com.tr

Borsa tarafında 2019 yıl sonu bilançoları da gelmeye devam ediyor. Yıl sonu bilanço dönemi temettü (kâr payı) veren şirketlerin potansiyelinin oluştuğu dönem olduğundan, yatırımcılar şirketlerin temettü kararlarını da izliyor.

Ekonomist olarak biz de temettü konusunu ayrıntılarıyla mercek altına alan kapsamlı bir araştırma hazırladık. Son beş yılda en az üç kez düzenli temettü veren ve bu beş yılda ortalamada yüzde 5 ve üzerinde temettü verimliliği elde eden 33 hisseyi sıraladık.

Tabloları görmek için görsellere tıklayın.

Bu 33 temettü hissesi, beş yıllık süreçte ortalamada yatırımcılarına dolar, Euro, mevduat ve borsadan daha çok kazandırdı.

Kısacası bu hisseler piyasadaki dalgalanmalarda korunaklı kaldı ve hem temettü hem de hisse performansı açısından kazanç sağlayarak öne çıktı.

Aracı kurumların yüksek temettü beklentisiyle beğendiği hisselere de yer verdiğiniz incelememizde, temettüde 2020 yılı beklentilerini ve temettü yatırımcılığında dikkat edilmesi gereken noktaları da kaleme aldık.

Piyasalarda Koronavirüs etkisiyle hareketlilik sürüyor, dalgalanma yüksek seyrediyor. Geçen hafta perşembe akşamı İdlib'ten gelen 33 askerimizin şehit olduğu haberi, bu hareketliliği daha da artırdı.

KÂR DAĞITIM SÜRECİ NASIL İŞLİYOR?

1- Yıl sonu finansal tablolarının yayınlanmasıyla şirketin dağıtabilecek kârının olup olmadığı görülür.

2- Yılın kârla kapanması durumunda, şirket yönetim kurulu tarafından dağıtılabilir kârın ne şekilde değerlendirileceğine yönelik bir teklif yapılır.

3- Yılın zararla kapanması durumunda, genellikle ilgili döneme ait kâr dağıtımı söz konusu olmaz.

4- Yönetim kurulunun kâr payına ilişkin teklifi, genel kurulda görüşülerek karara bağlanır.

5- Kâr payı dağıtımı, nakden ya da hisse olarak, karar verilen tarihte peşin ya da taksitli olarak ödenir.

Cuma günü borsa yüzde 10'luk düşüşle 100.000 altından açılış yaparken, dolar/TL tarafında 6.25 seviyeleri görüldü. Türk CDS'leri 300'lerden 375 seviyelerine yükseldi. Bundan sonraki süreçte piyasalar Türkiye ile Rusya liderleri Erdoğan ve Putin arasında 5/6 Mart'ta yapılacak görüşmelere odaklanmış durumda.

Piyasalarla ilgili beklentileri borsa haberimizde ve giriş haberimizde daha detaylı bulabilirsiniz. Diğer taraftan 2019 yıl sonu bilançoları yatırımcılar tarafından yakından takip ediliyor. Bilançolarla beraber temettü de yatırımcıların radarında olan bir diğer önemli başlık.

Şirketlerin 2019 yılı net kâr rakamlarının belli olmaya başlamasıyla birlikte 2020'de dağıtabilecekleri temettülere ilişkin beklentiler de oluşuyor. Nitekim bilançolarla birlikte şirketlerden temettü politikalarıyla ilgili açıklamalar da yavaş yavaş gelmeye başladı. Özellikle mart ayı, şirketlerden temettü ile ilgili bilgilendirmelerin sıklıkla geleceği bir ay olacak.

6 ADIMDA TEMETTÜ SÖZLÜĞÜ

TEMETTÜ NEDİR?

Temettü, bir şirketin yıllık net dönem kârı üzerinden şirket ortaklarının pay alma hakkıdır. Yasal karşılıklar çıkarıldıktan sonraki dağıtılabilir kârdır. Temettü, her bir ortağın sahip olduğu hisse miktarına göre belirlenir.

KAÇ ŞEKİLDE DAĞITILIR?

Üç şekilde dağıtılabilir. Yatırımcıların elindeki hisse senedi sayısına karşılık gelen kâr, hisse senedi veya elden nakit olarak verilebilir. Üçüncü olarak, bu iki yöntemin karışımı uygulanabilir.

NASIL ALINIR?

Hissedarların temettü dağıtımına katılabilmesi için yapması gereken, dağıtımın yapılacağı günün sabahına kadar o şirketin hissesine sahip olmaktır.

TEMETTÜ ORANI NEDİR?

Kâr payı olarak dağıtılan tutarın ilgili dönemdeki toplam kârın yüzde kaçına karşılık geldiğini gösterir. “Dağıtılan temettü tutarı/ilgili yıla ait toplam net kâr” formülüyle hesaplanır.

TEMETTÜ VERİMİ NASIL HESAPLANIR?

(Dağıtılan temettü tutarı/piyasa değeri)x100 veya (Hisse başına temettü/hisse fiyatı)x100 formülüyle hesaplanır.

DAĞITIM SONRASI HİSSE FİYATI NE OLUR?

Şirket temettü dağıtımı yaptığında hisse fiyatı aynı oranda düşer. Örneğin, hissenin dağıtımdan önceki gün kapanış fiyatı 5 TL, dağıtılacak temettü 1 TL ise hisse fiyatı 4 TL (5 -1 = 4) olur. Yalnızca temettü dağıtımı için o hisseyi almak sağlıklı değildir. Ancak dağıtımın ardından şirkete güvenen yatırımcı dağıtılan nakit temettüyle tekrar aynı şirketten hisse alabilir. Bu da hisse fiyatını yeniden yükseltir.

33 'LİDER' HİSSE

Biz de buradan hareketle her yıl yaptığımız gibi temettü ile ilgili detaylı bir inceleme hazırladık. 20152019 arasındaki beş yılda, en az üç defa temettü ödemesi yapan ve ortalama temettü verimi yüzde 5 ve üzerinde olan şirketleri listeledik ve 33 şirkete ulaştık.

Bu arada, tablonun, bu şirketlerin 2019 kârlarından da aynı oranda temettü dağıtacakları anlamına gelmediğini not edelim. Ama bu şirketlerin kârlarını yatırımcılarıyla paylaşma kültürleri olduğunu göstererek temettü konusunda beklenti yarattığını belirtelim.

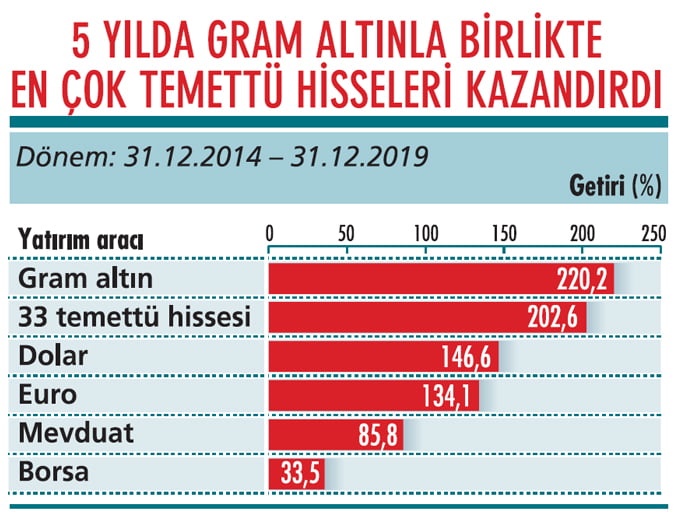

Tablomuzda 33 hissenin beş yıllık getirilerine de yer verdik ve bu getiriyi diğer yatırım araçlarının getirileriyle de karşılaştırdık. Çünkü getiriler, hissenin potansiyeline dair ipucu veren önemli bir unsur.

Burada karşımıza çıkan tablo hayli dikkat çekici. Son beş yılda 33 temettü hissesinin ortalama getirisi yüzde 202,6 oldu. Oysa aynı dönemde BİST-100'ün yüzde 33,5, BİST-TÜM Endeksi'nin yüzde 39,8 getiri elde ettiği görülüyor.

Yine bu beş yılda doların getirisi yüzde 146,6, Euro'nun getirisi yüzde 134,2 oldu. Mevduat ise yatırımcılarına yüzde 85,5'lik kazanç sağlayabildi. Yani 33 temettü hissesi, borsadan, dövizden ve mevduattan daha çok kazandırdı. Gram altın ise yüzde 220,2'lik getirisiyle bu 33 hissenin küçük bir farkla önüne geçti.

GETİRİLER ÇOK YÜKSEK

Beş yılık dönemde 33 hissenin 29'u BİST-100'ün yüzde 33,5'lik getirisinin üzerinde getiri sağladı. 33 hisseden bu dönemi negatif getiriyle kapatanların sayısı ise sadece bir.

25 hissenin getirisinin yüzde 100'ün, 16 hissenin getirisinin yüzde 200'ün, altı hissenin getirisinin yüzde 300'ün üzerinde gerçekleştiğini belirtelim. Böylece bu hisseler hem temettü politikalarıyla hem de hisse performanslarıyla yatırımcılarına kazandırdı.

Tablomuza göre, İş Yatırım hissesi, beş yıldaki yüzde 626,6'lık getirisiyle ilk sırada yer alıyor. Onu yüzde 448,9'luk getirisiyle Alkim Kağıt, yüzde 437,8'lik getirisiyle Çelebi Hava Servisi izliyor.

F-M İzmit Piston, İş Yatırım Ortaklığı ve Sarkuysan, yüzde 300'ün üzerindeki getirileriyle öne çıkıyor. Ege Endüstri, Kordsa, T. Tuborg, Eczacıbaşı Yatırım, Tüpraş, Alarko Holding, Erdemir, Alkim Kimya ve Eczacıbaşı İlaç da yüzde 200'ün üzerindeki getirileriyle dikkat çekiyor.

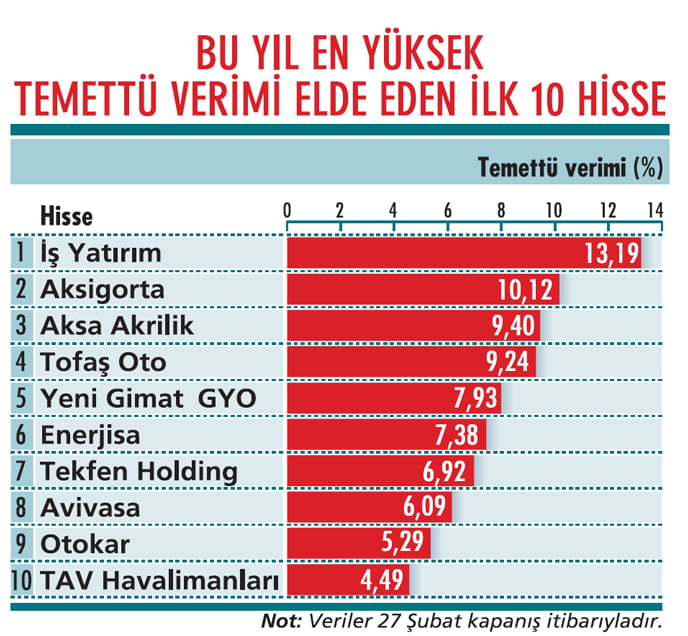

TEMETTÜ VERİMİNDE DURUM NE?

Getiriler böyleyken bu hisselerin ortalama temettü verimliliklerine de bakalım. Temettü verimi, şirketin piyasa değerine kıyasla ne kadar temettü dağıttığını ya da hisse başına alınan temettünün hisse fiyatının ne kadarına karşılık geldiğini gösteriyor.

Tera Yatırım Ekonomisti Enver Erkan, kârını yatırımcısıyla paylaşan şirketlerin tercihlerde öne çıktığını söylüyor. Yatırımcılar açısından temettü veriminin çok önemli bir kıstas olduğunu belirten Erkan, "Yüksek temettü verimi o şirketin düzenli ve sürdürülebilir şekilde kâr ettiğini ve kârını paydaşlarıyla paylaştığını gösterir" diyor. Bu nedenle, Erkan'a göre, orta ve uzun vadeli yatırım yapan yatırımcılar için temettü verimliliği yüksek şirketler çok cazip birer seçenek anlamına geliyor.

33 hisse arasında Creditwest Faktoring, yüzde 24,7'lik ortalama temettü verimiyle ilk sırada yer alıyor. İş Yatırım Ortaklığı yüzde 18,9'luk, İş Yatırım yüzde 11,8'lik verimle onu izliyor. Panora GYO yüzde 11,2, Akmerkez GYO yüzde 10,5 ile ortalamada yüksek temettü verimliliği sunuyor.

Erdemir, Aygaz, Despec Bilgisayar, Eczacıbaşı İlaç, İskenderun Demir Çelik, Aksa, Pınar Et ve Akçansa'nın bu süreçteki temettü verimleri yüzde 9 ve üzerinde. Yüzde 8'in üzerinde temettü verimi elde eden şirketler ise Eczacıbaşı Yatırım, İndeks Bilgisayar, F-M İzmit Piston ve Tüpraş olarak sıralanıyor.

Gedik Yatırım Yatırım Danışmanlığı Uzmanı Onurcan Bal, Creditwest Faktoring, Erdemir, İş Yatırım, Aygaz, Despec Bilgisayar, Aksa, Indeks Bilgisayar, Turkcell, TAV, Ford Otosan, Sarkuysan ve Anadolu Hayat Emeklilik'in bu yıl da yüksek temettü verimiyle ve fiyat performanslarıyla öne çıkabileceğini değerlendiriyor. Bal, önceki dönemler incelendiğinde bu hisselerin genel olarak ocak-mayıs döneminde yükseldiği bilgisini de paylaşıyor.

ÖNE ÇIKAN ŞİRKETLER

ÜNLÜ & Co DAHA Finansal Danışmanlık Müdürü Murat Akyol, son beş yılın aritmetik ortalamasına göre, Adana Çimento (A, B, C), Mardin Çimento, İş Yatırım, Panora GYO, Akmerkez GYO, Vestel Beyaz Eşya, Ünye Çimento ve Bolu Çimento'nun yüksek temettü verimiyle ilk 10'da yer aldığını söylüyor.

Akyol, uzun vadeli yatırım stratejisi belirlerken portföylerde değerleme açısından cazip getiri potansiyeli sunan hisselerin yanında düzenli temettü ödeyen şirketlere yer verilmesinin de doğru bir strateji olacağı görüşünde. Böylece hisse performansı yanında temettü getirisinden de mahrum kalınmayacağını aktaran Akyol, "Ödeme dönemlerinde düzenli temettü dağıtanşirket hisselerine yatırımcı ilgisinin artması da lehte zemin yaratır" diyor.

Yatırım Finansman Araştırma Müdürü Serhan Gök, BİST'te son beş yılda düzenli temettü ödeyen ve yüzde 5'in üzerinde temettü verimi sağlayan şirketler arasında çimento şirketlerinin dikkat çektiğini söylüyor.

Gök, özellikle Adana Çimento, Bolu Çimento, Mardin Çimento, Nuh Çimento, Akçansa ve Ünye Çimento'yu işaret ediyor. Serhan Gök, Vestel Beyaz Eşya, İndeks Bilgisayar, Aygaz, Erdemir, Aksa, Eczacıbaşı Grubu ile Çelebi ve İş Yatırım'ın da temettü politikasıyla ve yüksek temettü verimiyle ilk sıralarda yer aldığını söylüyor. Gök, bu yıl Erdemir, Otokar, Tekfen, Tofaş, Turkcell ve Türk Telekom'dan yüksek temettü verimi bekliyor.

UZUN VADELİ BAKILMALI

Peki, temettü yatırımcılığında dikkat edilmesi gereken noktalar neler? İntegral Yatırım Araştırma Müdür Yardımcısı Seda Yalçınkaya Özer, temettü yatırımcısı açısından şirketin her yıl artan miktarlarda temettü ödemesinin ve temettü veriminin yüksek olmasının enönemli iki kriter olduğu kanaatinde.

Özer, sektöründe lider ve/veya önemli bir oyuncu olan şirketlerin seçilmesinin de önemli olduğunu düşünüyor. Bu noktada yatırımcının amacının önemli olduğuna değinen Özer'e göre, eğer yatırımcı tek seferlik temettüden elde edeceği gelire bakıyorsa temettüyle ilgili bu yatırımı çok etkili olmayabilir.

Global Menkul Değerler Araştırma Direktörü Burak Salman, uzun vadeli yatırım yaparken düzenli ve yüksek temettü verimine sahip şirketlere yatırım yapmayı cazip ve kazandıran bir strateji olarak değerlendiriyor.

Salman, "Yıl sonu bilançolarının açıklandığı ve temettü ödemelerinin belirlendiği bu dönemden temettü

ödemelerinin gerçekleştirileceği mayıs ayına kadar olan dönemde temettü verimliliği yüksek hisseler pozitif fiyat hareketlerinden faydalanabilir" diyor.

TEMETTÜ DAĞITMIYORSA?

Şirketlerin düzenli temettü dağıtması ve yüksek temettü verimi sunması yatırım kriterleri içinde önemli bir yer tutuyor. Bu noktada, Yatırım Finansman'dan Serhan Gök, "'Temettü dağıtmayan şirketler kâr etmeyen ya da kötü yönetilen ve ortaklarına zarar ettiren şirketlerdir' demek doğru olmaz" uyarısında bulunuyor.

Gök, büyüme döngüsünün başında veya ortalarında olan, yatırım ve öz kaynak ihtiyacı yüksek şirketlerin faaliyetlerini kendi kaynaklarıyla finanse etme yolunu seçebileceğini, düşük ya da düzensiz temettü dağıtımlarıyla hayatını sürdürebileceğini vurguluyor.

Tera Yatırım'da Enver Erkan da temettünün şirketin politikasına bağlı olduğunun, kâr eden ve/veya düzenli temettü veren her şirketin temettü vermek zorunda olmadığının altını çiziyor.

Erkan, "Şirket o yılın kârını yatırım için kullanmak isteyebilir ve o yıla mahsus temettü ödemesi yapmaz" diyor. Hızlı büyüyen ve sermayeye ihtiyaç duyan şirketlerin de temettü dağıtmayabileceğine vurgu yapan Erkan, bu gibi yan faktörlerin göz önünde bulundurulmasını önemli olduğunu belirtiyor.

ARACI KURUMLARDAN HİSSE ÖNERİLERİ

TERA YATIRIM

AKMERKEZ GYO: 32,8 TL hedef fiyat öngörüyoruz. Temettü verimi ise yüzde 8,3 olarak gerçekleşebilir.

BOLU ÇİMENTO: Hedef fiyatımız 5,2 TL.

ÇELEBİ: 120 TL seviyesinde hedef fiyata ve yüzde 5,4’lük temettü verimi tahminine sahibiz.

EGE ENDÜSTRİ: 782 TL hedef fiyat öngörümüz mevcut.

ERDEMİR: Yüzde 11,1’lik temettü verimi tahminimiz ve 11 TL hedef fiyatımız var.

PINAR ET: Temettü verimi tahminimiz yüzde 8,9, hedef fiyatımız ise 13,3 TL.

SODA SANAYİİ: Yüzde 5,5 seviyesinde temettü verimine ulaşabilir. Hedef fiyat öngörümüz ise 7,5 TL.

TAV HAVALİMANLARI: Hedef fiyatımız 33,2 TL seviyesinde.

TEKFEN HOLDİNG: 24,3 TL hedef fiyatımız var.

TOFAŞ OTO: 34,2 TL hedef fiyatımız bulunuyor.

ÜNLÜ & CO

FORD OTOSAN, SODA SANAYİİ, TEKFEN HOLDİNG, TOFAŞ OTO, TURKCELL, ÜLKER BİSKÜVİ: Bu şirketlerin bu yıl yüzde 5’in üzerinde temettü verimiyle öne çıkacağını düşünüyoruz. Hedef fiyatlarımız, Ford’ta 87,70 TL, Soda’da 10,50 TL, Tekfen’de 24,30 TL, Tofaş’ta 34,30 TL, Turkcell’de 20 TL, Ülker Bisküvi’de 29 TL.

ERDEMİR: 10,10 TL hedefle ‘tut’ tavsiyesi verdiğimiz Erdemir’in temettü veriminin yüzde 10’a ulaşmasını bekliyoruz.

YATIRIM FİNANSMAN

ERDEMİR: 2019 yılı kârından hisse başına 0,85 TL brüt temettü dağıtacağını, yüzde 9,4’lük temettü verimi oluşacağını tahmin ediyoruz. Hedef fiyatımız 10,7 TL. Hisseyi, 2019 son çeyrekten bu yana çelik sektöründe küresel olarak gözlenen iyileşme sonucu kâr marjlarında toparlanma beklentisi ve güçlü nakit akışı üretme kapasitesi nedeniyle beğeniyoruz.

OTOKAR: 180 TL hedef fiyat öngörüyoruz. Otokar’ın savunma araçları iş bölümünde artan ihracat potansiyeli ve yurtiçi ticari araç pazarında olası toparlanma 2020 görünümünü destekliyor.

TEKFEN HOLDİNG: Hedef fiyatımız 23,30 TL. 2020’de inşaat iş kolu cirosunda ve kârlılığında düşüş öngörsek de hisse son dönemdeki zayıf performansıyla bu beklentiyi fiyatladı. 2020’de yeni yatırımlara ve inşaatta yeni olası projelere yönelik haber akışı önemli olacak.

TOFAŞ OTO: 31,4 TL hedef fiyatımız var. Hisseyi, yurtiçi otomotiv pazarında iyileşme ve Fiat-PSA birleşmesinin uzun vadede getireceği sinerji nedeniyle beğeniyoruz.

TURKCELL: Yüzde 5’lik temettü verimine ulaşabileceğine inanıyoruz. Hedef fiyatımız 17,70 TL. 5G ile ilgili çıkabilecek haberler fiyatları etkileyebilir.

TÜRK TELEKOM: Son üç yıldır temettü dağıtmamıştı. Bu yıl güçlü bir kâr açıklayan ve nakit akışı geçmiş yıllara göre iyileşen şirket tekrar yüksek temettü ödemeye başlayabilir. Beklentimiz temettü veriminin yüzde 8’lere ulaşabileceği yönünde. 5G ile ilgili haberler önem arz ediyor.

İNTEGRAL YATIRIM

ERDEMİR: 2019 yılında 2018 yılı dağıtılabilir kârının yüzde 78’sini temettü olarak dağıttı. Bu yıl da aynı oranda dağıtırsa hisse başı net 0,74 TL dağıtması beklenebilir. Olası net temettünün verimi yaklaşık yüzde 8,1’e karşılık geliyor. Hissenin 13 yıllık ortalama temettü verimi ise yüzde 6,5. Erdemir’in yüzde 23,3 olan ortalama yıllık temettü büyüme hızı ise oldukça iyi. 12 aylık hedef fiyatımız 10,20 TL.

MARDİN ÇİMENTO: Adana Çimento, Bolu Çimento ve Ünye Çimento, yasal süreçlerin ardından Mardin Çimento çatısı altında toplanacak. Bu nedenle Mardin Çimento’nun yine yüksek temettü vermesini, yüzde 10 ve üzeri temettü verimi elde edilmesini bekliyoruz. Çimento şirketleri düzenli temettü performansıyla beğendiğimiz hisseler arasında ancak bu hisselerle ilgili hedef fiyatımız bulunmuyor.

TOFAŞ OTO: Son 13 yıldır temettü ödeyen iyi bir temettü şirketi. Son 13 yılda ortalama temettü verimi yüzde 4,4, geçen yıl ise temettü verimi yüzde 7,6 oldu. 12 aylık hedef fiyatımız 35 TL.

GLOBAL MENKUL DEĞERLER

ERDEMİR: En kötünün geride kaldığını düşünüyor, gelecek yıllarda operasyonlarındaki iyileşmeyle yeniden yüksek oranlarda temettü verimi bekliyoruz. Şirket planladığı yatırıma başlayacak olsa da temettü dağıtmaya devam edebilir. Hedef fiyatımız 10,75 TL.

DOĞUŞ OTOMOTİV: Yurtiçi otomotiv pazarında oluşabilecek toparlanmanın çok önceden fiyatlandığını düşünsek de Doğuş’un yüksek temettü politikasını olumlu buluyor, gelecek yıllarda da benzer şekilde devam edeceğini düşünüyoruz. 10 TL hedef fiyat öngörüyoruz.

TÜPRAŞ: 2019 özelinde konjonktürel nedenlerden dolayı net kârı daraldığından temettü açısından yatırımcılarını tatmin edemese de 2020 yılı ve sonrası için yatırımcılara yeniden yüksek seviyelerde temettü verimi sağlayacağını öngörüyoruz. 153,60 TL’lik hedef fiyatımız var.

TÜRK TRAKTÖR: 2019 yılı için yüzde 89 dağıtım oranıyla yaklaşık yüzde 3 verimliliğe tekabül eden 100 milyon TL’lik bir temettü açıkladı. Yurtiçi traktör pazarındaki iyileşme beklentimize paralel olarak şirketin kârında önemli seviyede iyileşme bekliyor, gelecek yıllarda da hem temettü verimiyle hem de yüksek dağıtma oranıyla öne çıkacağını düşünüyoruz. Hedef fiyatımız 79 TL.