M. FATİH KÖPRÜ

fatih.kopru@tr.ey.com

www. vergidegundem. com

İki üç yılda bir çıkan vergi aflarına alıştık artık. İsmi, bazen yapılandırma, bazen varlık barışı veya işletme kayıtlarının düzeltilmesi ya da matrah artırımı olsa da, bu düzenlemeler her zaman devletin bir kısım alacağından vazgeçmesi anlamına geliyor. Her af -ya da adına ne denirse densin- çıktığında, vergisini zamanında ödeyen ve hiç vergi borcu olmayan yani vergiye uyumlu mükelleflerden haklı tepkiler yükseliyor.

Bu mükellefleri bir miktar da olsa mükâfatlandırmak amacıyla hazırlanan vergi indirimine ilişkin düzenleme nihayet hayata geçiriliyor. Mart ayında çıkan bir yasa (6824 sayılı) uyarınca kapsama giren mükellefler hesaplanan gelir ve kurumlar vergileri üzerinden yüzde 5’lik bir tutarı, ödeyecekleri gelir ve kurumlar vergisinden düşecekler. Ama hemen değil, uygulamaya geçmesi için biraz daha beklenmesi gerekiyor.

ŞİRKETLER KAPSAMDA AMA...

Kurumlar vergisi mükellefleri indirim hakkından yararlanabiliyorlar. Ancak bazıları kapsam dışında bırakılmış. Finans ve bankacılık sektöründe faaliyet gösterenler, sigorta ve reasürans şirketleri ile emeklilik şirketleri ve emeklilik yatırım fonları indirim imkanından yararlanamıyor.

ESNAF VE SERBEST MESLEK

Yasa, gelir vergisi mükelleflerinden de sadece ticari, zirai veya mesleki faaliyette bulunanların bu imkândan yararlanabileceğini söylüyor. Yani esnaf, beyanname veren büyük çiftçiler ve doktor, avukat, mali müşavir gibi serbest meslek erbabı bu indirim uygulamasının kapsamına giriyor.

Peki, bunlar dışında kimler var? En başta, gelir vergisinin büyük kısmını ödeyen ücretliler geliyor. Ama bu mükellefler maalesef kapsama girmiyor. Hatta bazı hallerde ücretlilerin beyanname vermesi de gerekebiliyor. Bu durumdaki ücretliler dahi vergi indiriminden yararlanamıyor. Sadece ücretliler değil, kira beyannamesi verenler, menkul kıymet gelirlerini beyan edenler ya da gayrimenkul satışından elde ettiği geliri beyan edenler de söz konusu vergi indiriminin kapsamı dışındalar.

NE ZAMAN BAŞLIYOR?

6824 sayılı yasa genel olarak 8 Mart’ta yürürlüğe girdi. Ama indirim uygulamasıyla ilgili hüküm için özel bir yürürlük maddesi bulunuyor. Buna göre söz konusu hüküm 1 Ocak 2018 tarihinden itibaren verilmesi gereken yıllık gelir ve kurumlar vergisi beyannamelerine uygulanabilecek.

Bir başka anlatımla, vergi indiriminden ilk olarak 2018 yılının mart ve nisan aylarında verilmesi gereken 2017 yılına ilişkin gelir ve kurumlar vergisi beyannameleri için yararlanılabilecek. Özel hesap dönemine sahip kurumlar da 1 Ocak 2018 tarihinden itibaren verecekleri kurumlar vergisi beyannamesinde bu indirim imkânından yararlanabilecekler.

İNDİRİM ORANI VE HESAPLAMA

İndirim oranı yüzde 5 olarak belirlenmiş durumda. Buna göre yıllık gelir veya kurumlar vergisi beyannameleri üzerinden hesaplanan verginin yüzde 5’i, ödenmesi gereken gelir veya kurumlar vergisinden düşülerek kalan tutar ödenmek suretiyle indirim imkânından yararlanılmış oluyor.

Ancak hesaplanan indirim tutarı için de bir üst sınır mevcut. Buna göre indirim tutarı her hâlükârda 1 milyon liradan fazla olamıyor. Tutar sabit değil, önümüzdeki yıllarda yeniden değerleme oranında artırılarak dikkate alınacak.

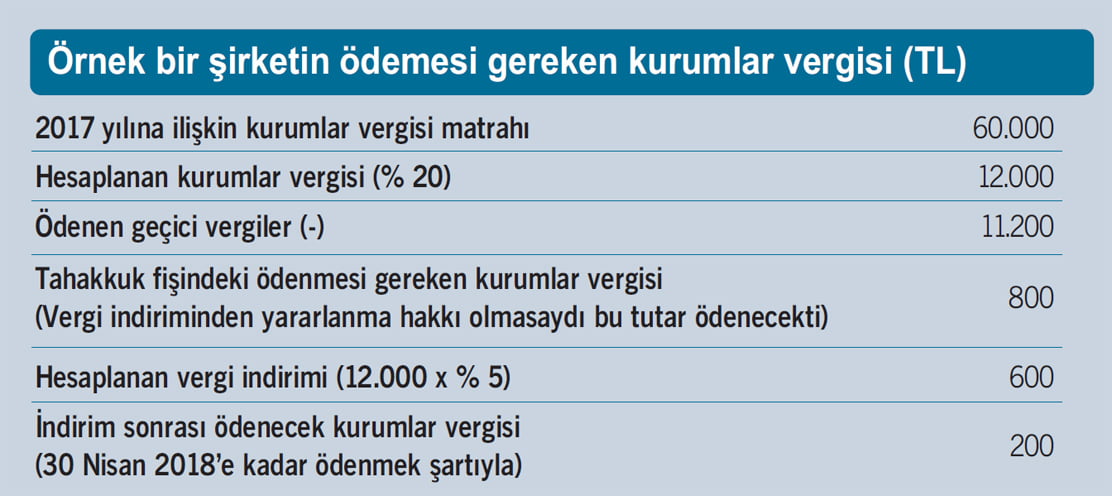

Örneğin 2017 yılına ilişkin kurumlar vergisi beyannamesinde 60 bin lira matrah beyan eden bir kurumun, yıl içerisinde ödediği geçici vergiler toplamı 11 bin 200 lira olsun. İndirim şartlarını sağlayan bu kurumun 2018 Nisan ayının 1’i ile 25’i arasında vereceği kurumlar vergisi beyannamesi kapsamında hesaplanacak indirim tutarı ve ödemesi gereken kurumlar vergisi aşağıdaki tabloda yer alıyor: Ticari, zirai veya mesleki kazanç yanında diğer gelirleri de beyan eden gelir vergisi mükelleflerinin (örneğin serbest meslek kazancı yanında kira geliri veya ticari kazanç yanında yurtdışı mevduat faizi beyan edenler gibi) yararlanacağı indirim tutarı ise ticari, zirai veya mesleki faaliyet nedeniyle beyan edilen kazancın, toplam gelir vergisi matrahı içerisindeki oranı dikkate alınmak suretiyle hesaplanan gelir vergisi esas alınarak tespit ediliyor.

ZAMANINDA BEYAN VE ÖDEME

Söz konusu indirimden yararlanabilmenin bazı şartları var. İlk şart, indirimin hesaplanacağı beyannamenin ait olduğu yıl ile bu yıldan önceki son iki yıla ait vergi dairesine verilmesi gereken vergi beyannamelerinin kanuni süresinde verilmiş olması.

Yani ilk olarak 2018 yılının mart ve nisan aylarında verilecek olan 2017 yılına ilişkin gelir ve kurumlar vergisi beyannamesinde bu indirim imkanından yararlanacak olan mükelleflerin, 2017, 2016 ve 2015 yıllarına ilişkin vergi beyannamelerini kanuni süresinde vermiş olması gerekiyor. Ancak vergi beyannameleri dendiği için sadece gelir veya kurumlar vergisi beyannamelerinin değil bütün beyannamelerin (KDV, ÖTV, muhtasar gibi) yasal süresinde verilmiş olma şartı bulunuyor.

Kanuni süresinde verilen bir beyannameye ilişkin olarak kanuni süresinden sonra düzeltme amacıyla veya pişmanlıkla beyanname verilmiş olması durumunda bu şart ihlal edilmiş sayılmıyor.

Bununla bağlantılı ikinci şart da, yukarıda belirtilen üç döneme ilişkin vergi beyannameleri üzerinden tahakkuk eden vergilerin kanuni süresinde ödenmiş olması. Ancak her bir beyanname itibarıyla 10 liraya kadar yapılan eksik ödemeler bu şartın ihlali sayılmıyor.

RAPORVE BORÇ OLMAMALI

Bir diğer şart da yine aynı yıllar (indirimin hesaplanacağı beyannamenin ait olduğu yıl ile bu yıldan önceki son iki yıl) içerisinde haklarında beyana tabi vergi türleri itibarıyla ikmalen, re’sen veya idarece yapılmış bir tarhiyat bulunmaması.

Ancak yapılan tarhiyatların kesinleşmiş yargı kararlarıyla veya uzlaşma ya da düzeltme hükümlerine göre tamamen ortadan kaldırılmış olması durumunda bu şart ihlal edilmiş sayılmıyor. Bir de indirimin hesaplanacağı beyannamenin verildiği tarih itibarıyla vergi aslı (vergi cezaları dâhil) bin liranın üzerinde vadesi geçmiş borcun bulunmaması şartı aranıyor.

KAÇAKÇILIK FİİLLERİ

Vergi Usul Kanunu’nun 359. maddesinde kaçakçılık fiilleri ve cezaları yer alıyor. Naylon fatura düzenlemek, kullanmak, defter belgeleri tahrif etmek, muhasebe veya hesap hilesi yapmak gibi fiiller kaçakçılık suçu kabul ediliyor.

İndirimin hesaplanacağı beyannamenin ait olduğu yıl ile önceki dört takvim yılında 359. maddede sayılan bu ve buna benzer fiilleri işlediği tespit edilenler de vergi indirimi imkanından yararlanamıyorlar.

SADECE MAHSUBEN İADE

Beyannamede, hesaplanan gelir veya kurumlar vergisi yer alıyor. Bu tutardan yıl içinde kesinti yoluyla ödenen vergiler ve geçici vergiler düşüldükten sonra ödenecek gelir veya kurumlar vergisine ulaşılıyor.

İndirim tutarı ise hesaplanan gelir ve kurumlar vergisinin yüzde 5’i olarak hesaplandığı için bu tutar bazı hallerde (kesinti yoluyla ödenen vergiler veya geçici vergiler nedeniyle) ödenmesi gereken gelir veya kurumlar vergisinden daha fazla olabiliyor.

Bu durumunda mahsup edilemeyen indirim tutarı için nakden iade talebinde bulunulamıyor. Sadece, mükellefin beyanı üzerine tahakkuk eden diğer vergilerinden (geçici vergi, KDV, muhtasar gibi) mahsubuna izin veriliyor.

Ancak bunun da bir süresi var. En geç indirimin hesaplandığı gelir veya kurumlar vergisi beyannamesinin verilmesi gereken tarihi (ilk uygulamada 25 Mart 2018 ve 25 Nisan 2018) izleyen bir tam yıl içinde bu mahsubun yapılması gerekiyor. Mahsup bu süre içinde yapılamazsa kalan tutarın iade hakkı kaybedilmiş oluyor.