M. FATİH KÖPRÜ

fatih.kopru@tr.ey.com

www. vergidegundem. com

Kaynakta vergi kesintisi yapılmayan bazı gelirler (eurobond, yurtdışı banka faizleri gibi) ile temettü gelirlerinin ise bu ayın 27’sine kadar beyan edilmesi gerekiyor.

Menkul kıymet gelirlerinin birçoğu, 10 yılı aşkın süredir kaynakta kesinti (stopaj) yoluyla vergilendiriliyor. Bu vergi kesintisi, işlemlere aracılık eden banka veya aracı kurumlar tarafından yapıldığı için yatırımcılar ayrıca beyanname vermiyor.

Ama yine de beyan uygulamasının, eurobond ve temettü gelirleri ile yabancı menkul kıymetlerden elde edilen gelirler için hala devam ettiğini hatırlatmakta fayda var. Bu tür işlemlerde vergiye tabi kazancın hesaplanması başta olmak üzere, beyanname verilmesinden verginin ödenmesine kadar tüm işlemlerin, geliri elde eden yatırımcılar tarafından yapılması gerekiyor. Bu yazımızda, bireysel yatırımcıların 2016 yılında bazı menkul kıymetlerden elde ettikleri gelirlerinin vergilendirilmesi konusuna değiniyoruz.

BORSA KAZANÇLARI

Yatırımcıların Borsa İstanbul’da (BİST) yaptıkları hisse senedi işlemlerinden oluşan kâr veya zarar, işleme aracılık eden banka veya aracı kurum tarafından hesaplanıyor. Üçer aylık olarak belirlenen kazançlar üzerinden stopaj (vergi kesintisi) yapma yükümlülüğü de bu kurumlara ait.

Stopajın oranı menkul kıymet yatırım ortaklığı (MKYO) hisse senedi kazançlarında yüzde 10, diğer hisse senetlerinde ise yüzde 0 olarak uygulanıyor. Stopaj oranı ister yüzde 10, isterse de yüzde 0 olsun, BİST’te gerçekleştirilen hisse senedi işlemlerinden sağlanan kazançlar, tutarı ne olursa olsun ayrıca beyan edilmiyor.

TEMETTÜ

Borsada veya borsa dışındaki şirketler tarafından gerçek kişi ortaklara dağıtılan kâr payları (temettü) üzerinden yüzde 15 oranında vergi kesintisi yapılması gerekiyor. Kaynakta kesilen bu vergi ile iş bitmiyor. Bazı hallerde bu gelirlerin gelir vergisi beyannamesi ile beyanı da söz konusu olabiliyor.

Alınan temettü gelirinin brüt tutarının yarısı gelir vergisinden istisna. Kalan yarısının 30 bin liradan fazla olması durumunda, istisna sonrası kalan tutarın “menkul sermaye iradı” olarak beyan edilmesi zorunlu.

Yani 2016 yılında brüt 60 bin liradan (net 51 bin lira) fazla temettü geliri elde eden bir yatırımcının bu gelirini beyan etmesi gerekiyor. Temettü gelirinin beyan edilmesi durumunda hesaplanan vergiden, kâr payını ödeyen kurum tarafından yapılan vergi kesintisinin (yüzde 15) tamamı düşülebiliyor.

TAHVİL VE BONO

Bireysel yatırımcılar, uzun vadeli ve kuponlu devlet tahvillerinden dönemsel olarak kupon faizi alıyorlar. Ya da kuponlu veya kuponsuz devlet tahvilleri ile hazine bonolarını vadesinden önce satarak alım satım kazancı da elde edebiliyorlar.

2006 ve sonrasında ihraç edilen bu tür kıymetlerden elde edilen faiz ve alım satım kazançları üzerinden, banka veya aracı kurum tarafından yüzde 10 oranında vergi kesintisi yapılıyor. Bu gelirlerin tutarı ne olursa olsun, gelir vergisi beyannamesi verilmesi zorunluluğu bulunmuyor.

EUROBOND FAİZİ

Eurobondlar Türk Hazinesi tarafından, döviz cinsinden, yurtdışı piyasalarda ihraç edilen tahviller. Bu menkul kıymetlerden elde edilen gelirler üzerinden vergi kesintisi yapılmıyor. Bu nedenle bazı durumlarda gelirin beyan edilmesi gerekiyor.

Döviz cinsinden kupon faizinin TL karşılığı, kupon tarihindeki Merkez Bankası döviz alış kuru kullanılarak hesaplanıyor. Bu tutar, 2016 yılı için geçerli olan 30 bin liralık beyan sınırının altında ise beyanname vermeye gerek yok. Sınırı aşması durumunda ise tamamının gelir vergisi beyannamesinin “menkul sermaye iradı” satırına yazılmak suretiyle beyan edilmesi ve hesaplanan verginin ödenmesi gerekiyor.

ALIM SATIM KAZANCI

Eurobondların 2016 yılında satılması durumunda ise kazanç; tahvilin satış tarihindeki TL karşılığından alış tarihindeki TL karşılığının çıkarılması şeklinde hesaplanıyor. Bu hesaplama yapılırken maliyet bedelinin endekslenmesi de mümkün.

Ancak 2006 ve sonrasında ihraç edilen eurobondların endekslemeye tabi tutulabilmesi için Yİ-ÜFE (yurtiçi üretici fiyat endeksi) farkının yüzde 10’dan fazla olması gerektiği unutulmamalı. 2006 öncesindeki ihraçlar için böyle bir sınırlama yok.

2006 öncesinde ihraç edilen eurobondların 2016 yılında satılmasından sağlanan kazancın ayrıca 24 bin lirası gelir vergisinden istisnadır. Yani kazanç 24 bin liradan az ise beyan edilmiyor, aşması durumunda ise aşan kısmın beyan edilmesi gerekiyor.

2006 ve sonrasında ihraç edilen eurobondlar için böyle bir istisna söz konusu değil. Hesaplanan kazancın tutarı ne olursa olsun gelir vergisi beyannamesi ile beyan edilmesi gerekiyor. Kazanç beyannamenin “diğer kazanç ve irat” satırında gösteriliyor.

YATIRIM FONLARI

Farklı fonlar için farklı stopaj oranları söz konusu. Portföyünün en az yüzde 80’i hisse senedinden oluşan fonlarda (hisse senedi yoğun fon) yüzde 0 oranında stopaj yapılıyor. Bir yıldan daha fazla süreyle elde tutulan ve hisse oranı yüzde 51’den fazla olan fon gelirlerinden de stopaj yapılmıyor.

Bunlar dışındaki menkul kıymet yatırım fonu katılma belgelerinden elde edilen gelirler üzerinden yüzde 10 oranında vergi kesiliyor. İster stopaj yapılsın isterse yapılmasın, yerli yatırım fonu gelirleri ayrıca beyan edilmiyor.

FAİZ VE REPO

Repo gelirleri üzerinden yüzde 15, mevduat faizleri ile katılım bankalarınca katılma hesaplarına ödenen kâr payları üzerinden ise vadeye ve döviz cinsine göre yüzde 10 ile yüzde 18 arasında stopaj yapılıyor. Stopaj yoluyla vergilendirilmiş olan bu gelirler tutarı ne olursa olsun beyan edilmiyor.

YURTDIŞI FAİZ

Yurtdışı bankalardan veya Türkiye’deki bankaların yurtdışındaki şubelerinden elde edilen faiz gelirleri için ise aynı şeyi söylemek mümkün değil. Bu gelirler üzerinden vergi kesintisi yapılmadığından, 2016 yılında elde edilen faizin bin 580 lirayı aşması durumunda, tamamının gelir vergisi beyannamesinin “menkul sermaye iradı” satırına yazılmak suretiyle beyan edilmesi ve hesaplanan verginin ödenmesi gerekiyor.

BEYAN VE ÖDEME

2016 yılı menkul kıymet gelirlerine ilişkin beyannamenin 27 Mart Pazartesi gününe kadar verilmesi gerekiyor. Beyanname elden verilebileceği gibi Gelir İdaresi Başkanlığı’nın internet sitesinde (www.gib.gov.tr) yer alan “Hazır Beyan Sistemi” kullanılarak hiç vergi dairesine gitmeden verilmesi de mümkün.

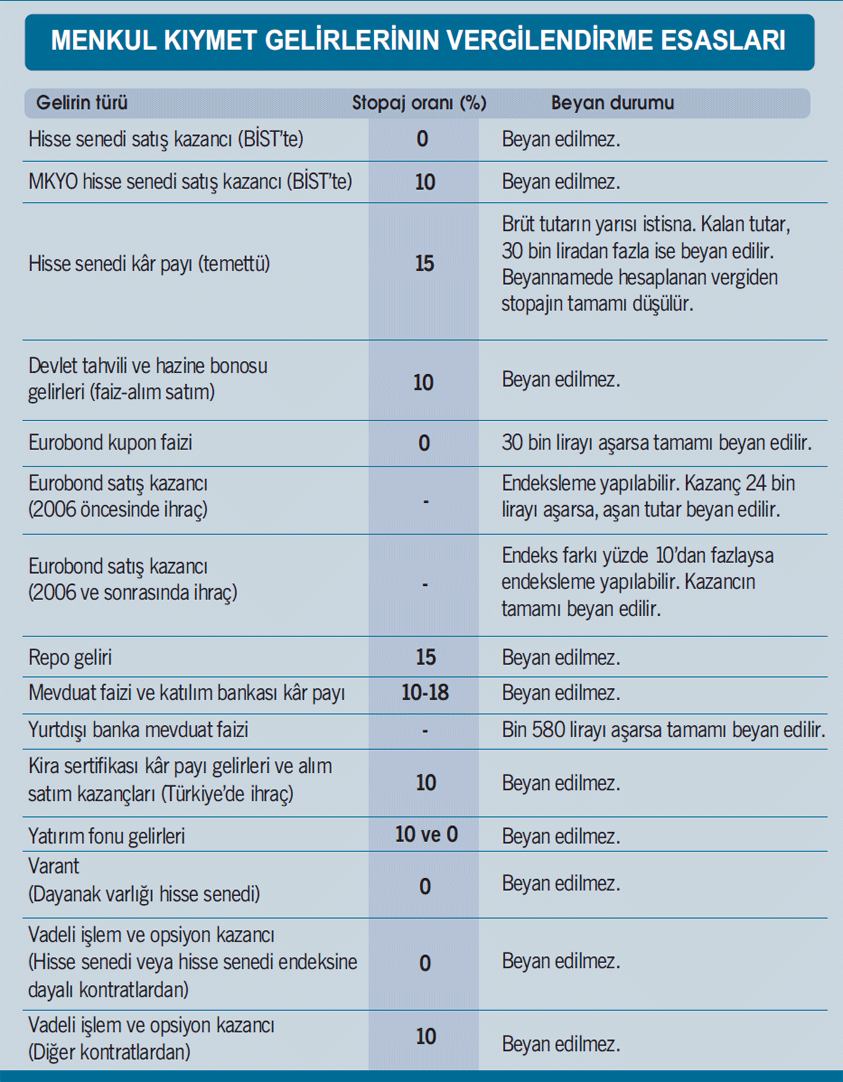

İlk defa menkul kıymet gelirlerini beyan edecek olanlar da bu sistemden yararlanabiliyorlar. Beyannamede gösterilen vergilerin yarısı 31 Mart’a, diğer yarısı da 31 Temmuz’a kadar ödenebiliyor. Menkul kıymet gelirlerinin vergilendirme esasları aşağıdaki tabloda özet olarak yer alıyor.