gyeniova@ekonomist.com.tr

Ceren Oral Balaban coral@ekonomist.com.tr

Ceren Oral Balaban coral@ekonomist.com.trYaz dönemine girdiğimiz bu zamanlarda piyasalarda da sıcak hava etkisini gösteriyor. Bu süreçte yatırım portföylerini yeniden şekillendirmek isteyen yatırımcılar için aracı kurumlara portföy önerilerini sorduk.

26 Haziran - 9 Temmuz 2022 tarihli sayıdan

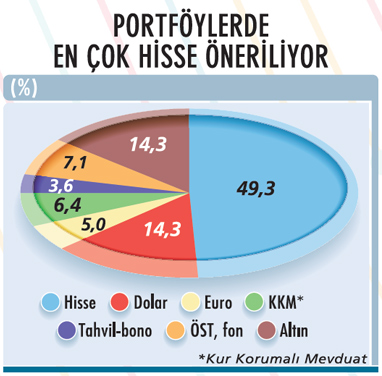

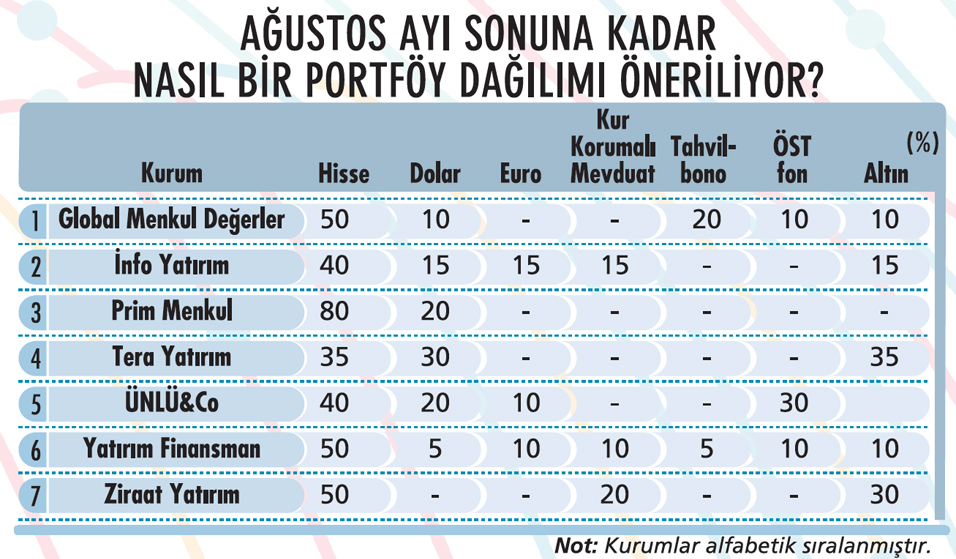

Ayrıca aracı kurumların önerdiği hisseleri de araştırdık. Yatırım araçlarında hisse tavsiyesi öne çıkarken, onu döviz ve altın takip ediyor. Uzmanlar, dengeli portföy oluşturma önerisini de sürdürüyor.

Yaz dönemine girdiğimiz bu süreçte yatırım portföylerini oluşturmak isteyen yatırımcılar, pozisyon almaya başlayacak. Bu süreçte piyasalarda birçok faktör, yatırım kararlarında belirleyici oluyor. Küresel piyasalara baktığımızda, yüksek enflasyon ve resesyon endişeleri ana gündem maddesi olmaya devam ediyor.

Tabloyu görmek için görsele tıklayın.

Bu gelişmelere bağlı olarak da merkez bankaları faiz artışlarına gidiyor. ABD Merkez Bankası FED, faiz artışı hamlesine devam ederken önümüzdeki toplantıda enflasyondaki seyir, FED'in faiz artırımı patikası için en önemli veri olmaya devam edecek.

Bu gelişmelere bağlı olarak da merkez bankaları faiz artışlarına gidiyor. ABD Merkez Bankası FED, faiz artışı hamlesine devam ederken önümüzdeki toplantıda enflasyondaki seyir, FED'in faiz artırımı patikası için en önemli veri olmaya devam edecek.Yurtiçinde ise gözler Türkiye Cumhuriyet Merkez Bankası'nın (TCMB) uzun süredir yüzde 14 seviyesinde sabit tuttuğu faiz kararındaydı. TCMB, 23 Haziran'daki toplantısında da beklenildiği gibi faizi sabit tutmaya devam etti.

Türkiye'nin 'düşük faiz, yüksek kur politikası' önümüzdeki süreçte de gündemde kalmaya devam edecek gibi gözüküyor.

Bu da yüksek enflasyonla yaşamaya devam edeceğimiz anlamına geliyor. Bu süreçte yatırımlarını korumaya ve getiri sağlamaya çalışan yatırımcılar ise portföylerinde nasıl değişiklikler yapacağını sorguluyor.

HİSSE, İLK SIRADA

HİSSE, İLK SIRADA

Tüm bu gelişmeler piyasalardaki hareket yönünü çizerken biz de yaz döneminde portföylerin nasıl şekillenmesi gerektiğini aracı kurumlara sorduk. Dolar/TL'de yukarı eğilim devam ediyor ve kur, 17,35 üzerinde kalmayı sürdürüyor.

BİST'te dalgalı hareket sürerken yukarıda 2.580 seviyesi test edildi. Gösterge faizde de yüzde 23,5 seviyesinde yukarı hareket var. Altında ise zaman zaman gerilemeler olsa da yükseliş beklentisi sürüyor. Aracı kurumlara yaz dönemi için portföylerini sorduğumuzda ise yüksek oranda hisse öne çıkıyor. Onu dolar ve altın takip ediyor.

En fazla önerilen yatırım aracı hissenin seçimlerinde endekse karşı getiri öngörülerine dikkat edilmesi ve 'Endeks Üzeri Getiri' potansiyeli sunan şirketlerin tercih edilmesi gerektiği ifade ediliyor.

Uzmanlara göre, dengeli veya yüksek risk profilinde olup uzun vadede birikim oluşturma stratejisi ile hareket eden yatırımcılar hisse oranlarını yüksek tutabilirler. Mevcut dönemde portföylerdeki altın ve döviz oranlarının da ortalama üzerinde tutulabileceği düşünülüyor.

CAZİP YATIRIM ARAÇLARI

CAZİP YATIRIM ARAÇLARI

Enflasyonist ortamda düşük değerlemelere sahip hisse senetlerinin cazip kalmaya devam edebileceğine dikkat çeken Ziraat Yatırım Genel Müdürü Uğur Boğday, ayrıca ikinci çeyrekte de beklenen güçlü finansalların BİST'i destekleyeceğini ifade ediyor.

Uğur Boğday'a göre; risk iştahındaki olası bozulmalara karşı değerli maden de dirençli bir görüntü sergileyebilir ki kur tarafındaki kırılganlık da dikkate alındığında gram altın portföylerde yüksek ağırlıkta bulunabilir. Boğday, TL mevduat tarafında ise kur korumalı olmak üzere TL mevduatın da tercihler arasında yer alabileceğini söylüyor.

Haziran ve temmuz ayında enflasyonun yüksek seyretmesi bekleniyor. Yıllık enflasyon patikasında yükselişin de kısa vadeli sabit getirili yatırım araçlarına ilgiyi azaltacağı ifade ediliyor. İlk çeyrek kadar güçlü olmasa da ikinci çeyrekte de büyümenin sürmesi, güçlü kredi talebinin iç talebi olumlu etkilemesi, hisse senedi piyasasını ikinci çeyrek kârlılıkları ile ön plana çıkarabilir.

GCM Yatırım Genel Müdürü Alper Nergiz, gerek yabancı takas oranındaki azalma ile gerekse enflasyondan korunmak istenmesi ile global borsalardan ayrışan Borsa İstanbul'un yılın kalan döneminde hisse ağırlığının portföy içerisinde fazla olma düşüncesini güçlendirebileceğini söylüyor.

Alper Nergiz'e göre, ek olarak güçlü şirket bilançoları ile yılın kalan döneminde de yatırımcılarına güven vermeye devam edecek olması, borsaya olan talebin artmasına olanak tanıyabilir. Alper Nergiz, "Küresel resesyon beklentilerindeki artış ve başta FED olmak üzere agresif faiz politikaları sebebiyle dolar öncülüğünde Euro, altın ve tahvil tarafında da portföy dengelenmeleri oluşturularak risk bölünebilir" diyor.

Ünlü & Co Araştırma Bölümü Kıdemli Müdürü Gökhan Uskuay da "Temmuz ayında FED ve Avrupa Merkez Bankası ECB'nin faiz artırımı nedeniyle portföylerde döviz bulundurulmalı" diyor. Uskuay'a göre; ÖST ve yatırım fonları da portföylerde yer alabilir.

BİST'TE DALGALI EĞİLİM

BİST'TE DALGALI EĞİLİM

Portföylerde öneriler bu yönde gelişirken hisse seçimi yapacakların takibinde olan borsa tarafında özellikle son dönemde inişli-çıkışlı bir seyir söz konusu. Haziran ayında rekor 6 Haziran'da 2.648 ile geldi.

Ancak TL'de değer kaybının hız kazanarak 2021 Aralık'tan sonra 17,00 seviyesinin üzerine çıkmasıyla ve süper enflasyon bonosu söylentileriyle borsada da görünüm bozuldu ve ciddi satışlarla 8 Haziran'da 2.540'a hızlı bir gerileme yaşandı.

Bu iniş 16 Haziran'a kadar sürdü ve BİST-100 2.485'i gördü. Son durumda ise dünya piyasalarındaki toparlanmanın da etkisiyle yeniden 2.580'ler test edildi.

FAZLA ALTERNATİF YOK

FAZLA ALTERNATİF YOK

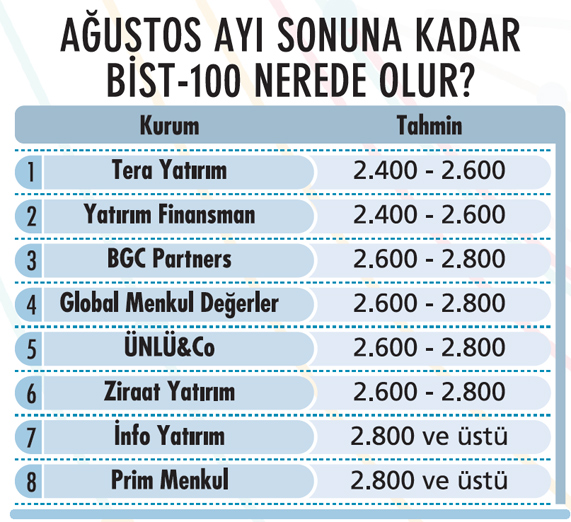

Uzmanların borsanın ağustos ayı sonuna kadarki süreç için ağırlıklı öngörüsü 2.600-2.800 bandında yer alıyor. Ünlü&Co'dan Gökhan Uskuay; piyasaların gelecek yıl enflasyonun yüksek seviyede seyredeceğini, TCMB'nin ise politika faizini değiştirmeyeceğini öngördüğünü aktarıyor.

Uskuay, bu beklentilere göre; negatif reel faiz ortamının gelecek yıla da taşınacak olmasının hisse senedi talebini olumlu yönde etkileyeceği görüşünde. Kurban Bayramı sonrasında açıklanmaya başlayacak ve ağustos ayı içerisinde devam edecek ikinci çeyrek finansal sonuçlarının BİST'i ağustos ayı boyunca destekleyeceğini düşünen Gökhan Uskuay, bu süreç için 2.600-2.800 bandını işaret ediyor.

Yaz sonuna kadarki süreç için 2.800'ün üzeri de olasılık dâhilinde bulunuyor. Prim Menkul Yönetim Kurulu Üyesi Tunç Kertmen; mevcut faiz haddinde tasarruf sahibinin kendini koruyacağı çok fazla alternatif olmadığı görüşünde. "TL taşıyan enflasyon ile cezalandırılıyor.

Bu şartlarda çare ya borsa ya döviz/ altın ile kendini korumaya alma" diyen Kertmen, söz konusu dönemde 2.800'ün üzerinin test edilebileceğini öngörüyor.

GETİRİ ARAYIŞI SÜRÜYOR

GETİRİ ARAYIŞI SÜRÜYOR

2022'nin ana temasının 'enflasyon' olduğunu söyleyen İnfo Yatırım Genel Müdürü Tamer Akgül, 'fiyatların genelindeki artışların şirket kârlılıklarını olumlu etkileyebileceği' algısının borsa tarafından daha önce de fiyat-landığını kaydediyor.

Ancak Akgül; enflasyon sepetinde yüksek paya sahip olarak, BİST'teki yükselişte başı çeken alanlarda faaliyet göstermenin tek başına yüksek enflasyondan olumlu faydalanabilmek için yeterli olmadığını da belirtiyor. Burada şirketin iş modeli, maliyet yapısı ve yapılan fiyat artışlarının maliyetlerle karşılaştırılması da önem arz ediyor.

Risksiz getirilerin enflasyon karşısında yetersiz kalmasının da önemli bir konu olduğuna değinen Tamer Akgül, "2022 başından bu yana, kümüle enflasyon yaklaşık yüzde 33 seviyesinde. Dolar/TL yüzde 29, Euro/TL yüzde 21, gram altın yüzde 30 yükseldi.

Son açıklanan Gelire Endeksli Senet GES'in 182 günlük getirisi yüzde 23-25 aralığında" diyor. 24 Şubat'tan yani Rusya-Ukrayna krizinin başladığı günden bu yana, yabancı ilgisi de azalmaya devam ediyor.

Son açıklanan Gelire Endeksli Senet GES'in 182 günlük getirisi yüzde 23-25 aralığında" diyor. 24 Şubat'tan yani Rusya-Ukrayna krizinin başladığı günden bu yana, yabancı ilgisi de azalmaya devam ediyor.Tamer Akgül; aralık sonuna doğru kurdaki yükselişten olumlu etkilenebilecek şirketlerin BİST'de de ağırlığının yüksek olmasıyla rekor kıran BİST-100'ün haziran ayında da benzer fiyatlamalarla rekor tazelediğini aktarıyor.

Bu nedenlerle getiri arayışında borsanın öne çıkmasını ve borsaya geçişlerin hızlanmasını bekleyen Akgül, yaz sonunda BİST-100'ün 2.800'ün üzerini test edebileceği görüşünde. Tamer Akgül; yönetimi güçlü, ihracatı yüksek, satışları dövize endeksli ve kurdaki yükselişi satışlarına yansıtabilen şirketleri ön plana çıkarıyor.

HANGİ HİSSELER ÖNERİLİYOR?

Getiri arayışındaki yatırımcıların borsaya ilgisinin süreceği beklentileri, bu noktada akla 'hangi hisseler?' sorusunu da getiriyor. Biz de aracı kurumların yaz dönemi için hisse önerilerini ve hisse tercihlerindeki değişimleri inceledik.

13 kurum, toplam 48 hisse için 'al' dedi. En çok dokuz kurumun portföyündeki Tüpraş önerildi. Bu hisseyi; T. Şişecam, BİM Mağazalar, Kardemir D, Koç Holding, Yapı Kredi Bankası (YKB) ve Mavi Giyim takip etti.

Global Menkul Değerler Araştırma Direktörü Banu Dirim; uzun vadeli hisse seçimi yaparken sağlıklı bilanço yapısının yanı sıra büyüme potansiyeli, yatırım hikâyesi ve cazip çarpanları ile öne çıkan hisselere odaklandıklarını söylüyor.

Önümüzdeki döneme ilişkin yurtiçi ve yurtdışı belirsizlikleri de dikkate alan Banu Dirim, finansal yapısı ve kurumsal yönetimi ile önceki dönemlerde dayanıklılığını kanıtlamış olan şirketleri tercih ediyor.

Bu kapsamda Global Menkul Değerler; uzun vadeli model portföyünde YKB, Ford Otosan, T. Şişecam, TAV Havalimanları, Şok Marketler, Vestel Elektronik ve Kordsa hisselerini taşıyor.

BANKA AĞIRLIĞINI ARTIRDI

Ak Yatırım'ın yaz dönemi portföyünde; BİM Mağazalar, İş Bankası, Koç Holding, Logo Yazılım, Mavi Giyim, Migros, TAV Havalimanları, Türk Hava Yolları (THY), Tüpraş, YKB ve Yataş var. Ak Yatırım Strateji Müdürü Hakan Aygün; "Portföy kompozisyonumuza bakıldığında, kurda görece istikrar sağlanmasından olumlu etkilenecek gıda ve gıda dışı perakende hisselerinin yanında olası kur hareketlerine karşı denge sağlayacak havacılık ve petrol hisseleri portföyümüzde yer almaya devam ediyor" diyor.

Aygün; banka hisselerini de güçlü ikinci çeyrek beklentilerine dönük olarak artan bir ağırlıkla hisse öneri listesinde tutmaya devam ettiklerini belirtiyor.

Bu arada Ak Yatırım; haziran ayı portföyünden Tofaş Oto'yu çıkardı. Böylece banka ağırlığını artırdıklarını aktaran Hakan Aygün; Tofaş'ı ise düşük hisse performansı ve Stellantis'in yeni nesil Doblo'yu İspanya'da üretmesi sonucunda artan yeni model riski yüzünden öneri listesinden çıkarttıkları bilgisini de veriyor.

KOZA ALTIN PORTFÖYDE

AgeSA, Akbank, Garanti BBVA, Koç Holding, Koza Altın, Mavi Giyim, T. Şişecam, THY, Tüpraş, Vakıfbank ve Yataş, Oyak Yatırım'ın model portföyündeki hisseler olarak sıralanıyor. Kurum, Koza Altın'ı model portföyüne 17 Haziran'da dâhil etti.

Oyak Yatırım Araştırma Direktörü Övünç Gürsoy, Koza Altın'ın yükselen dolar/TL paritesinden ve buna bağlı olarak hareket eden gram altın fiyatından pozitif etkileneceğini öngörüyor.

Önümüzdeki dönemde, şirket hisselerinin TMSF bünyesinden Hazine'ye veya Varlık Fonu'na devrinin gündeme gelebileceğini kaydeden Övünç Gürsoy, "Ek olarak beklenen rezerv açıklamaları değerleme ve hisse performansı üzerinde pozitif katalist görevi görebilir" diye konuşuyor.

Koza Altın için 12 aylık mevcut hedef hisse fiyatını 220 TL olarak belirleyen Oyak Yatırım, 'Endeks Üstü Getiri' önerisinde bulunuyor.

Ünlü & Co'dan Gökhan Uskuay; model portföyde maliyet artışlarını fiyatlarına yansıtabilen Coca-Cola İçecek'in, normalleşme etkisiyle gelirlerinin 2019 yılı seviyelerine ulaşmasını beklediği THY ile Tüpraş'ın yer aldığını belirtiyor.

Net aktif değerine (NAD) göre tarihsel iskontosunun altında işlem göre Koç Holding'i portföyde tutan Gökhan Uskuay, Koza Altın ile Kardemir D'yi de beğenmeye devam ediyor.

DOLAR/TL'DE YÜKSELİŞ SÜRECEK Mİ?

Küresel piyasalardaki parasal sıkılaşma önlemleri ve enerji fiyatlarının yüksek seyretmesi dolar/TL kuru üzerinde baskı yapmaya devam ediyor. Dolar/TL'de mayıs ayı başından itibaren haziran ortasına kadar yaşanan son yükseliş eğiliminden sonra Hazine'den gelen Gelire Endeksli Senet açıklaması bu yükseliş ivmesini kesmişti. Ancak haziran ortasından itibaren dolar/TL 17,30'larda hareket ediyor.

Yeni ekonomi programı çerçevesinde uygulanan para politikasının ekonomi teorilerinden ayrışması nedeniyle TL'deki zayıf seyrin önümüzdeki süreçte de devam etmesi, doların ise küresel ölçekte değer kazanımlarını sürdürmesi bekleniyor.

Ancak turizmin bu yıl oldukça güçlü olması da yaz sonuna kadar kurdaki baskıyı hafifletebilir.

YENİ ZİRVELER TEST EDİLİR Mİ?

TCMB'nin düşük reel faiz politikasına karşın, yurtiçi döviz talebini dizginleyen ürünler ve yüksek dolarizasyon nedeniyle dolar/TL kurunda 16,00-18,00 bandında stabil bir seyir beklediklerini söyleyen Yatırım Finansman Strateji ve Yatırım Danışmanlığı Müdürü Serhan Yenigün, "FED'in bu süreçte doların küresel para piyasalarındaki değerini doğrudan etkileyen politikaları yakından takip edilmeli" diyor.

Parasal sıkılaşma sürecinin ivmelenerek devam etmesi ve Para Politikası Kurulu'nun (PPK) buna karşılık vermemesi halinde kurda yeni zirvelerin test edilebileceği uyarısında bulunan Serhan Yenigün, turizm gelirlerinde beklenen güçlü girişlerin görülmesinin ise kuru aşağı çeken bir etken olarak takip edilebileceğini aktarıyor.

ÜNLÜ & Co'dan Gökhan Uskuay ise Kur Korumalı Mevduat'ın dolar üzerinde mayıs ayına kadar volatiliteyi azaltıcı etkisinin görüldüğünü ama sonrasında yeniden artan volatilitenin haziran ayında Hazine ve Maliye Bakanlığı öncülüğünde alınan ek tedbirler ile yeniden azaldığını ifade ediyor.

Gökhan Uskuay, kurdaki volatilitenin ağustos ayında düşük seyretmesini ama global merkez bankalarının faiz artırımlarının etkileri ile yönün hafif yukarı olmasını bekliyor.

GÖSTERGE FAİZDE DENGE NEREDE?

Gösterge faizde yüzde 20'nin üzerinde seyir sürüyor. Enflasyonda yukarı yönlü risklerin devam etmesi gösterge faizin de daha yukarıda denge bulmasına neden olabilir. Bununla birlikte, majör merkez bankalarının da faizi artırım döngüsüne girmesi ve jeopolitik tarafta gerginlik ihtimalinin sürmesi de yukarı yönü riskleri artırıyor. Bu kapsamda, gösterge faizin yüzde 24-26 arasında denge bulabileceği düşünülüyor.

GERİLEME SİNYALLERİ GELEBİLİR

Tera Yatırım Başekonomisti Enver Erkan, merkez bankasının 'lirazasyon' stratejisinin bir parçası olarak dolar veya enflasyona endeksli tahviller yerine yerel para cinsinden tahvillerin kullanılmasını teşvik etmek istediğini dile getiriyor.

Yatırım Finansman'dan Serhan Yenigün, iki yıl vadeli tahvil faizi üzerinden takip edilen gösterge bileşik faizin enflasyon beklentileri ve belirsizlik faktörü ile değerlendirildiğinde yüzde 25 civarında kalmaya devam edeceğini düşünüyor.

Serhan Yenigün, "TCMB'nin ve ekonomi yönetiminin enflasyonu kısa vadede düşürücü yönde adım atmak için hareket alanları sınırlı ancak aralıktan itibaren enflasyonda beklenen gerileme nedeniyle TL cinsi tahvil faizlerinde de gerileme sinyalleri almaya başlayabiliriz" diyor. Yenigün'e göre; bunun dışında, TCMB'nin zorunlu karşılıklarda uzun vadeli tahvilleri teşvik eden uygulamaları da verim eğrisinin yakın ucundaki tahviller üzerindeki baskıyı artırırken beş yıl ve daha uzun vadeli tahvil faizlerine yönelik ilgiyi artırabilir.

MEHMET GERZ / ATA PORTFÖY GENEL MÜDÜRÜ “VARLIK DAĞILIMINDA FAİZİ AZALTIP HİSSE VE EUROBOND AĞIRLIĞINI ARTIRDIK”

“POZİSYONA GİRMEKTEN KAÇINILIYOR”

Dünyada yüksek enflasyon nedeniyle faizler artarken, Türkiye’nin politika faizini yüzde 14’te tutması TL’nin değer kaybetmesine ve döviz rezerv kaybına neden oluyor.

Seçimlere bir yıl kala büyüme ve istihdamı önceleyen politikalar, enflasyonun daha da yükselmesine neden olabilir. Turizmin canlı geçmesi sayesinde yaz döneminde ciddi bir kriz yaşanmasa bile yatırımcılar orta ve uzun vadeli pozisyona girmekten kaçınıyor.

EMTİA AĞIRLIKLI GLOBAL TEMATİK FONLAR

TL yatırımcısı kendini enflasyona karşı korumak için gayrimenkul, emtia ve hisse senedi yatırımlarına yönelmiş durumda.

Buna paralel biz de Ata Portföy Varlık Dağılımı Modeli’nde kısa vadeli TL alokasyonunu yüzde 15’ten yüzde 5’e düşürürken, hisse senedini yüzde 35’ten yüzde 40’a, Eurobond ağırlığımızı da yüzde 20’den yüzde 25’e çıkarttık.

Kalan yüzde 30’luk kısmın ise emtia ağırlıklı global tematik fonlarda değerlendirilmesini öneriyoruz. Emtia sınıfında özellikle gıda ve tarımsal emtianın uzun vadeli bir yükseliş döneminin başında olduğunu düşünüyoruz.

SARI METALDE YÖN NEREYE?

2022’ye 780 TL’den başlayan, 8 Mart’ta 955 TL’ye yükselerek 2022 ilk çeyreğin en yüksek seviyesini test eden gram altın, mayıs ayı içinde 900 TL’lerin altına geri çekildi. Ancak TL’nin dolar karşısındaki değer kaybıyla beraber yeniden yükselişe geçen gram altın, 1,000 TL seviyesini de aştı.

Mevcutta da 1,020-1,025 TL bandında hareket ediyor. Yılbaşında 1.801 dolar olan, 8 Mart’ta 2.051 dolara çıkarak Ağustos 2020’de 2.075 dolar ile gördüğü tarihi rekorundan sonra en yüksek seviyeye ulaşan ons altın ise mayıs ayı ortalarında 1.810 dolara kadar düşmüştü.

Dalgalı seyrine devam eden ve 14 Haziran’da 1.808 doları gören ons altın, son durumda 1.820¬1.850 dolarlarda seyrediyor.

KATALİZÖRLER NELER?

Peki, bundan sonraki süreçte hem gram hem de ons tarafında nasıl bir görünüm oluşabilir? Uzmanlara göre, gram altın 1,000 seviyesinin üzerindeki seyrine devam edecek. Ziraat Yatırım’dan Uğur Boğday; küresel ekonomilerde resesyon endişelerinin sürmesinin ve artan enflasyonun değerli maden için katalizör olabileceği görüşünde.

Boğday; FED’in enflasyonu kontrol altına almak için daha da şahinleşebileceğine yönelik beklentilerin ise ons altın tarafında yukarı yönlü potansiyeli sınırlayabileceğinin altını çiziyor.

Bu kapsamda, değerli madenin bir süre bant hareketi yapabileceğini öngören Uğur Boğday; kura ilişkin 16,00¬18,00 bandı beklentisine paralel olarak gram altının ağustos sonunda 1,050-1,100 TL arasında olabileceğini tahmin ediyor.

YUKARI YÖNLÜ MOMENTUM

Tera Yatırım’dan Enver Erkan; FED’in parasal sıkılaştırma yolunu değerlendirmeye devam etmesiyle birlikte Hazine getirilerinin arttığını gözlemliyor. “Rusya’nın Ukrayna’yı işgalinin ilk aşamalarında jeopolitik risk algısı ve genel emtia dalgası, fiyatlamalar açısından altın için pozitifti” diyen Erkan, o dönemki zirveden ons bazında gerilemenin söz konusu olduğu analizini yapıyor.

Piyasanın FED’in faiz artırım silsilesine daha fazla ağırlık vermeye başladığına dikkat çeken Enver Erkan, dolar/TL’deki hareketlere de paralel olarak gram altında yukarı yönlü momentumun devamını bekliyor. Enver Erkan; ağustos ayı sonu dolar/TL’de 22,00 ve üstüne, gram altında ise 1,100 TL ve üstüne işaret ediyor.