GÖZDE YENİOVA SAYLAK

GÖZDE YENİOVA SAYLAK[email protected]

Ceren Oral Balaban [email protected]

Ceren Oral Balaban [email protected]Yaz döneminin başlamasına az bir süre kala piyasalarda da sıcak hava esmeye başladı. Bu süreçte yatırım portföylerini yeniden oluşturmak isteyen yatırımcılar için 10 aracı kuruma portföy önerilerini sorduk.

Ayrıca 15 kurumun önerdiği hisseleri de araştırdık. Hisse ve altın yatırım araçlarında öne çıkarken, onu TL mevduat ve dolar takip ediyor. Uzmanlar, dengeli portföy oluşturma önerisini sürdürüyor.

30 Mayıs-12 Haziran 2021 tarihli sayıdan

Yaz dönemine girerken yatırım portföylerini oluşturmak isteyenler şimdiden pozisyon almaya başlayacak. Bu süreçte piyasalarda birçok faktör, yatırım kararlarında belirleyici oluyor. Öncelikle yaz döneminde takip edilecek en önemli konu, ABD ekonomisi başta olmak üzere global ekonomik aktivitedeki toparlanma, ABD'de enflasyon gelişmeleri ve uzun vadeli tahvil faizlerinin seyri olacak.

Yurt içinde de enflasyonun seyri ve TCMB'nin para politikasına ilişkin mesajları en fazla öne çıkan belirleyici faktörler olacak. Aşılama hızına bağlı olarak Covid-19 vaka sayılarının seyri ve turizm sektörüne ilişkin gelişmeler de önemli olacak. İç politik gelişmelerle birlikte ABD, AB ve Rusya ile ilişkilerdeki gelişmelerin de önemli piyasa yansımaları olabilir.

Tabloları görmek için görsellere tıklayın.

Tüm bu gelişmeler izlenirken yatırımcılara rehber olması için 10 aracı kuruma yaz dönemi için portföy önerilerini sorduk. Hisse ve altın portföylerde öne çıkarken onu TL mevduat ve dolar takip ediyor. Ayrıca 15 kurumun önerdiği hisseleri de araştırdık.

PORTFÖYDE ÇEŞİTLENDİRME ŞART

Piyasalarda veri akışı ve gelişmelere göre dalgalı seyir görülmeye devam ederken, portföyler oluşturulurken çeşitlendirme yapılması önerisi sürüyor. Uzmanlara göre, bu dönemde dengeli portföy oluşturmayı sürdürmekle beraber, konjonktürel değişimlerden kaynaklı ortaya çıkmış potansiyel fiyat hareketleri değerlendirilebilir.

Hem global hem de yerel enflasyon kaynaklı TL'deki değer kaybına karşı koruma alanı sağlayabilecek yatırım alternatiflerinin özellikle öne çıkabileceği belirtiliyor.

Hem global hem de yerel enflasyon kaynaklı TL'deki değer kaybına karşı koruma alanı sağlayabilecek yatırım alternatiflerinin özellikle öne çıkabileceği belirtiliyor.Bu kapsamda uzmanlara sorduğumuz yaz portföy önerilerinde de hisse yatırımı öne çıkıyor. Ancak bu yatırımı yaparken doğru hissede pozisyon almak, kısa vadeli düşünmemek, güçlü ve beklentisi olan hisselere yönelmek önemli.

Yatırım Finansman Genel Müdürü Ömer Eryılmaz'a göre; BİST'te ilk çeyrek bilançoları sonrası gelen hedef fiyat revizyonları, TL faizlerde artış nedeniyle (%) endişe edildiği gibi aşağı yönlü belirgin bir görünüm sergilemedi ve halen cazip getiri potansiyelleri görülüyor.

Ömer Eryılmaz, "Yüksek temettü verimi sunan, güçlü büyüme beklentisi olan, zayıf TL'ye karşı dirençli veya bundan fayda sağlayabilecek ve değerleme olarak potansiyel sunan şirketlerden oluşan bir portföy verimli yatırım tercihi olarak değerlendirilebilir" diyor.

Eryılmaz, dengeli risk profilinde ve uzun vadede birikim oluşturma stratejisiyle hareket eden bir yatırımcının mevcut piyasa ortamında BİST'e görece güçlü kalabilecek şirketlerden oluşan bir hisse portföyü oluşturabileceğini söylüyor. Eryılmaz'a göre, daha düşük risk grubundaki yatırımcılar ise hisse oranını düşük tutmalı.

ALIM FIRSATI VAR

Portföy dağılımında önceki görüşünde değişikliğe giderek, TL mevduat payının azaltılıp hisse ağırlığının artırılmasını öneren Ziraat Yatırım Genel Müdürü Uğur Boğday ise altın ağırlığının yüksek tutulması gerektiği görüşünü koruyor.

Uğur Boğday, risk algısının ani değişimleri karşısında kısa vadeli nakde geçerek, hisse tarafında potansiyel düzeltmelerde alım fırsatı yaratabilecek hisselerin takip edilmesi gerektiğini düşünüyor. Boğday, "Teknoloji gibi büyüme hisseleri yerine değer hisselerinin tercih edilmesi gerektiğini düşünüyoruz. Yine altındaki olası düzeltmeler de alım fırsatı yaratabilir" diyor.

BİST-100 Endeksi, özellikle gelişmekte olan ülkeler (GOÜ) içinde görece ucuz bulunuyor. BİST-100'ün fiyat/kazanç (F/K) oranı açısından yatırımcılar için oldukça cazip olduğunu belirten ALB Forex Araştırma Müdürü Emre Çayırlı, yaz aylarında normalleşmeyle birlikte endekste yükseliş bekliyor.

Emre Çayırlı, "Yeni dönemde yatırım portföylerinde tarımsal emtia ürünlerine de yer verilmesi yararlı olabilir. Tarım ürünlerinde küresel çapta arz sıkıntısının sürmesi soya, mısır, buğday gibi ürünlerin de fiyatının hızla yükselmesine neden oluyor" diyor.

TAKTİKSEL DAĞILIM

Risklerin arttığı bu ortamda hisse yatırımını önermekte güçlük çekilse dahi uzmanlara göre uzun vadeli olarak yatırım için fırsatlar bulunuyor. Faiz oranlarındaki artışların ardından mevduat faizleri de yatırımcıları cezbeder düzeyde kalmaya devam ediyor.

Ahlatcı Yatırım Araştırma Müdürü Barış Ürkün'e göre de BİST'te değer bazlı yatırım yapılabilecek çok değerli şirketler var. Barış Ürkün, döviz vadeli mevduatların da döviz kazancı da hesaba katıldığında önemli bir yatırım olarak dikkate alınabileceğini söylüyor ve tahvil faizlerinin son zamanların en yüksek düzeyde olması nedeniyle tahvil yatırımına da işaret ediyor.

Ürkün, "Bu gerekçelerle portföyün yüzde 40'ını hisse senedine, yüzde 20'sini döviz mevduatlarda, yüzde 20'sini tahvil yatırımı ve kalan yüzde 20'sini TL mevduatta değerlendirilmesi iyi olabilir" diyor.

Portföy oluştururken emtia fiyatlarındaki seyir ve FED'in aksiyonlarının odaklanılması gereken konular olduğuna işaret eden A1 Capital Araştırmadan Sorumlu Genel Müdür Yardımcısı Baki Atı-lal, buralardaki gelişmelerin risk iştahının açılıp kapanmasında ana etmenler olacağını söylüyor.

Baki Atılal, "Sıcak geçecek bir yaz döneminde statik portföy oluşturulmaması gerektiği ve taktiksel dağılım yapılmasını tavsiye ediyoruz. Çünkü genel anlamda enflasyon baskısının devamını bekliyoruz" diye de ekliyor.

DOLAR 8,50TE DAYANDI

Portföylerde öneriler bu yöndeyken yatırım araçlarındaki beklentiler de önem kazanıyor. Burada kur tahminleri öne çıkıyor. Yükseliş eğilimi korunmaya devam eden dolar/TL, 8,50'yi aşmış durumda.

Dolar/TL'de teknik ve temel gerçekleşmeler yönün yukarı olduğuna işaret ediyor. İç dinamiklerde enflasyonist baskıların devam etmesi ve ilerleyen süreçte faiz düşüşlerinin etkili olmasına yönelik beklentiler iç dinamikleri zayıf kılıyor.

Beklentilere göre, turizmde toparlanmanın zaman alacak olması cari açık kaynaklı döviz ihtiyacını artırabilir. Tüm bunlar, TL'yi zayıflatan etkenler olarak sıralanıyor. Gedik Yatırım Genel Müdürü Metin Ayı-şık'a göre, TCMB'nin erken bir faiz indirimden kaçınılacağı mesajını vermiş olsa da küresel risk iştahı ve

jeopolitik gelişmeler de TL için destekleyici olmayabilir. Ayışık, bu nedenle TL'nin yılın genelinde zayıf kalmasını bekliyor.

Özel sektör ağırlıklı olmak üzere döviz cinsi ödeme takviminin yoğun olduğu, dış finansman ihtiyacının devam ettiği, buna karşın pandemi nedeniyle turizm gelirlerinin zayıf seyredeceği bir döneme giriyoruz. Küresel tarafta ise Dolar Endeksi'nin son iki ayda yüzde 4 gerilediği ve son yedi yılın en düşük seviyelerinde fiyatlandığı bir dönemin devamında FED'den likidite akışını kısma yoluyla sıkılaşma adımları beklenen bir süreçteyiz.

Yatırım Finansman'dan Ömer Eryılmaz; bu durumun, GOÜ para birimlerine görece negatif ayrışan TL'nin tüm GOÜ sepetinin baskı altında kalabileceği bir dönemde nominal olarak güçlenmesini zorlaştıracağı görüşünde.

Ziraat Yatırım'dan Uğur Boğday'a göre de kur, enflasyonun ne zaman zirve yapacağı ve TCMB'nin bu ölçüde yapacağı hamleler ile haziran ortasında Cumhurbaşkanı Erdoğan ve ABD Başkanı Biden'ın görüşmesine göre şekillenebilir.

Boğday, yaz aylarında turizm tarafında Türkiye'ye gelebilecek turist sayısının da önemli olacağına dikkat çekiyor. Bu çerçevede, Rusya, İngiltere, Almanya gibi ülkelerin koronavirüs tablosuna göre vereceği kararlar izlenecek. Yine, yurtiçi yerleşiklerin döviz pozisyonlaması ve cari denge başta olmak üzere makro veriler de yakından takip edilecek. Yurtdışı tarafta ise enflasyon verileri ile FED'in güvercin duruşunu koruyup korumayacağına yönelik FED toplantıları önemli olacak.

ÖNEMLİ SEVİYELER NELER?

Peki, tüm bu gelişmeler ışığında teknik olarak kurda nasıl bir seyir bekleniyor? ALB Forex'ten Emre Çayırlı'ya göre; önümüzdeki süreçte ABD'de ekonomik toparlanmanın sürmesi ve faiz artış beklentilerin canlanması Euro/dolar parite-sinde yükselişlerin sınırlı kalmasına neden olabilir.

Böyle bir senaryoda dolar/TL'de ise yükseliş trendi devam edebilir. Yine Emre Çayırlı'ya göre, faiz artış beklentisiyle ABD tahvil faizlerindeki yükselişin devam etmesiyle dolar/TL'de yeni zirvelerin görülme ihtimali var. Dolar/TL'de yükseliş trendinin bulunduğu 8,30 bölgesi üzerinde kalındığı sürece yükseliş ivmesinin devam edeceğini belirten Çayırlı, "8,60 üzerine geçmesi halinde kurdaki değer artışı hız kazanabilir.

Diğer yandan Türkiye CDS priminin mart ayı öncesindeki 330 bölgesine gerilemesi halindeyse dolar kurunun 8,00 seviyesine gerileme ihtimali bulunuyor" diyor. TL konusunda temkinli görüşünü koruyan Integral Yatırım Araştırma Müdür Yardımcısı Seda Yalçınkaya Özer de dolar kurunda 8,30'un altında geri çekilmelerin kurdaki tansiyonu rahatlatacağını söylüyor. Yalçınkaya Özer, "Ancak bu durum gerçekleşmediği sürece yükseliş eğilimi ve yukarı yönde gitme isteği devam ediyor. 8,4850- 8,55 bandı kritik dirençler" diyor.

FAİZLER YÜZDE 19'LARDA

Dolar/TL'de son dönemdeki yukarı yönlü hareketler, gösterge faizde de benzer eğilimlere yol açıyor. Mayıs ayı ortasından bu yana yüzde 18,50'leri geçen gösterge faiz, yüzde 19'lara yakın seviyelerde işlem görüyor. Yaz dönemi için öngörülerin çoğu yüzde 18-19 bandında birleşiyor.

Bu noktada TCMB'nin atacağı adımlara dair beklentiler de önem arz ediyor. Şeker Yatırım Ekonomisti Abdulkadir Doğan, 6 Mayıs'taki toplantıda Para Politikası Kurulu'nun (PPK) para politikası duruşunun enflasyon hedefli olduğu üzerinde durduğunu söylüyor.

Doğan; enflasyonda kalıcı düşüşe işaret eden güçlü göstergeler oluşana kadar politika faizinin enflasyonun üzerinde belirleneceğinin tekrarlandığını aktarıyor. Abdulkadir Doğan, 2021'deki faiz indirimlerinin enflasyon odaklı olacağı ve özellikle yılın ikinci yarısında (temmuz itibarıyla) enflasyon görünümü iyileştikçe kademeli olarak başlayabileceği beklentisini koruyor.

PARA POLİTİKASI GEVŞETİLMEMELİ

Eylül sonu için yüzde 18-19 bandını öngören Tera Yatırım Başekonomisti Enver Erkan; TCMB'nin enflasyonun tüm göstergeleriyle kalıcı düşüş göstermeden para politikasını gevşetmemesi gerektiğini söylüyor.

Enflasyonun ve risk priminin yarattığı makul reel faiz seviyelerini korumasının şart olduğu üzerinde duran Erkan, "Enflasyonun önünden giden bir parasal gevşemenin yüksek döviz, yüksek enflasyon, yüksek CDS, artan dolarizasyon sarmalını derinleştirmesi riskleri var" diyor.

Enver Erkan; enflasyon trendi, yurtdışı sermaye hareketleri gibi birbirinin içine geçmiş iç ve dış faktörlerin beraber değerlendirilerek para politikasının yeteri sıkılıkta tutulması gerektiğinin de altını çiziyor.

A1 Capital'den Baki Atılal'ın tahmini ise yüzde 19-20 bandı. Atılal; emtiada arz kaynaklı sıkıntılar ve fiyat artışlarının maliyet yönlü, ekonomilerinin açılmasının da talep yönlü baskıları artıracağını tahmin ediyor.

Baki Atılal; FED'in tahvil alım programında kısıtlama tartışmalarının dolar endeksi üzerindeki etkisi ile kur geçişkenliğinin artmasının da buradaki beklentilerinin ana dayanakları olduğunu aktarıyor.

TCMB'nin mevcut sıkı duruşunun devamını bekleyen Atılal, FED'in açıklamalarına göre yurtiçinde olası bir faiz artırımına hazırlıklı olunması gerektiğinin de altını çiziyor.

BİST'E SATIŞ GELDİ

Mayıs ayında, TL varlıklarda volatilite kısmen azalsa da dalgalı seyrin devam ettiği görüldü. BİST'te de mayıs ayı içinde mart ve nisan aylarına nazaran daha dengeli bir görünüm hâkim olsa da tam olarak hızlı bir yükseliş trendine girilemedi.

ÜNLÜ & Co Araştırma Bölümü Kıdemli Müdürü Gökhan Uskuay, mayıs ayına güçlü başlayan BİST'in ayın sonunu iyi getiremediğini ve 1.400'e kadar gerilediği 25 Mayıs'taki yüzde 3,58 düşüşle mayıs ayı başından bu yana oluşan tüm yükselişi geri verdiğini kaydediyor.

Dolar ve BİST'te ay içinde devam eden zayıflıklar ve sıkışma sonrasında kırılma gerçekleştiğini belirten Uskuay; BİST'teki bu geri çekilmeyi mart ayından bu yana yaşanan yükselişin düzeltme başlangıcı olarak değerlendiriyor. Gökhan Uskuay, "Yıl başından bu yana yükselişin ana aktörleri olan sınai ve endeks dışı hisselerde yaşanan zayıflama birikimi sonrasında kırılmanın gerçekleşmesi destek arayışını başlatacak" diye devam ediyor.

1.435 SEVİYESİ ÖNEMLİ

Borsadaki mevcut görünüm böyleyken daha orta-uzun vadeli öngörüleri incelemek adına uzmanlara, eylül ayı sonuna kadarki süreçte yani yaz döneminde borsada nasıl bir seyir görülebileceğini sorduk. Uzmanların çoğu 1.400-1.500 bandını işaret etti. Daha iyimser beklentilerle 1.500-1.700 bandını öngören isimler de oldu.

BİST'te 1.300'e yakın dip seviyesinden tepkilerin etkili olduğunu ve teknik olarak yükseliş eğiliminin sağlandığını kaydeden İntegral Yatırım'dan Seda Yalçınkaya Özer, yaz döneminde BİST-100'den 1.400-1.500 aralığında bir seyir bekliyor.

Küresel piyasalarda ABD enflasyon beklentilerinin yükselmesi ve FED'in daha erken hareket edeceği algılamalarının kuvvetlendiğine dikkat çeken Yalçınkaya Özer; bu ortamda endekslerde şimdilik dengelenme çabası olduğunu söylüyor.

Olası hacimli bir yurtdışı desteğinin BİST'i destekleyeceği görüşündeki Seda Yalçınkaya Özer'e göre; 1.435 üzerindeki alımların korunması halinde 1.470-1.500'e yükselişler izlenebilir.

YUKARI HAREKET BAŞLAR MI?

Son dönemde emtia ve dolardaki yükseliş, küresel borsaları ve BİST'i baskılıyor. ALB Forex'ten Emre Çayırlı, bu iki unsurun yanı sıra TCMB'nin faiz oranları ile ilgili alacağı kararların da borsanın seyri ve yönü açısından önemli olacağını belirtiyor. TCMB'den enflasyonda gerileme olmadıkça politika değişikliği beklemeyen Çayırlı, yurtiçinde azalan vaka sayılarının son dönemlerde borsadaki yükselişe öncülük eden ulaştırma hisselerine yansıdığını kaydediyor.

Bankacılık hisselerinde de çok uzun bir süredir satış baskısı var. Banka hisselerinde güçlü gelen bilançoların ardından toparlanma yaşandığı bilgisini veren Emre Çayırlı, ulaştırma ve bankacılık hisselerindeki iyimserliğin ve sanayi hisselerindeki güçlü görünümün pozitif bilançoların etkisiyle sürmesinin BİST-100'u yukarı taşımaya devam edeceğini öngörüyor.

Emre Çayırlı, yaz dönemi için en iyimser tahminle 1.600-1.700'ü işaret ediyor. Çayırlı, BİST'in gelişmekte olan borsalar içinde oldukça iskontolu halinin, dolar/TL'deki hareketliliğin ileri dönemde azalması durumunda yabancı yatırımcıların ilgisini çekebileceğini de sözlerine ekliyor.

POTANSİYEL HANGİ HİSSELERDE?

Mevcut seviyelerin alım fırsatı sunabileceği görüşü, hangi hisseler sorusunu da gündeme getiriyor. Bu soruya cevap bulabilmek adına 15 aracı kurumun model portföylerindeki hisseleri araştırdık. 15 kurum toplam 52 hisse için 'alım' önerisinde bulundu.

Sekiz kurumun portföyündeki Erdemir, T. Şişecam ve Tüpraş önerildi. Bu hisseleri yeni kurumun listesindeki Garanti BBVA ve Koç Holding ile altı kurumun listesindeki Tofaş Oto ve Turkcell takip etti. Gedik Yatırım'ın model portföyünde Arçe-lik, Erdemir, Koç Holding, Mavi Giyim, Migros, Sabancı Holding, Şok Marketler, Turkcell, Türk Telekom ve Yapı Kredi Bankası (YKB) var.

Gedik Yatırım'dan Metin Ayışık, sanayi hisse tercihlerinin tümünün büyük ölçüde güçlü ve sürdürülebilir nakit akışı, öz varlık kârlılığı gelişiminin devamı ve cazip çarpanlardan işlem görmesi kriterlerine uygun olarak seçildiği bilgisini veriyor.

Bankacılık sektöründeki ağırlığın ise endeksin altında olduğunu söylüyor. Metin Ayışık; yatırımcılara, primli ve yüksek çarpanlı hisselerde kâr realize etmelerini öneriyor. "Portföy tercihleri ekonomik gelişmelere paralel olarak en elverişli işletme yapısına sahip şirketlerden oluşmalı" diyen Ayışık, bununla birlikte hisselerin getiri/risk analizinin de yapılmasının önemli olduğunun da altını çiziyor.

ÖNE ÇIKAN TEMALAR

Prim Menkul'un yaz dönemi için önerdiği hisseler Aksa Enerji, Arçelik, Çimsa, Hektaş, Kalekim, Otokar, Sabancı Holding, TAV Havalimanları ve Verusa Holding olarak sıralanıyor. Prim Menkul Yönetim Kurulu Üyesi Tunç Kertmen; Aksa Enerji'yi güçlü büyümesi, yeni operasyonlarla azalan borçluluğu ve dolar bazlı gelirlerin yüzde 80'lere ulaşmasıyla beğeniyor.

Dünya markası olarak tanımladığı Arçelik'i yurtdışı büyüme, kârlılık, Hitachi operasyonu gelişmeleriyle seçen Kertmen; Çimsa'yı büyüyen ve gelişen beyaz çimento operasyonu ve ihracatıyla öne çıkarıyor. Hektaş'ı ise ülkenin tarımda öncü kuruluşu olarak gören Tunç Kertmen; şirkete büyüme potansiyeliyle ve farklılaşan ürün yapısıyla portföyde yer veriyor.

Kısa bir süre önce halka arz edilen Kalekim de Prim Menkul'un portföyünde bulunuyor. Kalekim'in sektörünün öncüsü olduğunu kaydeden Tunç Kertmen, şirketin artan ihracat ve kârlılığıyla dikkat çektiği görüşünde. Savunma sanayinin en önemli oyuncular arasında yer alan Otokar'ı Iveco operasyonu ve ihracat avantajıyla beğenen Kertmen'e göre; tarihi dip seviyelerinde yer alan Sabancı Holding ise güçlü bir döneme giriyor.

Pandeminin sona ermesiyle hayatın normale dönmesinin TAV için olumlu olacağını tahmin eden Tunç Kertmen, Verusa Holding'i ise boksit ve altın üretiminin yaratacağı kârlılıkla bir adım önde görüyor.

PİYASALAR YAZ DÖNEMİNDE HANGİ KONU BAŞLIKLARINI TAKİP EDECEK?

YURTİÇİ

- Enflasyonun seyri,

- TCMB 'nin para politikasına ilişkin mesajları ve adımları,

- İç politik gelişmelerle birlikte ABD, AB ve Rusya ile ilişkilerin gidişatı,

- Aşılama hızına bağlı olarak Covid-19 vaka sayılarındaki durum,

- Turizm gelirlerinin ve dış finansman kalitesinin seyri.

YURTDIŞI

- 14 Haziran'daki NATO Zirvesi ve zirve sonrasında J. Biden-R. Tayyip Erdoğan görüşmesi,

- Küresel merkez bankalarının kararları,

- ABD ekonomisi başta olmak üzere global ekonomik aktivitedeki toparlanma ABD uzun vadeli tahvil faizlerinin seyri ve ABD borsalarında hisse rotasyonu,

- Enflasyon gelişmelerine bağlı olarak FED'in açıklamaları ve potansiyel politika revizyonları.

SARI METAL YÜZLERİ GÜLDÜRÜYOR

Altın, son dönemde yaptığı atakla dikkat çekiyor. 30 Mart'ta 1.685'e kadar düşen ons altın; iki aylık süreçte kademeli yükselişle 26 Mayıs'ta 1.900 sınırını geçmeyi başardı. Gram altın da aynı şekilde yükselen bir trendde hareketlerini sürdürüyor. Mart ayında 405 TL'lerde olan gram altın, dolar/TL'nin 8,39'a kadar yükseldiği 23 Nisan'da 479 TL'yi gördü.

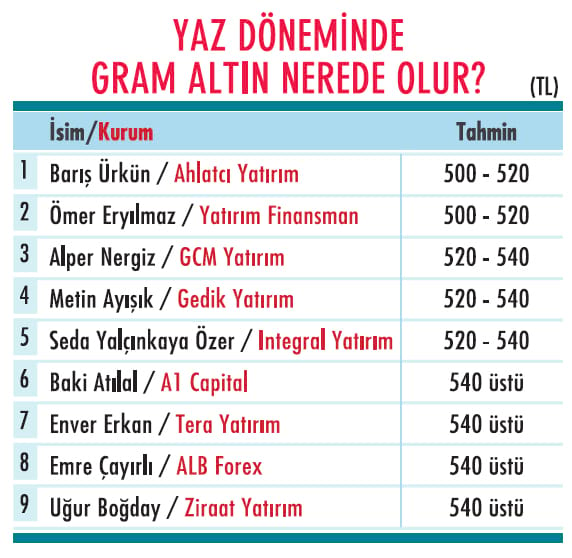

Mayıs ayında ise hızını daha da artıran gram altın, 500 TL sınırını ilk olarak 14 Mayıs'ta aştı. Gram altın en son 7 Kasım'da 500 TL'leri görmüştü. Bu trendin geçen hafta daha da ivmelendiği gram altında, 26 Mayıs'ta 518 TL test edildi. Uzmanların önemli kısmı yaz dönemi için gram altında 520-540 bandını işaret ediyor.

GCM Yatırım Genel Müdürü Alper Nergiz; genişlemeci politikalar sonucunda ABD'de enflasyonun beklentilerin üzerinde gerçekleşmesinin ve bu duruma FED'in 'şimdilik' sakin kalmasının ons altındaki yukarı yönlü beklentileri desteklediği analizini yapıyor.

Nergiz; yurtiçinde ise enflasyonun seyri ve TCMB'nin politika faizinde değişikliğe gitmeyeceği beklentisiyle, gram altında yukarı eğiliminin korunduğunu vurguluyor. Yaz dönemi için 520-540 TL tahmininde bulunan ve 472-483 TL'nin destek bölgesi olarak çalışmasını bekleyen Alper Nergiz'e göre; son tarihi zirveye doğru fiyatlamalar gündemde olabilir.

Nergiz; yurtiçinde ise enflasyonun seyri ve TCMB'nin politika faizinde değişikliğe gitmeyeceği beklentisiyle, gram altında yukarı eğiliminin korunduğunu vurguluyor. Yaz dönemi için 520-540 TL tahmininde bulunan ve 472-483 TL'nin destek bölgesi olarak çalışmasını bekleyen Alper Nergiz'e göre; son tarihi zirveye doğru fiyatlamalar gündemde olabilir.Bu dinamikler için FED'in ve TCMB'nin aksiyon değişikliğine gidip gitmeyeceği takip edilecek. Ziraat Yatırım'dan Uğur Boğday; ekonomilerdeki normalleşmelere rağmen FED'in güvercin duruşunu korumasını bekliyor. Enflasyona karşı koruma görevi gören ons altının yaz aylarında yükseliş eğiliminde olacağını öngören Uğur Boğday, dolar/TL'deki görüntüyü de dikkate alarak, gram altının 540 TL üstüne çıkabileceği görüşünü paylaşıyor.