Ceren Oral Balaban [email protected]

Ceren Oral Balaban [email protected]Düşük değerlemelerin uzun süredir cazip kıldığı banka hisselerinde yabancı girişiyle yukarı yönlü trend başladı. Ancak baskı altındaki net faiz marjı, kredilerdeki yavaşlama, varlık kalitesindeki belirsizlik ve makro volatiliteler risk oluşturuyor. Bu süreçte en çok Garanti BBVA ve YKB öneriliyor.

19 Eylül – 02 Ekim 2021 tarihli sayıdan

Borsa İstanbul'da (BİST), ikinci çeyrek bilanço dönemi tamamlandı. Biz de bankaların bilanço sonuçlarını ve banka hisselerindeki son durumu araştırdık. Tablomuzda yıllık bazda karşılaştırmalı şekilde yer alan 20 önemli bankanın aktifler, mevduat, krediler ve net kâr rasyolarındaki 2021 yılı ilk altı aylık sonuçlarını inceleyebilirsiniz.

Tabloyu görmek için görsele tıklayın.

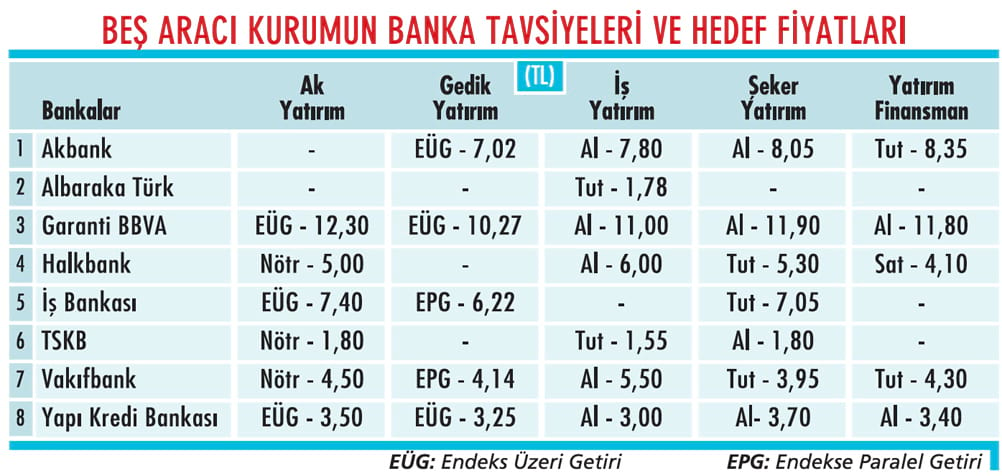

Ayrıca beş önemli aracı kurumun banka hisselerindeki önerilerini ve hedef fiyatlarını da görebilirsiniz. Beş kurumun 'alım' önerdiği bankalar ise Garanti BBVA ve Yapı Kredi (YKB) olarak sıralanıyor.

Ayrıca beş önemli aracı kurumun banka hisselerindeki önerilerini ve hedef fiyatlarını da görebilirsiniz. Beş kurumun 'alım' önerdiği bankalar ise Garanti BBVA ve Yapı Kredi (YKB) olarak sıralanıyor.BEKLENTİLER NASILDI?

İkinci çeyrek için ortak öngörü; bankaların toplam net kârının, hem ilk çeyreğe göre hem de yıllık bazda yükseleceği yönündeydi. Ticari, swap ve kur zararlarındaki kötüleşmeyi karşılık giderlerindeki iyileşmeyle dengelemeyi daha iyi başaran özel bankaların, kamu bankalarına göre daha iyi çeyreksel sonuçlar açıklayacağı tahmin ediliyordu.

Gedik Yatırım Araştırma Direktörü Ali Kerim Akkoyunlu da kamu bankalarında özel bankalara göre daha düşük kârlılık ivmesi öngörmüştü.

Akkoyunlu; özel bankalarda ana temaların enflasyona endeksli tahvillerde artan getiriler, kredi/mevduat makası daralmasının sona erdiğine dair işaretler, makul komisyon geliri büyümesi ve düşük kredi karşılık maliyetleri olacağını belirtmişti.

Vakıf Yatırım analistleri; enflasyon beklentilerindeki yükselişin TÜFEX gelirlerini artıracağı ve bunun ikinci çeyrekte bankaların marjını destekleyeceği görüşünü paylaşmıştı. Vakıf Yatırım; ikinci çeyrekte net risk maliyetinde düşüş görüleceği ve bunun net kârlılığa olumlu yansıyacağı değerlendirmesinde de bulunmuştu.

ÖNGÖRÜLER DÂHİLİNDE SONUÇLAR

ÖNGÖRÜLER DÂHİLİNDE SONUÇLAR

Beklentiler bu şekildeyken bilanço sonuçlarına bakalım. Tera Yatırım Araştırma Uzmanı Hüseyin Emre Tavacı; ikinci çeyrekte, borsada işlem gören 12 bankanın da kredi ve mevduat büyümesi yaşadığını aktarıyor. Bu noktada Tavacı; mevduat tarafında TSKB ile Türkiye Kalkınma ve Yatırım Bankası'nın hariç olduğu notunu da düşüyor.

H. Emre Tavacı; bu 12 bankadan dokuzunun ikinci çeyrek net kârını yıllık bazda artırırken üç bankanın net kârının azaldığını da kaydediyor.

İkinci çeyrekte net kârı yıllık bazda azalan bankalar Halkbank, Vakıfbank ve Albaraka Türk oldu. Böylece kamu bankalarında öngörüler dâhilinde kâr erimesi ikinci çeyrekte de sürdü.

Ayrıca ikinci çeyrekte kâr büyümesinde özel bankaların öne çıkacağı beklentisi de gerçekleşti. Şekerbank, Türkiye Kalkınma ve Yatırım Bankası, Garanti BBVA, YKB ve TSKB, ikinci çeyrekte yıllık bazda önemli oranlarda kâr artışı elde etti.

TAHVİL GETİRİLERİ GÜÇLENİYOR

TCMB'nin 2021 Mart'taki 200 baz puan faiz artırımının ardından ikinci çeyrekte TL vadeli mevduat faizi yaklaşık 150 baz puan, ticari ve tüketici kredi faizleri ortalama 100 baz puan kadar arttı. Fonlama maliyetindeki artış ise marjlardaki toparlanma beklentisini öteledi.

Ak Yatırım Kıdemli Bankacılık Analisti Hakan Aygün; ikinci çeyrekte özellikle artan swap kullanımı ve faiz artışı nedeniyle, swap maliye gerçekleştirdikleri için bu yıl ciddi bir marj baskısı altında" diyen Şengönül; bu durumun kamuda kârlılığı çok düşürdüğünü belirtiyor.

Yabancı özel bankalar ile kalkınma bankalarının net kârının temmuzda kuvvetli arttığını belirten Bülent Şengönül; Garanti BBVA ile TSKB'nin bu iki grubun önemli iki üyesi olduğunu kaydediyor.

YUKARI YÖNLÜ TREND BAŞLADI

Banka hisseleri, özellikle son bir yılda ciddi satışlarla karşılaştı. Kasım 2020-Mart 2021'de toparlanma başlasa da TCMB'deki ani başkan değişiminin ardından makro riskler, yüksek değer kayıpları yaşayan TL ve artan CDS'ler; borsaya ve bankacılık hisselerine satış getirdi.

Bu yılın başında 1.600'lerde olan BIST Bankacılık Endeksi, 1.060'lara kadar geriledi. Son dönemde ise borsada bankacılık hisseleri öncülüğünde yukarı trend var. Ağustosta yüzde 10'un üzerinde değer kazanan BIST Bankacılık Endeksi 6 Eylül'de 1.360'lara yükseldi.

Ahlatcı Yatırım Araştırma Uzmanı Yasin Sarıhan; son zamanlarda ülke risk primindeki düşüş eğilimin sürmesinin ve salgın etkisinin ekonomideki baskısının azalmasının bankacılıkta pozitif kazanç sağlanmasında etkili olduğu görüşünde.

Düşük değerlemelerin banka hisselerini uzun süredir cazip kıldığını söyleyen Sarıhan, bir süredir düşen CDS'lerin ve kurun stabil seyrinin yabancı girişi sağladığını ve bankacılık endeksinin yükseliş yönünde hareket ettiğini vurguluyor.

Sıkı para politikasının uygulanmasıyla kredilerdeki yavaşlamanın bankacılık endeksini negatif etkileyebileceği uyarısında bulunan Yasin Sarıhan, "Bankaların iskontolu işlem görmesi yukarı yönlü hareketleri destekleyecek. Orta-uzun vadede banka hisseleri potansiyel sunmaya devam ediyor" diyor.

RİSKLER NELER?

Banka hisselerinde iskonto fırsat oluştursa da ekonomideki belirsizlikten kaynaklı riskler özellikle bankacılık endeksi üzerinde baskı oluşturuyor. Yasin Sarıhan; salgın döneminde sağladığı kredilerle özellikle kamu bankalarının kâr marjlarında ciddi daralmalar olduğunu aktarıyor.

Sarıhan'a göre; salgının etkisinin yeniden artması üçüncü çeyrek bilançolarını olumsuz etkileyebilir. Tera Yatırım'dan H. Emre Tavacı; bankacılıkta fiyatlamaları aşağı yönlü etkileyebilecek en önemli unsurları; jeopolitik riskler ve geleceğe yönelik belirsizlikler olarak sıralıyor.

"Ülke özelindeki siyasi ve ekonomik gelişmeler borsadaki fiyatlamalar üzerinde ilk etkisini banka hisseleri üzerinde gösteriyor" diye konuşan Tavacı, salgın öncesindeki makroekonomik verilere henüz ulaşılamama-sının da bankacılık sektörünü sanayi hisselerine göre negatif ayrıştırabildiğinin altını çiziyor.

SEKİZ BANKANIN 2021 İKİNCİ ÇEYREK BİLALİZİ

AKBANK

Güçlü ücret ve komisyon giderleri ile enflasyon altında büyüyen faaliyet giderleriyle 2021'de orta 10 haneli öz kaynak kârlılık hedefini yakalayabilir. Aktif kalitede iyi görünüm sürüyor.

ALBARAKA TÜRK

Yüksek net karşılık giderleri ve trading kaleminin zarara dönmesiyle ikinci çeyrekte yüksek zarar açıkladı. Ana faaliyet gelirleri güçlü gözüküyor.

GARANTİ BBVA

Özellikle 5,6 milyar TL'lik serbest karşılık miktarı ve karşılık oranlarının yüksekliği göz önüne alınınca önümüzdeki döneme aktif kalite olarak hazır girdiği analizi yapılıyor. Ücret ve komisyon gelirlerinde de güçlü seyrin sürmesi bekleniyor.

HALKBANK

Net ücret ve komisyon gelirlerinde güçlü bir toparlanma yaşandı. Ancak net faiz marjı baskı altında kalmaya devam ediyor.

İŞ BANKASI

İkinci çeyrekte TÜFE tahvil getirisi hariç, swap dahil net faiz gelirinin düşmesi dikkat çekti. Ancak karşılık giderleri ve komisyonlardaki olumlu seyrin marj baskısını telafi ettiği belirtiliyor.

TSKB

Kredi spredlerinde güçlü görünüm ve yüksek aktif kârlılık korunuyor. Yılsonu için hedeflenen yüzde 15 ve üzeri öz kaynak kârlılığının kolaylıkla yakalanabileceği öngörülüyor.

VAKIFBANK

Marjların ilk yarıda dibi gördüğü, bundan sonra kademeli iyileşme yaşanacağı aktarılıyor. Kârlılık yılın kalanında daha güçlü olabilir.

YKB

Karşılık giderlerindeki temkinli öngörüye karşın toparlanan kredi mevduat getiri makası ve artan TÜFE tahvil katkısıyla ikinci yarıda daha yüksek kâr bekleniyor.

SERHAN GÖK YATIRIM FİNANSMAN ARAŞTIRMA MÜDÜRÜ "BANKACILIK SEKTÖRÜNE TEMKİNLİ YAKLAŞIYORUZ"

SERHAN GÖK YATIRIM FİNANSMAN ARAŞTIRMA MÜDÜRÜ "BANKACILIK SEKTÖRÜNE TEMKİNLİ YAKLAŞIYORUZ"

"Temmuz ayına ait sektör verileri, kredilerden elde edilen faiz gelirlerinde hafif iyileşmeye işaret ediyor. Ancak 2020'de kamu bankalarındaki düşük faizlerle yüksek kredi büyümesi kaynaklı olarak 2021'in ikinci yarısında da sektörün net faiz marjının baskı altında kalmasını bekliyoruz.

Bireysel kredilerdeki çeyreklik yüksek artış için alınması muhtemel BDDK önlemlerinin de önümüzdeki dönemlerde sektör kârlılığını olumsuz etkileyebileceğini öngörüyoruz.

İkinci çeyrek sonuçlarından da gördüğümüz üzere, en beğendiğimiz iki banka olan Garanti BBVA ve YKB ihtiyatlı karşılık politikalarıyla sektörde daha güçlü pozisyonda bulunarak yüksek öz kaynak kârlılıkları açıkladı.

Ancak sektörle ilgili riskler ve karşıt trendler, orta vadede varlık kalitesinde süren belirsizlik ve olası makro volatiliteler sektöre temkinli yaklaşmamıza neden oluyor.