Piyasalarda iç gündemde faiz artışı sonrası yeni ekonomi politikaları takip ediliyor. Uzmanlar, TL varlıklarına ilginin sürebileceğini söylerken, bunun için dolarizasyon eğiliminin azalmasının ve yatırımcı güveninin artmasının gerekli olduğunu vurguluyor.

GÖZDE YENİOVA SAYLAK

[email protected]

Global piyasalarda aşı haberleri, Joe Biden'ın başkanlığı devralma sürecinin resmen başlaması ve eski FED Başkanı Yellen'in Hazine Bakanı olarak atanacağı beklentisiyle yükseliş rüzgarı esti.

Türkiye varlıkları ise Türkiye Cumhuriyet Merkez Bankası'nın (TCMB) faiz artışı kararı ardından yaşanan olumlu havanın sona ermesiyle dünyadan negatif ayrışmaya başladı. TL, PPK toplantısı sonrası kapanışına göre yüzde 4'ten fazla değer kaybederek son iki haftadaki kazancının üçte birini geri verdi.

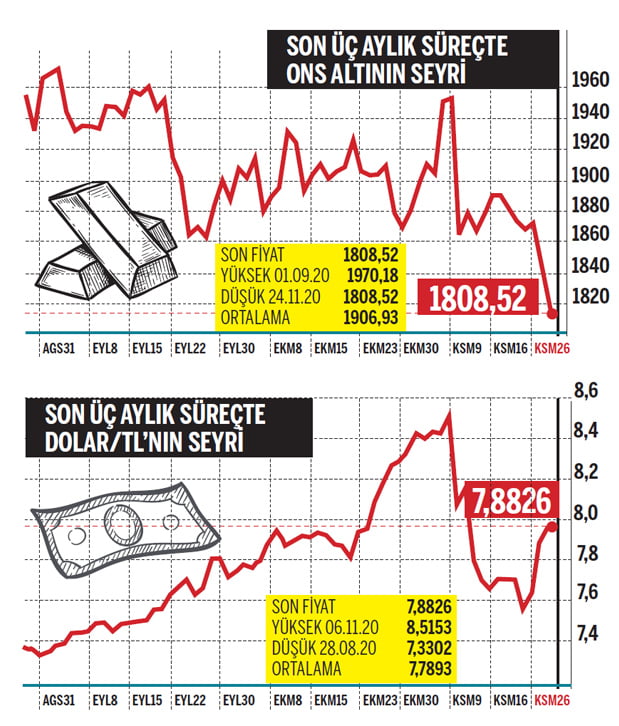

TCMB kararlarının hemen ardından 7,50 seviyesine doğru geri çekilen dolar/TL, geçen hafta ise 8,00'in üzerini test etti. Uzmanlar, kurun teknik açıdan önemli gördükleri seviye olan 7,80'in üzerinde olmasının risk yarattığını ifade ediyor. Ancak yükseliş, 8,00 seviyesinin altında kaldıkça TL üzerindeki olası baskının limitli olacağı tahmin ediliyor.

Dolardaki yükselişte Covid-19 etkisinin devam etmesi, kurumların döviz açık pozisyonu ve yerlilerin alım iştahının devam etmesiyle kamu bankalarının alım yapmasının etkili olduğu ifade ediliyor.

Kurdaki artışı açıklayacak rasyonel bir neden bulamadıklarını ifade eden İş Yatırım analistleri, döviz kurundaki artışı TL'nin değer kazanmasını fırsat bilerek döviz vagonuna son anda binen yatırımcıların alışlarına bağlıyor.

İş Yatırım analistleri şu yorumu yapıyor: "Zarar durdur mekanizmasını kullanan kurumsal yatırımcıların satışları sürece katkı yaptı. 2018 Eylül PPK toplantısı sonrasında da benzer bir dönem görmüştük. TL iki günde yüzde 5 değer kaybetmiş, sonraki iki haftada kaybını fazlasıyla geri almıştı. Benzer bir gelişme görebiliriz."

Gedik Yatırım Ekonomisti Serkan Gönençler, reel döviz kurunun mevcut seviyeleri dikkate alındığında, TL'de nominal değerlenme için halen daha fazlaca alan olabileceğini düşünüyor.

Ancak Serkan Gönençler, bunun için yalnızca reel döviz kurunun diplerde olmasının yeterli olmayabileceğini ayrıca gerekli sıkılıkta para politikası uygulamalarına ve yatırımcı güvenini güçlendirecek ekonomi politikası adımlarına da ihtiyaç bulunduğunu belirtiyor.

Gönençler, TL faizlerdeki yükselişe bağlı olarak döviz kurlarında dönemsel dalgalanmalar hala mümkün olsa da portföylerde TL yatırımlarının payının artırılabileceğini söylüyor.

Tera Yatırım Ekonomisti Enver Erkan da Merkez Bankası'nın faiz artırması ve para politikasını sadeleştirmesini olumlu bir hamle olarak görüyor. Erkan, Türk varlıklarına güven oluşturmanın ve politika güvenilirliğinin yeniden kazanılması çerçevesinde bunun yansımasının biraz daha yavaş olabileceğine de dikkat çekiyor.

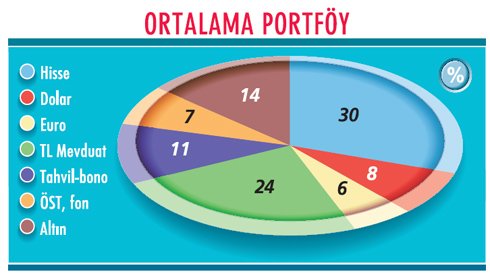

Peki tüm bu gelişmeler ışığında, uzmanlar önümüzdeki dönemde piyasaların nasıl hareket etmesini bekliyor? Neler öneriyor? Aracı kurumların portföy önerilerinde hissenin ağırlığı görülürken, TL mevduat ve altın da tavsiye ediliyor.

Merkez Bankası'nın faiz kararıyla beklentileri karşıladığını söyleyen Ata Yatırım Genel Müdür Yardımcısı Cemal Demirtaş, TL varlıklara olan güvende artış ve CDS'lerde de ciddi bir geri çekilmeyle Türkiye'nin risk priminin azaldığını ifade ediyor.

Cemal Demirtaş, "Türkiye özelinde pan-demi süreci ve jeopolitik gelişmeler de piyasaların yönünü bulmasında etkili olacak. Hisse senedi piyasasına ve TL varlıklarına olan ilginin önümüzdeki aylarda da devam etmesini öngörüyoruz" diyor.

TEB Portföy Araştırma Yöneticisi Hüseyin Akar ise Covid-19'a karşı aşı ve tedavi çalışmalarının gelişmekte olan ülkelere (GOÜ) olan iştahı yüksek tutacağı varsayımına dayanarak, TL'ye yönelimin sürmesini bekliyor. Ancak Akar'a göre 7,50 psikolojik seviyesinin aşağısına kalıcı olarak sarkmak da zaman alabilir ve bunun için özellikle yurtiçi yerleşiklerin dolarizasyon eğilimi kırılmalı.

Tera Yatırım'dan Enver Erkan da artan TL faizlerinin enflasyona karşı oluşturduğu pozitif reel getiri etkisiyle mevduatın ağırlığının artırılabileceği görüşünde. Erkan, "Mevduat stopaj avantajı, mevduatın reel getiri etkisini de artırıyor. Yabancı girişiyle ucuz değerlemesi olan hisseler, özellikle oldukça cazip iskonto seviyelerine sahip olan bankacılık hisseleri de cazip görünebilir" diyor.

Altın tarafında da beklentiler merak ediliyor. Aşı ile ilgili gelişmeler ve ABD seçimleri sonrasında ek mali teşvik ile ilgili belirsizlikler değerli madende baskıya yol açmış gözüküyor. Teknik açıdan 1.800 doların üzerinde kalınması olumlu olmakla birlikte daha iyimser bir görünümden bahsedebilmek için 1.850 doların tabana dönüşmesi gerektiğine vurgu yapılıyor.

Merkez bankaları ve hükümetlerin mesajları, bu yıl ile önümüzdeki yıl bol ve ucuz likidite ortamını sürdürme niyetini gösteriyor. Bu nedenle, ons altında oynaklık yüksek ama yön hafif yukarı olarak görülüyor. Gram altında ise yıl sonunda beklentiler 460-480 TL arasında dengelenebileceği yönünde.

"TCMB'nin kararının ardından artık reel faiz veren bir ülke olan Türkiye'de, kur oynaklığı önümüzdeki dönemde düşüş gösterebilir. Emsallerinden halen daha değersiz bir konumda bulunan TL, olası sermaye girişlerinden olumlu etkilenebilir ve kurda kısmi baskı gözlenebilir.

Diğer yandan, yüksek kredi büyümesinin ardından TL'nin sterilize edilmesi kolay olmayacak. Ayrıca Covid-19 etkisinin devam etmesi, kurumların döviz açık pozisyonu ve yerlilerin alım iştahının devam etmesi kurda geri çekilmeyi sınırlayabilir. Ancak bu tip majör düzeltmelerde kur genellikle 200 günlük hareketli ortalamasına yaklaşıyor. Bu kapsamda kur, 7,50 bölgesinde dengelenebilir.

Hisse piyasalarında risk alma iştahının devam ettiği ortamda, bu varlık sınıfında ağırlığın yüksek olması gerektiğini düşünüyoruz. Diğer yandan artan faizler ve stopaj avantajı ile mevduatın ağırlığı da bir miktar artırılabilir. Portföy dağılımı; hisse yüzde 40, altın yüzde 30, TL mevduat yüzde 25, tahvil bono yüzde 5 olarak oluşturulabilir."

GÖZDE YENİOVA SAYLAK

[email protected]

Global piyasalarda aşı haberleri, Joe Biden'ın başkanlığı devralma sürecinin resmen başlaması ve eski FED Başkanı Yellen'in Hazine Bakanı olarak atanacağı beklentisiyle yükseliş rüzgarı esti.

Türkiye varlıkları ise Türkiye Cumhuriyet Merkez Bankası'nın (TCMB) faiz artışı kararı ardından yaşanan olumlu havanın sona ermesiyle dünyadan negatif ayrışmaya başladı. TL, PPK toplantısı sonrası kapanışına göre yüzde 4'ten fazla değer kaybederek son iki haftadaki kazancının üçte birini geri verdi.

DOLAR NEDEN YÜKSELDİ?

TCMB kararlarının hemen ardından 7,50 seviyesine doğru geri çekilen dolar/TL, geçen hafta ise 8,00'in üzerini test etti. Uzmanlar, kurun teknik açıdan önemli gördükleri seviye olan 7,80'in üzerinde olmasının risk yarattığını ifade ediyor. Ancak yükseliş, 8,00 seviyesinin altında kaldıkça TL üzerindeki olası baskının limitli olacağı tahmin ediliyor.

Dolardaki yükselişte Covid-19 etkisinin devam etmesi, kurumların döviz açık pozisyonu ve yerlilerin alım iştahının devam etmesiyle kamu bankalarının alım yapmasının etkili olduğu ifade ediliyor.

Kurdaki artışı açıklayacak rasyonel bir neden bulamadıklarını ifade eden İş Yatırım analistleri, döviz kurundaki artışı TL'nin değer kazanmasını fırsat bilerek döviz vagonuna son anda binen yatırımcıların alışlarına bağlıyor.

İş Yatırım analistleri şu yorumu yapıyor: "Zarar durdur mekanizmasını kullanan kurumsal yatırımcıların satışları sürece katkı yaptı. 2018 Eylül PPK toplantısı sonrasında da benzer bir dönem görmüştük. TL iki günde yüzde 5 değer kaybetmiş, sonraki iki haftada kaybını fazlasıyla geri almıştı. Benzer bir gelişme görebiliriz."

"YATIRIMCI GÜVENİ SAĞLANMALI"

"YATIRIMCI GÜVENİ SAĞLANMALI"

Gedik Yatırım Ekonomisti Serkan Gönençler, reel döviz kurunun mevcut seviyeleri dikkate alındığında, TL'de nominal değerlenme için halen daha fazlaca alan olabileceğini düşünüyor.

Ancak Serkan Gönençler, bunun için yalnızca reel döviz kurunun diplerde olmasının yeterli olmayabileceğini ayrıca gerekli sıkılıkta para politikası uygulamalarına ve yatırımcı güvenini güçlendirecek ekonomi politikası adımlarına da ihtiyaç bulunduğunu belirtiyor.

Gönençler, TL faizlerdeki yükselişe bağlı olarak döviz kurlarında dönemsel dalgalanmalar hala mümkün olsa da portföylerde TL yatırımlarının payının artırılabileceğini söylüyor.

Tera Yatırım Ekonomisti Enver Erkan da Merkez Bankası'nın faiz artırması ve para politikasını sadeleştirmesini olumlu bir hamle olarak görüyor. Erkan, Türk varlıklarına güven oluşturmanın ve politika güvenilirliğinin yeniden kazanılması çerçevesinde bunun yansımasının biraz daha yavaş olabileceğine de dikkat çekiyor.

BEKLENTİLER NELER?

BEKLENTİLER NELER?

Peki tüm bu gelişmeler ışığında, uzmanlar önümüzdeki dönemde piyasaların nasıl hareket etmesini bekliyor? Neler öneriyor? Aracı kurumların portföy önerilerinde hissenin ağırlığı görülürken, TL mevduat ve altın da tavsiye ediliyor.

Merkez Bankası'nın faiz kararıyla beklentileri karşıladığını söyleyen Ata Yatırım Genel Müdür Yardımcısı Cemal Demirtaş, TL varlıklara olan güvende artış ve CDS'lerde de ciddi bir geri çekilmeyle Türkiye'nin risk priminin azaldığını ifade ediyor.

Cemal Demirtaş, "Türkiye özelinde pan-demi süreci ve jeopolitik gelişmeler de piyasaların yönünü bulmasında etkili olacak. Hisse senedi piyasasına ve TL varlıklarına olan ilginin önümüzdeki aylarda da devam etmesini öngörüyoruz" diyor.

TEB Portföy Araştırma Yöneticisi Hüseyin Akar ise Covid-19'a karşı aşı ve tedavi çalışmalarının gelişmekte olan ülkelere (GOÜ) olan iştahı yüksek tutacağı varsayımına dayanarak, TL'ye yönelimin sürmesini bekliyor. Ancak Akar'a göre 7,50 psikolojik seviyesinin aşağısına kalıcı olarak sarkmak da zaman alabilir ve bunun için özellikle yurtiçi yerleşiklerin dolarizasyon eğilimi kırılmalı.

Tera Yatırım'dan Enver Erkan da artan TL faizlerinin enflasyona karşı oluşturduğu pozitif reel getiri etkisiyle mevduatın ağırlığının artırılabileceği görüşünde. Erkan, "Mevduat stopaj avantajı, mevduatın reel getiri etkisini de artırıyor. Yabancı girişiyle ucuz değerlemesi olan hisseler, özellikle oldukça cazip iskonto seviyelerine sahip olan bankacılık hisseleri de cazip görünebilir" diyor.

ALTIN TAHMİNLERİ...

ALTIN TAHMİNLERİ...

Altın tarafında da beklentiler merak ediliyor. Aşı ile ilgili gelişmeler ve ABD seçimleri sonrasında ek mali teşvik ile ilgili belirsizlikler değerli madende baskıya yol açmış gözüküyor. Teknik açıdan 1.800 doların üzerinde kalınması olumlu olmakla birlikte daha iyimser bir görünümden bahsedebilmek için 1.850 doların tabana dönüşmesi gerektiğine vurgu yapılıyor.

Merkez bankaları ve hükümetlerin mesajları, bu yıl ile önümüzdeki yıl bol ve ucuz likidite ortamını sürdürme niyetini gösteriyor. Bu nedenle, ons altında oynaklık yüksek ama yön hafif yukarı olarak görülüyor. Gram altında ise yıl sonunda beklentiler 460-480 TL arasında dengelenebileceği yönünde.

UĞUR BOĞDAY/ZİRAAT YATIRIM GENEL MÜDÜRÜ "KURDAKİ OYNAKLIĞIN AZALMASINI BEKLİYORUZ"

UĞUR BOĞDAY/ZİRAAT YATIRIM GENEL MÜDÜRÜ "KURDAKİ OYNAKLIĞIN AZALMASINI BEKLİYORUZ"

"TCMB'nin kararının ardından artık reel faiz veren bir ülke olan Türkiye'de, kur oynaklığı önümüzdeki dönemde düşüş gösterebilir. Emsallerinden halen daha değersiz bir konumda bulunan TL, olası sermaye girişlerinden olumlu etkilenebilir ve kurda kısmi baskı gözlenebilir.

Diğer yandan, yüksek kredi büyümesinin ardından TL'nin sterilize edilmesi kolay olmayacak. Ayrıca Covid-19 etkisinin devam etmesi, kurumların döviz açık pozisyonu ve yerlilerin alım iştahının devam etmesi kurda geri çekilmeyi sınırlayabilir. Ancak bu tip majör düzeltmelerde kur genellikle 200 günlük hareketli ortalamasına yaklaşıyor. Bu kapsamda kur, 7,50 bölgesinde dengelenebilir.

Hisse piyasalarında risk alma iştahının devam ettiği ortamda, bu varlık sınıfında ağırlığın yüksek olması gerektiğini düşünüyoruz. Diğer yandan artan faizler ve stopaj avantajı ile mevduatın ağırlığı da bir miktar artırılabilir. Portföy dağılımı; hisse yüzde 40, altın yüzde 30, TL mevduat yüzde 25, tahvil bono yüzde 5 olarak oluşturulabilir."