ABDULKADİR KAHRAMAN / EY ŞİRKET ORTAĞI

[email protected]

www.vergidegundem.com

2019 yılı sonunda "dijital hizmet vergisi" gibi yeni vergiler ihdas edilirken, Gelir Vergisi Kanunu'nda da ("GVK") değişiklikler yapılarak; Türkiye'de "yeni ekonomik gelişmelere uyum, ekonomik program hedeflerinin gerçekleştirilmesi, vergide adalet, vergi rekabeti, basitlik, etkinlik ve verimlilik ilkeleri çerçevesinde, "beyanname veren mükellef" sayısının artırılması" hedeflendi.

Böylece, belirli bir tutarı aşan gelir vergisinden istisna serbest meslek ile belirli bir tutarı aşan ücret gelirlerinin yıllık beyannameyle beyan edilmesi zorunlu hale getirildi.

7194 sayılı kanunla yapılan değişikliklerin uygulamasına ilişkin açıklamalar 311 Seri Nolu Gelir Vergisi Genel Tebliği ile yapılarak, yedinci bölümü ücret gelirlerinin vergilendirilmesi açıklamalarına ayrıldı.

İŞVERENİN STOPAJ SORUMLULUĞU

İşverenlerin çalışanlarının ücretlerinden vergi kesintisi yaparak vergi dairesine ödeme ödevi, Vergi Usul Kanunu'nun sekizinci maddesindeki "vergi sorumlusu" hükmünden doğuyor.

Bu sorumluluk gereği işverenler, kesilen verginin ödenmesi bakımından vergi dairesinin muhatabı olup, vergiler ödenmediğinde bu vergilerden sorumludurlar.

Türkiye'de ücretler kaynakta kesinti (stopaj) suretiyle vergilendirildiğinden; işverenlerin "vergi sorumlusu" sıfatıyla çalışanlarının ücretlerinden gelir vergisi kesinti yapma ve ödeme yükümlülüğü bulunuyor.

7194 sayılı kanunun uygulamasıyla ilgili 311 seri nolu tebliğ yayımlanana kadar işverenler, vergi sorumlusu olarak bir takvim yılında kendi ücret ödemeleri dışında çalışanlarının diğer işverenlerden elde ettiği ücret ödemeleri veya yıl içinde çalışmaya başlayan ücretlilerin önceki işverendeki ücretlerini içeren "kümülatif gelir vergisi matrahını" takip etmeleri gerekmiyordu.

Her işveren ödediği ücrete, diğer işveren veya işverenlerin ödediği ücretle bağlantı kurmaksızın (kümülatif vergi matrahı) tevkifat uygulamaktaydı.

Ancak 311 nolu tebliğin 21'inci maddesiyle "özel sektör işyerlerinde birden fazla işverenin yanında çalışanların durumu" başlığıyla yeni açıklamalar yapıldı.

Tebliğ açıklaması ile aynı takvim yılı içinde tek işverenden elde edildiği kabul edilen ücretlerin "kümülatif matrah esa-salınmak suretiyle vergilendirilmesi" esas alındı. Tek işverenden elde edilen ücretler açısından bu açıklama malumun ilanı ve GVK hükümlerinin bir gereğidir.

KÜMÜLATİF MATRAH ESASI

KÜMÜLATİF MATRAH ESASI

Fakat bu açıklamaya ilave olarak, "aynı takvim yılı içinde iş değiştiren çalışanın, ücret gelirine ilişkin gelir vergisi matrahını yeni işverenine bildirerek ücretinin gelir vergisi tarifesine göre önceki işverenden elde ettiği gelirleri de kapsayan kümülatif matrahı esas alınmak suretiyle vergilendirilmesini talep edebileceği" belirtilerek; çalışanın böyle bir talebi olduğunda "yeni işveren kümülatif matrahı dikkate alarak tevkifat yapar" açıklaması yapıldı.

Tebliğde, 7194 sayılı kanunla yapılan değişiklik sonrasında bir takvim yılında birden fazla işverenden elde ettiği ücret gelirleri kümülatif matrah esas alınarak vergilenen çalışanın, ücret gelirlerini yıllık beyannameyle bnedeniyle (600 bin TL'yi aşan ücretlerin varlığı halinde) çalışanın yıllık gelir vergisi beyannamesindeki matrah üzerinden hesaplanan gelir vergisinden kümülatif matrah dikkate alınarak işveren tarafından yapılan tevkifata istinaden ödenen vergiler mahsup edilebileceği yer aldı.

Diğer taraftan kümülatif matrahının ikinci işverene taşınması, çalışanın yıllık beyanname verme ödevi ortadan kaldırmamaktadır. Kümülatif matrah nedeniyle tevkif edilen verginin yıllık beyannamedeki vergiden mahsubunun idarenin vergi kaybına yol açmaması nedeniyle vergi ziyaı cezası kesilmezse de gelir sahibinin beyanname vermeme fiili usulsüzlük cezasını gerektirir.

NEDEN KÜMÜLATİF MATRAH?

Öncelikle 2020 yılında hangi durumlarda ücret gelirlerinin yıllık gelir vergisi beyannamesi ile beyan edileceğine bakalım. Bu durumlar aşağıdaki gibidir:

• Tek işverenden ücret geliri elde eden ve ücret gelirleri toplamı 600 bin TL'yi aşanlar,

• Birden fazla işverenden ücret geliri elde eden ve birinci işverenden aldıkları ücretlerde dâhil olmak üzere ücretleri gelirleri toplamı 600 bin TL'yi aşanlar,

• Birden fazla işverenden ücret geliri elde eden ve birden sonraki işverenden alınan ücretleri toplamı 49 bin TL'yi aşanlar.

Bu belirlemeden sonra kümülatif matrahesası kimin faydasına? Bu esas ilk başta Hazine ve Maliye Bakanlığı'nın, ikinci olarak ise çalışanın faydasınadır. Çünkü bu uygulamayla vergi idaresi yıl içinde daha fazla vergi tevkifatını yıllık beyan öncesinde toplayacak.

Diğer taraftan"net ücret" anlaşması olan çalışanların ücret gelirlerinin kümülatif matrah esasına göre tevkifata tabi tutulması nedeniyle bu çalışanlar beyanname verse bile ek gelir vergisi ödemeyecekler. Hatta beyan halinde beyannamedeki indirimler sayesinde (sigorta, eğitim ve sağlık giderleri gibi) çalışanın stopaj iadesi alması da mümkün.

KÜMÜLATİF MATRAHINDA SORUNLAR, RİSKLER

Öncelikle 311 Nolu Tebliğ ile yapılan açıklamanın yaratabileceği sorunlar ana başlıklar altında şu şekilde sıralanabilir:

- Türk Borçlar Kanunu'nun "sözleşme özgürlüğü" ile ilgili 26'ıncı maddesine göre taraflar, bir sözleşmenin içeriğini kanunda öngörülen

sınırlar içinde özgürce belirleyebilir. Bu durum Anayasa'nın 48'inci maddesindeki "sözleşme hürriyeti" ile güvence altına alınmıştır. Dolayısıyla, 311 Nolu Tebliğdeki bu açıklama ""sözleşme özgürlüğü/serbestisi" ile bağdaşmadığı, "ücret esası" ile yapılan bir iş akdine müdahale etmesi nedeniyle, işveren - çalışan arasındaki "çalışma barışını" zedeleyebilir. - "Çalışanın talebi üzerine, işveren kümülatif matrahı dikkate alarak tevkifat yapar" açıklamasının, GVK'nun 94, 103 ve 104'üncü madde hükümlerinin lafzı ve ruhunda olmaması nedeniyle bu düzenlemeye imkân vermediği, bu uygulamanın 7194 sayılı Kanun gerekçesindeki, "beyanname veren mükellef sayısını artırma şeklindeki kanun koyucunun iradesi" uyumlu olmadığı kanaatindeyiz.

Yukarıda açıklanan genel ilkeler dışında bu uygulamanın işveren ile çalışan arasında sorun çıkarma riski ile taraflara ek yükler yarattığı / yaratabileceği kanaatindeyiz.

Çalışanlar ve işverenler bu durumun ne kadar farkında? Şimdi bir çalışan ve işveren arasında "süresiz / süreli iş akdi" imzalandığını varsayalım. Sözleşmedeki ücret net veya brüt olsun.

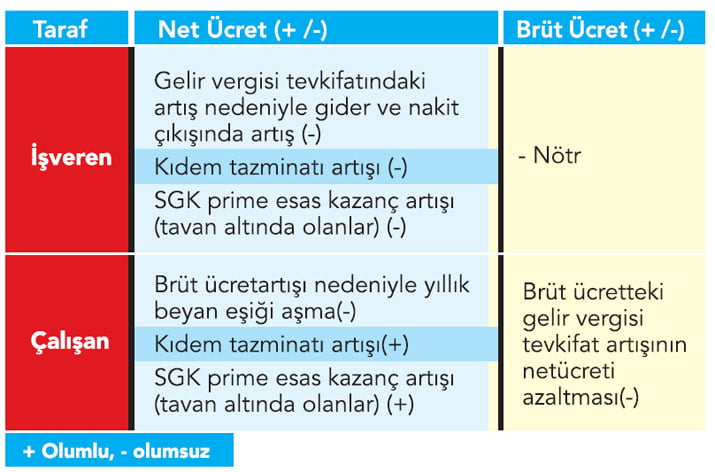

Çalışanın yeni işverende "kümülatif matrah taşıma talebi halinde" taraflara olası etkilerine bakalım:

Dolayısıyla, "kümülatif matrah" taşıma uygulaması Covid-19 ortamında hem işveren hem de çalışan açısından ek yükler ve sorunlara gebedir.

Bu nedenlerle, "çalışanın talebi halindeki uygulamanın" ortadan kaldırılarak 311 Nolu Tebliğ öncesindeki gibi, işveren değişikliğinde kümülatif matrah taşımaya gerek olmadan sürdürülmesi "çalışma barışı" ve "işçi - işverene" ek yükler getirmemesi açısından faydalı olacaktır.