GÖZDE YENİOVA SAYLAK

GÖZDE YENİOVA SAYLAK[email protected]

Ceren Oral Balaban [email protected]

Ceren Oral Balaban [email protected]Parayı enflasyondan korumanın önem kazandığı bu süreçte portföylerde hisse ağırlığı artarken, bunun döviz ve altınla dengelenmesi öneriliyor. Hisse seçimleri önem kazanırken güçlü bilançosu olan şirketler öne çıkıyor.

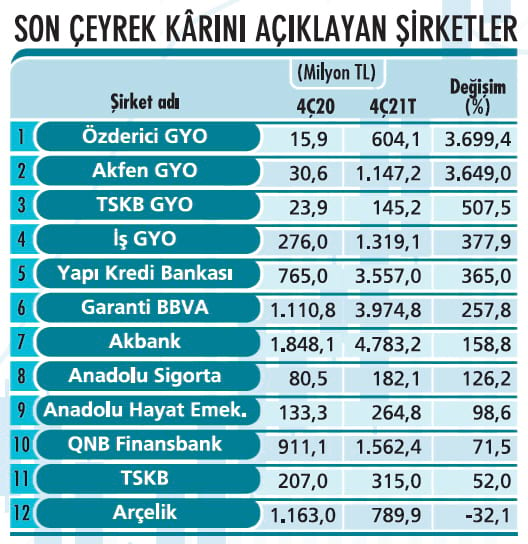

Biz de 65 şirkete ilişkin 2021 son çeyrek net kâr beklentilerini analiz ettik. Son çeyrekte kur ve enflasyondaki artış ile küreselde emtia fiyatlarında yaşanan yükselişin finans dışı şirketlerin kârlarına damga vurduğu kaydediliyor.

06 - 19 Şubat 2022 tarihli sayıdan

Demir-çelik, otomotiv, cam, GYO sektörü ve holdinglerin net kâr büyümesinde önde olması bekleniyor. Havacılık şirketlerinde düşük sezon nedeniyle THY haricinde zayıf kârlılık öngörülürken gıda perakende şirketlerinde Rekabet Kurulu tarafindan kesilen cezaların etkisiyle kâr düşüşü beklentisi var.

Yine dayanıklı tüketim sektörü şirketlerinde de kârlılıkların nispeten zayıf kalması öngörüsü bulunuyor. Bankalar tarafında ise TÜFE'ye endeksli bonoların enflasyondaki yüksek seyre bağlı olarak marj katkısının daha yüksek olmasının kârlılık üzerinde etkilerinin görüleceği kaydediliyor. Kamu mevduat bankalarının öncülüğünde güçlü kâr artışları tahmin ediliyor.

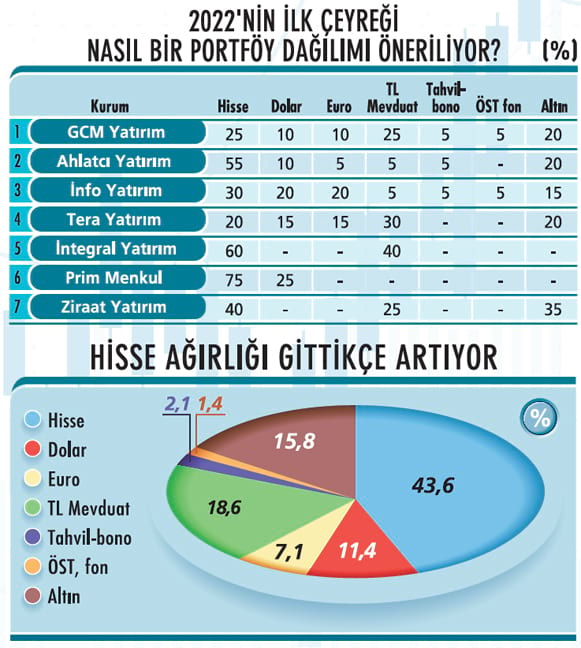

Piyasalarda dalgalı hareket seyrini sürdürürken portföylerde yapılacak tercihler önem kazanıyor. Önümüzdeki dönemde; küresel anlamda parasal genişlemenin yavaşlaması, yükselen enflasyon dinamiği ve pandemiye ilişkin son gelişmelerin parasal genişleme üzerindeki olası etkileri, önemli belirleyiciler olacak. Biz de bu kritik süreçte portföylerin nasıl şekillenmesi gerektiğini uzmanlara sorduk.

Tabloyu görmek için görsele tıklayın.

Portföy öneri dağılımlarına bakıldığında hisse büyük oranda öne çıkıyor. Onu TL mevduat, altın ve dolar takip ediyor. Bu süreçte hisse yatırımı yapmak isteyen yatırımcılar için bilançosu güçlü şirketler özellikle öneriliyor. O nedenle son çeyrek bilançolarını açıklayacak borsa şirketlerini analiz ettik.

Portföy öneri dağılımlarına bakıldığında hisse büyük oranda öne çıkıyor. Onu TL mevduat, altın ve dolar takip ediyor. Bu süreçte hisse yatırımı yapmak isteyen yatırımcılar için bilançosu güçlü şirketler özellikle öneriliyor. O nedenle son çeyrek bilançolarını açıklayacak borsa şirketlerini analiz ettik.Buna göre; net kâr beklentisi yüksek olan şirketleri öğrendik ve analistlerin bu hisselerle ilgili önerilerini aldık. Ancak bu noktada detaylı bilanço analizlerine geçmeden önce piyasaların durumuna ve portföy önerilerine bakmak faydalı olur.

HİSSE HALA CAZİP

Kârlılıklarını ve büyümelerini sürdüren şirketlerin bu yıl da cazip olacağı düşünüldüğünde ve BİST'in dolar bazlı hala ucuz fiyatlandığı hesaba katıldığında portföy dağılımında büyük oranda hisse öneriliyor.

Bununla beraber enflasyona karşı korunmada döviz öne çıkarken jeopolitik risk unsurlarının devam etmesi ve siyasi gerginliklerin oluşabileceği bir ortamda yatırımcıların altın bulundurmaları tavsiye ediliyor.

Öte yandan TL mevduat da öneriler arasında ön sıralarda bulunuyor. Uzmanlara göre, BİST'in enflasyon üzerinde getiri elde etme isteği, güçlü bilanço beklentileri, rakiplerine oranla iskontolu oluşu ile eksi reel faizler ve yeni yapılacak halka arzlar borsaya ilgiyi sürdürecek.

Ancak önümüzdeki dönemde genişlemeci politikaların sonuna gelinmesi ve jeopolitik riskler yatırımcılar için daha seçici ve dengeli olmayı gerektirecek.

ENFLASYONİST ORTAMDA YATIRIM

ENFLASYONİST ORTAMDA YATIRIM

Bu süreçte dengeli ve seçici bir portföy oluşturulmasını öneren GCM Yatırım Genel Müdürü Alper Nergiz; portföy tercihlerinde parasal genişlemenin sonuna gelindiğine ilişkin güçlü mesajları dikkate almakla beraber, enflasyon üzerinde getiri elde etme düşüncesinin süreceğine dikkat çekiyor.

Nergiz; "Jeopolitik risklerin, enerji maliyetlerindeki yükseliş ile gıda ve tedarik sorunlarının halen sürdüğü de göz önünde bulundurmalı" diyor.Önümüzdeki süreçte yatırımcıların ana motivasyonu, parayı enflasyondan korumak olmaya devam edecek.

Tera Yatırım Başekonomisti Enver Erkan; risk toleransı, getiri potansiyeli ve mevcut trendler çerçevesinde yatırım alternatiflerinin para birimi ve hisse senedi şeklinde dağılmasını bekliyor. Erkan; mevduat oranlarının enflasyonun oldukça altında kaldığını, dövize dayalı enstrümanların enflasyon arttıkça daha fazla yatırım talebi göreceğini ve bu nedenle hedge etmeyi zorlaştıracağını vurguluyor.

Prim Menkul Yönetim Kurulu Üyesi Tunç Kertmen de enflasyonist dönemde en iyi yatırım aracının hisse olacağı kanaatinde. Kertmen, iyi yönetilen ve enflasyondan fazla para kazanan sanayi şirketlerini işaret ediyor. "Hisse alımında daha cesurum. Seçim yaklaştıkça da ağırlıklı hissede olmak gerekir" diyen Tunç Kertmen; bu dönemde özellikle banka hisselerinde alım öneriyor.

BİLANÇO SEZONU BAŞLADI

Portföylerde öneriler bu yönde şekillenirken borsada hesap dönemi takvim yılıyla uyumlu şirketler için, 2021 Ekim-Aralık dönemini kapsayan 2021 yılı son çeyrek finan-sallarını açıklama sezonu da başladı. BİST şirketleri için konsolide olmayan sonuçların açıklanması için son tarih 1 Mart olarak açıklandı. Konsolide finansallar için ise son

tarih 11 Mart olarak takip edilecek.

Portföy önerilerinde hisse ağırlığının sürdüğü bu dönemde; bilançosu güçlü gelmesi beklenen şirketler bir adım öne çıkıyor. Bu nedenle de şirketlere dair net kâr beklentileri bu süreçte önem kazanıyor. Biz de 2021 yılı son çeyrek bilançosuyla öne çıkabilecek borsa şirketlerini araştırdık. Tablolarımızda 65 şirkete ilişkin kâr tahminlerini ve bilançosunu açıklayan şirketlerin kâr rakamlarını görebilirsiniz.

ANA TEMALAR NELER?

2021 Ekim-Kasım-Aralık'ı kapsayan son çeyrekte kur tarafında oynaklık ön plandaydı. Son çeyreğe 8,86 seviyesinden başlayan dolar/TL; kademeli bir şekilde yükselerek aralık ayı içinde 18,00'li seviyeleri gördü. Bu gelişmenin ardından otoriteler tarafından atılan adımların da etkisiyle dolar/TL, 2021 'i 13,30'dan kapattı.

Aynı şekilde ekim ayı başında 10,28 olan Euro/TL; 20,00'li seviyelere yaklaştığı aralık ayını 14,91'den tamamladı. Sonuç olarak; 2021 son çeyrekte TL'ye göre dolar ve Euro sırasıyla yüzde 46,7 ve yüzde 42,4 değer kazandı.

Kurdaki bu hızlı iniş-çıkışlar ve TL'deki değer kaybı; şirketlerin son çeyrek bilançoları üzerinde oldukça önemli etkiler yarattı. Özellikle döviz açık pozisyonları olan şirketlerin bu durumdan oldukça olumsuz etkilendiği öngörülüyor.

Kur hareketlerinin; operasyonel olarak yabancı döviz fazlası olan şirketlere ise daha yüksek gelir ve marjlardan yararlanma fırsatı verdiği kaydediliyor. Kura ek olarak enflasyondaki artış da bilançoları etkileyen unsurlar arasında gösteriliyor. TÜFE'nin 2021 yılının son çeyreğinde ortalamada yüzde 26 oranında arttığı bilgisi veriliyor.

Enflasyonun daha yüksek girdi maliyetleri anlamına geldiği kaydedilirken, nihai ürün fiyatlarını girdi maliyetlerine göre ayarlayamayan birçok şirket için yıllık bazda düşük marjlar görülebileceği uyarısı da yapılıyor. Bu kapsamda demir-çelik, otomotiv, cam, GYO sektörü ve holdinglerin net kâr büyümesinde ön planda olacağı tahmin ediliyor.

SANAYİ VE HİZMET SEKTÖRÜ

Bilanço beklentilerini analiz etmeye öncelikle finans sektörü dışında kalan sanayi ve hizmet sektörü ve şirketleriyle başlayalım. Yapı Kredi Yatırım analistleri; toplam bazında, inceledikleri sanayi ve hizmet şirketlerinin net kârlarının, 2020'nin son çeyreğine kıyasla yüzde 50 artmasını, 2021'in üçüncü çeyreğine göre yüzde 26 gerilemesini bekliyor.

Yapı Kredi Yatırım'ın aynı dönemler için ciro artış tahminleri ise yüzde 68 ve yüzde 18 seviyesinde bulunuyor. Yapı Kredi Yatırım analistleri; 2020'deki daha katı Covid-19 kısıtlamalarından kaynaklanan anormal baz etkisi nedeniyle manşet değerler üzerinden yapılacak karşılaştırmalara özen gösterilmesi gerektiğini de not ediyor.

Peki, bu noktada hangi şirketler öne çıkabilir ve geride kalabilir? Yapı Kredi Yatırım, inceleme kapsamında yer alan şirketler arasında, 2021 son çeyrek sonuçlarının piyasa tarafından memnuniyetle karşılanacağını tahmin ettiği şirketleri Aksa Enerji, THY, Erdemir, Kardemir, Koza Altın ve Petkim olarak sıralıyor.

Gıda perakendecilerinin güçlü faaliyet sonuçları açıklamasını bekleyen kurum; Rekabet Kurulu'nun ağır cezaları nedeniyle yıllık net kâr büyümelerinin ise zayıf kalacağını öngörüyor. Yapı Kredi Yatırım'ın Anadolu Efes, Turkcell, Türk Telekom ve Ülker Bisküvi için tahminleri ise çoğunlukla faaliyet sonuçlarındaki zayıflıktan ziyade yüksek döviz değerleme zararları nedeniyle zayıf net kârlılığa işaret ediyor.

KÜRESEL EMTİA RALLİSİ

KÜRESEL EMTİA RALLİSİ

Son çeyrekteki kur hareketlerinin ve emtia fiyat artışlarının şirket kârlarına damga vurduğu kaydediliyor. Ak Yatırım Strateji Müdürü Hakan Aygün; "Küresel emtia rallisi ve TL'nin döviz kuru karşısında zayıflaması, başta demir-çelik şirketleri olmak üzere döviz kazandıran şirketlerin performansını güçlendirdi" diyor.

Aygün; olası rekabet cezaları nedeniyle gıda perakendecilerden, döviz pozisyonuna bağlı olarak gıda üreticilerinden, 2020 son çeyrekteki güçlü iç pazarın yüksek baz etkisiyle beyaz eşya/ elektronik sektöründen yıllık bazda nispeten daha zayıf sonuçlar bekliyor.

Ak Yatırım'ın şirket bazındaki öngörülerine de bakalım. Hakan Aygün; İndeks Bilgisayar, Tekfen, T. Şişecam, Koç Holding, Koza Altın, Kardemir ve Erdemir'i, öncelikle döviz iş modelleri ve küresel faktörler sayesinde en yüksek yıllık kazanç artışı sağlayacak şirketler olarak görüyor.

Anadolu Efes, Anadolu Grubu Holding, Migros, Şok Marketler ve Ülker'in son çeyrekte zarar açıklayacağını tahmin eden Hakan Aygün; BİM Mağazalar, Kervan Gıda, Turkcell ve Vestel Beyaz Eşya'nın 2021 son çeyrek kârlarında da belirgin daralma bekliyor.

KUR BAZLI ARTAN GİDERLER

KUR BAZLI ARTAN GİDERLER

Gedik Yatırım Araştırma Direktörü Ali Kerim Akkoyunlu; 2021'in son çeyreğinde çelik fiyatlarındaki güçlü seyrin olumlu etkileriyle çelik sektörü şirketleri Erdemir ve Kardemir'in olumlu kâr rakamı elde edeceğini öngörüyor. Petkim de Ali Kerim Akkoyunlu'nun, yüksek talebin ve arz problemlerinin ürün fiyatlarını desteklemesi sayesinde son çeyrekte güçlü finansallar açıklamasını beklediği şirketler içinde yer alıyor.

İndeks Bilgisayar'ın artan satışlar ve güçlü nakit akışı, Aksa Enerji'nin artan elektrik fiyatları sonucunda güçlü sonuçlar elde edeceğini kaydeden Akkoyunlu; zayıf TL sonucu Koza Altın'dan, artan satışlar sayesinde Otokar'dan, güçlü ürün fiyatları ve düzcam segmentindeki satışların etkisiyle T. Şişecam'dan da başarılı bilançolar bekliyor.

Bilançolarda giderler de oldukça önemli bir kalem. Ali Kerim Akkoyunlu; Anadolu Efes, Coca Cola İçecek, Ülker Bisküvi, Turkcell ve T. Telekom'un faaliyet kârları makul görünse de kur bazlı artması muhtemel finansal giderlerinin net kâr kalemlerini baskılayabileceğinin altını çiziyor.

Akkoyunlu; Kor-dsa'nın net kârının artan hammadde maliyetleriyle baskı altında kalabileceğine de dikkat çekiyor. Bu arada Ali Kerim Akkoyunlu; potansiyel güçlü kâr ivmelerinin, Kardemir, BİM Mağazalar, Şok Marketler, Aksa Enerji, İndeks Bilgisayar ve T. Şişecam hisseleri üzerinde tam olarak fiyatlanmamış olduğunu da sözlerine ekliyor.

BANKALARDA ÖNE ÇIKAN DİNAMİKLER

Finans dışı tarafa ilişkin öngörülerin ardından bankalara dair beklentileri de inceleyelim. Deniz Yatırım analistleri; bu dönemin büyüme tarafında öne çıkan dinamiklerini; TL kredilerdeki büyümenin hız kazanması, TL mevduat büyümesinin TL kredilere göre daha yavaş olmasıyla TL tarafta mevduatın krediye dönüşüm oranının artması olarak sıralıyor.

Kârlılıkta ise kredilerin yeniden fiyatlanması nedeniyle TL kredi/mevduat faiz makasında toparlanmanın sürmesinin ve TÜFE'ye endeksli bonoların enflasyondaki yüksek seyre bağlı olarak marj katkısının daha yüksek olmasının etkilerinin görülmesi bekleniyor.

Deniz Yatırım analistleri; komisyon gelirlerindeki güçlü seyrin devam etmesi ve kredi risk maliyetlerinin bir önceki döneme göre kur etkisinden ve BDDK'nın 1 Ekim 2021 itibarıyla esnekliği kaldırmasının etkilerinin de kârlara yansıyacağı görüşünde.

Kurum; bankaların güçlü kârlılıkları nedeniyle karşılık oranlarını beklentilerin üzerinde artırmaları ve serbest karşılık gideri yazmalarının ise kurum tahminlerinden daha düşük kâr açıklanmasına neden olabileceğini de söylüyor.

KAMU MEVDUAT ÖNE ÇIKIYOR

Genel sektör beklentilerinin ardından banka bazında tahminlere de bakalım. Şeker Yatırım Kıdemli Bankacılık Analisti Sevgi Onur; Akbank, Garanti BBVA, Halkbank, İş Bankası, TSKB, Vakıf-bank ve Yapı Kredi Bankası'nın toplam kârlılığında 2021 üçüncü çeyreğe göre yüzde 35, yıllık bazda yüzde 185 artış modelliyor.

Sevgi Onur; özel mevduat bankalarında yüzde 20, kamu mevduat bankalarında ise yüzde 265 seviyesinde çeyreksel kâr artışı öngörüyor.

Sevgi Onur; özel mevduat bankaları arasında çeyreksel bazda en yüksek kâr artışını İş Bankası için modelliyor. Kamu bankalarında kuvvetli çekirdek bankacılık gelirlerinin yüksek ticari zararları dengeleyeceğini tahmin eden Onur; "Garanti BBVA ve Yapı Kredi uzun vadede en beğendiğimiz bankalar olmaya devam ediyor" diyor.

Sevgi Onur'un Halkbank için son çeyrek kâr beklentisi çeyreksel bazda yüzde 1,197, yıllık bazda yüzde 135 artışla 1 milyar 196 milyon TL. Bunun Mart 2017'den beri en yüksek kâra işaret ettiğini aktaran Onur; TÜFE endeksli kâğıt değerlemesinde yüzde 36 enflasyon oranı kullanılmasıyla net faiz gelirinde son derece kuvvetli toparlanmanın bu çeyreğin ana olumlu vurgusu olduğu bilgisini de veriyor.

Sevgi Onur; net faiz ile ücret ve komisyon gelirlerindeki kuvvetli toparlanmanın Vakıfbank'ın kârlılığını da olumlu etkileyeceğini öngörüyor.

KÂR ARTIŞI SÜRECEK

İş Yatırım'ın araştırma kapsamında; Akbank, Albaraka Türk, Garanti BBVA, Halkbank, TSKB, Vakıf-bank ve Yapı Kredi var. Bu bankalardan 2021 son çeyrekte yüzde 28'lik çeyreklik kâr artışı bekleyen İş Yatırım Araştırma Müdürü Dr. Bülent Şengönül; böy-lece 2021 yılı net kârlarının yıllık artışının yüzde 57 olacağını kaydediyor.

Son çeyrek kârlılığını arttıran en önemli faktörün TL ve FX kredilerde genişleyen spreadler ve katkısı giderek artan TÜFEX menkul kıymet gelirleri olduğuna dikkat çeken Şengönül; bu etkenlerle son çeyrek marjının önceki çeyreğe göre 100 baz puan genişleyeceği öngörüsünde bulunuyor.

Dr. Bülent Şengönül; analizine şöyle devam ediyor: "Risk maliyetleri kur etkisi ve bir miktar takibe atılan kredilerle genişlese de bunun önemli bir kısmı hedging pozisyonlarıyla telafi ediliyor. Hedging kârlarının yazıldığı trading gelirlerinde ayrıca döviz alım satım kârları da önemli bir artış göstermiş durumda.

Son çeyrekte kamu bankalarının kâr artışı çok dikkat çekici olacak. Özellikle TÜFEX gelirlerinin olumlu etkisini Halkbank finansallarında hissedebileceğiz. Bankanın son çeyrekte uyguladığı yüzde 36'lık 2021 enflasyon varsayımı, gelirleri çok arttırmış durumda. Bankalarımız için hızlanan kârlılık momentumunun 2022'de de artarak devam etmesini öngörüyoruz."

2022 TEMETTÜ TAHMİNİ YÜKSEK ŞİRKETLER HANGİLERİ?

Borsa şirketlerinin 2021 yılı net kâr rakamlarının belirli olmaya başlamasıyla birlikte 2022’de dağıtabilecekleri temettülere ilişkin beklentiler de ön plana çıkmaya başlayacak. Şirketlerin yıllık kâr rakamlarının belirlenmesinin ardından olağan genel kurullarınıngerçekleştirildiği mart-haziran döneminde temettü potansiyeli bulunan ve yüksek olan şirket hisselerinin görece daha pozitif bir seyir izlediği önceki yıllarda görülüyor.

BİST hisse senetleri piyasasında sermaye kazancına ek olarak elde edilebilecek temettü geliri, yatırımcıların dikkat etmesi gereken bir husus olarak öne çıkıyor. İş Yatırım analistleri; özellikle uzun vadeli yatırımcıların temettü gelirleri ile geçmişte alınan hisselerin maliyetlerini sıfıra yakınsadıklarının bilinen bir durum olduğuna dikkat çekiyor.

Bu kapsamda uzun vadeli ve temettü gelirine önem veren hisse senedi yatırımcıları için İş Yatırım Araştırma Ekibi; 2022 tahminleriyle, 2022 yılı temettü verimi tahmini en yüksek şirketleri hesapladı. Buna göre; İş Yatırım’ın 2022 yılı temettü verimi en yüksek şirketler listesinde yedi hisse var. Bu hisseler; Erdemir, Aksigorta, Doğuş Otomotiv, Petkim, Türk Traktör, Vestel Beyaz Eşya ve Kardemir olarak sıralanıyor.

UĞUR BOĞDAY / ZİRAAT YATIRIM GENEL MÜDÜRÜ “BORSA CAZİP KALMAYA DEVAM EDEBİLİR”

UĞUR BOĞDAY / ZİRAAT YATIRIM GENEL MÜDÜRÜ “BORSA CAZİP KALMAYA DEVAM EDEBİLİR”

“Yurtdışı piyasalarda yüksek enflasyon FED'den agresif beklentileri artırırken, faiz artırımı dışında bilanço daraltmanın gündeme gelmesi hisselerin değerlenmesinde en önemli engel. Diğer yandan, ABD ekonomisindeki olumlu görüntü ve Çin'in destekleyici adımları risk iştahındaki olası bozulmayı dengeleyebilecek önemli faktörler ki FED, piyasalardaki olası sert hareketler karşısında daha yumuşak ton kullanarak iletişime geçebilir.

Bu kapsamda, yurtiçi piyasalarda zaman zaman dalgalanma gözlenebilir ancak genel olarak algı ‘nötr' olabilir. Yurtiçinde Kur Korumalı TL Mevduat Hesabı ile ilgili yeni düzenlemeler, TCMB'nin son toplantıda faizi sabit bırakması ve yaşanan fiyatlamalar dikkate alındığında TL'de toparlanma süreci gözlenebilir.

Bu durum döviz veya dövize bağlı geliri olan şirket ağırlığının yüksek olduğu BİST-100 Endeksi'nde baskıyla sonuçlanabilecek olsa da bankalar bunu dengeleyebilir ve mevcut enflasyonist ortamda borsa cazip kalmaya devam edebilir. Bu çerçevede, BİST-100'ün ilk çeyrekte 2.000-2.200 arasında olmasını bekliyoruz."

ENDER ŞAHİN / İNFO YATIRIM CEO’SU“BORÇLULUĞU DÜŞÜK, İHRACATI YÜKSEK ŞİRKETLERE BAKILMALI”

ENDER ŞAHİN / İNFO YATIRIM CEO’SU“BORÇLULUĞU DÜŞÜK, İHRACATI YÜKSEK ŞİRKETLERE BAKILMALI”

DÖRT ANA FAKTÖR

2022’nin ilk çeyreğinde yurtiçi tarafta borsayı etkileyebilecek dört ana faktör ön plana çıkıyor. Yüksek enflasyon, politika faizi, FED faiz kararı ve Türkiye’deki bilanço dönemi. Politika faizi kararının 2021 Aralık’taki karar metnine bağlı olarak ilk üç aylık süreçte sabit bırakılacağını öngörüyoruz.

FED’in mart ayında enflasyon ve salgındaki gelişmelere bağlı olarak faiz artırımını hızlandıracağı mesajlarını toplantı tutanaklarında açıklaması piyasalarda tedirginlik yarattı. Mesajlarla birlikte önümüzdeki dönemde aksiyon alınması halinde gelişmekte olan ülkelerin (GOÜ) piyasalarının baskılanacağını düşünüyoruz.

YÜKSEK ENFLASYONUN ETKİLERİ

Enflasyondaki yükselişin devamını bekliyoruz. Gıda fiyatlarına kurdaki geri çekilmeyle müdahale edilse de enerji tarafına gelen fiyat zamları enflasyonu yukarı yönlü tetikleyecek. Daha önce enerji fiyatlarındaki artışın enflasyona çok fazla yansımama nedeninin, devlet tarafından kullanıcılara sübvanse edildiğinden olduğu açıklanmıştı.

Yüksek enflasyonla fiyatların genel seviyesindeki yükselişin, şirket kârlılıklarına olumlu etkileyeceği piyasalar tarafından fiyatlanmıştı. Bu kapsamda ilk çeyrekte enflasyonist ortamdan yararlanacak şirketler BİST’i destekleyebilir.

HANGİ SEKTÖRLER?

2021’in son çeyrek finansallarında özellikle demir-çelik, bankacılık, gıda perakende ve ulaştırma sektörü gibi endekste ağırlığı yüksek sektörlerin bilançolarının iyi gelmesini bekliyoruz. Bunun da endeksi yukarı yönlü tetikleyeceğini düşünüyoruz.

Bu yüzden endekste ilk çeyrek beklentimiz 2.200 seviyesinin üstünde bulunuyor. Yabancı para cinsinden geliri olan, sattığı malın fiyatı dövize endeksli olan, düşük borçluluğu olan, ihracatı yüksek, artan finansman giderlerinden etkilenmeyen şirketlere bakılmasını öneriyoruz.