Türkiye'nin Suriye'nin kuzeyinde gerçekleştirdiği Barış Pınarı Harekatı, piyasalarda jeopolitik risklerin fiyatlara yansıması sonucunu doğurdu. TL varlıklarda kayıplar yaşandı.

TALİP YILMAZ [email protected]

GÖZDE YENİOVA [email protected]

CEREN ORAL BALABAN [email protected]

Geçen hafta ABD'den gelen heyetle yapılan görüşmeler sonrasında operasyon beş gün için durduruldu ve anlaşmanın şartlarının yerine getirilmesi süreci başladı.

Piyasa uzmanları, son adımla birlikte jeopolitik risklerin azaldığını ancak gündemden tamamen kalkmadığını söylüyor. İşte bu ortamda piyasaların bu konjonktürde beklentilerini araştırdık, uzmanlardan portföy önerilerini aldık.

Türkiye'nin Suriye sınırı boyunca oluşturulmaya çalışılan terör koridorunu neden göstererek 9 Ekim'de başlattığı 'Barış Pınarı Harekatı' piyasalar tarafından jeopolitik risklerin fiyatlanmaya başlamasını beraberinde getirdi.

Türkiye, perşembe akşamı itibarıyla ABD'den gelen heyetle yapılan müzakerelerle birlikte operasyonları beş gün için durdurdu. İkili görüşmelerden çıkan sonuca göre ilgili sürede YPG güvenli bölgeden çekilecek.

Barış Pınarı Harekatı, bu geri çekilmenin tamamlanmasını müteakip durdurulacak. Harekat durdurulduğunda, Türkiye'ye yönelik mevcut ABD yaptırımları da kaldırılacak.

NEGATİF FİYATLAMALAR

Barış Pınarı Harekatı'yla birlikte, dış dünyadan gelen sert söylemler nedeniyle TL varlıklar tarafında negatif fiyatlamalar oldu. Borsa tarafında 105.000 seviyelerinden başlayan gerileme geçen hafta 94.000'in altına kadar sürdü.

Bu gerilemede ABD'de Halkbank aleyhine iddianame hazırlandığı yönündeki haberler de etkili oldu. Dolar/TL tarafına bakıldığında 5,60 seviyelerinde seyreden kur 5,90 seviyesinin üzerini zorladı. Kur bu seviyeleri en son mayıs ayında görmüştü.

Gösterge faiz yüzde 13,6 seviyesinden yükselişe geçip yüzde 16,3'ü test etti. Değerli maden altında, ay başında görülen 267 TL seviyelerinden 285 TL seviyelerine kadar yükseliş yaşandı. Perşembe akşamı açıklanan uzlaşma haberlerinin ise TL varlıklara pozitif etkisini gördük.

Dolar/TL 5,80'nin, gösterge faiz yüzde 15'in altına geriledi. Gram altın ise 275 TL seviyelerine gevşedi. Bunun yanında endeks ise 100.000 direncine doğru hareket etti.

GÜNDEM YOĞUN

Bundan sonraki süreçte öncelikli olarak izlenecek başlık, geçen hafta perşembe akşamı itibarıyla başlayan 120 saatlik (5 gün) süre olacak. Bu süre içinde terör örgütünün güvenli bölge dışına çıkıp çıkmadığı takip edilecek.

Yine bu hafta Rusya Devlet Başkanı Putin ile Erdoğan'ın görüşmesi, bunun yanında 13 Kasım'da Erdoğan - Trump buluşması, jeopolitik gelişmelerin takibi açısından önemli başlıklar olacak.

Jeopolitik gelişmelerin yanında Türkiye'de bu haftaki TCMB PPK toplantısındaki faiz kararı, FED'den gelecek faiz indirimi hamleleri, dünya ticaret savaşları, Brexit süreci, piyasaların gündeminde olmaya devam edecek. İşte başta bu jeopolitik ortam olmak üzere önümüzdeki yoğun gündemde piyasanın yeni hesabını araştırdık.

PORTFÖYDE AĞIRLIK NASIL?

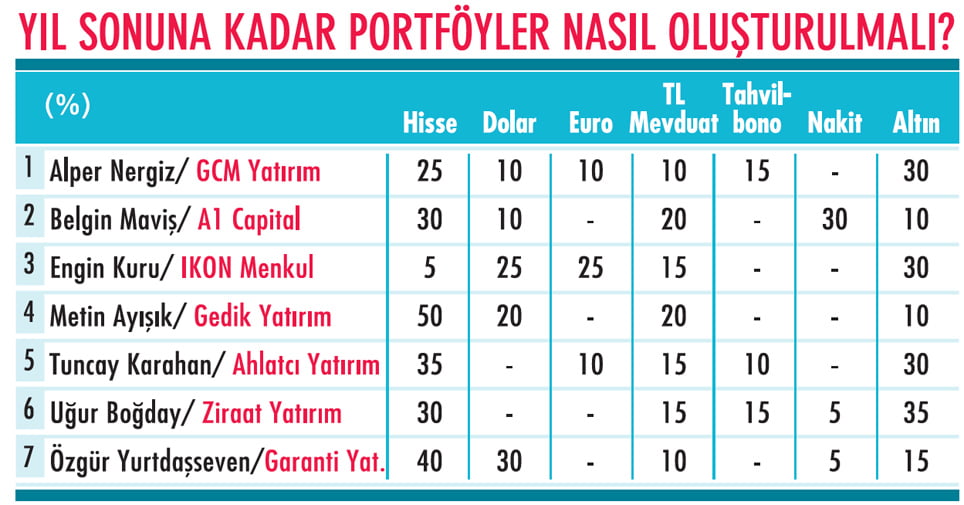

Uzmanlara öncelikle şimdilik rahatlayan jeopolitik ortam ve rafa kaldırılması beklenen yaptırımlarla birlikte sonbaharda nasıl bir portföy oluşturulması gerektiğini sorduk.

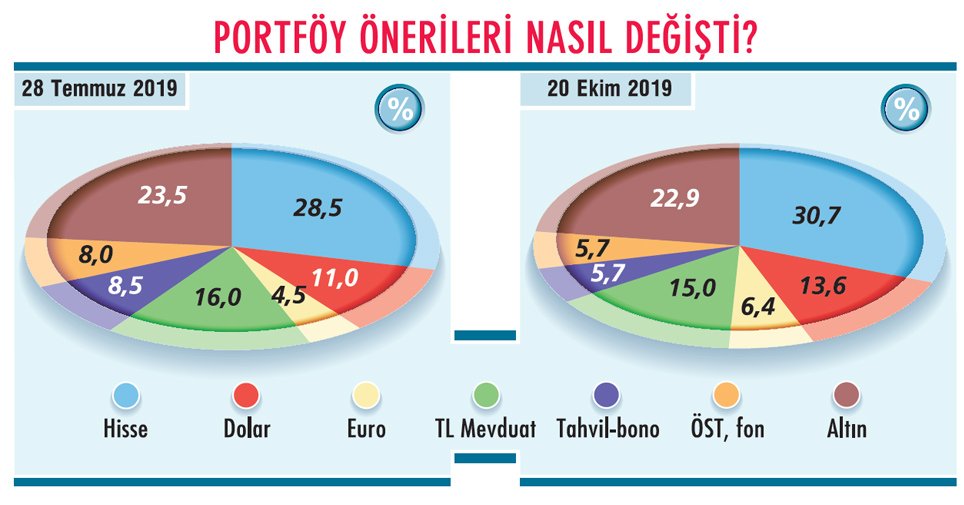

15 Eylül'de yayınladığımız haberimizde hisse yüzde 28 ve altın yüzde 23,5 ile portföylerde ağırlığını hissettirirken dövizin payı yüzde 15 seviyelerindeydi.

Yaptığımız son ankette aldığımız yanıtlara bakıldığında ise fiyatların düşmesiyle hissenin ağırlığının arttığı görülüyor. Yine önceki çalışmamızda dövizin ağırlığı yüzde 15'ken yeni durumda bu oranın yüzde 20'ye çıktığı görülüyor.

Yurtiçinde son dönemde yaşanan gelişmelere dair belirsizliklerin devam etmesi kısa vadede oynaklığın yüksek seyretmesine neden olabilir. Bu bağlamda temkinli ve sabırlı dav-ranılması gerektiği uzmanlarca belirtiliyor.

A1 Capital Genel Müdür Yardımcısı Belgin Maviş, yıl sonuna kadar yurtdışı piyasalarda haber akışı ve gelişmelerin dikkatlice incelenmesi gerektiğini söylüyor.

Maviş, "Yıl sonuna kadar yatırımcıların riski tabana yaymak ya da minimize etmek adına portföylerde risk, getiri ve maliyet analizlerini yaparak nakit ve farklı enstrümanlara yer verebileceğini düşünüyoruz" diyor.

HİSSE ÖNERİSİ AĞIRLIKLI

Yaptığı portföy dağılımında hisseye yüzde 50 pay veren Gedik Yatırım'ın genel müdürü Metin Ayışık, artan belirsizlik ve stres fiyatlama-sının, BİST'in gerek kendi tarihsel ortalamalarına gerekse de emsallerine kıyasla iskontosunun artmasına neden olduğunu söylüyor.

Ayışık, "Olası risklerin çok uzamadan netliğe kavuşmasını bekliyoruz. BİST'in yüksek istontosuyla birlikte portföylerde hisse ağırlığını yüksek tutuyoruz" diye konuşuyor. Metin Ayışık, büyük ölçekli, temel analiz açısından güçlü şirket hisselerinde orta-uzun vadeli beklentilerle pozisyon alınmasını öneriyor.

Portföy önerilerinde dikkat çeken bir diğer yatırım aracı da altın. Yıl sonuna kadarki süreçte merkez bankalarının genişlemeci para politikalarına devam etmesi nedeniyle altın fiyatına yönelik pozitif görünümün diğer varlıklara göre daha güçlü olabileceği yorumları öne çıkıyor.

Hisse senedinde değerlemeleri ucuz bulan ancak bunun için aceleci olunmaması gerektiğini aktaran IKON Menkul Genel Müdürü Engin Kuru ise portföy konusunda şunları söylüyor: "Dolar ve Euro cephesinde yaşanan yükselişlerde ara ara kâr satışları gerçekleşse de, mevduat faizlerinin hissedilen enflasyona göre başa baş kaldığı bir ortamda, riskten korunmak için döviz tercih edilebilir.

Altın cephesinde ise yüzde 30 oranındaki pozisyonumuzu korumaya devam ediyoruz."

DOLARDA 5,50 TL ALTI ZOR

Geçen hafta yaşanan gelişmeler sonrasında bir ara 5,94 TL'ye kadar çıkan dolar kuru ardından Cuma akşamı 5,80 seviyelerine geriledi. Uzmanlara göre, TL varlıklarda alıcılı hareketlerin devamı beklenebilir.

Burada jeopolitik risklerin ve ABD ile ilişkilerin normalleşmesiyle birlikte daha da düşüş gelebilir ve 5,6450'den başlayan yükseliş kademeli olarak biraz daha geri verilebilir.

Ama 5,50'nin altının şu an için teknik olarak oldukça zor olduğu ifade ediliyor. Uzmanların yıl sonu için dolar/TL tahmini ise 5,75-6,00 aralığında yoğunlaşıyor.

Küresel havanın halen ağırlıklı olarak gelişmekte olan piyasaları destekleyici nitelikte kalmaya devam ettiğini söyleyen Metin Ayışık, 5,50 TL ve altındaki seviyelerin yeniden görülmesi ya da bu seviyelerin kalıcı olma olasılığının önemli ölçüde azaldığını düşünüyor.

Ahlatcı Yatırım Genel Müdürü Tuncay Karahan ise jeopolitik gelişmelere bağlı olarak oluşan kurdaki yukarı yönlü hareketin TCMB'nin mart ayı sonunda attığı swap işlemlerine sınırlama hamlesi ve kamu bankaları üzerinden müdahalelerle nispeten sınırlandığını söylüyor.

Ayrıca, Tuncay Karahan'a göre, 7,5 puanlık faiz indirimine rağmen reel faiz vermeye devam edilmesinden ve küresel birçok merkez bankasının faiz indirimine yöneldiği ortamdan TL de faydalanıyor.

Öte yandan Karahan, geçen yıl ağustos ayında yaklaşık 52 milyar dolar olan cari açığın bu yıl aynı ayda 5 milyar dolar fazlaya dönmesi ithalattaki sert daralmayla gerçekleştiğinden bu görünümün dolara olan talebin de düşük kalmasına neden olduğunu kaydediyor. Bu gelişmeler doğal olarak kurun belli bir noktada kalmasıyla sonuçlanıyor.

DTH'A İLGİ VAR!

A1 Capital'den Belgin Maviş de yurtiçinde yerleşiklerin döviz mevduat hesaplarında talebinin kısmen devam etmesinin ve sınırda yaşanan gelişmelere dair belirsizliklerin gündemde olmasının kısa vadede TL'de oynaklığın yüksek seyretmesine neden olduğunu söylüyor.

Maviş, global piyasalarda dolarda yaşanan görece toparlanma eğilimi sonrasında kısa vadede kur fiyatlamalarında tekrar yükseliş isteğinin gündeme geldiğini kaydediyor.

Belgin Maviş, "ABD ile Suriye konusunda uzlaşmaya varılması yurtiçi piyasalar açısından kısa vadede olumlu olarak algılanabilir. Fakat ilerleyen dönemde sınırımızda jeopolitik riskler ve Suriye konusuna dair devam eden belirsizlikler TL varlık fiyatlamaları açısından baskı unsuru olarak görülmeye devam edebilir" diyor.

GÖZLER TCMB'DE

Merkez Bankası'nın son Para Politikası Kurulu (PPK) toplantısından sonra yüzde 13 seviyelerine kadar gerileyen gösterge faiz, geçen hafta gelişen jeopolitik risklerle beraber yeniden yüzde 15'in üzerine yükseldi.

Türkiye ile ABD heyetlerinin uzlaşması sonrası sakinleşen piyasalarda faiz tekrar yüzde 15'in altına geldi. Ancak uzmanların gösterge faiz için yıl sonu beklentileri yüzde 15-16 aralığında bulunuyor.

Uzmanlar, yılın dördüncü çeyreğinde enflasyon tarafında baz etkisinin azalması ve son dönemde sepet içerisinde ağırlığı bulunan ürünlere yapılan zamların etkisiyle birlikte enflasyonda tekrar yukarı yönlü risklerin gündeme gelebileceğini öngörüyor. Bu hafta TCMB faiz kararını açıklayacak.

Sınırda artan jeopolitik riskler ile birlikte TL varlık fiyatlamalarında artan oynaklığın, yıl içerisinde toplam 750 baz puan önden yüklemeli faiz indirimine giden TCMB'nin yeni bir faiz indirimi noktasında alanını daraltabileceği ya da elini zorlaştırabileceği düşünülüyor.

Diğer taraftan, CDS ve tahvil piyasasında yaşanan yükseliş faiz patikasının geleceğine dair diğer bir baskı unsuru olarak görülebilir. Ancak uzmanların büyük bir çoğunluğu faiz indiriminin devamını bekliyor.

GERİLEME OLABİLİR

IKON Menkul'den Engin Kuru, eğer Türkiye ile ABD arasında anlaşma sağlanamamış olsaydı, yükselen kur, CDS primi ve gösterge faizi dikkate alarak 24 Ekim'deki toplantıda TCMB'den faiz indirimi beklemediklerini söylüyor.

Kuru, "Ancak anlaşmanın sağlandığı günün ertesi TL rahatlarken gösterge faizin şu an itibariyle yüzde 14,1 seviyelerine geri çekildiğini görüyoruz. 120 saatlik süre salı günü bitiyor ve TCMB'nin toplantısı perşembe günü.

Eğer durum 24 Ekim'e kadar stabil kalırsa, yıllık enflasyondaki geri çekilmenin de verdiği rahatlama ile birlikte gösterge faizin altına inmeyecek şekilde bir faiz indiriminin gelmesi beklenebilir" diyor.

Garanti Yatırım Yatırım Danışmanlığı Müdürü Özgür Yurtdaşseven, TL varlıklarda yaşadığımız bozulmanın TCMB'nin politika faizindeki sıkı duruşuyla bir miktar destek bulacağını ve gösterge tahvil faizinde mevcut yurtiçi belirsizliklerin azalmasıyla birlikte bir miktar gerileme yaşanabileceğini söylüyor.

Yurtdaşseven, "Gösterge faizdeki bu düşüş beklentimiz yıl sonu için yüzde 12 olan Yeni Ekonomi Programı'ndaki (YEP) enflasyon beklentisinin de yaratmış olduğu iyimserlikle paralellik gösteriyor" diyor. Yurtdaşseven'in TCMB'nin gerektiği müddetçe sıkı duruş sergilemesiyle gösterge faizde yüzde 16 dolayından daha yüksek bir faiz beklentisi bulunmuyor.

BORSADA YÖN NEREYE?

Son haftalarda borsada da son derece hareketli bir seyir söz konusu. TL varlıklar ağustos ayındaki duraksamadan sonra eylül ayında güçlü pozitif ayrışma gösterdi.

Eylül ayını oldukça olumlu geçiren endeks, ay içinde 105.834 seviyesiyle mart ayı zirve seviyelerini test ederken bu ayı yüzde 8,6 yükselişle 105.033'ten kapattı.

BİST Bankacılık Endeksi ise 10 yıllık tahvil faizinin 268 baz puan düşerek yüzde 13,58 ile Mayıs 2018 seviyelerine gerilemesinin desteğiyle pozitif ayrışarak ayı yüzde 14,8'lik güçlü yükselişle kapattı.

BİST Sınai Endeksi ise yüzde 7,6 yükseliş gösterdi. Ancak bu olumlu trend ekim ayında devam etmedi. BİST-100 Endeksi, bundan sonraki süreçte jeopolitik gelişmelerin de etkisiyle düşüş trendine girdi.

Endeks, Barış Pınarı Harekatı'nın başladığı 9 Ekim'de ilk tepki olarak 100.000'in altına inip 99.000'lere düşerken, harekat sürecinde hızla geri çekildi ve 93.000'leri test etti. Geçen haftanın son günü ABD ile varılan mutabakat ise borsaya da alım getirdi. Endeks, 98.500'leri geçti.

AYI PİYASASI VAR

Peki, bundan sonraki süreçte endeks nasıl hareket eder? Uzmanların tahminlerinin ağırlıklı olarak 100.000-105.000 bandında yoğunlaştığı görülüyor. Ancak 100.000'in altını olası gören öngörüler de mevcut.

Engin Kuru'nun yıl sonuna kadarki beklentisi de 90.000-95.000 bandı. Kuru, BİST-100'ün 105.900 teknik seviyesine kadar yükseldiğini ancak bu bölgeyi kıramayıp beklendiği gibi düşüşe yönelip 100.000'in altına çekildiğini kaydediyor.

Suriye kaynaklı artan jeopolitik risk ve gerilimin BİST'teki düşüşü daha da hızlandırdığını da belirtiyor.

Engin Kuru, operasyona ara verilmesiyle tepkinin başlayabileceğini, ralli gelmese bile ufak çaplı düzeltme oluşabileceğini söylüyor. Kuru'ya göre, BİST-100 mevcut seviyeleriyle ayı piyasası içinde yer alıyor.

GCM Yatırım Genel Müdürü Alper Nergiz, yıl sonuna kadar BİST'in 95.000-100.000 arasında dengeleneceğini öngörüyor. Türkiye'nin son yıllarda gerek ekonomik gerekse politik çok önemli süreçlerden geçtiğine değinen Nergiz, bu süreçteki fiyatlama davranışına ve negatif eğilimlere rağmen endekste uzun vadeli yükseliş trendinin sürdüğünü söylüyor.

Nergiz, "Uzun vadeli görünüm açısından dikkate aldığımız 75 aylık üssel hareketli ve 200 haftalık basit hareketli ortalamaları temsil eden 88.000-93.500 üzerinde kaldığı müddetçe BİST'te pozitif eğilim devam edecek" diyor.

Garanti Yatırım'dan Özgür Yurtdaşseven ise daha iyimser ve öngörüsü 100.000-105.000 bandı. Yurtdaşseven, "Küresel tarafta risk alma iştahı korunurken yurtiçi gündemdeki hareketlilik Türk hisse piyasası açısından bu aşamada volatilite nedeni" diyor.

Yurtdaşseven, belirsizliğin ortadan kalktığı bu ortamda, gelişen piyasalar ile Türk hisse piyasası arasında açılan farkın ise kısa vadede kapanmasını bekliyor.

SARI METAL YÜKSELİŞTE

Altın, 2019 yılının kazandıran yatırım araçlarının başında geliyor. Yılbaşında 1.283 dolar olan ons altın fiyatının psikolojik 1.500 direncini kırıp rekoru olan 1.553'e kadar yükselmesiyle gram altında da ciddi yükselişler yaşandı. 2019'a 222 TL'den başlayan gram altın, 29 Ağustos'ta 288 TL'ye kadar yükseldi. Barış

Pınarı Harekatı'nın başladığı 9 Ekim'de 284 TL'den işlem gören gram altın, mevcutta ise 281 TL'de hareket ediyor. Son dönemde hem yurtiçinde ve TL'de hem de global piyasalarda ve ons altında yaşanan hareketlilik gram altın fiyatlamalarına etki ediyor.

KAZANÇLARINI KORUR MU?

A1 Capital'den Belgin Maviş'e göre, altının yükselişinde, global ekonomik büyüme ve resesyon olasılığına karşı artan endişeler, gelişmiş ülke merkez bankalarının genişlemeci politikalara doğru evrilmesi ve ticaret savaşları gibi risk iştahının azalmasına neden olma olasılığı yüksek gelişmeler etkili.

Maviş, diğer taraftan yurtiçindeki gelişmelerle yerel, politik ve jeopolitik risklerde artışların TL'de oynaklığı artırdığını ve altın ETF'lerine olan yüksek talebin gram fiyatlamalarında etkili olmaya devam ettiği bilgisini veriyor. Bu nedenle, Maviş, yıl sonunda gram altındaki dengelenmenin 260280 TL'de oluşmasını bekliyor.

Ons altın mevcut durumda 1.400 dolar seviyesi üzerine tutunma çabasını sürdürüyor.

IKON Menkul'den Engin Kuru, ons altının son dört aylık yukarı yönlü rallisine şimdilik ara vermiş gibi gözüktüğünü söylüyor. Kuru, FED'in son dönem politikasında attığı adımların ve ara ara nükseden jeopolitik risklerin değerli madeni desteklediği görüşünde.

Engin Kuru, "Ons altındaki düzeltmeye rağmen dolar kurunda son dönemdeki yükselişle gram altındaki düzeltme daha sınırlı kaldı" diye de ekliyor.

Yıl sonuna kadar ons altında çekilmelerin sınırlı kalmasını ve dolar kurunun bir süre yatay hareket etmesini beklediği için gram altının da kazançlarını koruyacağını öngörüyor. Kuru'nun bant aralığı beklentisi ise 260-280 TL.

ALTIN TALEBİ HALA CANLI

Ahlatcı Yatırım'dan Tuncay Karahan da son günlerde dikkatlerin daha fazla yoğunlaştığı jeopolitik risklerin altın talebini canlı tuttuğunu ve altın ETF'lerinde alımların ağır bastığını gözlemliyor.

ABD ile Çin arasında sürüncemede olan ticaret görüşmelerinden kısa vadede önemli bir anlaşma çıkmasını beklemeyen Karahan, "Aksine ABD'den 15 Aralık'ta gümrük vergisinde tarife artışı gelmesi olası" diyor.

Tüm bu nedenlerle ons altına talebin süreceğini tahmin eden Karahan, bu durumun gram altında da yukarı yönlü eğilimin sürmesine olanak sağlayacağı kanaatinde. Bu nedenle Karahan'ın öngörüsü, gram altının yıl sonunda 280-300 TL'de dengelenme yaşayabileceğini yönünde.

Gedik Yatırım'dan Metin Ayışık da ons altın fiyatlarının 1.500 dolar civarında kalacağını tahmin ediyor. Dolar/ TL'deki dengelenmenin 5,75-6,00 aralığında olacağını varsayan Ayışık, gram altının da 280-300 TL aralığında denge bulmasını bekliyor.

24 EKİM'DE PPK NE YAPAR?

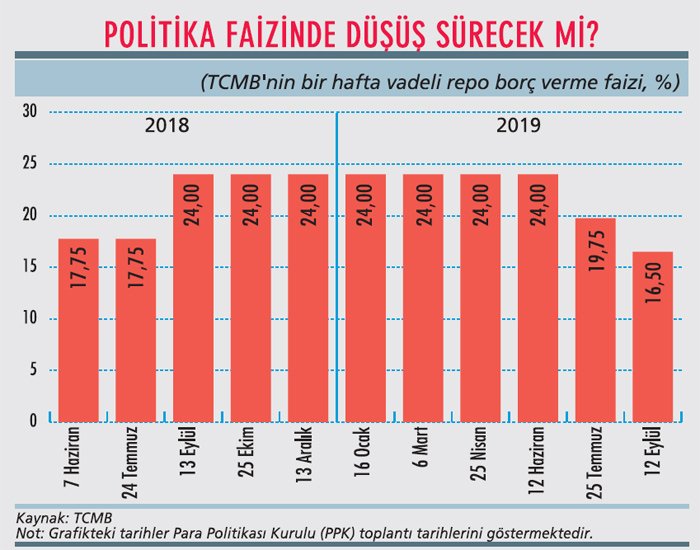

Geçen yıl ABD ile aramızda yaşanan Rahip Brunson krizi sonrasında kur ve faizde yaşanan sert dalgalanmalarla birlikte Merkez Bankası (MB) 13 Eylül 2018'de politika faizini yüzde 17,75'ten 625 baz puan artışla yüzde 24'e çıkarmıştı.

Bu yıl enflasyonda düşüş eğilimiyle birlikte 25 Temmuz'daki toplantıda faiz yüzde 19,75 seviyesine, 12 Eylül toplantısında ise 16,50 seviyesine indirildi. 6 Ekim'de piyasada olan dergimizdeki "MB'nin faiz indirimine enflasyon desteği" başlıklı haberimizde enflasyonun yüzde 9,26'ya düşmesiyle MB'nin 24 Ekim'de 200 baz puana kadar faiz indirebileceğini yazmıştık.

Ancak 9 Ekim'de başlayan Barış Pınarı Harekatı ile birlikte piyasalarda yaşanan gerilim ve sonrasında ABD ile müzakereler sonucu gündeme gelen yeni anlaşmayla birlikte uzmanlara 24 Ekim'deki toplantıda ne beklediklerini sorduk.

Suriye'nin kuzeyine sınır ötesi harekatın başladığı günden bu yana geçen sürede TL'nin ciddi bir değer kaybı yaşamadığı gözlendi. CDS kredi risk priminde ise sınırlı bir yükseliş yaşandı.

Bir aylık dolar/TL opsiyon oynaklığında gelişmelerin yaşandığı ilk anlarda yükselişler gözlense de nispeten sakin bir seyir var. Ahlatçı Yatırım Genel Müdürü Tuncay karahan, 24 Ekim PPK toplantısına kadar bu üç etkenin TCMB'nin vereceği faiz kararında etkili olacağını söylüyor.

Karahan, "Son gelişmelere göre bu değişkenlerde önemli bir hareketlenme gözlenmemesi ve enflasyonda ekim ayında da etkisini gösterecek olan baz etkisiyle TCMB'den sınırlı da olsa bir faiz indirim kararı gelmesi mümkün" diyor.

Gedik Yatırım Ekonomisti Erol Gürcan, kısa vadede TL varlıklara yönelik öne çıkan risk fiyatlamasını dikkate alarak, TCMB'nin bu ayki toplantıda herhangi bir faiz değişikliğine gitmemesinin temkinli bir adım olacağını söylüyor.

Gürcan, "Toplantı öncesinde belirsizlik ve risk fiyatlamasının yerini olumlu bir görünüme bırakması durumunda, TCMB'nin son iki toplantıdaki kadar güçlü olmayan bir faiz indirimi gerçekleştirmesi de sürpriz olmaz" diyor.

Erol Gürcan, söz konusu stres ve belirsizlik ortamının kısa vadede bir süre daha devam etme olasılığı bulunmakla birlikte, faizler ve diğer göstergelerde kalıcı bir bozulmaya neden olma ihtimalini şimdilik düşük buluyor.

UĞUR BOĞDAY / ZİRAAT YATIRIM GENEL MÜDÜRÜ

"FAİZ 100-150 BAZ PUAN İNDİRİLEBİLİR"

"ABD ile müzakerelerin olumlu sonuçlanmasının piyasalara da olumlu etkisi olacaktır ki bu durum tüm TL varlıklarda kendini belli etti. Kurlarda sert geri çekilme yaşanırken dolar/ TL 5,77 ile operasyon öncesi seviyelerine yaklaştı.

Faizler ve CDS'de de gerileme kaydedildi. BİST-100'de kayıpların büyük bir kısmı telafi ediliyor. Suriye müzakerelerinin olumlu sonuçlanmasının ardından kurlar üzerindeki baskının büyük ölçüde ortadan kalkmasıyla, operasyon öncesi belirtiğimiz TCMB'den 100-150 baz civarında faiz indirimi, olumsuz bir gelişme olmaması halinde, hala makul.

Beklentilerden daha iyi gelen enflasyon verisinin desteğine ek olarak FED'den faiz indirim beklentilerinin artması da bu durumu destekliyor."

METİN AYIŞIK / GEDİK YATIRIM GENEL MÜDÜRÜ

"EN OLUMSUZ FİYATLAMAYI GÖRDÜK"

"Geçen hafta yaşadığımız gibi jeopolitik stresin arttığı durumlarda piyasalardaki ilk fiyatlamalar genellikle olası en olumsuz senaryo riskini yansıtır. Dolayısıyla, gerginliğin bundan sonra daha fazla tırmanmaması durumunda, kısa vadeli en olumsuz fiyatlamanın görüldüğünü söyleyebiliriz.

Gerginliğin tekrar tırmanması durumunda ise bu etkiye neden olacak gelişmenin detayları önemli. Böyle bir durumda TL varlıklar üzerinde ekstra bir olumsuz baskı da görülebilir.

Diğer taraftan, birçok risk faktörü fiyatlara yansıdığından, stresi azaltıcı yöndeki haber akışları TL varlıklarda önemli bir tepki hareketini beraberinde getirebilir. Yine son gelişmeler ışığında bizim baz senaryomuz kısa vadede ciddi ekonomik sonuçlara yol açabilecek bir yaptırım gelmemesi yönünde."

ALPER NERGİZ / GCM YATIRIM GENEL MÜDÜRÜ

"TRUMP VE SENATONUN TAVRI ÖNEMLİ"

"Barış Pınarı Harekatı ile alakalı ABD hükümetiyle yapılan görüşmelerden beş günlük bir süre çıktı. Başlangıç aşaması için jeopolitik risk algısındaki iyileşme sebebiyle Türk varlıklarına yönelik pozitif bir görünüm izledik. Son müzakerelerden sonra yaptırımların ABD Başkanı Trump tarafından şimdilik rafa kaldırıldığı anlaşılıyor.

Ancak senatonun tavrı yakından takip edilmeli. Barış Pınarı Harekatı ile birlikte ABD başta olmak üzere Almanya ve Fransa gibi çoğu ülkenin Türkiye'ye ilişkin yaptırım tehditlerinin gündemimizde yer alması, Halkbank ile alakalı olay riskinin de uzun zaman sonrasında manidar bir şekilde operasyon sürecinde gündeme taşınması da dikkat çekici."