2019'da banka kârları daraldı. 2020'nin ilk iki çeyreğinde koronavirüs nedeniyle kredi büyümesi yavaşlayabilir, kârlar düşebilir. Ancak banka hisselerinin uzun vadede potansiyel taşıdığı belirtilirken en çok Akbank, Garanti BBVA ve Vakıfbank öneriliyor.

Borsada dalgalanmalar artarken BIST Bankacılık Endeksi de inişli-çıkışlı bir seyir izliyor. 113.195'ten başladığı 2019'u 160.168 seviyesinde tamamlayan BİST Bankacılık Endeksi, 21 Ocak'ta 181.051 ile tarihi zirvesini test etti.

Tabloyu görmek için görsele tıklayın.

21 Ocak aynı zamanda BİST'in de 123.556 ile rekorunu kırdığı tarih olarak kayıtlara geçti. Artan jeopolitik risklerin etkisiyle BİST-100 mart ayına 107.310'dan, banka endeksi 142.388'den başladı.

11 Mart'ta Türkiye'de ilk koronavirüs vakasının görüldüğünün açıklanması ise piyasaları paniğe sürükledi. Bu da hem BİST'te hem de BİST Bankacılık Endeksi'nde satışları beraberinde getirdi.

KÂRLAR DARALDI

Piyasalarda son durum böyleyken biz de bilanço döneminin tamamlanmasıyla bankacılık sektörü hisselerindeki son görünümü ve banka finansallarını analiz ettik. 18 bankanın aktifler, mevduat, krediler ve net kâr rasyoların-daki 2019 yıl sonu solo sonuçlarına tablomuzda yer verdik.

Haberimizde 2020 için öngörüleri alırken son dönemde bankalara yönelik düzenlemelerin etkilerine de değindik.

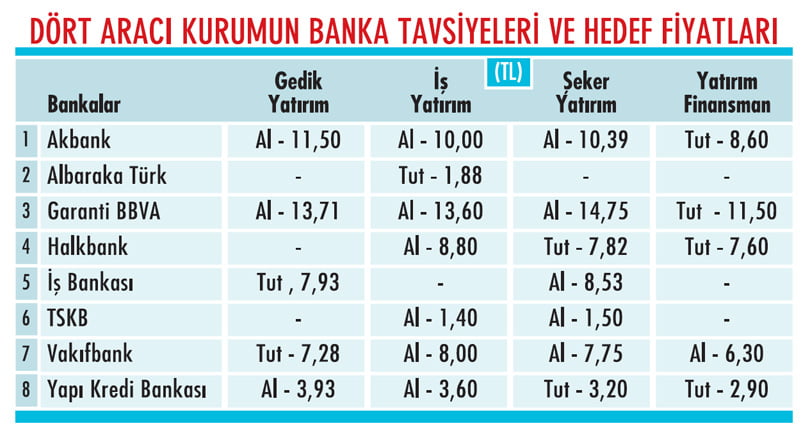

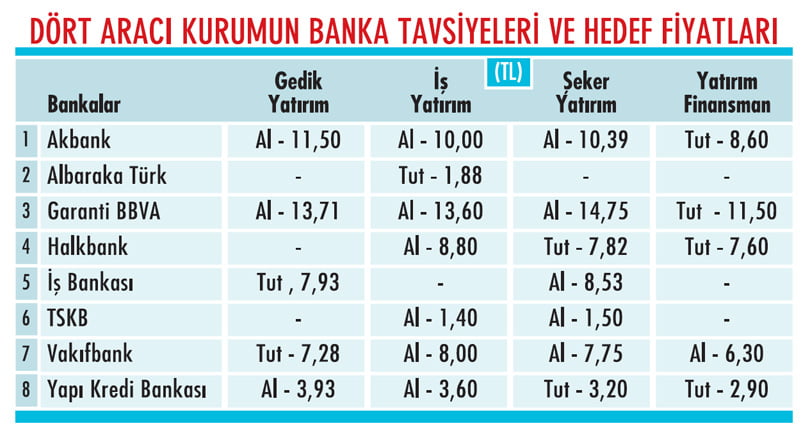

Ayrıca dört aracı kurumun banka hisselerindeki öneri ve hedef fiyatlarını da öğrendik. Dört kurumdan üçü Akbank, Garanti BBVA ve Vakıfbank için 'al' dedi.

Tablomuzda da incelenebileceği gibi Şeker-bank haricindeki tüm bankalar 2019'u kârla kapatsa da kârlılıktaki daralma dikkat çekiyor.

Nitekim 18 bankadan sadece yedisi 2018 yıl sonuna göre kârını artırabildi. Gedik Yatırım Araştırma Direktörü Ali Kerim Akkoyunlu, 2019 son çeyrek bilançolarında ana faktörün 2019'daki 1.200 puanlık faiz indirimi olduğunu söylüyor.

Akkoyunlu, en açık gözüken trendin bankaların çekirdek makaslarının artması ve TL kredi faizlerinde başlayan düşüşler olduğunu kaydediyor.

Ali Kerim Akkoyunlu, bankacılık sektöründe Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) kaynaklı riskli kredilerin yeniden sınıflandırılmasıyla yüksek miktarlı provizyon gideri artışlarının sektörün kârının baskı altında kalmasına neden olduğuna da dikkat çekiyor.

TAKİBE DÜŞENLER ARTTI

Türkiye Cumhuriyet Merkez Bankası (TCMB), Ağustos 2018'deki kur şokuna karşı politika faizini 625 baz puan artırarak yüzde 24'e yükseltmişti. 2019'un ilk yarısındaki bu yüksek faiz oranları kredi talebinin azalmasına neden oldu.

Ahlatcı Yatırım Araştırma Uzmanı Hüseyin Emre Tavacı, bankanın 2019'un ikinci yarısında faiz indirmesinin kârların azalmasına engel olamadığını söylüyor.

Tavacı, TÜFE'ye endeksli tahvil getirisindeki düşüşlerin ve takibe düşen alacakların artmasıyla karşılık giderlerinin yükselmesinin de kârları azalttığını kaydediyor.

Bu arada 2019 yıl sonu itibarıyla TL mevduat maliyetlerinde 400 baz puan üzerinde, TCMB ortalama fonlama maliyetinde ise 500 baz puanlık düşüş görüldü.

Hüseyin Emre Tavacı, bu düşüşlerin bankaların net faiz marjına önemli katkı sunduğuna, bu sayede banka kârlarında daha fazla gerileme oluşmadığına dikkat çekiyor.

Tavacı, bankaların geri dönüşünde sorun yaşanan kredi oranının 2019 yılı başında yüzde 4,88 iken 2019 sonunda ikiye katlanarak yüzde 9,41'e yükseldiğini de aktarıyor.

2020 BEKLENTİLERİ

Koronavirüs salgını ve mevcut olağandışı durum Türkiye açısından ilk çeyreğin son ayına denk geldi. Tera Yatırım Ekonomisti Enver Erkan, bu durum dışında aslında ilk çeyrekteki ana hikayenin yine azalan faizlerin kredi talebine yarattığı olumlu etki olduğunu söylüyor.

Yan ücret ve komisyonların düşürülmesinin ise yan gelirleri azaltıcı etkide bulunacağını belirtiyor. Bu iki etkenin kârlılığa, azalan mevduat maliyetleri ve artan kredi büyümesi üzerinden döneceğini kaydeden Erkan, virüsün asıl etkisinin ikinci çeyrekte görüleceği kanaatinde.

Enver Erkan, sözlerine şöyle devam ediyor: "Bir aylık süreç çok önemli. Şirketlerin yatırımlarını durdurması ticari kredi büyümesini olumsuz etkileyebilir.

FED'in parasal gevşeme politikası, TCMB'nin faizleri düşürerek kredi büyümesini teşvik etmesi ve bankalara her türlü likidite desteğinin sağlanacak olması avantaj yaratıyor.

Ancak koronavirüsün finansal sistem, reel sektör ve talep üzerindeki etkisiyle şirketlerin kredileri ödeme güçlüğü yaşama olasılıkları, bankalar için riskler arasında yer alıyor."

8 BANKANIN 12 AYLIK BİLANÇO ANALİZİ

1- AKBANK: İkinci grup krediler için ayırdığı ihtiyatlı karşılık oranlarıyla aktif kalite açısından pozitif ayrışıyor. Yüksek sermaye yeterlilik oranıyla risklere karşı daha korunaklı olduğu kaydediliyor.

2- ALBARAKA TÜRK: Takipteki kredilerin düşük karşılık oranları, karşılık baskısının sürebileceğini gösteriyor. Ancak banka ana faaliyetlerinden kuvvetli gelir elde ettiği sürece bu baskıyı absorbe edebilir.

3- GARANTİ BBVA: Sermaye oranları sektöre göre güçlü durmaya devam ediyor. Aktif kalitesi ve ana faaliyet gelirleri tarafında görünüm iyi. Çekirdek spread ve marjlarının güçlü olduğu belirtiliyor.

4- HALKBANK: Net ücret ve komisyon gelirlerinde büyüme sürüyor. Güçlü tahsilat performansıyla dikkat çekiyor. Marjlarda ise göreceli sınırlı toparlanma var.

5- İŞ BANKASI: Güçlü sermaye tabanına sahip. Tüketici kredilerindeki güçlü büyümenin marjlar için olumlu olduğu bilgisi veriliyor.

6- TSKB: Kredi spreadleri kuvvetli görünümünü koruyor.

7- VAKIFBANK: 2019 son çeyrekte ücret ve komisyon gelirlerindeki artışın şu ana kadarki en güçlü performans olduğu aktarılıyor.

8- YKB: Son çeyrekte takibe alınan kredilerde hızlanma görüldü. YKB’nin marj ve kârlılıklar konusunda kendi tahminlerinden dahi iyi performans yakalayabileceği öngörülüyor.

POTANSİYEL VAR MI?

Peki, banka hisseleri yatımcılar için potansiyel taşıyor mu? Ahlatcı Yatırım'dan Hüseyin Emre Tavacı, para talebinin azalması bankaların ana gelir kalemi olan kredi gelirlerinde de azalmaya neden olacağı için banka kârlarında azalma bekliyor.

Tavacı, virüs kaynaklı oluşan ekonomik durgunluğun önüne geçmek için FED ve diğer merkez bankalarına ek olarak TCMB'nin de faiz indirmesinin, virüsün etkileri azalmaya başlayınca oluşacak baz etkisiyle banka hisselerinde fırsat yaratacağını öngörüyor.

Tera Yatırım'dan Enver Erkan, uzun vadede banka hisselerinin potansiyel sunduğu görüşünde. Erkan, yatırımcılara, virüs etkisi atlatılır ve piyasalar stabilize olursa, bankalar için 'düşen faiz kaynaklı kredi büyümesi' hikayesini değerlendirerek banka hisselerine yatırım yapabilecekleri önerisinde bulunuyor.

BDDK'DEN YENİ DÜZENLEMELER

BDDK, koronavirüsün ekonomide oluşturacağı olumsuz etkileri bertaraf etmek amacıyla kredilerin donuk alacak olarak sınıflandırılması için gereken 90 günlük süreyi 2020 sonuna kadar 180 güne çıkardı.

İkinci grupta izlenen ve 90 günlük gecikmeye rağmen bu grupta bulunan krediler için ayrılan karşılıkları risk modellerine bağlı olarak artırmama esnekliği de bankalara tanındı.

İş Yatırım, bu tedbirlerle mevcut yavaşlamadan olumsuz etkilenebilecek işletme ve tüketici kredilerinin takibe alınmasının önemli derecede engelleneceği yorumunu yapıyor.

Bankaların takip oranlarının da olumlu etkileneceği görüşündeki İş Yatırım, ayrılacak karşılıkların artmasının da önüne geçileceğini kaydediyor.

TCMB'DEN EK TEDBİRLER

Geçen hafta TCMB, politika faizini 100 baz puan indirerek yüzde 9,75'e çekerken, koronavirüsün ekonomik etkilerinin giderilmesi doğrultusunda bir dizi tedbir açıkladı. TCMB, gün içi ve gecelik vadedeki hazır olanaklar çerçevesinde bankalara ihtiyaç duydukları likiditeyi sağlayacağını kaydetti.

Bir, üç ve altı ay vadeli TL swap ihaleleri, dolar dışında Euro ve altın karşılığı da düzenlenebilecek. Ayrıca TCMB, bankalara sistemin fonlama ihtiyacının yüzde 25'i ile sınırlı olmak üzere hedefli ilave likidite olanakları da sunabilecek.

Reel kredi büyüme koşullarını sağlayan bankalar için yabancı para zorunlu karşılık oranlarının 500 baz puan indirilmesiyle, bu bankalara yaklaşık 5,1 milyar dolar karşılığı döviz ve altın cinsi likidite verilmesi de bekleniyor.

TCMB'nin bu hamlelerinin kredi piyasasında arz tarafını rahatlatacağı ve bankaların reel sektör şirketlerinin elini güçlendirme olanağını artıracağı belirtiliyor. Ancak koronavirüs belirsizliği nedeniyle kredi talebindeki artışın sınırlı kalabileceği ve bu durumun bankaların kredi büyümesini etkileyeceği ifade ediliyor.

Şeker Yatırım Ekonomisti Serkan Gönençler,TCMB'nin likiditeyi destekleyici önlemlerinin zamanında alındığını ve faiz kararından daha kritik önemde olduğunu belirtiyor.

Ancak Gönençler, "TCMB'nin TL'deki değer kaybı eğiliminin reel sektör bilançoları ve tahsili gecikmiş krediler üzerindeki negatif etkilerine karşı temkinli davranması daha doğru bir duruş olabilirdi" diye de ekliyor. Gönençler, faizlerdeki düşüşün ek tüketim ve yatırım talebi yaratmak konusunda yardımı olmayabileceğini ifade ediyor.

CEREN ORAL BALABAN coral@ekonomist.com.tr

Borsada dalgalanmalar artarken BIST Bankacılık Endeksi de inişli-çıkışlı bir seyir izliyor. 113.195'ten başladığı 2019'u 160.168 seviyesinde tamamlayan BİST Bankacılık Endeksi, 21 Ocak'ta 181.051 ile tarihi zirvesini test etti.

Tabloyu görmek için görsele tıklayın.

21 Ocak aynı zamanda BİST'in de 123.556 ile rekorunu kırdığı tarih olarak kayıtlara geçti. Artan jeopolitik risklerin etkisiyle BİST-100 mart ayına 107.310'dan, banka endeksi 142.388'den başladı.

11 Mart'ta Türkiye'de ilk koronavirüs vakasının görüldüğünün açıklanması ise piyasaları paniğe sürükledi. Bu da hem BİST'te hem de BİST Bankacılık Endeksi'nde satışları beraberinde getirdi.

KÂRLAR DARALDI

Piyasalarda son durum böyleyken biz de bilanço döneminin tamamlanmasıyla bankacılık sektörü hisselerindeki son görünümü ve banka finansallarını analiz ettik. 18 bankanın aktifler, mevduat, krediler ve net kâr rasyoların-daki 2019 yıl sonu solo sonuçlarına tablomuzda yer verdik.

Haberimizde 2020 için öngörüleri alırken son dönemde bankalara yönelik düzenlemelerin etkilerine de değindik.

Ayrıca dört aracı kurumun banka hisselerindeki öneri ve hedef fiyatlarını da öğrendik. Dört kurumdan üçü Akbank, Garanti BBVA ve Vakıfbank için 'al' dedi.

Tablomuzda da incelenebileceği gibi Şeker-bank haricindeki tüm bankalar 2019'u kârla kapatsa da kârlılıktaki daralma dikkat çekiyor.

Nitekim 18 bankadan sadece yedisi 2018 yıl sonuna göre kârını artırabildi. Gedik Yatırım Araştırma Direktörü Ali Kerim Akkoyunlu, 2019 son çeyrek bilançolarında ana faktörün 2019'daki 1.200 puanlık faiz indirimi olduğunu söylüyor.

Akkoyunlu, en açık gözüken trendin bankaların çekirdek makaslarının artması ve TL kredi faizlerinde başlayan düşüşler olduğunu kaydediyor.

Ali Kerim Akkoyunlu, bankacılık sektöründe Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) kaynaklı riskli kredilerin yeniden sınıflandırılmasıyla yüksek miktarlı provizyon gideri artışlarının sektörün kârının baskı altında kalmasına neden olduğuna da dikkat çekiyor.

TAKİBE DÜŞENLER ARTTI

Türkiye Cumhuriyet Merkez Bankası (TCMB), Ağustos 2018'deki kur şokuna karşı politika faizini 625 baz puan artırarak yüzde 24'e yükseltmişti. 2019'un ilk yarısındaki bu yüksek faiz oranları kredi talebinin azalmasına neden oldu.

Ahlatcı Yatırım Araştırma Uzmanı Hüseyin Emre Tavacı, bankanın 2019'un ikinci yarısında faiz indirmesinin kârların azalmasına engel olamadığını söylüyor.

Tavacı, TÜFE'ye endeksli tahvil getirisindeki düşüşlerin ve takibe düşen alacakların artmasıyla karşılık giderlerinin yükselmesinin de kârları azalttığını kaydediyor.

Bu arada 2019 yıl sonu itibarıyla TL mevduat maliyetlerinde 400 baz puan üzerinde, TCMB ortalama fonlama maliyetinde ise 500 baz puanlık düşüş görüldü.

Hüseyin Emre Tavacı, bu düşüşlerin bankaların net faiz marjına önemli katkı sunduğuna, bu sayede banka kârlarında daha fazla gerileme oluşmadığına dikkat çekiyor.

Tavacı, bankaların geri dönüşünde sorun yaşanan kredi oranının 2019 yılı başında yüzde 4,88 iken 2019 sonunda ikiye katlanarak yüzde 9,41'e yükseldiğini de aktarıyor.

2020 BEKLENTİLERİ

Koronavirüs salgını ve mevcut olağandışı durum Türkiye açısından ilk çeyreğin son ayına denk geldi. Tera Yatırım Ekonomisti Enver Erkan, bu durum dışında aslında ilk çeyrekteki ana hikayenin yine azalan faizlerin kredi talebine yarattığı olumlu etki olduğunu söylüyor.

Yan ücret ve komisyonların düşürülmesinin ise yan gelirleri azaltıcı etkide bulunacağını belirtiyor. Bu iki etkenin kârlılığa, azalan mevduat maliyetleri ve artan kredi büyümesi üzerinden döneceğini kaydeden Erkan, virüsün asıl etkisinin ikinci çeyrekte görüleceği kanaatinde.

Enver Erkan, sözlerine şöyle devam ediyor: "Bir aylık süreç çok önemli. Şirketlerin yatırımlarını durdurması ticari kredi büyümesini olumsuz etkileyebilir.

FED'in parasal gevşeme politikası, TCMB'nin faizleri düşürerek kredi büyümesini teşvik etmesi ve bankalara her türlü likidite desteğinin sağlanacak olması avantaj yaratıyor.

Ancak koronavirüsün finansal sistem, reel sektör ve talep üzerindeki etkisiyle şirketlerin kredileri ödeme güçlüğü yaşama olasılıkları, bankalar için riskler arasında yer alıyor."

8 BANKANIN 12 AYLIK BİLANÇO ANALİZİ

1- AKBANK: İkinci grup krediler için ayırdığı ihtiyatlı karşılık oranlarıyla aktif kalite açısından pozitif ayrışıyor. Yüksek sermaye yeterlilik oranıyla risklere karşı daha korunaklı olduğu kaydediliyor.

2- ALBARAKA TÜRK: Takipteki kredilerin düşük karşılık oranları, karşılık baskısının sürebileceğini gösteriyor. Ancak banka ana faaliyetlerinden kuvvetli gelir elde ettiği sürece bu baskıyı absorbe edebilir.

3- GARANTİ BBVA: Sermaye oranları sektöre göre güçlü durmaya devam ediyor. Aktif kalitesi ve ana faaliyet gelirleri tarafında görünüm iyi. Çekirdek spread ve marjlarının güçlü olduğu belirtiliyor.

4- HALKBANK: Net ücret ve komisyon gelirlerinde büyüme sürüyor. Güçlü tahsilat performansıyla dikkat çekiyor. Marjlarda ise göreceli sınırlı toparlanma var.

5- İŞ BANKASI: Güçlü sermaye tabanına sahip. Tüketici kredilerindeki güçlü büyümenin marjlar için olumlu olduğu bilgisi veriliyor.

6- TSKB: Kredi spreadleri kuvvetli görünümünü koruyor.

7- VAKIFBANK: 2019 son çeyrekte ücret ve komisyon gelirlerindeki artışın şu ana kadarki en güçlü performans olduğu aktarılıyor.

8- YKB: Son çeyrekte takibe alınan kredilerde hızlanma görüldü. YKB’nin marj ve kârlılıklar konusunda kendi tahminlerinden dahi iyi performans yakalayabileceği öngörülüyor.

POTANSİYEL VAR MI?

Peki, banka hisseleri yatımcılar için potansiyel taşıyor mu? Ahlatcı Yatırım'dan Hüseyin Emre Tavacı, para talebinin azalması bankaların ana gelir kalemi olan kredi gelirlerinde de azalmaya neden olacağı için banka kârlarında azalma bekliyor.

Tavacı, virüs kaynaklı oluşan ekonomik durgunluğun önüne geçmek için FED ve diğer merkez bankalarına ek olarak TCMB'nin de faiz indirmesinin, virüsün etkileri azalmaya başlayınca oluşacak baz etkisiyle banka hisselerinde fırsat yaratacağını öngörüyor.

Tera Yatırım'dan Enver Erkan, uzun vadede banka hisselerinin potansiyel sunduğu görüşünde. Erkan, yatırımcılara, virüs etkisi atlatılır ve piyasalar stabilize olursa, bankalar için 'düşen faiz kaynaklı kredi büyümesi' hikayesini değerlendirerek banka hisselerine yatırım yapabilecekleri önerisinde bulunuyor.

BDDK'DEN YENİ DÜZENLEMELER

BDDK, koronavirüsün ekonomide oluşturacağı olumsuz etkileri bertaraf etmek amacıyla kredilerin donuk alacak olarak sınıflandırılması için gereken 90 günlük süreyi 2020 sonuna kadar 180 güne çıkardı.

İkinci grupta izlenen ve 90 günlük gecikmeye rağmen bu grupta bulunan krediler için ayrılan karşılıkları risk modellerine bağlı olarak artırmama esnekliği de bankalara tanındı.

İş Yatırım, bu tedbirlerle mevcut yavaşlamadan olumsuz etkilenebilecek işletme ve tüketici kredilerinin takibe alınmasının önemli derecede engelleneceği yorumunu yapıyor.

Bankaların takip oranlarının da olumlu etkileneceği görüşündeki İş Yatırım, ayrılacak karşılıkların artmasının da önüne geçileceğini kaydediyor.

TCMB'DEN EK TEDBİRLER

Geçen hafta TCMB, politika faizini 100 baz puan indirerek yüzde 9,75'e çekerken, koronavirüsün ekonomik etkilerinin giderilmesi doğrultusunda bir dizi tedbir açıkladı. TCMB, gün içi ve gecelik vadedeki hazır olanaklar çerçevesinde bankalara ihtiyaç duydukları likiditeyi sağlayacağını kaydetti.

Bir, üç ve altı ay vadeli TL swap ihaleleri, dolar dışında Euro ve altın karşılığı da düzenlenebilecek. Ayrıca TCMB, bankalara sistemin fonlama ihtiyacının yüzde 25'i ile sınırlı olmak üzere hedefli ilave likidite olanakları da sunabilecek.

Reel kredi büyüme koşullarını sağlayan bankalar için yabancı para zorunlu karşılık oranlarının 500 baz puan indirilmesiyle, bu bankalara yaklaşık 5,1 milyar dolar karşılığı döviz ve altın cinsi likidite verilmesi de bekleniyor.

TCMB'nin bu hamlelerinin kredi piyasasında arz tarafını rahatlatacağı ve bankaların reel sektör şirketlerinin elini güçlendirme olanağını artıracağı belirtiliyor. Ancak koronavirüs belirsizliği nedeniyle kredi talebindeki artışın sınırlı kalabileceği ve bu durumun bankaların kredi büyümesini etkileyeceği ifade ediliyor.

Şeker Yatırım Ekonomisti Serkan Gönençler,TCMB'nin likiditeyi destekleyici önlemlerinin zamanında alındığını ve faiz kararından daha kritik önemde olduğunu belirtiyor.

Ancak Gönençler, "TCMB'nin TL'deki değer kaybı eğiliminin reel sektör bilançoları ve tahsili gecikmiş krediler üzerindeki negatif etkilerine karşı temkinli davranması daha doğru bir duruş olabilirdi" diye de ekliyor. Gönençler, faizlerdeki düşüşün ek tüketim ve yatırım talebi yaratmak konusunda yardımı olmayabileceğini ifade ediyor.