Piyasalar için yılın son ayları zorlu geçecek gibi görünüyor. FED, kredi notu, siyasi gerilim başta olmak üzere beklentiler piyasanın tansiyonunu yükseltiyor. Bu ortamda yılın son dönemi için 13 finansçı CEO ile yaptığımız değerlendirmede, hisse senedi, dolar, mevduat öne çıkan yatırım araçları oldu.

TALİP YILMAZ GÖZDE YENİOVA

[email protected] [email protected]

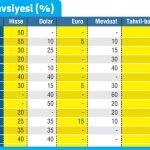

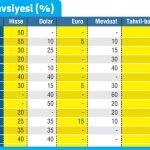

Son üç aylık dönemde ise dolar, mevduat ve ÖST'lerin portföy önerilerinde aldığı payın arttığınıgördük. Yine tahvil-bono ve altın önerileri geriliyor. Hisse senedi ise her şeye rağmen en çok önerilen yatırım aracı olmayı sürdürüyor.

Tabloları görmek için görsellere tıklayın.

Yatırım kararı verilirken hayli zorlanılan bir dönemden geçiyoruz. Belirsizlikler ve buna ilave gündeme gelebilecek yeni riskler, yatırımcıların karar almasını güçleştiriyor. Borsa İstanbul, bu ortamda yaklaşık olarak 55 gündür 75.000-80.000 bandına sıkışmış durumda. Dolar/TL yurtiçi ve yurtdışı faktörlerle 3,11 zirvesini gördükten sonra Merkez Bankası’nın faizde değişiklik yapmamasının da etkisiyle 3,05’e kadar gevşedi. Cuma akşamı ise 3.09’lar seviyelerine geriledi.

Gösterge faiz de yüzde 9-9,5 bandında. Dönem dönem yüzde 9’un altını da gördük. Bundan sonraki sürece baktığımızda, yurtdışında aralık ayına yaklaşıldıkça FED faiz tartışmaları özellikle gelişmekte olan ülke borsaları üzerinde baskıyı artırıyor. Yurtiçinde ise siyasi ve jeopolitik risklerin arttığı bir süreç yaşıyoruz.

Ancak yaşanan bu olumsuzluklara karşılık Moody’s’den gelen not indiriminin şok etkisinin atlatılması, darbe sürecinin olumsuz etkisinden çıkılması ve toparlanan Avrupa ekonomisinin yarattığı dış talepte artış beklentisi pozitif gelişmeler olarak öne çıkıyor.

TL varlıklardaki yüksek iskonto da olumsuzluklara karşı aşağı hareketleri sınırlıyor. Son olarak Merkez Bankası’nın da piyasa hareketlerine bağlı olarak politika faizini sabit tuttuğunu, üst bandı düşürmediğini gördük.

İşte bu ortamda yıl sonuna yaklaşılırken finans sektörünün 13 CEO’suyla piyasaların yeni hedeflerini konuştuk. Dar bir bant aralığına sıkışan borsada, faizde, dövizde kırılmalar olup olmayacağını araştırdık. Yine 13 CEO’dan yıl sonuna girilirken portföy önerilerini aldık.

PORTFÖY NASIL DEĞİŞTİ?

Öncelikle portföy önerilerine dikkat çekmek istiyoruz. Bundan üç ay önce 15 Temmuz darbe girişimi öncesinde 12 finansçı CEO ile yaptığımız anketi yayınladığımız kapak haberimizde portföy önerilerini de almıştık.

O günden bugüne piyasalar önemli haberlerin geldiği bir süreç yaşadı. Bu sürecin doğal olarak son yaptığımız portföy öneri tablosuna da yansıdığını görüyoruz. Şöyle ki, 10 Temmuz’daki haberimizdeki önerilere göre, bugün gelinen noktada portföy önerilerinde ağırlığı artan üç yatırım aracı var. Bunlar dolar, mevduat ve Özel Sektör Tahvili (ÖST). Yine diğer bölümünde de nakit veya yurtdışı yatırım araçları bulunuyor ve bu önerilerde de artış olduğu dikkat çekiyor.

Önerilerde en çok notu düşürülen yatırım aracının tahvil-bono olduğunu görüyoruz. Yine altın ile ilgili önerilerde geri çekilmeler olduğu dikkat çekiyor. Hisse ise her şeye rağmen küçük bir öneri değişikliği olsa da önerilerde başrolü almaya devam ediyor.

UZUN VADELİ DUŞUNUN

Hisse senetlerinde iyi bir portföy seçiminin mevcut ucuz seviyede zarar ettirmeyeceği kanaatinde olan Deniz Portföy Genel Müdürü Fatih Arabacıoğlu, kâr beklentisini de sınırlı tutuyor. Arabacıoğlu, özellikle finans, otomotiv ve holdinglerde beklentinin daha yüksek olduğunu söylüyor.

Kapital FX Genel Müdürü Gökalp İçer, bu dönemde riski az varlıklara ağırlık verilen bir portföy öneriyor. “Para ve hisse senedi piyasalarındaki aşağı yönlü riskler nedeniyle TL mevduat, repo ve SGMK tarafına ağırlık vermemiz gerek. Düşüşler döviz tarafında da alım fırsatı olarak kullanılabilir” diyen İçer, bu dönemde stratejinin kısa vadede kâr etmekten daha çok uzun vadede reel getiri olduğunu sözlerine ekliyor.

BORSADA BEKLENTİLER

Bu açıklamaları yaptıktan sonra yatırım araçlarına bakıldığında, borsa tarafında değerlemeler konusuna dikkat çekiliyor. Kurda yaşanan artışla birlikte dolar bazında borsa yüksek iskontoya sahip ve bu durum endeksin risklere rağmen

75.000-80.000 bandını korumasını sağlıyor. Beklentilere bakıldığında ise yıl sonunda 75.000-85.000 aralığına işaret ediliyor. Hisse piyasasında yurtiçi ve bölgesel sorunlar sıkışma yarattı ama bu yüzden gelişen piyasalar içinde ciddi bir göreli ucuzluk oluştu. Bu iskonto-nun hafiflemesini bekleyen Fatih Arabacıoğlu, “Bunun en önemli nedeni, FED’in aralık ayında yapması beklenen faiz artırımı sonrasında bir süre güvercin pozisyonu almak zorunda kalacağı beklentisi” diyor.

Bu sırada gelişen piyasalara fon akımı artınca Türkiye’nin ucuzluğunun göze batacağı kanaatinde olan Araba-cıoğlu, yurtiçi ve bölgesel sıkışmalarda yumuşama olursa, bunun da ekstra prim olarak yansıyacağı kanaatinde.

DOLAR HIZ KESTİ

Dolar geçtiğimiz günlerde yukarı hareketini hızlandırdı. Geçen hafta yeni rekorlara imza atan dolar/TL, 3,11’in üzerini görerek sert bir yükseliş yaşamıştı. 3,1135 seviyesiyle de yeni rekorunu kırdı. FED’in aralık ayında faiz artırmasının beklenmesi, bölgesel riskler, OHAL’in uzatılma kararı ve başkanlık sistemi söylentileri dolardaki yükselişi tetikleyen gelişmeler oldu.

Bu sert yükselişten sonra gözler geçen hafta Merkez Bankası’nın PPK toplantısına çevrilmişti. Yedi kez faiz koridorunun üst bandında indirim yapan Merkez Bankası, bu kez faiz koridoru ve politika faizinde değişiklik yapmadı. Toplantı öncesi 3,07 TL seviyelerinde olan dolar, kararın ardından 3,05 TL seviyelerine geriledi.

Ancak haftanın son günü tekrar 3,09’a geldi. Teknik görünümde 3,0880-3,0750 direnç bölgesi altında kaldığı sürece dolarda gevşemeler sürebilir. 3,0350-3,0200 bandına doğru bir hareketlenme görebiliriz.

Bundan sonra beklentiler ise yine yükseliş yönünde birleşiyor. Dolar/TL'nin yılı 3,10-3,20 seviyelerinde tamamlamasını bekleyen uzmanlara göre, bu hız kesme süreci geçici olacak. Bir bankanın mevcut durum için “Yabancı dolarda alıcılı, yerli ise satmıyor” değerlendirmesini yapıyor.

YIL SONUNDA NE OLUR?

ALB Forex Genel Müdürü Cihan Aluç, bundan sonraki süreçte özellikle aralık ayında faiz artırım beklentisi çerçevesinde, ABD 10 yıllık tahvil faizlerinde ve yurtiçi iki yıllık gösterge tahvil faizlerinde yaşanacak yükselişin kurda yeni tarihi zirveler görülme ihtimalini ön plana çıkarabileceğini söylüyor.

Aluç, “Ancak yılın dördüncü çeyreğinde yurtiçin-de büyüme beklentilerinin güçlenmesinin yanında tarihi zirvelerden kâr satışlarının görülmesi kuru dengede tutabilir ve şu anki seviyelerin hafif üzerinde yılı 3,10-3,15 seviyelerinde kapatabilir” diyor.

Destek Menkul Genel Müdürü Tuna Yılmaz da 3,10-3,15 seviyelerinde yıl sonu kapanışı bekliyor. Yılmaz, “Dışarıdaki son siyasi ve askeri gelişmelere ek olarak içeride de baharda referandum ihtimalinin artması, ABD faiz artışının da etkisiyle daha önce 3,10 olarak tahmin edilen yıl sonu beklentisinden biraz daha yukarıda gerçekleşmesine yol açabilir” diyor.

FAİZDE YÜKSELİŞ HAREKETİ

Bu yılın mart ayından itibaren faiz koridorunun üst bandında üst üste yedi kez kesintisiz indirim yapan Merkez Bankası’nın geçen haftaki toplantıda faiz koridorunu yüzde 7,25-8,25 bandında bırakması sürpriz oldu. TCMB'nin açıklamasında, "Son dönemde açıklanan veriler ve yılın üçüncü çeyreğine dair göstergeler iktisadi faaliyetin ivme kaybettiğine işaret etmektedir. Toplam talepteki yavaşlama çekirdek enflasyondaki kademeli düşüşü desteklemektedir" dendi.

Tüm bu gelişmeler ışığında, küresel piyasalarda tahvil tarafında son günlerde ayrışmaların yaşandığı bir döneme girdik. Özellikle genişlemeci para politikası uygulayan ülkelerde kısa vadeli tahvil faizleri aşağı yönlü iken son dönemde ABD 10 yıllık tahvil faizlerinde ciddi yükselişler yaşanıyor.

Yurtiçinde de özellikle darbe girişimi sonrası yüzde 8,5’leri alt taban yapan tahvil faizlerinde yüzde 9’lara gelindikçe artan tahvil talebiyle bu bant arasında hareket sürüyor. TCMB tarafından uygulanan sadeleştirme politikasıyla birlikte ağırlıklı ortalama fonlama maliyetinin yüzde 8’in altına gerilemesi, gösterge faizin de gerilemesini destekliyor.

Ancak bundan sonraki süreçte ABD 10 yıllık tahvil faizlerindeki yükseliş eğiliminin yanında TCMB’nin sadeleştirme politikasında sona geldiği düşünüldüğünde, bu durum yurtiçinde iki yıllık gösterge tahvil faizlerinde yıl sonuna doğru artış eğilimini kuvvetlendiriyor.

FED’in son toplantısından sonra yıl sonunda olası bir faiz artırım ihtimalinin güçlenmesinin gelişmekte olan ülkelerden para çıkışı yaşanmasına neden olabileceğini belirten İKON Menkul Değerler Genel Müdürü Engin Kuru, bu ihtimalin varlığının faizlerdeki düşüşün sınırlı kalmasını sağlayabileceğini söylüyor.

Tahvil bono faizlerinde yüzde 8,5 seviyelerin de ciddi bir katılık olduğunu ifade eden İntegral Menkul Genel Müdürü Kıvanç Memişoğlu da, “Özellikle kredi notumunuz düşmesinin ardından Türkiye'ye yönelik risk primlerindeki artışlar özel kurumların borçlanma maliyetlerine de yansıtılıyor. Bu nedenle enflasyonda ciddi bir geri çekilme oluşmadıkça yüzde 9 bandının korunacağını düşünüyoruz” diyor.

ALTINDA ÇIKIŞA DEVAM MI?

Altın bu yıl tüm dünyada gevşek para politikası uygulamalarından destek bularak yüzde 20 yükseldi. 1.250 dolar/ons seviyesinin üzerinde seyreden altın fiyatları için bu seviyenin altının alım fırsatı olabileceği ifade ediliyor. Ancak doların güçleniyor olması karşısında altının çıkışı kısa sürebilir.

Halk Yatırım Araştırma Direktörü Banu Kıvcı Tokalı, altındaki beklentiyi şöyle yorumluyor: “Ons altın, 200 günlük hareketli ortalaması olan 1.267 dolar seviyesinin üzerine çıkarak 1.270 dolar seviyesinden işlem görüyor.

Ancak buna rağmen, 200 haftalık ortalaması olan 1.277 dolar seviyesini yukarı yönlü kırmadığı sürece, 1.233 dolar seviyesindeki destek noktasına geri çekilmeler yaşanabilir. Ons altının fiyat hareketlerine bağlı olarak gram altında da 122,70 TL/gr seviyesine doğru aşağı yönlü hareketler görülebilir.”

TALİP YILMAZ GÖZDE YENİOVA

[email protected] [email protected]

Son üç aylık dönemde ise dolar, mevduat ve ÖST'lerin portföy önerilerinde aldığı payın arttığınıgördük. Yine tahvil-bono ve altın önerileri geriliyor. Hisse senedi ise her şeye rağmen en çok önerilen yatırım aracı olmayı sürdürüyor.

Tabloları görmek için görsellere tıklayın.

Yatırım kararı verilirken hayli zorlanılan bir dönemden geçiyoruz. Belirsizlikler ve buna ilave gündeme gelebilecek yeni riskler, yatırımcıların karar almasını güçleştiriyor. Borsa İstanbul, bu ortamda yaklaşık olarak 55 gündür 75.000-80.000 bandına sıkışmış durumda. Dolar/TL yurtiçi ve yurtdışı faktörlerle 3,11 zirvesini gördükten sonra Merkez Bankası’nın faizde değişiklik yapmamasının da etkisiyle 3,05’e kadar gevşedi. Cuma akşamı ise 3.09’lar seviyelerine geriledi.

Gösterge faiz de yüzde 9-9,5 bandında. Dönem dönem yüzde 9’un altını da gördük. Bundan sonraki sürece baktığımızda, yurtdışında aralık ayına yaklaşıldıkça FED faiz tartışmaları özellikle gelişmekte olan ülke borsaları üzerinde baskıyı artırıyor. Yurtiçinde ise siyasi ve jeopolitik risklerin arttığı bir süreç yaşıyoruz.

Ancak yaşanan bu olumsuzluklara karşılık Moody’s’den gelen not indiriminin şok etkisinin atlatılması, darbe sürecinin olumsuz etkisinden çıkılması ve toparlanan Avrupa ekonomisinin yarattığı dış talepte artış beklentisi pozitif gelişmeler olarak öne çıkıyor.

TL varlıklardaki yüksek iskonto da olumsuzluklara karşı aşağı hareketleri sınırlıyor. Son olarak Merkez Bankası’nın da piyasa hareketlerine bağlı olarak politika faizini sabit tuttuğunu, üst bandı düşürmediğini gördük.

İşte bu ortamda yıl sonuna yaklaşılırken finans sektörünün 13 CEO’suyla piyasaların yeni hedeflerini konuştuk. Dar bir bant aralığına sıkışan borsada, faizde, dövizde kırılmalar olup olmayacağını araştırdık. Yine 13 CEO’dan yıl sonuna girilirken portföy önerilerini aldık.

PORTFÖY NASIL DEĞİŞTİ?

Öncelikle portföy önerilerine dikkat çekmek istiyoruz. Bundan üç ay önce 15 Temmuz darbe girişimi öncesinde 12 finansçı CEO ile yaptığımız anketi yayınladığımız kapak haberimizde portföy önerilerini de almıştık.

O günden bugüne piyasalar önemli haberlerin geldiği bir süreç yaşadı. Bu sürecin doğal olarak son yaptığımız portföy öneri tablosuna da yansıdığını görüyoruz. Şöyle ki, 10 Temmuz’daki haberimizdeki önerilere göre, bugün gelinen noktada portföy önerilerinde ağırlığı artan üç yatırım aracı var. Bunlar dolar, mevduat ve Özel Sektör Tahvili (ÖST). Yine diğer bölümünde de nakit veya yurtdışı yatırım araçları bulunuyor ve bu önerilerde de artış olduğu dikkat çekiyor.

Önerilerde en çok notu düşürülen yatırım aracının tahvil-bono olduğunu görüyoruz. Yine altın ile ilgili önerilerde geri çekilmeler olduğu dikkat çekiyor. Hisse ise her şeye rağmen küçük bir öneri değişikliği olsa da önerilerde başrolü almaya devam ediyor.

UZUN VADELİ DUŞUNUN

Hisse senetlerinde iyi bir portföy seçiminin mevcut ucuz seviyede zarar ettirmeyeceği kanaatinde olan Deniz Portföy Genel Müdürü Fatih Arabacıoğlu, kâr beklentisini de sınırlı tutuyor. Arabacıoğlu, özellikle finans, otomotiv ve holdinglerde beklentinin daha yüksek olduğunu söylüyor.

Kapital FX Genel Müdürü Gökalp İçer, bu dönemde riski az varlıklara ağırlık verilen bir portföy öneriyor. “Para ve hisse senedi piyasalarındaki aşağı yönlü riskler nedeniyle TL mevduat, repo ve SGMK tarafına ağırlık vermemiz gerek. Düşüşler döviz tarafında da alım fırsatı olarak kullanılabilir” diyen İçer, bu dönemde stratejinin kısa vadede kâr etmekten daha çok uzun vadede reel getiri olduğunu sözlerine ekliyor.

BORSADA BEKLENTİLER

Bu açıklamaları yaptıktan sonra yatırım araçlarına bakıldığında, borsa tarafında değerlemeler konusuna dikkat çekiliyor. Kurda yaşanan artışla birlikte dolar bazında borsa yüksek iskontoya sahip ve bu durum endeksin risklere rağmen

75.000-80.000 bandını korumasını sağlıyor. Beklentilere bakıldığında ise yıl sonunda 75.000-85.000 aralığına işaret ediliyor. Hisse piyasasında yurtiçi ve bölgesel sorunlar sıkışma yarattı ama bu yüzden gelişen piyasalar içinde ciddi bir göreli ucuzluk oluştu. Bu iskonto-nun hafiflemesini bekleyen Fatih Arabacıoğlu, “Bunun en önemli nedeni, FED’in aralık ayında yapması beklenen faiz artırımı sonrasında bir süre güvercin pozisyonu almak zorunda kalacağı beklentisi” diyor.

Bu sırada gelişen piyasalara fon akımı artınca Türkiye’nin ucuzluğunun göze batacağı kanaatinde olan Araba-cıoğlu, yurtiçi ve bölgesel sıkışmalarda yumuşama olursa, bunun da ekstra prim olarak yansıyacağı kanaatinde.

DOLAR HIZ KESTİ

Dolar geçtiğimiz günlerde yukarı hareketini hızlandırdı. Geçen hafta yeni rekorlara imza atan dolar/TL, 3,11’in üzerini görerek sert bir yükseliş yaşamıştı. 3,1135 seviyesiyle de yeni rekorunu kırdı. FED’in aralık ayında faiz artırmasının beklenmesi, bölgesel riskler, OHAL’in uzatılma kararı ve başkanlık sistemi söylentileri dolardaki yükselişi tetikleyen gelişmeler oldu.

Bu sert yükselişten sonra gözler geçen hafta Merkez Bankası’nın PPK toplantısına çevrilmişti. Yedi kez faiz koridorunun üst bandında indirim yapan Merkez Bankası, bu kez faiz koridoru ve politika faizinde değişiklik yapmadı. Toplantı öncesi 3,07 TL seviyelerinde olan dolar, kararın ardından 3,05 TL seviyelerine geriledi.

Ancak haftanın son günü tekrar 3,09’a geldi. Teknik görünümde 3,0880-3,0750 direnç bölgesi altında kaldığı sürece dolarda gevşemeler sürebilir. 3,0350-3,0200 bandına doğru bir hareketlenme görebiliriz.

Bundan sonra beklentiler ise yine yükseliş yönünde birleşiyor. Dolar/TL'nin yılı 3,10-3,20 seviyelerinde tamamlamasını bekleyen uzmanlara göre, bu hız kesme süreci geçici olacak. Bir bankanın mevcut durum için “Yabancı dolarda alıcılı, yerli ise satmıyor” değerlendirmesini yapıyor.

YIL SONUNDA NE OLUR?

ALB Forex Genel Müdürü Cihan Aluç, bundan sonraki süreçte özellikle aralık ayında faiz artırım beklentisi çerçevesinde, ABD 10 yıllık tahvil faizlerinde ve yurtiçi iki yıllık gösterge tahvil faizlerinde yaşanacak yükselişin kurda yeni tarihi zirveler görülme ihtimalini ön plana çıkarabileceğini söylüyor.

Aluç, “Ancak yılın dördüncü çeyreğinde yurtiçin-de büyüme beklentilerinin güçlenmesinin yanında tarihi zirvelerden kâr satışlarının görülmesi kuru dengede tutabilir ve şu anki seviyelerin hafif üzerinde yılı 3,10-3,15 seviyelerinde kapatabilir” diyor.

Destek Menkul Genel Müdürü Tuna Yılmaz da 3,10-3,15 seviyelerinde yıl sonu kapanışı bekliyor. Yılmaz, “Dışarıdaki son siyasi ve askeri gelişmelere ek olarak içeride de baharda referandum ihtimalinin artması, ABD faiz artışının da etkisiyle daha önce 3,10 olarak tahmin edilen yıl sonu beklentisinden biraz daha yukarıda gerçekleşmesine yol açabilir” diyor.

FAİZDE YÜKSELİŞ HAREKETİ

Bu yılın mart ayından itibaren faiz koridorunun üst bandında üst üste yedi kez kesintisiz indirim yapan Merkez Bankası’nın geçen haftaki toplantıda faiz koridorunu yüzde 7,25-8,25 bandında bırakması sürpriz oldu. TCMB'nin açıklamasında, "Son dönemde açıklanan veriler ve yılın üçüncü çeyreğine dair göstergeler iktisadi faaliyetin ivme kaybettiğine işaret etmektedir. Toplam talepteki yavaşlama çekirdek enflasyondaki kademeli düşüşü desteklemektedir" dendi.

Tüm bu gelişmeler ışığında, küresel piyasalarda tahvil tarafında son günlerde ayrışmaların yaşandığı bir döneme girdik. Özellikle genişlemeci para politikası uygulayan ülkelerde kısa vadeli tahvil faizleri aşağı yönlü iken son dönemde ABD 10 yıllık tahvil faizlerinde ciddi yükselişler yaşanıyor.

Yurtiçinde de özellikle darbe girişimi sonrası yüzde 8,5’leri alt taban yapan tahvil faizlerinde yüzde 9’lara gelindikçe artan tahvil talebiyle bu bant arasında hareket sürüyor. TCMB tarafından uygulanan sadeleştirme politikasıyla birlikte ağırlıklı ortalama fonlama maliyetinin yüzde 8’in altına gerilemesi, gösterge faizin de gerilemesini destekliyor.

Ancak bundan sonraki süreçte ABD 10 yıllık tahvil faizlerindeki yükseliş eğiliminin yanında TCMB’nin sadeleştirme politikasında sona geldiği düşünüldüğünde, bu durum yurtiçinde iki yıllık gösterge tahvil faizlerinde yıl sonuna doğru artış eğilimini kuvvetlendiriyor.

FED’in son toplantısından sonra yıl sonunda olası bir faiz artırım ihtimalinin güçlenmesinin gelişmekte olan ülkelerden para çıkışı yaşanmasına neden olabileceğini belirten İKON Menkul Değerler Genel Müdürü Engin Kuru, bu ihtimalin varlığının faizlerdeki düşüşün sınırlı kalmasını sağlayabileceğini söylüyor.

Tahvil bono faizlerinde yüzde 8,5 seviyelerin de ciddi bir katılık olduğunu ifade eden İntegral Menkul Genel Müdürü Kıvanç Memişoğlu da, “Özellikle kredi notumunuz düşmesinin ardından Türkiye'ye yönelik risk primlerindeki artışlar özel kurumların borçlanma maliyetlerine de yansıtılıyor. Bu nedenle enflasyonda ciddi bir geri çekilme oluşmadıkça yüzde 9 bandının korunacağını düşünüyoruz” diyor.

ALTINDA ÇIKIŞA DEVAM MI?

Altın bu yıl tüm dünyada gevşek para politikası uygulamalarından destek bularak yüzde 20 yükseldi. 1.250 dolar/ons seviyesinin üzerinde seyreden altın fiyatları için bu seviyenin altının alım fırsatı olabileceği ifade ediliyor. Ancak doların güçleniyor olması karşısında altının çıkışı kısa sürebilir.

Halk Yatırım Araştırma Direktörü Banu Kıvcı Tokalı, altındaki beklentiyi şöyle yorumluyor: “Ons altın, 200 günlük hareketli ortalaması olan 1.267 dolar seviyesinin üzerine çıkarak 1.270 dolar seviyesinden işlem görüyor.

Ancak buna rağmen, 200 haftalık ortalaması olan 1.277 dolar seviyesini yukarı yönlü kırmadığı sürece, 1.233 dolar seviyesindeki destek noktasına geri çekilmeler yaşanabilir. Ons altının fiyat hareketlerine bağlı olarak gram altında da 122,70 TL/gr seviyesine doğru aşağı yönlü hareketler görülebilir.”