2018, BİST'te kayıp yıl oldu. 2019'da yerel seçimler, makroekonomik göstergeler, TCMB, jeopolitik gelişmeler, ABD-Çin ilişkileri ve FED izlenecek. İskontolu TL varlıklar fırsatlar sunabilir. BİST'te yükseliş trendi için ise 100.000'in aşılması şart görünüyor.

CEREN ORAL

[email protected]

Borsa İstanbul (BİST) için 2017 tarihi zirve seviyelerin yenilendiği bir yıl olmuş, BİST-100 yatırımcısına yüzde 48,3 kazandırmıştı. Ancak 2018 yılı borsa yatırımcıları açısından kazançsız olarak geride kaldı. 2018'e 117.524'ten başlayan BİST-100 Endeksi, 29 Ocak'ta 120.845 ile tarihi zirvesini gördü.

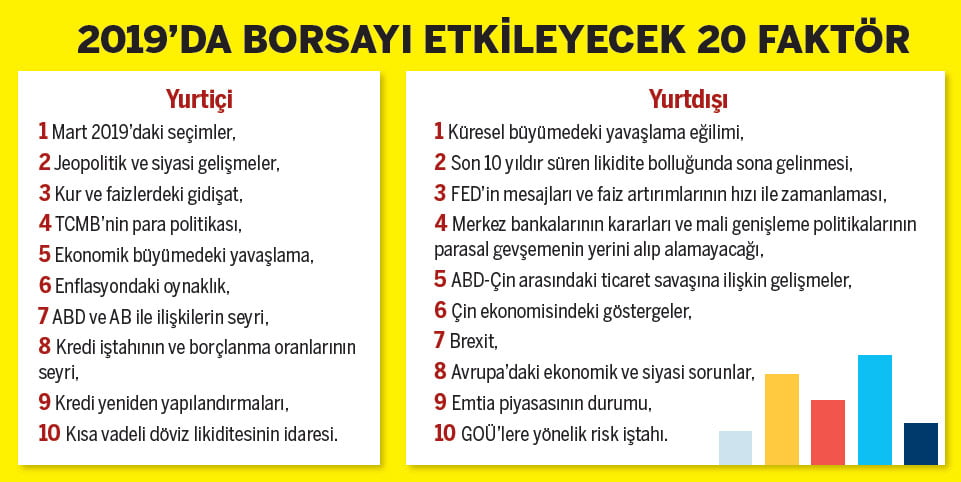

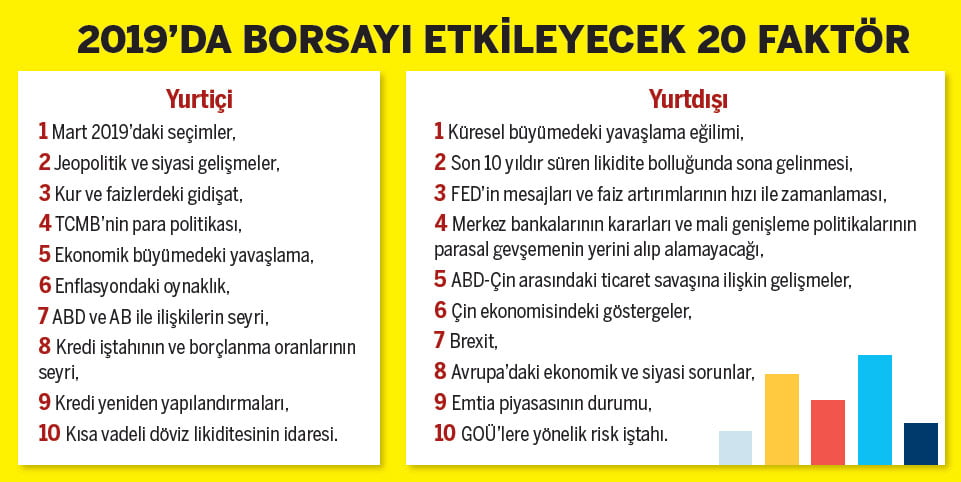

Tabloyu görmek için görsele tıklayın.

Endeks, mayısa kadar pozitif kanalda hareket etse de bu tarihten sonra dolar kurundaki yükselişle 8 Mayıs'ta 100.000'in altına indi. 27 Eylül'e kadar 100.000'in üzerini göremeyen BİST-100, 88.000'lere kadar geriledi. Son çeyrekte toparlanma eğilimine giren ve yılı 91.000'lerde tamamlayan BİST'in 2018'deki değer kaybı yaklaşık yüzde 23 olarak gerçekleşti.

Endeks, mayısa kadar pozitif kanalda hareket etse de bu tarihten sonra dolar kurundaki yükselişle 8 Mayıs'ta 100.000'in altına indi. 27 Eylül'e kadar 100.000'in üzerini göremeyen BİST-100, 88.000'lere kadar geriledi. Son çeyrekte toparlanma eğilimine giren ve yılı 91.000'lerde tamamlayan BİST'in 2018'deki değer kaybı yaklaşık yüzde 23 olarak gerçekleşti.

2018'NİN 'EN'LERİ

Peki, 2018'de akılda kalan gelişmeler neler oldu? Yurtiçinde; ilk yarıda ABD ile bozulan ilişkiler, Zeytin Dalı Harekatı ile başlatılan Afrin operasyonu, Cumhurbaşkanı ve 27'nci Dönem Milletvekilliği Seçimi takip edildi.

Yıla 3,76'dan başlayan dolar/TL'nin mayısta 4,93'e kadar yükselmesiyle TCMB, geç likidite penceresi borç verme faiz oranını ilk yarıda 500 baz puan artırarak yüzde 17,75'e çıkardı. BİST, ilk yarıyılı yüzde 16,6 kayıpla 96.520'den tamamladı.

Yılın ikinci yarısı ise daha zorlu geçti. Fitch 13 Temmuz'da Türkiye'nin kredi notunu düşürdü. Rahip Brunson davası da ABD ile gerilime yol açtı. 13 Ağustos'ta dolar/TL 7,22'ye, iki yıllık tahvil faizleri yüzde 25,51'e ulaştı.

S&P'den ve Moody's'ten de not indirimleri geldi. Piyasalardaki volatilite artarken TCMB, 13 Eylül'de politika faizini yüzde 17,75'ten yüzde 24'e yükseltti. Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) swap sınırlamasına gitti. Bu gelişmeler ve tedbirlerle kurda dengelenme başlarken, enflasyon ise yükseldi. TCMB enflasyon tahmini 2018 sonu için yüzde 23,5, 2019 için yüzde 15,2 olarak belirlendi.

Yeni Ekonomi Programı (YEP) ve enflasyonla mücadele çerçevesinde gelen vergi indirimleri, dalgalanmaların durulmasında etkili oldu. 12 Ekim'de Rahip Brunson'un serbest kalmasıyla ABD ile ilişkilerde düzelme başladı. Dolar/TL 29 Kasım'da 5,17'ye kadar geriledi, yılın son ayında ise 5,28-5,30 bandında dengelendi.

DÜNYA DA KAYBETTİ

Yurtdışında ABD Başkanı Donald Trump'ın ticarette korumacı yaklaşımı, gümrük vergileri konusunda ABD ve Çin'in karşılıklı adımları takip edildi. Merkez bankalarının para politikalarını normalleştirme kapsamında attığı adımlar ve tahvil piyasasındaki hareketlilik de piyasaların odağındaydı.

2018'e üç faiz artırımı beklentisiyle başlayan ABD Merkez Bankası (FED), yılı dört faiz artırımıyla tamamladı. FED'in faiz artırımlarını sürdürmesi karşısında, Brexit belirsizliği ve İtalya'da hükümet kriziyle mücadele eden Avrupa tarafında Avrupa Merkez Bankası (ECB) aksiyon almamayı tercih etti. Ancak 14 Haziran toplantısında, aylık 30 milyar Euro'luk varlık alımlarını yıl sonunda sonlandıracağını duyurdu.

Tüm bu gelişmelerin de etkisiyle 2018, Çin'den Almanya'ya, İngiltere'den İtalya ve Japonya'ya dünya borsalarında da derin kayıpların yaşandığı bir yıl oldu. ABD borsasında teknoloji hisselerinde sert düşüşler yaşanırken, S&P 500 ve Dow Jones endeksleri için de 2018 kayıp yıl oldu. Dolar endeksi ise 2018'de 88.253 ile dört yılın en düşük seviyesini görmesinin ardından, yılı 97.000'nin üzerinde tamamladı.

Piyasaların 2018 almanağındaki önemli olaylar böyle sıralanırken, yaşanan tüm bu gelişmeler, 2018'de Türkiye gibi gelişmekte olan ülke (GOÜ) piyasalarına fon akışının zayıflamasını da beraberinde getirdi.

2019 ÖNGÖRÜLERİ

Peki, 2019'da piyasaları neler bekliyor? Bu sorunun cevabını aracı kurumların ve portföy yönetim şirketlerinin üst düzey yöneticilerine sorduk. 2019'a yönelik genel öngörülerini ve 2019 ilk çeyrek özelindeki beklentilerini öğrendiğimiz bu isimlerden yatırım tavsiyeleri de aldık.

İkon Menkul Genel Müdürü Engin Kuru, Mart 2019'daki yerel seçimlerin ve enflasyonu düşürme konusunda ne kadar başarılı olunacağının, BİST'i ve TL'yi etkileyecek en önemli faktörler olacağını söylüyor.

Kuru, "Türkiye'nin büyümeye devam edebilmesi için yapılacak yatırımların finansmanı borçlanmayla gerçekleşiyor. Piyasa faizlerinin düşürülemediği her an piyasalar ve BİST şirketleri için negatif" diyor. Engin Kuru'nun BİST'te ilk çeyrek beklentisi

85.000-90.000bandında. Kuru, küresel merkez bankalarının piyasayı destekleyici görünümlerini korumasının ise Türkiye ve Türkiye gibi ülkeler için fırsat olacağını kaydediyor.

MUHAFAZAKAR DURUŞ

ÜNLÜ Portföy Genel Müdürü Altuğ Dayıoğ-lu'nun ilk çeyrek için borsadaki beklentisi ise 90.000-95.000. Ancak Dayıoğlu, yurtiçinde yerel seçim süreci ve küresel ölçekte kuvvetlenen durgunluk belirtileriyle ilk çeyrekte hisse piyasalarının zorlanmaya devam edeceği kanaatinde. Son gelen sanayi üretimi verilerinin yılın ilk yarısında

ekonomide daralma olacağını gösterdiğini belirten Dayıoğlu, yatırımcıların yakından takip edeceği en önemli konuların banka bilançoları ve sıkıntılı kredilerin yapılandırılma süreci olacağını ifade ediyor.

Altuğ Dayıoğlu, ABD ile ilişkiler ve Suriye ile ilgili pozitif gelişmelerin piyasaları desteklediğine değinse de yılın ilk yarısında daha muhafazakâr bir duruş sergilemenin mantıklı olacağını söylüyor.

Altuğ Dayıoğlu, dövizdeki gevşeme sürecinin yabancı para biriktirme fırsatı doğurabileceğinin de altını çiziyor. Dayıoğlu'na göre, Türkiye'de başka kur şoku yaşanmazsa, FED'in faiz artırımı noktasındaki sinyallerinin yumuşamasıyla, 2019'un ikinci yarısında TL varlıklarda (bono ve hisse) pozitif görünüm olasılığı artabilir.

FİYATLARA YANSIDI

2018'deki olumsuz gelişmelerin borsa tarafında fiyatlara yansıdığı görüşü de hakim. Bu nedenle 2019 itibarıyla hisselerde toparlanma olabileceği de sıklıkla dillendiriliyor.

TEB Portföy Araştırma Direktörü Pınar Uğuroğlu da 2018 boyunca makro ve mikro koşullarda yaşanan pek çok olumsuzluğun hisse fiyatlarına girdiğini düşünen isimlerden. Bu nedenle Uğuroğlu, 2019 Mart sonunda endeksin 95.000-

100.000 bandında dengeleneceği görüşünde. Uğuroğlu, enflasyonun tepe noktasının eko-

nomist beklentilerinden düşük gerçekleşme olasılığını, büyümeyi destekleyici tedbirlerin ve zayıf seyretmesi beklenen dolar endeksinin de hisse performanslarını destekleyeceği görüşünde. Bu nedenle hisse konusunda olumlu bir yıl bekliyor.

ALIM FIRSATI NEREDE?

BİST-100'ün GOÜ hisse piyasa endeksine göre (MSCI EM) fiyat/kazanç (F/K) iskontosu yüzde 41 ile 2009 diplerine yakın. Yapı Kredi Yatırım analistleri, 2019'da değerlemelerin daha cazip hale gelmesini ve uluslararası konjonktürün ılımlıya dönmesini bekliyor. Kurum analistleri, 2019 ikinci veya üçüncü çeyrekten itibaren, Türk finansal piyasalarının çok cazip hale geleceğini öngörüyor.

BİST-100, dolar bazında 17.000'lerde seyrediyor. BİST-100'ün 2018'de dolar bazında 2008 krizinde görülen ve dip olan 12.500'ü test ettiğini hatırlatan Yapı Kredi Yatırım analistleri, bu seviyenin uzun vadeli taban olarak kalabileceği bilgisini veriyor.

Kurum analistlerine göre, BİST'te dolar bazında 20.000 direncinden yaşanacak geri çekilmeler orta ve uzun vadeli teknik yapıda önemli alım fırsatları oluşturabilir. Yapı Kredi Yatırım, TL bazında endekste 80.000'e olası geri çekilmeleri de orta ve uzun vadeli çekici alım fırsatı olarak görüyor. Kuruma göre, BİST'te yeni yükseliş trendi için 100.000 aşılmalı.

METİN AYIŞIK GEDİK YATIRIM GENEL MÜDÜRÜ

METİN AYIŞIK GEDİK YATIRIM GENEL MÜDÜRÜ

"BİST-100 EN YÜKSEK 120.000'İ GÖREBİLİR'

"Türkiye'de mevcut dengelenme sürecinin şiddeti ve süresi ön planda olacak. Ekonomideki dengelenme eğiliminin daralmaya dönüşmesi ve 2019 ilk çeyrekte enflasyonun yeniden yükselme olasılıkları, Fırat'ın doğusuna yönelik olası askeri operasyon ve marttaki yerel seçimler endeks üzerinde aşağı yönlü baskı kurabilir.

Bu risklerin kısmen fiyatlara yansımış olmasına ek olarak, FED'in ilk çeyrekte faiz artırmaması ve/veya ABD-Çin arasındaki ticaret savaşı gerginliğinin azalması gibi unsurlar GOÜ'lere yönelik risk iştahını destekleyebilir. BİST-100'ün mevcut iskontosu göz önüne alındığında, en kötünün geride kaldığı yönündeki algı güçlenirse TL varlıklar önemli fırsatlar sunabilir.

Bu da yabancı yatırımcıları piyasaya çekebilir. Yılın ikinci yarısında ekonomik büyümede toparlanma, yıllık enflasyonda da baz etkisi kaynaklı gerileme beklememiz nedeniyle, TL varlıklar özellikle yılın ikinci yarısında olumlu görünüm sergileyebilir. 2019'da BİST-100'ün en düşük 83.000'i, en yüksek 120.000'i test edebileceğini, yılı da 110.000'de kapatabileceğini öngörüyoruz."

BANKALAR VE SANAYİ

2018'de bankacılık endeksinin kaybı yaklaşık yüzde 35 olurken MSCI EM Bankacılık Endeksi'ne göre F/K iskontosu yüzde 50 seviyesinde. 2019'da ise bankalarda döviz-vade uyumsuzluğu bekleniyor. Libordaki ve risk primindeki artışla sendikasyon kredilerinin maliyetlerinin yükseldiğine dikkat çekilirken, olası kur artışlarının dövizli kredilerin geri dönüşlerinde zorlanmayı artıracağı, bunun da aktif kaliteyi bozabileceği belirtiliyor. Kredi-mevduat daralması sürerse karşılık giderlerindeki düşüş sınırlı kalabilir. Faaliyet giderleri kârlılığı baskılayabilir.

İş Yatırım analistleri, YEP ile duyurulan bankalarla ilgili stres testi sonuçlarının önemli olduğunu kaydediyor. İş Yatırım, sermaye ihtiyacına gerek olup olmadığının belirlenmesinin ve kamunun katkısının netleşmesinin piyasa için dönüm noktası olabileceğini değerlendiriyor.

HANGİ HİSSELER?

Gedik Yatırım, hisse seçiminde seçici olmanın gerekliliğine vurgu yapıyor. Kurum, "İç talepteki zayıflık, gelişmiş ekonomilerdeki ekonomik toparlanma ve TL'nin seviyeleri dikkate alındığında, satış gelirleri içinde ihracatın payı yüksek ve nakit pozisyonu güçlü şirket hisseleri olumlu tarafta kalabilir" diyor.

Prim Menkul Yönetim Kurulu Üyesi Tunç Kertmen, 2019'un hisse piyasalarında olumlu geçeceğini düşünüyor. Buna gerekçe olarak da 2018'de kötü gelişmelerin çok fazla satılmasını gösteriyor. Kertmen, yüksek borcuyla fiyatı çok düşen hisseler ile reel sektörden para kazanan hisselere şans verilebileceği görüşünde. Koza Altın, Sasa Polyester, Otokar, Türk Telekom, Türk Hava Yolları, Migros, Kordsa ve Hektaş, Kertmen'in önerdiği hisseler arasında yer alıyor.

BORÇ ÖDEMELERİNE DİKKAT!

İş Yatırım'ın 'En Çok Önerilenler Listesi'nde ise Anadolu Grubu ve Alarko Holding, Garanti Bankası, Medical Park, Soda Sanayii, Turkcell, THY ve YKB var. Bu noktada İş Yatırım, şirketler için önemli olan borçluluk konusunda şunları söylüyor: "Korkulanın aksine borçların çevrilmesinde son çeyreği sorunsuz atlatan özel sektör ve finans kesiminin önünde 2019'da yüklü geri ödeme takvimi var. Hesaplamamıza göre, ödenmesi gereken dış borç ilk çeyrekte 13 milyar dolar, yerel seçim sonrasındaki ikinci çeyrekte 21,3 milyar dolar. Buna dikkat edilmeli."

CEREN ORAL

[email protected]

Borsa İstanbul (BİST) için 2017 tarihi zirve seviyelerin yenilendiği bir yıl olmuş, BİST-100 yatırımcısına yüzde 48,3 kazandırmıştı. Ancak 2018 yılı borsa yatırımcıları açısından kazançsız olarak geride kaldı. 2018'e 117.524'ten başlayan BİST-100 Endeksi, 29 Ocak'ta 120.845 ile tarihi zirvesini gördü.

Tabloyu görmek için görsele tıklayın.

Endeks, mayısa kadar pozitif kanalda hareket etse de bu tarihten sonra dolar kurundaki yükselişle 8 Mayıs'ta 100.000'in altına indi. 27 Eylül'e kadar 100.000'in üzerini göremeyen BİST-100, 88.000'lere kadar geriledi. Son çeyrekte toparlanma eğilimine giren ve yılı 91.000'lerde tamamlayan BİST'in 2018'deki değer kaybı yaklaşık yüzde 23 olarak gerçekleşti.

Endeks, mayısa kadar pozitif kanalda hareket etse de bu tarihten sonra dolar kurundaki yükselişle 8 Mayıs'ta 100.000'in altına indi. 27 Eylül'e kadar 100.000'in üzerini göremeyen BİST-100, 88.000'lere kadar geriledi. Son çeyrekte toparlanma eğilimine giren ve yılı 91.000'lerde tamamlayan BİST'in 2018'deki değer kaybı yaklaşık yüzde 23 olarak gerçekleşti.2018'NİN 'EN'LERİ

Peki, 2018'de akılda kalan gelişmeler neler oldu? Yurtiçinde; ilk yarıda ABD ile bozulan ilişkiler, Zeytin Dalı Harekatı ile başlatılan Afrin operasyonu, Cumhurbaşkanı ve 27'nci Dönem Milletvekilliği Seçimi takip edildi.

Yıla 3,76'dan başlayan dolar/TL'nin mayısta 4,93'e kadar yükselmesiyle TCMB, geç likidite penceresi borç verme faiz oranını ilk yarıda 500 baz puan artırarak yüzde 17,75'e çıkardı. BİST, ilk yarıyılı yüzde 16,6 kayıpla 96.520'den tamamladı.

Yılın ikinci yarısı ise daha zorlu geçti. Fitch 13 Temmuz'da Türkiye'nin kredi notunu düşürdü. Rahip Brunson davası da ABD ile gerilime yol açtı. 13 Ağustos'ta dolar/TL 7,22'ye, iki yıllık tahvil faizleri yüzde 25,51'e ulaştı.

S&P'den ve Moody's'ten de not indirimleri geldi. Piyasalardaki volatilite artarken TCMB, 13 Eylül'de politika faizini yüzde 17,75'ten yüzde 24'e yükseltti. Bankacılık Düzenleme ve Denetleme Kurumu (BDDK) swap sınırlamasına gitti. Bu gelişmeler ve tedbirlerle kurda dengelenme başlarken, enflasyon ise yükseldi. TCMB enflasyon tahmini 2018 sonu için yüzde 23,5, 2019 için yüzde 15,2 olarak belirlendi.

Yeni Ekonomi Programı (YEP) ve enflasyonla mücadele çerçevesinde gelen vergi indirimleri, dalgalanmaların durulmasında etkili oldu. 12 Ekim'de Rahip Brunson'un serbest kalmasıyla ABD ile ilişkilerde düzelme başladı. Dolar/TL 29 Kasım'da 5,17'ye kadar geriledi, yılın son ayında ise 5,28-5,30 bandında dengelendi.

DÜNYA DA KAYBETTİ

Yurtdışında ABD Başkanı Donald Trump'ın ticarette korumacı yaklaşımı, gümrük vergileri konusunda ABD ve Çin'in karşılıklı adımları takip edildi. Merkez bankalarının para politikalarını normalleştirme kapsamında attığı adımlar ve tahvil piyasasındaki hareketlilik de piyasaların odağındaydı.

2018'e üç faiz artırımı beklentisiyle başlayan ABD Merkez Bankası (FED), yılı dört faiz artırımıyla tamamladı. FED'in faiz artırımlarını sürdürmesi karşısında, Brexit belirsizliği ve İtalya'da hükümet kriziyle mücadele eden Avrupa tarafında Avrupa Merkez Bankası (ECB) aksiyon almamayı tercih etti. Ancak 14 Haziran toplantısında, aylık 30 milyar Euro'luk varlık alımlarını yıl sonunda sonlandıracağını duyurdu.

Tüm bu gelişmelerin de etkisiyle 2018, Çin'den Almanya'ya, İngiltere'den İtalya ve Japonya'ya dünya borsalarında da derin kayıpların yaşandığı bir yıl oldu. ABD borsasında teknoloji hisselerinde sert düşüşler yaşanırken, S&P 500 ve Dow Jones endeksleri için de 2018 kayıp yıl oldu. Dolar endeksi ise 2018'de 88.253 ile dört yılın en düşük seviyesini görmesinin ardından, yılı 97.000'nin üzerinde tamamladı.

Piyasaların 2018 almanağındaki önemli olaylar böyle sıralanırken, yaşanan tüm bu gelişmeler, 2018'de Türkiye gibi gelişmekte olan ülke (GOÜ) piyasalarına fon akışının zayıflamasını da beraberinde getirdi.

2019 ÖNGÖRÜLERİ

Peki, 2019'da piyasaları neler bekliyor? Bu sorunun cevabını aracı kurumların ve portföy yönetim şirketlerinin üst düzey yöneticilerine sorduk. 2019'a yönelik genel öngörülerini ve 2019 ilk çeyrek özelindeki beklentilerini öğrendiğimiz bu isimlerden yatırım tavsiyeleri de aldık.

İkon Menkul Genel Müdürü Engin Kuru, Mart 2019'daki yerel seçimlerin ve enflasyonu düşürme konusunda ne kadar başarılı olunacağının, BİST'i ve TL'yi etkileyecek en önemli faktörler olacağını söylüyor.

Kuru, "Türkiye'nin büyümeye devam edebilmesi için yapılacak yatırımların finansmanı borçlanmayla gerçekleşiyor. Piyasa faizlerinin düşürülemediği her an piyasalar ve BİST şirketleri için negatif" diyor. Engin Kuru'nun BİST'te ilk çeyrek beklentisi

85.000-90.000bandında. Kuru, küresel merkez bankalarının piyasayı destekleyici görünümlerini korumasının ise Türkiye ve Türkiye gibi ülkeler için fırsat olacağını kaydediyor.

MUHAFAZAKAR DURUŞ

ÜNLÜ Portföy Genel Müdürü Altuğ Dayıoğ-lu'nun ilk çeyrek için borsadaki beklentisi ise 90.000-95.000. Ancak Dayıoğlu, yurtiçinde yerel seçim süreci ve küresel ölçekte kuvvetlenen durgunluk belirtileriyle ilk çeyrekte hisse piyasalarının zorlanmaya devam edeceği kanaatinde. Son gelen sanayi üretimi verilerinin yılın ilk yarısında

ekonomide daralma olacağını gösterdiğini belirten Dayıoğlu, yatırımcıların yakından takip edeceği en önemli konuların banka bilançoları ve sıkıntılı kredilerin yapılandırılma süreci olacağını ifade ediyor.

Altuğ Dayıoğlu, ABD ile ilişkiler ve Suriye ile ilgili pozitif gelişmelerin piyasaları desteklediğine değinse de yılın ilk yarısında daha muhafazakâr bir duruş sergilemenin mantıklı olacağını söylüyor.

Altuğ Dayıoğlu, dövizdeki gevşeme sürecinin yabancı para biriktirme fırsatı doğurabileceğinin de altını çiziyor. Dayıoğlu'na göre, Türkiye'de başka kur şoku yaşanmazsa, FED'in faiz artırımı noktasındaki sinyallerinin yumuşamasıyla, 2019'un ikinci yarısında TL varlıklarda (bono ve hisse) pozitif görünüm olasılığı artabilir.

FİYATLARA YANSIDI

2018'deki olumsuz gelişmelerin borsa tarafında fiyatlara yansıdığı görüşü de hakim. Bu nedenle 2019 itibarıyla hisselerde toparlanma olabileceği de sıklıkla dillendiriliyor.

TEB Portföy Araştırma Direktörü Pınar Uğuroğlu da 2018 boyunca makro ve mikro koşullarda yaşanan pek çok olumsuzluğun hisse fiyatlarına girdiğini düşünen isimlerden. Bu nedenle Uğuroğlu, 2019 Mart sonunda endeksin 95.000-

100.000 bandında dengeleneceği görüşünde. Uğuroğlu, enflasyonun tepe noktasının eko-

nomist beklentilerinden düşük gerçekleşme olasılığını, büyümeyi destekleyici tedbirlerin ve zayıf seyretmesi beklenen dolar endeksinin de hisse performanslarını destekleyeceği görüşünde. Bu nedenle hisse konusunda olumlu bir yıl bekliyor.

ALIM FIRSATI NEREDE?

BİST-100'ün GOÜ hisse piyasa endeksine göre (MSCI EM) fiyat/kazanç (F/K) iskontosu yüzde 41 ile 2009 diplerine yakın. Yapı Kredi Yatırım analistleri, 2019'da değerlemelerin daha cazip hale gelmesini ve uluslararası konjonktürün ılımlıya dönmesini bekliyor. Kurum analistleri, 2019 ikinci veya üçüncü çeyrekten itibaren, Türk finansal piyasalarının çok cazip hale geleceğini öngörüyor.

BİST-100, dolar bazında 17.000'lerde seyrediyor. BİST-100'ün 2018'de dolar bazında 2008 krizinde görülen ve dip olan 12.500'ü test ettiğini hatırlatan Yapı Kredi Yatırım analistleri, bu seviyenin uzun vadeli taban olarak kalabileceği bilgisini veriyor.

Kurum analistlerine göre, BİST'te dolar bazında 20.000 direncinden yaşanacak geri çekilmeler orta ve uzun vadeli teknik yapıda önemli alım fırsatları oluşturabilir. Yapı Kredi Yatırım, TL bazında endekste 80.000'e olası geri çekilmeleri de orta ve uzun vadeli çekici alım fırsatı olarak görüyor. Kuruma göre, BİST'te yeni yükseliş trendi için 100.000 aşılmalı.

METİN AYIŞIK GEDİK YATIRIM GENEL MÜDÜRÜ

METİN AYIŞIK GEDİK YATIRIM GENEL MÜDÜRÜ "BİST-100 EN YÜKSEK 120.000'İ GÖREBİLİR'

"Türkiye'de mevcut dengelenme sürecinin şiddeti ve süresi ön planda olacak. Ekonomideki dengelenme eğiliminin daralmaya dönüşmesi ve 2019 ilk çeyrekte enflasyonun yeniden yükselme olasılıkları, Fırat'ın doğusuna yönelik olası askeri operasyon ve marttaki yerel seçimler endeks üzerinde aşağı yönlü baskı kurabilir.

Bu risklerin kısmen fiyatlara yansımış olmasına ek olarak, FED'in ilk çeyrekte faiz artırmaması ve/veya ABD-Çin arasındaki ticaret savaşı gerginliğinin azalması gibi unsurlar GOÜ'lere yönelik risk iştahını destekleyebilir. BİST-100'ün mevcut iskontosu göz önüne alındığında, en kötünün geride kaldığı yönündeki algı güçlenirse TL varlıklar önemli fırsatlar sunabilir.

Bu da yabancı yatırımcıları piyasaya çekebilir. Yılın ikinci yarısında ekonomik büyümede toparlanma, yıllık enflasyonda da baz etkisi kaynaklı gerileme beklememiz nedeniyle, TL varlıklar özellikle yılın ikinci yarısında olumlu görünüm sergileyebilir. 2019'da BİST-100'ün en düşük 83.000'i, en yüksek 120.000'i test edebileceğini, yılı da 110.000'de kapatabileceğini öngörüyoruz."

BANKALAR VE SANAYİ

2018'de bankacılık endeksinin kaybı yaklaşık yüzde 35 olurken MSCI EM Bankacılık Endeksi'ne göre F/K iskontosu yüzde 50 seviyesinde. 2019'da ise bankalarda döviz-vade uyumsuzluğu bekleniyor. Libordaki ve risk primindeki artışla sendikasyon kredilerinin maliyetlerinin yükseldiğine dikkat çekilirken, olası kur artışlarının dövizli kredilerin geri dönüşlerinde zorlanmayı artıracağı, bunun da aktif kaliteyi bozabileceği belirtiliyor. Kredi-mevduat daralması sürerse karşılık giderlerindeki düşüş sınırlı kalabilir. Faaliyet giderleri kârlılığı baskılayabilir.

İş Yatırım analistleri, YEP ile duyurulan bankalarla ilgili stres testi sonuçlarının önemli olduğunu kaydediyor. İş Yatırım, sermaye ihtiyacına gerek olup olmadığının belirlenmesinin ve kamunun katkısının netleşmesinin piyasa için dönüm noktası olabileceğini değerlendiriyor.

HANGİ HİSSELER?

Gedik Yatırım, hisse seçiminde seçici olmanın gerekliliğine vurgu yapıyor. Kurum, "İç talepteki zayıflık, gelişmiş ekonomilerdeki ekonomik toparlanma ve TL'nin seviyeleri dikkate alındığında, satış gelirleri içinde ihracatın payı yüksek ve nakit pozisyonu güçlü şirket hisseleri olumlu tarafta kalabilir" diyor.

Prim Menkul Yönetim Kurulu Üyesi Tunç Kertmen, 2019'un hisse piyasalarında olumlu geçeceğini düşünüyor. Buna gerekçe olarak da 2018'de kötü gelişmelerin çok fazla satılmasını gösteriyor. Kertmen, yüksek borcuyla fiyatı çok düşen hisseler ile reel sektörden para kazanan hisselere şans verilebileceği görüşünde. Koza Altın, Sasa Polyester, Otokar, Türk Telekom, Türk Hava Yolları, Migros, Kordsa ve Hektaş, Kertmen'in önerdiği hisseler arasında yer alıyor.

BORÇ ÖDEMELERİNE DİKKAT!

İş Yatırım'ın 'En Çok Önerilenler Listesi'nde ise Anadolu Grubu ve Alarko Holding, Garanti Bankası, Medical Park, Soda Sanayii, Turkcell, THY ve YKB var. Bu noktada İş Yatırım, şirketler için önemli olan borçluluk konusunda şunları söylüyor: "Korkulanın aksine borçların çevrilmesinde son çeyreği sorunsuz atlatan özel sektör ve finans kesiminin önünde 2019'da yüklü geri ödeme takvimi var. Hesaplamamıza göre, ödenmesi gereken dış borç ilk çeyrekte 13 milyar dolar, yerel seçim sonrasındaki ikinci çeyrekte 21,3 milyar dolar. Buna dikkat edilmeli."