Esnaf başta olmak üzere, evini, işyerini kiraya verenler, doktor, diş hekimi, avukat gibi serbest meslek erbabı ya da bazı menkul kıymet geliri elde edenler 2023 yılı gelirleri için gelir vergisi beyannamelerini verdiler. Normalde 1 Nisan'da biten beyan süresi 5 Nisan'a kadar uzatılmıştı.

Bu kez beyan sırası kurumlar vergisi mükelleflerinde. 2023 yılına ilişkin kazançlar üzerinden hesaplanan verginin 30 Nisan 2024 Salı gün sonuna kadar kurumlar vergisi beyannamesi ile beyan edilerek aynı süre içerisinde ödenmesi gerekiyor.

Bu yazımızda, beyannamelerini zamanında veren ve vergi borcu olmayan yani vergiye uyumlu kurumlar vergisi mükellefleri için de geçerli olan vergi indirimi uygulamasına değineceğiz.

KİMLER YARARLANABİLİYOR?

Kurumlar vergisi mükellefleri, indirim uygulamasının kapsamına giriyorlar. Ancak bunlardan finans ve bankacılık sektöründe faaliyet gösterenler, sigorta ve reasürans şirketleri ile emeklilik şirketleri ve emeklilik yatırım fonları indirim imkanından yararlanamıyorlar.

Söz konusu indirimden yararlanabilmenin bazı şartları var ve bu şartların hepsinin birden sağlanması gerekiyor.

ZAMANINDA BEYAN ŞART

İlki, indirimin hesaplanacağı beyannamenin ait olduğu yıl ile bu yıldan önceki son iki yıla ait vergi dairesine verilmesi gereken vergi beyannamelerin kanuni süresinde verilmiş olması. Yani 30 Nisan'a kadar verilecek olan 2023 yılına ilişkin kurumlar vergisi beyannamesinde bu indirim imkânından yararlanmak isteyen mükelleflerin, 2023, 2022 ve 2021 yıllarına ilişkin vergi beyannamelerini kanuni süresinde vermiş olmaları gerekiyor.

Vergi beyannameleri deyince ne anlaşılması gerektiği de yasada yer alıyor. Yıllık gelir ve kurumlar vergisi, geçici vergi, muhtasar, muhtasar ve prim hizmet beyannameleri ile vergi dairelerine verilmesi gereken katma değer vergisi (KDV) ve özel tüketim vergisi (ÖTV) beyannameleri, 'vergi beyannamesi' olarak değerlendiriliyor.

Kanuni süresinde verilen bir beyannameye ilişkin olarak sonradan düzeltme amacıyla veya pişmanlıkla beyanname verilmiş olması durumunda bu şart ihlal edilmiş olmuyor.

ÖDEME ŞARTI

İndirim uygulaması ilk çıktığında yukarıda belirtilen üç yıla ilişkin vergi beyannameleri üzerinden tahakkuk eden vergilerin kanuni süresinde ödenmiş olması şartı da bulunuyordu. En çok tartışma ve mağduriyete neden olan koşul da buydu. Örneğin herhangi bir vergisini bir gün dahi geç ödemiş olan mükellef, şartları yerine getiremediği gerekçesiyle indirimden yararlanamıyordu.

7194 sayılı yasa ile 2020 yılına ilişkin beyannamelerden başlamak üzere verginin 'kanuni süresinde' ödenme şartı kaldırıldı. Artık yukarıda sayılan vergi beyannameleri üzerine tahakkuk eden vergilerin indirimin hesaplanacağı beyannamenin verildiği tarih itibarıyla ödenmiş olması yeterli sayılıyor.

Ayrıca vergi aslı (vergi cezaları ile fer'i alacaklar dâhil) bin liranın üzerinde vadesi geçmiş borcu olmayanlar bu indirimden yararlanabiliyorlar.

KESİNLEŞMİŞ TARHİYAT OLMAMALI

Bir diğer şart da yine aynı süre içerisinde (indirimin hesaplanacağı beyannamenin ait olduğu yıl ile bu yıldan önceki son iki yıl), kesinleşmiş olması koşuluyla vergi beyannamelerindeki vergi türleri itibarıyla ikmalen, re'sen veya idarece yapılmış bir tarhiyatın bulunmaması. Dolayısıyla yukarıdaki süre içerisinde haklarında tarhiyat yapılmış olmakla birlikte tarhiyatın kesinleşmemiş olması halinde mükellefler bu indirimden yararlanmaya devam edebiliyorlar.

Ayrıca kesinleşen tarhiyatların, indirimin hesaplanacağı beyannamenin ait olduğu yıl için geçerli olan indirim tutarı üst sınırının (2024 yılında verilen beyannameler için 6 milyon 900 bin lira) yüzde 1'ini aşmaması durumunda da bu şart ihlal edilmiş sayılmıyor.

İndirimin hesaplanacağı beyannamenin ait olduğu yıl ile bu yıldan önceki son iki yılla ilgili olarak sonradan da vergi incelemesi yapılabilmesi mümkün. Bu inceleme sonucunda söz konusu yıllardan biri için tarhiyat yapılıp bu tarhiyat kesinleşirse, indirim uygulaması dolayısıyla ödenmeyen vergilerin faiziyle geri ödenmesi gerekiyor.

Ancak bu durumda vergi ziyaı cezası kesilmiyor. Yani bu indirimden yararlanmak isteyen mükelleflerin sadece bugünü ve geçmişi değil aynı zamanda geleceği de görebilmesi gerekiyor.

KAÇAKÇILIK SUÇLARI

Vergi Usul Kanunu'nun 359. maddesinde kaçakçılık fiilleri ve cezaları yer alıyor. Naylon fatura düzenlemek, kullanmak, defter belgeleri tahrif etmek, muhasebe veya hesap hilesi yapmak gibi fiiller kaçakçılık suçu kabul ediliyor.

İndirimin hesaplanacağı beyannamenin ait olduğu yıl ile önceki dört takvim yılında 359. maddede sayılan bu ve buna benzer fiilleri işlediği tespit edilenler de vergi indirimi imkânından yararlanamıyorlar.

Buna göre 2024 yılında verilen, 2023 yılına ilişkin kurumlar vergisi beyannamelerine ilişkin olarak bu indirim imkânından yararlanmak isteyen mükellefler için 2019 ilâ 2023 yıllarında kaçakçılık fiillerini işlediğine dair tespit bulunmaması gerekiyor.

İNDİRİM ORANI YÜZDE 5

İndirim oranı yüzde 5 olarak belirlenmiş durumda. Kurumlar vergisi beyannamesi üzerinden hesaplanan verginin yüze 5'i, ödenmesi gereken vergiden düşülüyor. Bu indirimden sonra kalan bir vergi varsa o ödeniyor. Ancak 2024 yılında verilecek olan beyannamelerde hesaplanan indirim tutarı, her halükârda 6 milyon 900 bin TL'den fazla olamıyor.

Örneğin 2023 yılına ilişkin kurumlar vergisi beyannamesinde 1 milyon TL matrah beyan eden ve yıl içerisinde ödenmiş 160 bin TL'lik vergisi (geçici vergi ve tevkifat) bulunan bir mükellefin indirim şartlarını sağladığını varsayalım. 30 Nisan'a kadar verilmesi gereken kurumlar vergisi beyannamesindeki indirim tutarı ve ödenecek kurumlar vergisi yukarıdaki tablodaki gibi hesaplanacaktır:

SADECE MAHSUBEN İADE

İndirim tutarı bazı hallerde, ödenmesi gereken kurumlar vergisinden daha fazla olabiliyor. Bu durumda mahsup edilemeyen indirim tutarı için nakden iade talebinde bulunulamıyor.

Sadece geçici vergi, KDV veya muhtasar gibi beyannamelerdeki ödenmesi gereken vergilerden mahsubuna izin veriliyor. Ancak bunun da bir süresi var. En geç indirimin hesaplandığı kurumlar vergisi beyannamesinin verilmesi gereken tarihi izleyen bir tam yıl içinde bu mahsubun yapılması gerekiyor. Mahsup bu süre içinde yapılamazsa kalan tutarın iade hakkı kaybedilmiş oluyor.

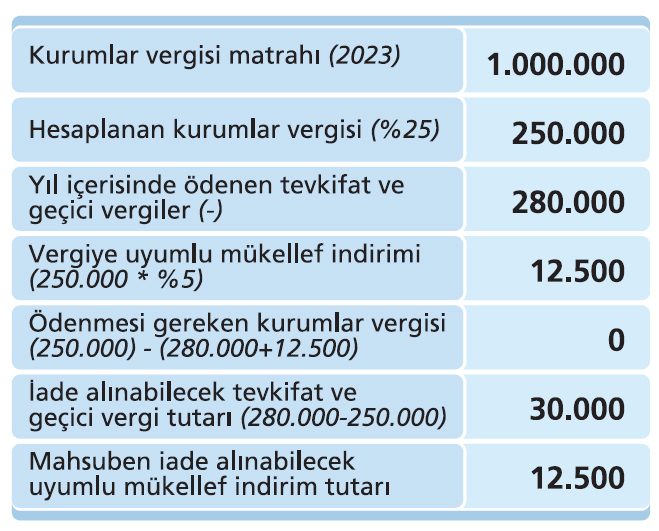

Yukarıdaki kurumlar vergisi mükellefinin, yıl içerisinde ödenmiş vergisinin (geçici vergi ve tevkifat) 280 bin TL olduğunu ve indirim şartlarını sağladığını varsayalım. 30 Nisan'a kadar verilmesi gereken kurumlar vergisi beyannamesindeki indirim tutarı ile mahsuben iade alınabilecek indirim tutarı aşağıdaki gibi hesaplanacaktır: