ENDER İNELLİ / EY KIDEMLİ MÜDÜRÜ

[email protected]

www.vergidegundem.com

Devletler kamu hizmetlerini gerçekleştirmek ve bunun sonucu ortaya çıkan kamusal harcamaları karşılamak için kamu geliri elde etmek zorundalar. Kamu harcamalarının finansmanında kullanılabilecek en sağlıklı kamu kaynağı ise vergiler.

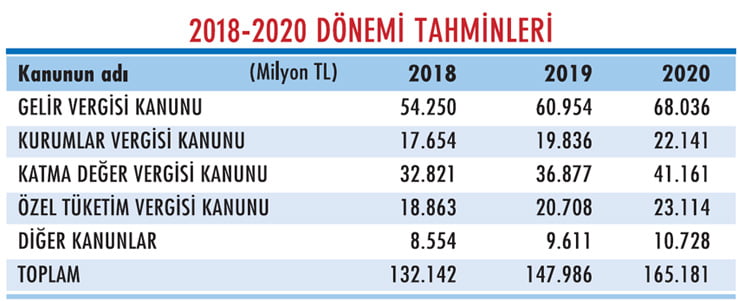

Tabloyu görmek için görsele tıklayın.

Yürürlükte olan vergi kanunlarında, vergilendirebilecek bazı alanlar veya mükellef olarak yükümlülük yüklenebilecek bazı kişi ve gruplar sosyal ve ekonomik amaçlarla vergi dışı bırakılabilmekte.

Devletler, doğrudan harcama yapmak yerine vergi sistemini kullanarak belirli ekonomik ve sosyal amaçlarını daha etkin ve hızlı bir şekilde gerçekleştirmek için; belirlenen bir sektöre, meslek veya mükellef gruplarına ya da faaliyete destek olmak amacıyla vergisel ayrıcalıklar uygulayabiliyor.

Vergi harcaması olarak adlandırılan bu uygulamalar; vergi muafiyeti, vergi istisnası, düşük oran uygulaması, verginin mahsubu ve vergi ertelemesi gibi şekillerde olabiliyor.

Bu bağlamda vergi harcaması; belirli ekonomik ve sosyal amaçlara ulaşmak için, kanunun öngördüğü standart vergi yapısı ile uyumlu olmayan ve genele ilişkin düzenlemelerden ayrıcalıklı olarak, kanuni bir hükümden kaynaklanan vergi geliri kaybı veya ertelemesi şeklinde karşımıza çıkıyor.

VERGİ HARCAMASI KAVRAMI

Küresel çerçevede vergi harcamaları konusunda genel anlamda bir birliktelik bulunmakta. Uygulamada vergi harcamaları esas olarak; vergi muafiyet ve istisnaları, indirimler, mahsuplar, düşük vergi oranı ve vergi ertelemesinden oluşmakta.

Dünyada vergi harcaması 1960'lı yıllarda ortaya çıkan bir kavram iken ülkemizde 2000'li yıllarda önem kazanmaya başladı. Bu çerçevede Maliye Bakanlığı bünyesinde ilk vergi harcaması raporu 2001 yılında yayınlanmış olmakla birlikte, vergi harcaması müessesesi 5018 sayılı Kamu Mali Yönetimi ve Kontrol Kanunu ile mevzuatımızda yerini aldı.

Bu yasal düzenlemeden sonra 2006 yılından itibaren; 193 sayılı Gelir Vergisi Kanunu, 5520 sayılı Kurumlar Vergisi Kanunu, 3065 sayılı Katma Değer Vergisi Kanunu, 4760 sayılı Özel Tüketim Vergisi Kanunu ve diğer bazı kanunlarda yer alan istisna, muafiyet ve indirimlerden veri temin edilebilenlerden oluşturulan vergi harcamaları listesi her yıl bütçe eki olarak hazırlanıp açıklanmakta.

VERGİ HARCAMALARI RAPORU

5018 sayılı Kanuna istinaden Maliye Bakanlığı Gelir Politikaları Genel Müdürlüğü tarafından Vergi Harcamaları Raporu'nun ilki 2007 yılında yayımlanmıştı.

2016 yılında yayımlanan Vergi Harcamaları Raporu'nda ise ulusal ve uluslararası vergi sistemleri ve mevzuatlarında meydana gelen değişiklikler incelenip OECD ve Avrupa ülkeleri uygulamaları dikkate alınarak kapsamlı bir çalışma yapılmıştı.

Son yayımlanan 2017 yılı Vergi Harcamaları Raporu'nda ise, 2016 yılı Vergi Harcamaları Raporu'nun yayımından sonra uygulamaya konulan yeni vergi harcamalarına ve bunların teknik hesaplama yöntemlerine yer verilerek kamuoyu ile paylaşıldı.

VERGİ HARCAMALARININ TAHMİNİ

Bir ülkenin mevcut vergi kaynaklarının ne kadarından vergi topladığı, ne kadarını vergi dışı bıraktığı, vergi dışı kalan kısımlardan kimlerin yararlandığı, vergi dışı bırakmış olduğu bir kaynağın vergilendirilmesi halinde ne kadar ek vergi tahsil edeceği, uygulanan sosyo-ekonomik politikalar açısından büyük önem arz etmekte.

Bu nedenle de vergi harcamalarının neler olduğu, bu vergi harcamalarının maliyetinin ne kadar olduğunun bilinmesine yönelik kapsamlı çalışmalar yapılmakta. Vergi harcamalarının tahmin edilmesinde birçok yöntem olmakla birlikte esas olarak üç yöntem kullanılıyor. Bunlar sırasıyla; vazgeçilen gelir yöntemi, kazanılan gelir yöntemi ve eşdeğer harcama yöntemi.

Vergi harcamaları ölçülürken genellikle birçok ülke tarafından; imtiyaz ortadan kaldırıldığında ve mükellefin ekonomik davranışı değişmediğinde tahsil edilebilecek vergiyi hesaplayan "vazgeçilen gelir" yöntemi kullanılıyor.

Ulaşılabilir veriye sahip olan tüm OECD ülkeleri düzenli vergi harcamaları raporlarında vazgeçilen gelir yöntemini kullanmakta. Bunun sebebi davranışlardaki değişimlerin hesaba katılmasının zor olması ve her zaman vergi harcamasına denk bir harcama programının bulunmaması. Ülkemizde de bu yöntem kullanılıyor.

NE İŞE YARIYOR?

Vergi harcamaları tahminleri; mali şeffaflığın ve hesap verebilirliğin arttırılması, vergi sistemi işleyişinin etkinliğinin ölçümlenmesi, kaynakların verimli ve adil paylaştırılmasının sağlanması, kamu mali yapısının güçlendirilmesi amaçlarına ve hedeflerine hizmet ediyor.

Ülkemizde de 5018 sayılı Kamu Mali Yönetimi ve Kontrol Kanunu'nun 15'inci maddesiyle vergi harcamalarının her yıl bütçe kanununda yer alması hüküm altına alınmış durumda. Bu hükümle, vergi harcamalarının bütçeye olan maliyeti ile vergi harcaması uygulamalarından yararlananlarla ilgili olarak ön fikir sağlanması amaçlanıyor.

HESAPLAMA ŞEKLİ

Vergi Harcamaları Raporu'nun hazırlanması aşamasında öncelikle; vergi harcamalarının önemli bir kısmını oluşturan 193 sayılı GVK, 5520 sayılı KVK, 3065 sayılı KDV Kanunu ve 4760 sayılı ÖTV Kanunu ile diğer bazı önemli kanun ve Bakanlar Kurulu Kararları ile düzenlenen vergi istisnalarından, muafiyet ve indirimlerinden, vergi iadelerinden vergi harcaması oldukları düşünülenler, ilgili kanun başlığı altında madde numaralarına göre sıralanıyor.

Vergi harcaması olarak değerlendirilen düzenlemelerin bir önceki yıl gerçekleşme tutarları (Gelir İdaresi Başkanlığı başta olmak üzere birçok kurum ve kuruluştan bilgi talep edilmek suretiyle tespit ediliyor), diğer yıllar için ise tahmin tutarları ile diğer vergi kanunlarında yer alan vergi harcamasına ilişkin hükümler ve vergi kanunları dışındaki kanunlarda yer alan hükümlere ise rapor ekinde yer veriliyor.

Yine raporda; kullanılan verinin güvenilirliği ve kalitesine göre "çok iyi", "iyi" ya da "yaklaşık" ifadeleri kullanılarak gerçekleşme/tahmin tutarlarının dereceleri ayrıca belirtiliyor.

BAŞLICA VERGİ HARCAMALARI

Nicelik itibariyle en önemli vergi harcaması kalemleri yukarıdaki tabloda yer alıyor.

2018-2020 DONEMİ TAHMİNLERİ

Vergi türleri itibarıyla 2018-2020 dönemi Merkezi Yönetim Bütçe Kanunu'na eklenen vergi harcaması tahmin tutarları ise yandaki tabloda yer alıyor.