Son dönemde büyük grupların borçlarını yeniden yapılandırma haberleri ile üst üste gelen konkordato haberleri gündemi meşgul ediyor. Reel sektörde yaşanan sorunlar bankacılık sektörü açısından da batık kredi oranlarında, izlemeye alınan kredilerde olumsuz sinyaller olarak karşımıza çıkıyor.

FATOŞ BOZKUŞ

[email protected]

Yaşanan bu olumsuz süreçle birlikte Türkiye Bankalar Birliği (TBB) önce 100 milyon TL üstü kredilerde ve sonrasında KOBİ'ler için yeniden yapılandırma konusunda çalışmalara başladı.

İş dünyasının en önemli gündem maddesi olan kredi yeniden yapılandırma süreçleri ve bu süreçte neler yapılması gerektiği gibi konularda merak edilenleri 12 soruda derledik. Uzmanların bu konudaki görüşlerini ve önerilerini de aldık.

Ağustos ayında yaşanan döviz kurlarındaki hızlı artış ve faiz artırımıyla birlikte, kısa ve uzun vadeli finansal borçları bulunan şirketlerin borç yükleri arttı. Cirosunu TL olarak yapan döviz borçlusu şirketler, TL cinsinden borç ödemeye yetişememeye başladılar.

Borçlarını ödeyemeyerek konkordato kararı aldıran şirketlerin sayısı büyük bir hızla artıyor. Her gün büyüklü küçüklü pek çok şirketin konkordato ilan ettiği haberlerini duyuyoruz. Yine büyük küçük pek çok grup borç yapılandırmasına gitmeye başladı. Bunlar arasında Yıldız Holding, Doğuş Holding gibi Türkiye'nin büyük grupları da bulunuyor.

Yaşanan sorunların hızlı bir şekilde artması nedeniyle Türkiye Bankalar Birliği (TBB) şirketlerin finansal sektöre olan borçlarının yeniden yapılandırılması konusunda bankalarla bir "Çerçeve Anlaşma" imzaladı. Çalışma kapsamında yeniden yapılandırma için banka, faktoring gibi finans kurumlarına toplam borcu 100 milyon TL ve üzeri olan şirketlerin başvurabileceği belirtiliyordu.

KÜÇÜKLERİ DE KAPSAYACAK

Sonrasında küçük ve orta boy işletmelerin yani KOBİ'lerin finansman güçlüğü yaşadığı dikkate alınarak TBB tavsiye niteliğinde bir karar açıkladı. Buna göre nakit kredi borcu 15 milyon TL'nin altında olan işletmelerden belli koşulları sağlayanlar, vadesi gelen taksitleri 24 aya kadar vadelendirebilecek.

30 Nisan 2019 tarihine kadar vadesi dolacak spot kredileri ile taksitli kredilerin, bu dönemde vadesi gelen taksitlerin vadelendirilmesi altı aya kadar anapara ödemesiz olacak. TBB Başkanı ve Ziraat Bankası Genel Müdürü Hüseyin Aydın, bu kararın detaylarını şöyle anlattı: "Hakkında yasal takip başlamamak koşuluyla ve 30 Haziran'dan sonra yeniden yapılandırma yapılmadıysa firmaların altı aylık ödemelerini öteliyoruz.

Daha sonra 18 artı altı ay yani 24 ay vade ile biz yeniden yapılandırmış oluyoruz. Bu son derece nefes açıcı bir uygulama. Bu işletme kredisi ve yatırım kredisi taksiti olabilir."

Peki, her borçlu şirket yeniden yapılandırmaya başvurmalı mı? Hangi sorular sorulmalı ve bu süreç nasıl yönetilmeli? Bu konuda şirketler, finansal danışmanlık şirketlerinin dışında bu alanda uzmanlaşmış hukuk bürolarıyla süreci yönetiyor. Bu nedenle biz de finansal danışmanlık şirketlerinin yöneticilerine borç yapılandırmasıyla ilgili merak edilen soruları sorduk ve 12 kritik soruya yanıt aradık.

İSTANBUL YAKLAŞIMI’NIN BİLANÇOSU

Kasım 2000'de finansal kriz ve ardından Şubat 2001'de patlak veren ekonomik krizle birlikte Türkiye ekonomisi bugünkü gibi problemli krediler sorunuyla karşı karşıya kalmıştı.

Kriz sonrasında reel sektörün içinde olduğu bu kritik süreçten kurtulması için finansal yeniden yapılandırma programı, daha bilinen adıyla İstanbul Yaklaşımı 2002 yılı başında hayata geçirildi. Bu yaklaşım Haziran 2005'te sona erdi.

2001 krizi sonrasında Türkiye Bankalar Birliği çatısı altında oluşturulan Finansal Yeniden Yapılandırma Komisyonu'nun başkanlığına getirilen ve 2015 yılına kadar bu görevini sürdüren Adnan Memiş, şunları söylüyor: "Bu süreç içinde 217'si büyük, 101'i küçük olmak üzere toplam 318 şirketin yaklaşık 6,3 milyar dolar borcu yeniden yapılandırıldı.

Bu rakam, 2001 krizindeki toplam kredi stoku olan 30 milyar dolara göre yüzde 21'lik kredi stokunun yeniden yapılandırma sürecine sokulduğu anlamına geliyor. Bu yapılandırmayla birçok şirket yeniden ekonomiye kazandırıldı.

Yine önemli bankalar da batık krediler nedeniyle büyük krizler yaşamaktan kurtuldu." İstanbul Yaklaşımı'ndaki yeniden yapılandırmada kredilerin geri ödeme süreleri 22 ayı ödemesiz olmak üzere 3-12 yıl arasında değişti ve vade ortalamada dokuz yılı buldu.

ŞİRKETLER HANGİ SORULARA YANIT ARAMALI?

1- Yapılandırma ihtiyacının nedenleri nelerdir? Şirketimizin mevcut finansal durumu nedir?

Bugüne nasıl geldik?

2- Mevcut durumun tekrar yaşanmaması için neler yapacağız? Bu sorunları kendi imkan ve becerilerimizle aşabilir miyiz?

3- Stratejiyi ve aksiyon planını nasıl kurgulamalıyım?

4- Sürecin başarıyla sonuçlandırılması için en uygun kaynaklarım nelerdir?

5- Yapılandırma sürecini yönetecek, bu konuda yeterli bilgi ve deneyime sahip bir kişi şirket bünyesinde bulunuyor mu?

6- Gelecekteki operasyonel nakit akışı borç servisini karşılamaya yetecek mi?

7- Gelecekte operasyonel nakit akışının borç servisini karşılayamaması halinde alınabilecek ilave tedbirler neler olabilir?

8- Yaşadığımız güçlükler ortadan kalkana dek, alacaklılarımla işbirliği yapmaya hazır mıyım?

1- TÜRKİYE'NİN DIŞ BORÇ STOKU NE KADAR? BUNUN NE KADARI FİNANS DIŞI ÖZEL SEKTÖRE AİT?

1- TÜRKİYE'NİN DIŞ BORÇ STOKU NE KADAR? BUNUN NE KADARI FİNANS DIŞI ÖZEL SEKTÖRE AİT?

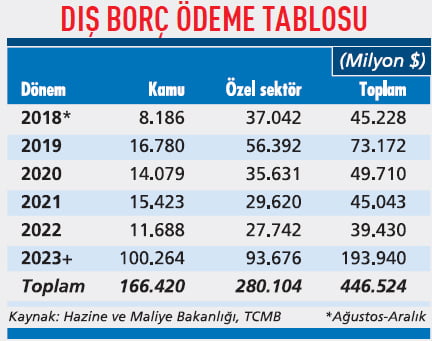

TL'nin dolar karşısında hızla değer yitirmesi sonucunda, ekonomi gündeminde öne çıkan konulardan biri de ülkenin dış borç stoku oldu. Özellikle de reel sektörün dış borç ödemeleri en çok konuşulan konuların başında geldi.

Bunu rakamlarla ifade etmek gerekirse, Hazine ve Maliye Bakanlığı ve TCMB'nin verilerine göre haziran ayı itibariyle Türkiye'nin dış borç stoku 446,5 milyar dolar. Bu rakamın 166,4 milyar doları kamuya ait.

Özel sektörün borç stoku ise 280,1 milyar dolar. Özel sektörün dış borç dağılımına bakıldığında finans ve finans dışı sektörler ayrımı yapılıyor. Burada finans dışı yani reel sektörün 6,4 milyar doları kısa vadeli (1 yıla kadar) ve 131,8 milyar doları uzun vadeli olmak üzere toplamdaki dış borç tutarı 138,2 milyar doları buluyor.

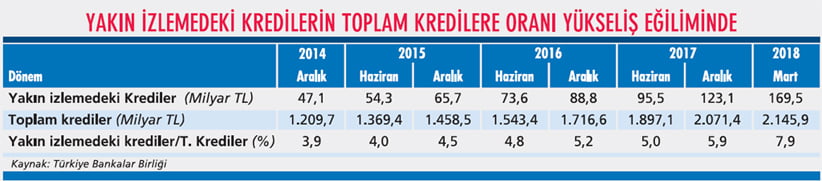

2- FİNANS SEKTÖRÜNÜN YAKIN İZLEMEYE ALDIĞI, RİSKLİ GÖRDÜĞÜ LS KREDİLERDE EĞİLİM NASIL?

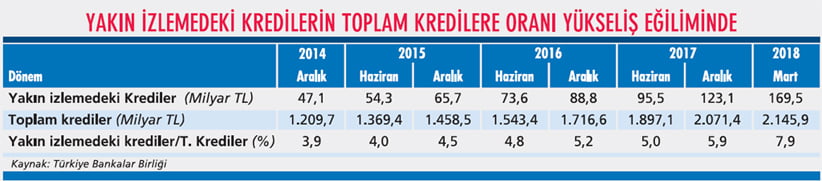

Bununla ilgili en son veri Türkiye Bankalar Birliği'nin (TBB) 2018 Mart dönemine ait. Yani burada yılın üçüncü çeyreğinde yaşanan durumu henüz göremiyoruz. Ancak şunu söyleyebiliriz. Bankacılık sektörünün toplam kredi tutarı 2018 ilk çeyrek itibarıyla 2 trilyon 146 milyar TL.

Yakın izlemedeki kredilerin tutarı ise 169,5 milyar TL. Yani toplam krediler içinde yakın izleme kredilerinin payı yüzde 7,9 seviyesinde. 2014 yılı sonunda bu oran sadece yüzde 3,9 seviyesindeydi. Tabii 2018 yılında yüzdelik dilimde yaşanan 2 puanlık yükselişte bilanço sisteminde yapılan yeni düzenlemelerin de bu yükselişte etkisinin olduğunu belirtelim. Son dönemde konkordato haberleriyle birlikte Türkiye bankacılık sektöründe yakın izlemedeki kredilerde ciddi bir artış olduğu bankacılarca ifade ediliyor.

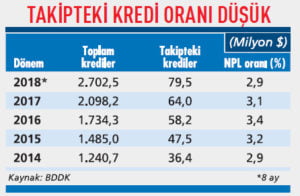

3- BANKACILIK SEKTÖRÜNDE TAKİPTEKİ KREDİ MİKTARI VE ORANI NE KADAR?

3- BANKACILIK SEKTÖRÜNDE TAKİPTEKİ KREDİ MİKTARI VE ORANI NE KADAR?

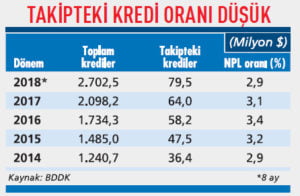

Bunun için BDDK'nın 2018 Ağustos verilerine bakalım. Sektörün toplam kredileri 2 trilyon 703 milyar TL seviyesinde bulunuyor. Bunun yanında takipteki kredilere bakıldığında rakam 79 milyar 492 milyon TL seviyesinde.

Buna göre sektörde takipteki kredilerin toplam kredilere oranı sadece yüzde 2,94 seviyesinde bulunuyor. Bankacılık sektörü takipteki krediler için de 98 milyar TL karşılık ayırmış durumda.

4- BİR ŞİRKETİN YENİDEN YAPILANDIRMAYA İHTİYACI OLDUĞUNA İŞARET EDEN GÖSTERGELER NELERDİR?

Her şirketin kendine özgü koşulları olması nedeniyle standart ölçümleme kriterlerinden bahsetmek oldukça güç. Bununla birlikte genel bir kabul olarak nakit akış öngörülerinde 180 günlük süre zarfında yükümlülükleri kısmen ya da tamamen yerine getirememe riskinin oldukça artması halinde şirketlerin 'stres altında' olduğunu söylemek uygun olacaktır. Oluşan darboğazın şirketin kendi başına yönetemeyeceği bir hale geldiğinin görülmesi halinde yeniden yapılandırma olasılığı göz önüne alınmalı.

5- YENİDEN YAPILANDIRMA KONUSUNDA GÖRÜŞMEYE BAŞLAMADAN ÖNCE NASIL BİR HAZIRLIK YAPMALI?

Borç yapılandırmaya karar vermeden önce durum tespitinin doğru yapılmasında ve nedenlerin objektif olarak analiz edilmesinde fayda var. Sonrasında yapılandırma stratejisinin belirlenmesi ve aksiyon planı oluşturulması gerekir. Çünkü doğru hazırlık olmadan başlayan borç yapılandırma görüşmeleri sürecin oldukça uzayabilmesine yol açabiliyor ve şirketin toplam değerinin erozyona uğramasına neden olabiliyor.

Şirketlerin yaşadığı finansal zorluklar nadiren salt finansal nedenlere dayanır. Buna karşın daha büyük oranda operasyonel iş modeli ya da yönetim alışkanlıkları gibi finansal olmayan nedenlerin yaşanan sıkıntılarda belirleyici olduğunu gözlemliyoruz. Finansal kurumlar, şirketin mevcut durumunun ve buna yol açan nedenlerin şirket tarafından doğru anlaşıldığını görmek ve gerçekçi iş planlarını incelemek isteyecektir.

Şirketler hazırlık dönemlerinde bu alanlarda oluşacak sorulara güçlü cevaplar oluşturabilmeli ve sonrasında alacaklı finans kurumlarıyla görüşmeye başlamalı. Uzun vadede şirket ve hissedarlar oyunda kalmaya devam etmek niyetinde iseler, stratejilerini ve ilgili aksiyon planlarını mümkün olduğunca uzlaşıya dayalı olarak belirlemeliler. Bu durumda karşılıklı çıkarların optimize edilmesi en doğru seçenek olur.

ORHAN TURAN KPMG TÜRKİYE YENİDEN YAPILANDIRMA VE REFİNANSMAN LİDERİ

ORHAN TURAN KPMG TÜRKİYE YENİDEN YAPILANDIRMA VE REFİNANSMAN LİDERİ

"DOĞRU ZAMANDA BAŞLAMAK ÖNEMLİ"

"Kredi yapılandırma sürecinde şirket yöneticilerinin operasyonlar üzerindeki etkinliklerini azaltmamaları, bilakis şirketin her zamankinden daha iyi yönetilmesine odaklanılması, başarılı bir yapılandırma için hayati önemdedir. Çoğunlukla şirket yöneticileri bu dönemlerde tüm zaman ve enerjilerini yapılandırma görüşmelerine ayırmakta, operasyonlardan uzaklaşabilmektedir.

Bu yaklaşım maalesef şirketlerin toplam varlıkları üzerinde önemli ölçüde olumsuzluklara yol açabilmektedir. 'Zaman' yeniden yapılandırma ihtiyacı olan şirketler için asla göz ardı edilmemesi gereken değerli bir kaynaktır. Sürecin uzaması, yönetimin odağını operasyonlardan uzaklaştırması şirketler için çok ciddi kayıpları beraberinde getirmektedir. Bu nedenle yeniden yapılandırma görüşmelerine doğru zamanda başlamak kadar hazırlık sürecini etkin ve işlevsel olarak geçirmek çok önemlidir."

ORCUN MAKAL EY TÜRKİYE KURUMSAL FİNANSMAN BL. ŞİRKET ORT. VE PROJE FİNANSMANI, SERMAYE & BORÇ DNŞ. LİDERİ

ORCUN MAKAL EY TÜRKİYE KURUMSAL FİNANSMAN BL. ŞİRKET ORT. VE PROJE FİNANSMANI, SERMAYE & BORÇ DNŞ. LİDERİ

"GÖRÜŞMELER EŞ ZAMANLI YAPILMALI"

"Şirketin içerisinde bulunduğu durumu net bir şekilde göstermek için mevcut durumun tespiti önem arz etmektedir. Bu kapsamda, şirketin kısa ve orta vade nakit likiditesinin iyi analiz edilmesi gerekmektedir. İlaveten, şirketin mevcut iş planı ile uyumlu olarak orta ve uzun vadeyi içerecek şekilde finansal modeli ve bankalara sunulacak olan finansal ve hukuki unsurları içeren yapılandırma teklifi ön hazırlık adına sayabileceğimiz belli başlı evrakların arasında gelmektedir.

Finansal modelin çıktılarına göre farklı senaryolar üzerinde hazırlanacak olan yapılandırma planında vade uzatım senaryoları ve varlık satışları gibi kritik konuların analizlerinin yapılması hazırlık sürecinin önemli bir parçasıdır.

Her alacaklı kuruluşun risk algısı farklı olabileceği ve birbirlerinin risk algılarından etkilenme olasılığı olduğundan yeniden yapılandırma sürecinde görüşmelerin bütün kuruluşlarla eş zamanlı yürütülmesi gerekmektedir. Yapılandırma sürecinde finansal danışmanın bir aracı olarak sürece eşlik etmesi, şirketin finansman politikalarını alacaklı kuruluşlar nezdinde daha bağımsız bir şekilde yürütmesine olanak sağlamaktadır."

NEŞE ÜLKÜTAN MAZARS DENGE KURUMSAL FİNANSMAN DANIŞMANLIĞI ORTAĞI

NEŞE ÜLKÜTAN MAZARS DENGE KURUMSAL FİNANSMAN DANIŞMANLIĞI ORTAĞI

"İFLAS RİSKİNİ İYİ ANLATMAK GEREKİR"

"Bilançolarında döviz cinsinden kredi bulunduran şirketlerin, mevcut nakit akışlarıyla faiz ve anapara ödemelerinde zorlanma olasılıkları yüksek. Yine dövizli borcu düşük ama ağırlıklı ithal ara malı kullananların da finansal borçlarını ödeme kabiliyetlerinin düşeceği açıktır. Şirketlerin öz kaynaklarıyla artan işletme sermayesi ihtiyaçlarını karşılayabildikleri takdirde sorun yaşamamaları beklenir.

Ancak yeniden yapılandırma ihtiyacını özellikle ilk bir yıl için aylık nakit akım tabloları yaparak tespit edebileceklerdir. Bu tabloları yaparken önemli olan, değişen koşulları yani satış fiyatları, faiz, kur, enerji fiyatları, işgücü maliyetleri ve benzerlerini yansıtan bir projeksiyon yapabilmeleridir.

Bu süreçte şirketin kreditörlere, mevcut faiz vade ve tutar yapısıyla devam etmesi halinde faaliyetini tamamen durdurma/iflas riski bulunduğunu açıklıkla gösterebilmesi gereklidir. Bunun ardından, yeniden yapılanma koşulları altında, belli bir vade içinde yaratacağı nakit akışlarıyla finansal ödemelerini yapabileceğini göstermesi ve inandırması da şart. Yeni koşullar vade uzatma, yeni kredi temini, faizin, anaparanın silinmesi/indirilmesi gibi önlemler olabilecektir."

MEVLÜT AKBAŞ PWC TÜRKİYE DANIŞMANLIK HİZMETLERİ ŞİRKET ORTAĞI

MEVLÜT AKBAŞ PWC TÜRKİYE DANIŞMANLIK HİZMETLERİ ŞİRKET ORTAĞI

"İLETİŞİM POLİTİKASI İYİ YÖNETİLMELİ"

"Özellikle son dönemde gündeme gelen işlemlerle yeniden yapılandırma konusunda olumsuz bir algı oluşabiliyor. Bu süreçte iletişimde dikkat edilmesi gereken üç temel alan bulunuyor: Alacaklılarla olan iletişim, şirket içi iletişim ve diğer paydaşlarla iletişim.

Alacaklılarla olan iletişim bunlar içinde işlemin başarısı açısından en önemli olanı. Bunun işlemin daha ilk hazırlık aşamalarında kurgulanması gerekir. Alacaklılara, yapılandırma işleminin gerekliliği ve işlem sonucunda sağlanacak faydanın şeffaf bir şekilde anlatılarak bu işlemin önemli parçalarından biri olduklarının iyi anlatılması gerekiyor.

Şirket çalışanları, tedarikçiler ve müşteriler açısından ise şirket ve şirketin içinde bulunduğu durumla ilgili yanlış bir algı oluşturmayacak ve bilgi kirliliği yaratmayacak şekilde bir iletişim politikası benimsenmesi, şirketin operasyonlarında sorun yaşamasının önüne geçecektir."

6- YAPILANDIRMA SÜRECİNDE ŞİRKET HİSSEDAR VE YÖNETİCİLERİNDEN NASIL BİR YAKLAŞIM BEKLENMELİ?

Rutin bir kredilendirme sürecinde mali veriler, finanse edilecek işin niteliği ve sağlanacak teminatların yapısı kadar önemli olan iki tarafın birbirine duyduğu güven ve inandırıcılıktır. Borç yapılandırma görüşmeleri sırasında da bu karşılıklı güvenin korunması son derece önemli. Her şeyden önce, alacaklı kuruluşlarla açık ve kesintisiz bir diyalog süreci yürütülmeli.

Sürecin tüm taraflar için başarılı bir şekilde sonuçlanması için finansal kurumlara karşı aynı mesafede ve eşitlik kavramı çerçevesinde yaklaşılmalı. Yeniden yapılandırma kararı alındıktan sonra, varlık satışları, alacakların temliki veya ek sermaye desteği gibi konularda yapıcı bir yaklaşım sergilenmeli ve adil yaklaşım modeliyle mümkün olduğu kadar çok bankanın yeniden yapılandırma sürecine katılım göstermesi amaçlanmalı.

7- ALACAKLILARIN YENİDEN YAPILANMAYI KABUL ETMESİ İÇİN ŞİRKET HANGİ ÖZELLİKLERE SAHİP OLMALI?

Bankaların önemli bir kısmının imza attığı çerçeve anlaşmada yeniden yapılandırma başvurusunun hangi koşullarda kabul edileceği belirlenmiş durumda. Kaldı ki, yeniden yapılandırma için bu mevzuat kapsamına girmek de şart değil. Kreditörler, hissedar ve üst yönetimin yapılandırma sürecinde azami ölçüde şirkete desteklerini görmek isteyeceklerdir.

Şirket bakımından ise yapılandırma sonrası şirketin faaliyetlerine devam edebileceğine, borçlarını zamanında geri ödeme kapasitesinin olacağına dair kanaatin oluşması gerekli. Yani şirketin ürün ve hizmetlerine olan talebin ekonomik kriz ortamında ne şekilde sürmekte olduğunu, şirketin bu pazara nasıl hitap edebildiğini ve bunu yaparken maliyetlerini

8- YENİDEN YAPILANMADA ÖDEME SÜRELERİ NASIL BELİRLENMELİ?

Borcun ödenmesini sağlayacak esas kaynak şirketin operasyonlarından üreteceği serbest nakit seviyesidir. Bu nedenle ödeme planları oluşturulurken dikkate alınması gereken asıl parametre şirketin hazırladığı ve alacaklıların üzerinde mutabık kaldığı iş planının sonuçları olmalıdır.

Bununla birlikte bazı yapılandırmalarda şirketin operasyonları üzerinde belirleyici etkisi görülmeyen varlıkların satışı yoluyla borç ödeme ritminin artması, dolayısıyla ödeme sürelerinin kısaltılması hedeflenebilmektedir. Ancak diğer tüm koşullarla birlikte ödeme süreleri de alacaklılar ve borçlu şirket arasında yürütülecek müzakereler sonrası uzlaşmayla belirlenmektedir.

9- BU SÜREÇTE ŞİRKETLERİN İLETİŞİM POLİTİKASI NASIL OLUŞMALI?

Kredi yapılandırmaları ekonominin olağan akışı içerisinde sıklıkla görebildiğimiz bir durum. Hatta doğru zamanda, uygun hazırlıkla yürütülür ise şirketlerin uzun dönem finansal sürdürülebilirliği üzerinde olumlu etki yapıyor. Bu çerçevede salt kredi yapılandırmasına başvuruyor olması şirketin kalıcı olarak olumsuz bir trende girdiği anlamına gelmez. Oysa müzakereler devam ederken yapılacak iletişim fayda sağlamaktan ziyade çoğunlukla sürece, şirketin itibarına olumsuz etki yapabilir. Bu nedenle prensip olarak tüm sürecin ilgili taraflarca tam bir gizlilik içinde yürütülmesi en uygun yöntem olacaktır.

10- BU KONUDA DANIŞMANLIK ALINMALI MI?

Başarılı bir yeniden yapılandırma için strateji ve aksiyon planının doğru hazırlanması gerekir. Stratejinin oluşturulmasından imzaların atılmasına kadar sürecin yönetilmesinde yapılandırma konusunda tecrübeli, bağımsız, kreditörlerin itiraz etmeyeceği profesyonellerden destek alınmasında fayda var. Bu şekilde süreç daha hızlı ve sistematik yürür, kreditörlere güven verir ve optimum sonuca ulaşmaya katkı sağlar. Ayrıca oldukça kıymetli olan zaman daha verimli kullanılmış olur.

ALP AKSUDOĞAN CONSULTİSTA KURUCUSU

"DAHA ÖNCE DENENMİŞ ÇÖZÜMLER BUGÜN İŞE YARAMAYACAK"

"Bize ilk mart ayında finansal durum desteği ihtiyacıyla müşteriler gelmeye başladı. Bilanço dengesizliğini görünce kredilerde TL'ye dönüş yaptık, ihracata odaklandık ve ihracatı yüzde 52'lerden yüzde 67'lere çıkardık. Ama artık farklı dinamikler söz konusu. Artık konu finansal yönetim değil, müzakere etmek, müzakereyi protokole bağlamak, şirketin varlığını sürdürmesini sağlamak ve bankanın üzerine yük olmasını engellemek.

İki tarafın da kazanmasını sağlamak önemli. Buna çözüm olacak yapılar var. Ama ben konkordato ilan etmiş şirketlerin akıbetinin değişmeyeceğini düşünüyorum. Bu süreçten matematik olarak varlığını sürdürebileceğini kanıtlayan şirketler hayatta kalarak çıkacaktır. Danışmanlarla çalışmak önemli. Ama her şeyi danışmana açık olarak anlatmak gerekiyor. Süreç son derece zorlu, müzakere uzmanlığı ve tecrübesi gerektiriyor.

15 milyon TL'nin altında borcu olan şirketler danışman kullanmayı istemeyebilir ama sonuç olumsuz olacaktır. Kurtulabilecek durumda olup batan pek çok şirket olur bu durumda. Şunu bilmek gerekiyor: Bu 1994 ve 2001 krizine hiç benzemiyor ve daha önce tecrübe edilmiş çözümler işe yaramayacaktır."

11- BUGÜNE KADAR KAÇ ŞİRKET BORÇLARINDA VE KREDİLERİNDE YENİDEN YAPILANDIRMAYA GİTTİ?

Merkezi olarak bu işlemlerin kaydı tutulup yayınlanmadığı için sayı ve tutar konusunda bir yorumda bulunmak güç. Her ne kadar son dönemde çok gündemde olan bir konu olsa da refinansman ve yeniden yapılandırma, finansmanın önemli ve doğal bir parçası. Bu alandaki işlemler ihtiyaç doğduğunda düzenli olarak gerçekleşiyor ve gizli tutuluyor.

12-İLK KİMİNLE TEMAS EDİLMELİ?

Kreditörlerle ilk temasın borcun en yüksek olduğu banka veya banka grubu ile yapılması daha etkin olacaktır. Süreç zarfında tüm kreditörlere şeffaf bir şekilde nitelikli, düzenli, tutarlı ve eş zamanlı bilgi akışı sağlanmalıdır.

FATOŞ BOZKUŞ

[email protected]

Yaşanan bu olumsuz süreçle birlikte Türkiye Bankalar Birliği (TBB) önce 100 milyon TL üstü kredilerde ve sonrasında KOBİ'ler için yeniden yapılandırma konusunda çalışmalara başladı.

İş dünyasının en önemli gündem maddesi olan kredi yeniden yapılandırma süreçleri ve bu süreçte neler yapılması gerektiği gibi konularda merak edilenleri 12 soruda derledik. Uzmanların bu konudaki görüşlerini ve önerilerini de aldık.

Ağustos ayında yaşanan döviz kurlarındaki hızlı artış ve faiz artırımıyla birlikte, kısa ve uzun vadeli finansal borçları bulunan şirketlerin borç yükleri arttı. Cirosunu TL olarak yapan döviz borçlusu şirketler, TL cinsinden borç ödemeye yetişememeye başladılar.

Borçlarını ödeyemeyerek konkordato kararı aldıran şirketlerin sayısı büyük bir hızla artıyor. Her gün büyüklü küçüklü pek çok şirketin konkordato ilan ettiği haberlerini duyuyoruz. Yine büyük küçük pek çok grup borç yapılandırmasına gitmeye başladı. Bunlar arasında Yıldız Holding, Doğuş Holding gibi Türkiye'nin büyük grupları da bulunuyor.

Yaşanan sorunların hızlı bir şekilde artması nedeniyle Türkiye Bankalar Birliği (TBB) şirketlerin finansal sektöre olan borçlarının yeniden yapılandırılması konusunda bankalarla bir "Çerçeve Anlaşma" imzaladı. Çalışma kapsamında yeniden yapılandırma için banka, faktoring gibi finans kurumlarına toplam borcu 100 milyon TL ve üzeri olan şirketlerin başvurabileceği belirtiliyordu.

KÜÇÜKLERİ DE KAPSAYACAK

Sonrasında küçük ve orta boy işletmelerin yani KOBİ'lerin finansman güçlüğü yaşadığı dikkate alınarak TBB tavsiye niteliğinde bir karar açıkladı. Buna göre nakit kredi borcu 15 milyon TL'nin altında olan işletmelerden belli koşulları sağlayanlar, vadesi gelen taksitleri 24 aya kadar vadelendirebilecek.

30 Nisan 2019 tarihine kadar vadesi dolacak spot kredileri ile taksitli kredilerin, bu dönemde vadesi gelen taksitlerin vadelendirilmesi altı aya kadar anapara ödemesiz olacak. TBB Başkanı ve Ziraat Bankası Genel Müdürü Hüseyin Aydın, bu kararın detaylarını şöyle anlattı: "Hakkında yasal takip başlamamak koşuluyla ve 30 Haziran'dan sonra yeniden yapılandırma yapılmadıysa firmaların altı aylık ödemelerini öteliyoruz.

Daha sonra 18 artı altı ay yani 24 ay vade ile biz yeniden yapılandırmış oluyoruz. Bu son derece nefes açıcı bir uygulama. Bu işletme kredisi ve yatırım kredisi taksiti olabilir."

Peki, her borçlu şirket yeniden yapılandırmaya başvurmalı mı? Hangi sorular sorulmalı ve bu süreç nasıl yönetilmeli? Bu konuda şirketler, finansal danışmanlık şirketlerinin dışında bu alanda uzmanlaşmış hukuk bürolarıyla süreci yönetiyor. Bu nedenle biz de finansal danışmanlık şirketlerinin yöneticilerine borç yapılandırmasıyla ilgili merak edilen soruları sorduk ve 12 kritik soruya yanıt aradık.

İSTANBUL YAKLAŞIMI’NIN BİLANÇOSU

Kasım 2000'de finansal kriz ve ardından Şubat 2001'de patlak veren ekonomik krizle birlikte Türkiye ekonomisi bugünkü gibi problemli krediler sorunuyla karşı karşıya kalmıştı.

Kriz sonrasında reel sektörün içinde olduğu bu kritik süreçten kurtulması için finansal yeniden yapılandırma programı, daha bilinen adıyla İstanbul Yaklaşımı 2002 yılı başında hayata geçirildi. Bu yaklaşım Haziran 2005'te sona erdi.

2001 krizi sonrasında Türkiye Bankalar Birliği çatısı altında oluşturulan Finansal Yeniden Yapılandırma Komisyonu'nun başkanlığına getirilen ve 2015 yılına kadar bu görevini sürdüren Adnan Memiş, şunları söylüyor: "Bu süreç içinde 217'si büyük, 101'i küçük olmak üzere toplam 318 şirketin yaklaşık 6,3 milyar dolar borcu yeniden yapılandırıldı.

Bu rakam, 2001 krizindeki toplam kredi stoku olan 30 milyar dolara göre yüzde 21'lik kredi stokunun yeniden yapılandırma sürecine sokulduğu anlamına geliyor. Bu yapılandırmayla birçok şirket yeniden ekonomiye kazandırıldı.

Yine önemli bankalar da batık krediler nedeniyle büyük krizler yaşamaktan kurtuldu." İstanbul Yaklaşımı'ndaki yeniden yapılandırmada kredilerin geri ödeme süreleri 22 ayı ödemesiz olmak üzere 3-12 yıl arasında değişti ve vade ortalamada dokuz yılı buldu.

ŞİRKETLER HANGİ SORULARA YANIT ARAMALI?

1- Yapılandırma ihtiyacının nedenleri nelerdir? Şirketimizin mevcut finansal durumu nedir?

Bugüne nasıl geldik?

2- Mevcut durumun tekrar yaşanmaması için neler yapacağız? Bu sorunları kendi imkan ve becerilerimizle aşabilir miyiz?

3- Stratejiyi ve aksiyon planını nasıl kurgulamalıyım?

4- Sürecin başarıyla sonuçlandırılması için en uygun kaynaklarım nelerdir?

5- Yapılandırma sürecini yönetecek, bu konuda yeterli bilgi ve deneyime sahip bir kişi şirket bünyesinde bulunuyor mu?

6- Gelecekteki operasyonel nakit akışı borç servisini karşılamaya yetecek mi?

7- Gelecekte operasyonel nakit akışının borç servisini karşılayamaması halinde alınabilecek ilave tedbirler neler olabilir?

8- Yaşadığımız güçlükler ortadan kalkana dek, alacaklılarımla işbirliği yapmaya hazır mıyım?

1- TÜRKİYE'NİN DIŞ BORÇ STOKU NE KADAR? BUNUN NE KADARI FİNANS DIŞI ÖZEL SEKTÖRE AİT?

1- TÜRKİYE'NİN DIŞ BORÇ STOKU NE KADAR? BUNUN NE KADARI FİNANS DIŞI ÖZEL SEKTÖRE AİT?TL'nin dolar karşısında hızla değer yitirmesi sonucunda, ekonomi gündeminde öne çıkan konulardan biri de ülkenin dış borç stoku oldu. Özellikle de reel sektörün dış borç ödemeleri en çok konuşulan konuların başında geldi.

Bunu rakamlarla ifade etmek gerekirse, Hazine ve Maliye Bakanlığı ve TCMB'nin verilerine göre haziran ayı itibariyle Türkiye'nin dış borç stoku 446,5 milyar dolar. Bu rakamın 166,4 milyar doları kamuya ait.

Özel sektörün borç stoku ise 280,1 milyar dolar. Özel sektörün dış borç dağılımına bakıldığında finans ve finans dışı sektörler ayrımı yapılıyor. Burada finans dışı yani reel sektörün 6,4 milyar doları kısa vadeli (1 yıla kadar) ve 131,8 milyar doları uzun vadeli olmak üzere toplamdaki dış borç tutarı 138,2 milyar doları buluyor.

2- FİNANS SEKTÖRÜNÜN YAKIN İZLEMEYE ALDIĞI, RİSKLİ GÖRDÜĞÜ LS KREDİLERDE EĞİLİM NASIL?

Bununla ilgili en son veri Türkiye Bankalar Birliği'nin (TBB) 2018 Mart dönemine ait. Yani burada yılın üçüncü çeyreğinde yaşanan durumu henüz göremiyoruz. Ancak şunu söyleyebiliriz. Bankacılık sektörünün toplam kredi tutarı 2018 ilk çeyrek itibarıyla 2 trilyon 146 milyar TL.

Yakın izlemedeki kredilerin tutarı ise 169,5 milyar TL. Yani toplam krediler içinde yakın izleme kredilerinin payı yüzde 7,9 seviyesinde. 2014 yılı sonunda bu oran sadece yüzde 3,9 seviyesindeydi. Tabii 2018 yılında yüzdelik dilimde yaşanan 2 puanlık yükselişte bilanço sisteminde yapılan yeni düzenlemelerin de bu yükselişte etkisinin olduğunu belirtelim. Son dönemde konkordato haberleriyle birlikte Türkiye bankacılık sektöründe yakın izlemedeki kredilerde ciddi bir artış olduğu bankacılarca ifade ediliyor.

3- BANKACILIK SEKTÖRÜNDE TAKİPTEKİ KREDİ MİKTARI VE ORANI NE KADAR?

3- BANKACILIK SEKTÖRÜNDE TAKİPTEKİ KREDİ MİKTARI VE ORANI NE KADAR?Bunun için BDDK'nın 2018 Ağustos verilerine bakalım. Sektörün toplam kredileri 2 trilyon 703 milyar TL seviyesinde bulunuyor. Bunun yanında takipteki kredilere bakıldığında rakam 79 milyar 492 milyon TL seviyesinde.

Buna göre sektörde takipteki kredilerin toplam kredilere oranı sadece yüzde 2,94 seviyesinde bulunuyor. Bankacılık sektörü takipteki krediler için de 98 milyar TL karşılık ayırmış durumda.

4- BİR ŞİRKETİN YENİDEN YAPILANDIRMAYA İHTİYACI OLDUĞUNA İŞARET EDEN GÖSTERGELER NELERDİR?

Her şirketin kendine özgü koşulları olması nedeniyle standart ölçümleme kriterlerinden bahsetmek oldukça güç. Bununla birlikte genel bir kabul olarak nakit akış öngörülerinde 180 günlük süre zarfında yükümlülükleri kısmen ya da tamamen yerine getirememe riskinin oldukça artması halinde şirketlerin 'stres altında' olduğunu söylemek uygun olacaktır. Oluşan darboğazın şirketin kendi başına yönetemeyeceği bir hale geldiğinin görülmesi halinde yeniden yapılandırma olasılığı göz önüne alınmalı.

5- YENİDEN YAPILANDIRMA KONUSUNDA GÖRÜŞMEYE BAŞLAMADAN ÖNCE NASIL BİR HAZIRLIK YAPMALI?

Borç yapılandırmaya karar vermeden önce durum tespitinin doğru yapılmasında ve nedenlerin objektif olarak analiz edilmesinde fayda var. Sonrasında yapılandırma stratejisinin belirlenmesi ve aksiyon planı oluşturulması gerekir. Çünkü doğru hazırlık olmadan başlayan borç yapılandırma görüşmeleri sürecin oldukça uzayabilmesine yol açabiliyor ve şirketin toplam değerinin erozyona uğramasına neden olabiliyor.

Şirketlerin yaşadığı finansal zorluklar nadiren salt finansal nedenlere dayanır. Buna karşın daha büyük oranda operasyonel iş modeli ya da yönetim alışkanlıkları gibi finansal olmayan nedenlerin yaşanan sıkıntılarda belirleyici olduğunu gözlemliyoruz. Finansal kurumlar, şirketin mevcut durumunun ve buna yol açan nedenlerin şirket tarafından doğru anlaşıldığını görmek ve gerçekçi iş planlarını incelemek isteyecektir.

Şirketler hazırlık dönemlerinde bu alanlarda oluşacak sorulara güçlü cevaplar oluşturabilmeli ve sonrasında alacaklı finans kurumlarıyla görüşmeye başlamalı. Uzun vadede şirket ve hissedarlar oyunda kalmaya devam etmek niyetinde iseler, stratejilerini ve ilgili aksiyon planlarını mümkün olduğunca uzlaşıya dayalı olarak belirlemeliler. Bu durumda karşılıklı çıkarların optimize edilmesi en doğru seçenek olur.

ORHAN TURAN KPMG TÜRKİYE YENİDEN YAPILANDIRMA VE REFİNANSMAN LİDERİ

ORHAN TURAN KPMG TÜRKİYE YENİDEN YAPILANDIRMA VE REFİNANSMAN LİDERİ"DOĞRU ZAMANDA BAŞLAMAK ÖNEMLİ"

"Kredi yapılandırma sürecinde şirket yöneticilerinin operasyonlar üzerindeki etkinliklerini azaltmamaları, bilakis şirketin her zamankinden daha iyi yönetilmesine odaklanılması, başarılı bir yapılandırma için hayati önemdedir. Çoğunlukla şirket yöneticileri bu dönemlerde tüm zaman ve enerjilerini yapılandırma görüşmelerine ayırmakta, operasyonlardan uzaklaşabilmektedir.

Bu yaklaşım maalesef şirketlerin toplam varlıkları üzerinde önemli ölçüde olumsuzluklara yol açabilmektedir. 'Zaman' yeniden yapılandırma ihtiyacı olan şirketler için asla göz ardı edilmemesi gereken değerli bir kaynaktır. Sürecin uzaması, yönetimin odağını operasyonlardan uzaklaştırması şirketler için çok ciddi kayıpları beraberinde getirmektedir. Bu nedenle yeniden yapılandırma görüşmelerine doğru zamanda başlamak kadar hazırlık sürecini etkin ve işlevsel olarak geçirmek çok önemlidir."

ORCUN MAKAL EY TÜRKİYE KURUMSAL FİNANSMAN BL. ŞİRKET ORT. VE PROJE FİNANSMANI, SERMAYE & BORÇ DNŞ. LİDERİ

ORCUN MAKAL EY TÜRKİYE KURUMSAL FİNANSMAN BL. ŞİRKET ORT. VE PROJE FİNANSMANI, SERMAYE & BORÇ DNŞ. LİDERİ"GÖRÜŞMELER EŞ ZAMANLI YAPILMALI"

"Şirketin içerisinde bulunduğu durumu net bir şekilde göstermek için mevcut durumun tespiti önem arz etmektedir. Bu kapsamda, şirketin kısa ve orta vade nakit likiditesinin iyi analiz edilmesi gerekmektedir. İlaveten, şirketin mevcut iş planı ile uyumlu olarak orta ve uzun vadeyi içerecek şekilde finansal modeli ve bankalara sunulacak olan finansal ve hukuki unsurları içeren yapılandırma teklifi ön hazırlık adına sayabileceğimiz belli başlı evrakların arasında gelmektedir.

Finansal modelin çıktılarına göre farklı senaryolar üzerinde hazırlanacak olan yapılandırma planında vade uzatım senaryoları ve varlık satışları gibi kritik konuların analizlerinin yapılması hazırlık sürecinin önemli bir parçasıdır.

Her alacaklı kuruluşun risk algısı farklı olabileceği ve birbirlerinin risk algılarından etkilenme olasılığı olduğundan yeniden yapılandırma sürecinde görüşmelerin bütün kuruluşlarla eş zamanlı yürütülmesi gerekmektedir. Yapılandırma sürecinde finansal danışmanın bir aracı olarak sürece eşlik etmesi, şirketin finansman politikalarını alacaklı kuruluşlar nezdinde daha bağımsız bir şekilde yürütmesine olanak sağlamaktadır."

NEŞE ÜLKÜTAN MAZARS DENGE KURUMSAL FİNANSMAN DANIŞMANLIĞI ORTAĞI

NEŞE ÜLKÜTAN MAZARS DENGE KURUMSAL FİNANSMAN DANIŞMANLIĞI ORTAĞI"İFLAS RİSKİNİ İYİ ANLATMAK GEREKİR"

"Bilançolarında döviz cinsinden kredi bulunduran şirketlerin, mevcut nakit akışlarıyla faiz ve anapara ödemelerinde zorlanma olasılıkları yüksek. Yine dövizli borcu düşük ama ağırlıklı ithal ara malı kullananların da finansal borçlarını ödeme kabiliyetlerinin düşeceği açıktır. Şirketlerin öz kaynaklarıyla artan işletme sermayesi ihtiyaçlarını karşılayabildikleri takdirde sorun yaşamamaları beklenir.

Ancak yeniden yapılandırma ihtiyacını özellikle ilk bir yıl için aylık nakit akım tabloları yaparak tespit edebileceklerdir. Bu tabloları yaparken önemli olan, değişen koşulları yani satış fiyatları, faiz, kur, enerji fiyatları, işgücü maliyetleri ve benzerlerini yansıtan bir projeksiyon yapabilmeleridir.

Bu süreçte şirketin kreditörlere, mevcut faiz vade ve tutar yapısıyla devam etmesi halinde faaliyetini tamamen durdurma/iflas riski bulunduğunu açıklıkla gösterebilmesi gereklidir. Bunun ardından, yeniden yapılanma koşulları altında, belli bir vade içinde yaratacağı nakit akışlarıyla finansal ödemelerini yapabileceğini göstermesi ve inandırması da şart. Yeni koşullar vade uzatma, yeni kredi temini, faizin, anaparanın silinmesi/indirilmesi gibi önlemler olabilecektir."

MEVLÜT AKBAŞ PWC TÜRKİYE DANIŞMANLIK HİZMETLERİ ŞİRKET ORTAĞI

MEVLÜT AKBAŞ PWC TÜRKİYE DANIŞMANLIK HİZMETLERİ ŞİRKET ORTAĞI"İLETİŞİM POLİTİKASI İYİ YÖNETİLMELİ"

"Özellikle son dönemde gündeme gelen işlemlerle yeniden yapılandırma konusunda olumsuz bir algı oluşabiliyor. Bu süreçte iletişimde dikkat edilmesi gereken üç temel alan bulunuyor: Alacaklılarla olan iletişim, şirket içi iletişim ve diğer paydaşlarla iletişim.

Alacaklılarla olan iletişim bunlar içinde işlemin başarısı açısından en önemli olanı. Bunun işlemin daha ilk hazırlık aşamalarında kurgulanması gerekir. Alacaklılara, yapılandırma işleminin gerekliliği ve işlem sonucunda sağlanacak faydanın şeffaf bir şekilde anlatılarak bu işlemin önemli parçalarından biri olduklarının iyi anlatılması gerekiyor.

Şirket çalışanları, tedarikçiler ve müşteriler açısından ise şirket ve şirketin içinde bulunduğu durumla ilgili yanlış bir algı oluşturmayacak ve bilgi kirliliği yaratmayacak şekilde bir iletişim politikası benimsenmesi, şirketin operasyonlarında sorun yaşamasının önüne geçecektir."

6- YAPILANDIRMA SÜRECİNDE ŞİRKET HİSSEDAR VE YÖNETİCİLERİNDEN NASIL BİR YAKLAŞIM BEKLENMELİ?

Rutin bir kredilendirme sürecinde mali veriler, finanse edilecek işin niteliği ve sağlanacak teminatların yapısı kadar önemli olan iki tarafın birbirine duyduğu güven ve inandırıcılıktır. Borç yapılandırma görüşmeleri sırasında da bu karşılıklı güvenin korunması son derece önemli. Her şeyden önce, alacaklı kuruluşlarla açık ve kesintisiz bir diyalog süreci yürütülmeli.

Sürecin tüm taraflar için başarılı bir şekilde sonuçlanması için finansal kurumlara karşı aynı mesafede ve eşitlik kavramı çerçevesinde yaklaşılmalı. Yeniden yapılandırma kararı alındıktan sonra, varlık satışları, alacakların temliki veya ek sermaye desteği gibi konularda yapıcı bir yaklaşım sergilenmeli ve adil yaklaşım modeliyle mümkün olduğu kadar çok bankanın yeniden yapılandırma sürecine katılım göstermesi amaçlanmalı.

7- ALACAKLILARIN YENİDEN YAPILANMAYI KABUL ETMESİ İÇİN ŞİRKET HANGİ ÖZELLİKLERE SAHİP OLMALI?

Bankaların önemli bir kısmının imza attığı çerçeve anlaşmada yeniden yapılandırma başvurusunun hangi koşullarda kabul edileceği belirlenmiş durumda. Kaldı ki, yeniden yapılandırma için bu mevzuat kapsamına girmek de şart değil. Kreditörler, hissedar ve üst yönetimin yapılandırma sürecinde azami ölçüde şirkete desteklerini görmek isteyeceklerdir.

Şirket bakımından ise yapılandırma sonrası şirketin faaliyetlerine devam edebileceğine, borçlarını zamanında geri ödeme kapasitesinin olacağına dair kanaatin oluşması gerekli. Yani şirketin ürün ve hizmetlerine olan talebin ekonomik kriz ortamında ne şekilde sürmekte olduğunu, şirketin bu pazara nasıl hitap edebildiğini ve bunu yaparken maliyetlerini

8- YENİDEN YAPILANMADA ÖDEME SÜRELERİ NASIL BELİRLENMELİ?

Borcun ödenmesini sağlayacak esas kaynak şirketin operasyonlarından üreteceği serbest nakit seviyesidir. Bu nedenle ödeme planları oluşturulurken dikkate alınması gereken asıl parametre şirketin hazırladığı ve alacaklıların üzerinde mutabık kaldığı iş planının sonuçları olmalıdır.

Bununla birlikte bazı yapılandırmalarda şirketin operasyonları üzerinde belirleyici etkisi görülmeyen varlıkların satışı yoluyla borç ödeme ritminin artması, dolayısıyla ödeme sürelerinin kısaltılması hedeflenebilmektedir. Ancak diğer tüm koşullarla birlikte ödeme süreleri de alacaklılar ve borçlu şirket arasında yürütülecek müzakereler sonrası uzlaşmayla belirlenmektedir.

9- BU SÜREÇTE ŞİRKETLERİN İLETİŞİM POLİTİKASI NASIL OLUŞMALI?

Kredi yapılandırmaları ekonominin olağan akışı içerisinde sıklıkla görebildiğimiz bir durum. Hatta doğru zamanda, uygun hazırlıkla yürütülür ise şirketlerin uzun dönem finansal sürdürülebilirliği üzerinde olumlu etki yapıyor. Bu çerçevede salt kredi yapılandırmasına başvuruyor olması şirketin kalıcı olarak olumsuz bir trende girdiği anlamına gelmez. Oysa müzakereler devam ederken yapılacak iletişim fayda sağlamaktan ziyade çoğunlukla sürece, şirketin itibarına olumsuz etki yapabilir. Bu nedenle prensip olarak tüm sürecin ilgili taraflarca tam bir gizlilik içinde yürütülmesi en uygun yöntem olacaktır.

10- BU KONUDA DANIŞMANLIK ALINMALI MI?

Başarılı bir yeniden yapılandırma için strateji ve aksiyon planının doğru hazırlanması gerekir. Stratejinin oluşturulmasından imzaların atılmasına kadar sürecin yönetilmesinde yapılandırma konusunda tecrübeli, bağımsız, kreditörlerin itiraz etmeyeceği profesyonellerden destek alınmasında fayda var. Bu şekilde süreç daha hızlı ve sistematik yürür, kreditörlere güven verir ve optimum sonuca ulaşmaya katkı sağlar. Ayrıca oldukça kıymetli olan zaman daha verimli kullanılmış olur.

ALP AKSUDOĞAN CONSULTİSTA KURUCUSU

"DAHA ÖNCE DENENMİŞ ÇÖZÜMLER BUGÜN İŞE YARAMAYACAK"

"Bize ilk mart ayında finansal durum desteği ihtiyacıyla müşteriler gelmeye başladı. Bilanço dengesizliğini görünce kredilerde TL'ye dönüş yaptık, ihracata odaklandık ve ihracatı yüzde 52'lerden yüzde 67'lere çıkardık. Ama artık farklı dinamikler söz konusu. Artık konu finansal yönetim değil, müzakere etmek, müzakereyi protokole bağlamak, şirketin varlığını sürdürmesini sağlamak ve bankanın üzerine yük olmasını engellemek.

İki tarafın da kazanmasını sağlamak önemli. Buna çözüm olacak yapılar var. Ama ben konkordato ilan etmiş şirketlerin akıbetinin değişmeyeceğini düşünüyorum. Bu süreçten matematik olarak varlığını sürdürebileceğini kanıtlayan şirketler hayatta kalarak çıkacaktır. Danışmanlarla çalışmak önemli. Ama her şeyi danışmana açık olarak anlatmak gerekiyor. Süreç son derece zorlu, müzakere uzmanlığı ve tecrübesi gerektiriyor.

15 milyon TL'nin altında borcu olan şirketler danışman kullanmayı istemeyebilir ama sonuç olumsuz olacaktır. Kurtulabilecek durumda olup batan pek çok şirket olur bu durumda. Şunu bilmek gerekiyor: Bu 1994 ve 2001 krizine hiç benzemiyor ve daha önce tecrübe edilmiş çözümler işe yaramayacaktır."

11- BUGÜNE KADAR KAÇ ŞİRKET BORÇLARINDA VE KREDİLERİNDE YENİDEN YAPILANDIRMAYA GİTTİ?

Merkezi olarak bu işlemlerin kaydı tutulup yayınlanmadığı için sayı ve tutar konusunda bir yorumda bulunmak güç. Her ne kadar son dönemde çok gündemde olan bir konu olsa da refinansman ve yeniden yapılandırma, finansmanın önemli ve doğal bir parçası. Bu alandaki işlemler ihtiyaç doğduğunda düzenli olarak gerçekleşiyor ve gizli tutuluyor.

12-İLK KİMİNLE TEMAS EDİLMELİ?

Kreditörlerle ilk temasın borcun en yüksek olduğu banka veya banka grubu ile yapılması daha etkin olacaktır. Süreç zarfında tüm kreditörlere şeffaf bir şekilde nitelikli, düzenli, tutarlı ve eş zamanlı bilgi akışı sağlanmalıdır.