Enflasyon muhasebesinin ise defter değerlerinde ve amortisman giderlerinde artışa, brüt ve FVAÖK marjlarında düşüşe, borçlu şirketlerin parasal kazanç elde etmesine neden olabileceği kaydediliyor.

04-17 Şubat 2024 tarihli sayıdan

BİST'te 2023 son çeyrek bilanço dönemi bankalarla geçen hafta itibarıyla başladı. Aslında BİST'te yer alan ve konsolide olmayan (solo) sonuç açıklayan şirketler için 29 Şubat, konsolide finansal açıklayan şirketler için 11 Mart son gönderim tarihleriydi. Ancak 31 Aralık 2023 itibarıyla sona eren hesap dönemlerine ait yıllık finansal raporlardan başlamak üzere enflasyon muhasebesi uygulama kararı alınmasının ardından, bu bildirim sürelerine 10 hafta ilave edildi.

AKBANK VE YKB ÖNE ÇIKIYOR

Bu kararla; konsolide olmayan sonuç açıklayan şirketler için 9 Mayıs, konsolide sonuç açıklayan şirketler için 20 Mayıs son bildirim tarihleri olarak ilan edildi. BDDK kararı kapsamında bankalar ve leasing, faktoring, finansman, tasarruf finansman ve varlık yönetim şirketleri ile SEDDK genelgesi kapsamında sigorta ve emeklilik şirketleri ise enflasyon düzeltmesi yapmayacak.

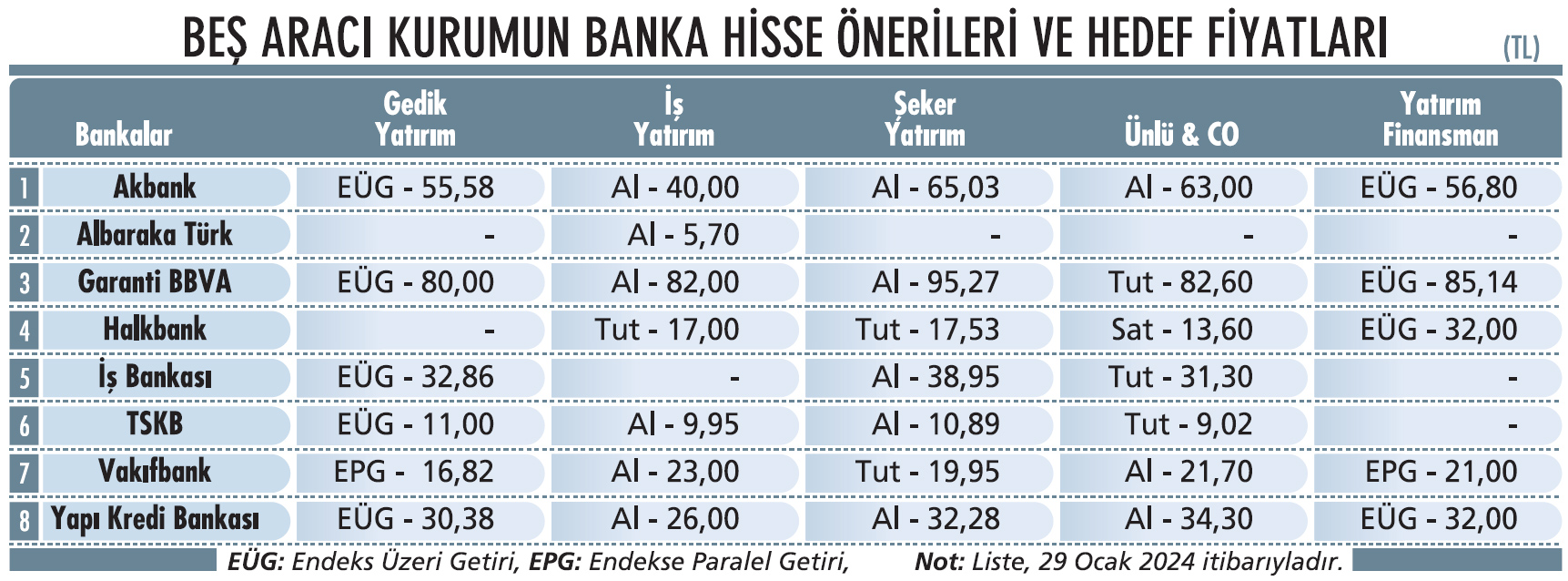

Biz de bankalar, sigorta ve emeklilik şirketleri özelinde net kâr tahminlerini araştırdık. Geçen hafta bilançosunu açıklayan Garanti BBVA ise son çeyrekte 29 milyar 754 milyon TL net kâr elde etti. Ayrıca beş aracı kurumun banka hisselerindeki öneri ve hedef fiyatlarını da öğrendik. Beş kurumun 'al' dediği hisseler Akbank ve Yapı Kredi Bankası (YKB) oldu.

KÂRLARDA ÇEYREKSEL DÜŞÜŞ

Akbank, Albaraka Türk, Garanti BBVA, Halkbank, TSKB, Vakıfbank ve YKB'nin 2023 son çeyrekte toplam 66,1 milyar TL net kâr açıklamasını bekleyen İş Yatırım Araştırma Müdürü Dr. Bülent Şengönül; bu kârın çeyreklik bazda yüzde 21 düşüşe, kümülatif yıllık yüzde 18 artışa karşılık geldiğini kaydediyor.

"Faiz artışlarının fonlama maliyetleri ve marjlar üzerindeki baskısı hissedilmeye devam ederken TÜFEX gelirleri de bazı bankalar için çeyreklik olarak gerileyerek net faiz marjları üzerinde olumsuz etki yarattı” diyen Bülent Şengönül; swap maliyetlerinin net trading gelirlerini düşürdüğünü, karşılık giderlerinin de son çeyrekte artarak kârı baskıladığını tahmin ediyor.

Ancak kuvvetli ücret ve komisyon gelirleri ile düşük vergi karşılık giderlerinin dengeleyici faktör olduğu görüşündeki Şengönül'e göre; kârını son çeyrekte göreceli olarak koruyacak olan bankalar Garanti BBVA, Vakıfbank ve TSKB olacak.

YATIRIMCILAR NEYE ODAKLANACAK?

Şeker Yatırım Kıdemli Bankacılık Analisti Sevgi Onur; takibindeki Akbank, Garanti BBVA, Halkbank, İş Bankası, TSKB, Vakıfbank ve YKB için 2023 üçüncü çeyrekteki toplam yüzde 43'lük güçlü kâr artışını takiben 2023 son çeyrekte çeyreksel yüzde 21, yıllık yüzde 16 kâr daralması bekliyor.

Özel mevduat bankalarında yüzde 23, kamu mevduat bankalarında yüzde 5 çeyreksel kâr daralması öngören Onur; yatırımcıların öncelikli olarak faizlerdeki sert artışların marjlara etkisine, aktif kalitesinin seyrine ve bankaların 2024 bütçe beklentilerine odaklanacakları söylüyor.

Sevgi Onur, şöyle devam ediyor: "Takip ettiğimiz bankalar arasında 2023 son çeyrekte sadece TSKB ve Vakıfbank için çeyreksel kâr artışı modelliyoruz. Diğer bankalardaki trendin aksine marjlarda güçlü seyir, kârlılığı destekleyen ana unsur.

Swap fonlama maliyetlerindeki oldukça yüksek artış ve TÜFE endeksli kâğıt gelirlerindeki düşüş nedeniyle çeyreksel bazda en sert kâr daralmasını yüzde -36,6 ile YKB ve yüzde -35,3 ile Akbank için öngörüyoruz. Akbank ve İş Bankası uzun vadede en beğendiğimiz bankalar."

"FD/SATIŞ ÇARPANINA BAKILABİLİR"

Peki, enflasyon muhasebesi finans dışı şirketlere nasıl yansıyacak? Yatırım Finansman Araştırma Müdürü Serhat Kaya; enflasyon muhasebesinin finansal olmayan şirket kârlarının tahmin edilebilirliğini azaltacağını ancak şirketlerin şeffaflığının artmasının potansiyel piyasa endişelerinin giderilmesine yardımcı olabileceğini söylüyor.

Kaya; enflasyon muhasebesinin, stokların maliyeti enflasyona göre yukarı endeksleneceği için daha düşük faaliyet kârları ve sabit varlıklar daha yüksek endeksleneceği için daha yüksek öz sermaye değerleriyle sonuçlanmasını bekliyor.

Serhat Kaya; "TL cinsinden parasal pozisyonu pozitif olan şirketlerin enflasyon muhasebesi nedeniyle parasal kayıp bildirebilmesi (veya tam tersi) nedeniyle kâr/zararda da yeni bir parasal kazanç/ zarar kalemi oluşacak" diyor. Net kâr ve FVAÖK enflasyon muhasebesinden etkileneceği için FD/ satış çarpanına bakmanın daha iyi bir alternatif olabileceğini belirten Kaya; en büyük 50 sanayi şirketi için toplam FD/satış çarpanını 0,8x olarak hesaplıyor.

HER ŞİRKET İÇİN FARKLI SONUÇLAR

GCM Yatırım Araştırma Müdürü Kudret Ayyıldır; enflasyon muhasebesinin 2023 yılı gelir ve kurumlar vergisi matrahıyla ilişkilendirilmeyeceğini, enflasyon düzeltmesi farklarının geçmiş yıllar kâr/zarar hesabında izleneceğini kaydediyor.

Her şirketin bilanço yapısı, öz kaynağı, borçluluğu farklı olduğundan enflasyon muhasebesi sonuçlarında farklılıklar izleneceğine dikkat çeken Kudret Ayyıldır'a göre; örneğin duran varlıklar/öz kaynaklar kaleminde yüksek sonuç izlenen şirketler olumlu, stok tutma süresi yüksek şirketler negatif etkilenebilir. Aktiflerini borçla finanse eden şirketler enflasyon düzeltmesi sonrasında kazanç sağlayabilir.

ÜNLÜ & CO'YA GÖRE ENFLASYON MUHASEBESİ MALİ TABLOLARI NASIL ETKİLEYECEK?

DAHA YÜKSEK DEFTER DEĞERLERİ

Enflasyon muhasebesiyle duran varlıkların değerleri yükselecek. Bu da şirketlerin defter değerlerinde ve amortisman giderlerinde artışa yol açabilir.

FAALİYET KÂR MARJLARI DÜŞECEK

Stokların değerlemesi enflasyonu yansıtacak şekilde ayarlanacak. Bu durum satılan malların maliyetini yükselteceğinden, brüt ve FVAÖK marjları düşebilir.

MUTLAK FVAÖK YÜKSEK OLABİLİR

Satış ve gider rakamları, önceki aylara ait rakamların 31 Aralık 2023 fiyat seviyelerine getirilmesiyle enflasyona göre düzeltileceğinden raporlanan rakamlar düzeltilmemiş rakamlara kıyasla daha yüksek olacak. Sonuç olarak, marjlar düşse bile enflasyon düzeltmesiyle FVAÖK'ler yükselebilir.

BORÇLU ŞİRKETLERE PARASAL KAZANÇ

Net uzun parasal pozisyonu olan yani parasal varlıkları parasal yükümlülüklerinden (borçlar) fazla olan şirketler parasal kayıplar yaşarken, açık parasal pozisyonu olan şirketler parasal kazançlar elde edebilir.

VERGİ GİDERLERİ AZALACAK

Vergi amaçlı enflasyon muhasebesi uygulanması durumunda, ödenen vergiler etkilenecek. Genel olarak kârlılıkta olumsuz etki öngördüğümüzden, bu durumun daha düşük vergi giderlerine yol açmasını bekliyoruz.

DAHA CAZİP F/DD KATSAYILARI

Genel olarak F/K katsayıları azalan net kârlarla yükselirken, enflasyon muhasebesinin benimsenmesinin sonucu olarak defter değerleri arttığı için F/ DD katsayıları daha cazip görünebilir. Kârlardaki düşüş vergi giderlerinin azalmasına yol açabilir, bu da şirketlerin nakit akışlarını olumlu yönde etkileyebilir.