Geçen haftayı çok zorlanmasına karşın 7.900 puanın üzerinde noktalamayı başaran BİST-100, yeni haftaya ise bir kez daha bu noktanın altına sarkarak başlangıç yaptı. Endeksin son dönemde değer kayıplarını ağırlıklı olarak 100 günlük hareketli ortalamasına yakın noktalarda karşıladığına bir süredir dikkat çekiliyordu. Bu kapsamda dünkü geri çekilmede 7.835 civarı ilk destek olarak izlendi. Ancak gün içinde bu noktanın da altına inilmesiyle baskı derinleşirken BİST-100, 7.730 sınırına doğru geri çekildi. Bugün ise BİST’in 7.700’ün de altına indiği görülüyor.

Bir süredir aşağı yönlü denemeler artarken tepkilerin ise oldukça cılız kaldığı, bu durumun da görünümde anlamlı bir iyileşme görülmesine izin vermediği üzerinde duruluyor. Bu noktada giderek uzaklaşmaya başlanan 7.900’ün üzerinde kapanışlar yapılmadıkça endekste kırılganlığın sürebileceği düşünülüyor. 100 günlük hareketli ortalamanın geçtiği 7.845 puanın altı ise riskli bölge olarak görülüyor. Baskının devam etmesi durumunda aşağıda 7.650 ve 7.550 seviyelerinin sonraki destekler olarak izlenebileceği kaydediliyor.

EMTİALARDA BASKI ARTMIŞ DURUMDA

29,00 seviyesini geçen dolar/TL’nin kendi tarihi zirvesini yenilediği görülüyor. Dolar endeksinde devam eden toparlanma isteğinin ABD’de bugün açıklanacak enflasyon rakamları ve yarınki FED faiz kararı toplantısı öncesinde devam etmesi ise emtia tarafında baskıya neden oluyor. FED tarafında beklentiler 2023’te faizin yüzde 5,25-yüzde 5,50 seviyesinde bırakılması yönünde şekilleniyor ancak sonrasında Başkan Powell ve diğer üyelerin açıklamaları belirleyici olabilir. Bugün açıklanacak enflasyon rakamlarının ise gün içinde volatiliteye neden olabileceği uyarısı yapılıyor.

Ons altında ilk destek noktası olarak 1.985 dolar takip edilirken, bu seviye altında 1.975 ve 1.965 doların diğer destek bölgeleri olarak karşımıza çıktığı görülüyor. Yükselişlerde 1.995 dolar seviyesinin önemli direnç noktası olarak takipte olacağı, bu seviye üzerinde 2.000 dolar ile 2.010 dolar seviyelerinin direnç bölgeleri olarak izlenebileceği aktarılıyor.

GRAM ALTINDA PRİM KAYBI SÜRÜYOR

Gram altın da FED’in faiz indirim beklentilerine yönelik değişikliğin ardından ons altında sert düşüş sonrası prim kaybetmeye devam ediyor. Kur tarafında yükselişlerden yeterli desteği bulamayan gram altın, 1.867 TL seviyesinde başladığı 11 Aralık’ı 1.846 TL seviyesinde sonlandırdı. Bugün ABD’de açıklanacak enflasyon rakamları ve yarın gerçekleşecek FED faiz kararı toplantısından çıkacak karar, ons altında etkili olması nedeniyle gram altın fiyatlaması için de yakından takip edilecek.

Teknik olarak gram altında ilk direnç seviyesi olarak 1.860 TL’nin, bu seviye üzerinde 1.870 TL ve 1.875 TL seviyelerinin direnç bölgeleri olarak izleneceği kaydediliyor. Geri çekilmelerde 1.850 TL noktasının ilk destek olarak takip edilebileceği, bu fiyatlama altında 1.840 TL ve 1.830 TL seviyelerinin diğer destek bölgeleri olarak izleneceğine de değiniliyor.

İBRAHİM ÇETİN’DEN YIL SONU ÖNGÖRÜLERİ

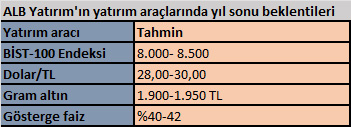

Piyasalarda son hareketler böyleyken daha orta vadede yıl sonuna ilişkin beklentiler de merak ediliyor. Biz de ALB Yatırım Menkul Değerler Genel Müdürü İbrahim Çetin ile borsadan dolara, altından gösterge faize yatırım araçlarına ilişkin son görünümü değerlendirdik ve Çetin’in beklentilerini öğrendik. İbrahim Çetin, sorularımızı şöyle cevaplandırdı:

BİST-100 Endeksi, yıl sonunda nerede konumlanır? Yıl sonu rallisi bekliyor musunuz?

BİST-100 Endeksi’ne yönelik orta vadede pozitif görüşümüzü korumaya devam ediyoruz. BİST-100’ün gelişmekte olan ülke (GOÜ) borsalarına göre uygun rasyolar ve iskontolu çarpanlar ile işlem görmesi, ekonomi yönetimi tarafından normalleşme yönünde adımların kararlılıkla sürdürülmesi, artan yabancı yatırımcı ilgisi ve ülke risk priminde (CDS) yaşanan gerilemenin; endeks tarafında orta vadede toparlanma eğilimini destekleyebileceğini düşünüyoruz.

Diğer taraftan, ekonomi yönetimi tarafından uygulamaya alınan para politikaları ve kararlı duruşun ardından; Uluslararası Kredi Derecelendirme Kuruluşlarından ülke kredi notu görünümüne ilişkin yukarı yönlü revizelerin geldiğini de görüyoruz. Belirttiğimiz bu gelişmeler, BİST’te yükseliş isteği açısından destekleyici bir katalizör olurken; son dönemde Ortadoğu’da yaşanan gelişmeler nedeniyle öngörülemeyen riskler, negatif unsur olarak piyasanın karşısında... Buna rağmen mevcut koşullarda, risk iştahında da ekstra bir bozulma olmaması durumunda; endeks tarafında sınırlı da olsa yıl sonu yükseliş beklentisinin canlı kalmaya devam edebileceğini düşünüyoruz. BİST-100 Endeksi’nin 2023 yılını 8.000-8.500 bölgesi aralığında tamamlayabileceğini öngörüyoruz.

Yıl sonunda dolar/TL tahmininiz nedir? Yükseliş sürecek mi?

Dolar/TL kurunun 2023 yılını 28,00-30,00 TL bandı arasında tamamlayabileceğini tahmin ediyoruz. TCMB’nin uygulamaya devam ettiği sıkı para politikası TL’yi destekliyor. TCMB’nin politikaları ile TL üzerinde öngörülebilirliğin artmasının olumlu olduğunu düşünüyoruz. Atılan adımların, fiyatlama marjlarında oynaklığın azalmasına neden olduğu görülüyor. Son dönemde Londra’da da TL gecelik Swap faizlerinde dengeli bir seyrin sürdüğü izleniyor. Swap piyasasına yönelik gelebilecek açıklamalar da kur fiyatlamaları açısından takibimizde olmaya devam edecek. Küresel tarafta ise ABD Merkez Bankası’nın (FED) sıkılaşma döngüsünün sonuna gelindiğine yönelik artan beklentiler, dolar endeksini dengeliyor.

Gösterge faizde yıl sonunda beklentiniz nedir? TCMB, faiz artırımı sürecine devam eder mi?

İki yıllık gösterge tahvil faizi, kasım ayında yüzde 42,40 seviyesini test etti. TCMB tarafından uygulamaya alınan yeni adımlarla birlikte geri çekilme yaşandı ve kasım ayı yüzde 38,86 seviyesinden tamamlandı. Aralık ayı başlarında da bu seviyelere yakın bir seyir izledik. TCMB, kasımda politika faizini beklenti üzeri, yüzde 40 seviyesine yükseltmişti. Karar metninde de ‘Parasal sıkılaştırma hızı yavaşlatılacak ve sıkılaştırma adımları kısa bir zaman diliminde tamamlanacaktır’ ifadelerine yer verilmişti.

Bu bağlamda TCMB’nin politika faizinde 2023 yılını yüzde 42,50 düzeyinde tamamlayabileceğini görebiliriz. Uluslararası Kredi Derecelendirme Kuruluşu Moody’s’in 15 Aralık değerlendirmesi, Hazine’nin yıl sonu ihaleleri ve enflasyonda ılımlı ivmelenme denkleminde; gösterge faiz oranının, 2023 yılını yüzde 40-42 bandında kapatabileceğini öngörüyoruz.

Ons ve gram altındaki son hareketleri nasıl değerlendirirsiniz? Gram altın için 2023 yıl sonu beklentiniz nedir?

Son dönemde Ortadoğu’da yaşanan gelişmelerin ardından artan belirsizlik ve riskler nedeniyle emtia grubu içerisinde yer alan, güvenli liman özelliğiyle ön plana çıkan ons altında; psikolojik bir seviye olarak takip ettiğimiz 2.000 dolar değerinin üzerine geçildi ve yeni zirve seviyeler test edildi. Gelişmiş ülke merkez bankalarının sıkılaşma döngüsünün sonuna yaklaştığına dair artan beklentiler de denkleme dahil olunca, ons altında hareketlilik arttı. ABD Merkez Bankası’ndan (FED) 2024 yılında faiz indirim sürecine başlayabileceği yönünde artan beklentilerin dolar endeksi üzerinde baskı unsuru olması ons altına destek olan bir etken. Bu kapsamda yarınki FED kararı yakından takip edilecek.

Gram altın tarafında da ons ve dolar/TL kurunda yaşanan gelişmeler yakından izlenmeli. Bu bağlamda gram altın hesaplamalarında projeksiyonların birlikte değerlendirilmesi daha sağlıklı. Diğer bir husus da yurt içinde, altın fiyatlama davranışlarında talep faktörünün gelişimi... Bu bilgiler ışığında, gram altının 2023 yılını 1.900-1.950 TL aralığında tamamlayabileceğini öngörüyoruz. 1.850-1.900 TL bandı ise bundan sonraki süreçte önemli bir destek noktası olabilir.

Yıl sonuna kadar portföy dağılımı nasıl olmalı? Yatırımcılara önerileriniz neler?

Portföylerde hisseye yüzde 45, TL mevduata yüzde 35, altına yüzde 20 pay ayrılabilir. Seçimlerin sona ermesi ardından ekonomi yönetiminin ortodoks politikalara yönelmesi, yurt dışında düzenlenen yatırımcı toplantılarının meyve vermeye başlaması, artan yabancı yatırımcı ilgisi, ülke risk priminde (CDS) yaşanan gerileme ve uluslararası kredi derecelendirme kuruluşlarının ülke görünümünde iyileştirmelere gitmesi nedeniyle; hisse senetlerinin portföylerde, diğer finansal enstrümanlara kıyasla daha fazla ağırlığa sahip olması gerektiğini düşünüyoruz. Ayrıca BİST-100 Endeksi’nin diğer gelişmekte olan ülke borsalarına kıyasla iskontolu ve uygun çarpanlarda işlem görmesinin, orta vadede destekleyici bir unsur olabileceğini değerlendiriyoruz.

Bununla birlikte sıkı para politikasının devrede olduğu bu dönemde sektör ve hisse seçiminin önemli olduğunun altını çizmeliyiz. Bu anlamda yatırımcılar, yatırım yapmak istedikleri şirketleri iyi araştırmalı. Aracı kurumların araştırma departmanlarından destek almalı. ALB Yatırım olarak biz de özellikle böyle dönemlerde, yatırımcılarımıza risk yönetiminde gerekli desteği sağlıyoruz. Model portföylerimizi oluştururken, ekonomik konjonktürün gerektirdiği bütün dinamikleri süzgecimizden geçirerek, yatırımcılarımızı olabildiğince doğru yönlendirmeye çalışıyoruz.

Altın ve TL mevduat neden tercih edilmeli?

2024 yılında FED’in ‘parasal gevşeme’ sürecine başlayabileceğine yönelik artan beklentiler nedeniyle, orta-uzun vadeli portföylerde belirli ağırlıkta altın enstrümanın da değerlendirilebileceğini öngörüyoruz.

Altın fiyatlarının, beklentileri önden fiyatlamaya başladığını da hatırlatarak, burada yaşanabilecek kâr realizasyonlarında ağırlık artırmak daha uygun bir strateji olabilir.

Diğer taraftan, TL mevduat faizinde yaşanan yukarı yönlü eğilim ve faizlerin belirli bir süre daha yüksek seviyelerde kalabileceği yönündeki beklentiler nedeniyle, kısa-orta vadede ve daha az risk alabilen yatırımcı profili için mevduat tercihi de uygun olabilir.