12-25 Mayıs 2024 tarihli sayıdan

Yerel seçimlerin ardından seçim belirsizliğinin ortadan kalkmasıyla piyasaların odağına enflasyon ve cari denge, global para politikaları ve bölgesel jeopolitik gelişmeler yerleşti. Özellikle ekonomi yönetiminin tasarruf ve yapısal reformlar konusunu daha fazla vurgulayarak somut adımlar atılacağına yönelik açıklamaları pozitif olarak değerlendiriliyor.

Merkez Bankası'nın seçim öncesi gerçekleştirdiği faiz artışı sonrası açıklanan enflasyon verileri ile birlikte yüzde 50 politika faizi ile devam etme

dilik tutarlı duruşun bir göstergesi olarak değerlendiriliyor. TCMB, geçen hafta yaptığı toplantıda ise önceki raporda yüzde 36 olan 2024 yıl sonu tüketici fiyat endeksi artışı tahminini yüzde 38'e çıkardı.

Mayısta zirve yapması beklenen enflasyonun yaz aylarında düşüşe geçeceği beklentisi var. Piyasaların gözü bu süreçte enflasyonun üzerinde olmaya devam edecek.

TAKİP EDİLECEK GELİŞMELER

Uygulanan ekonomik programın pozitif etkilerinin uzun vadede görülmesi beklenirken kredi derecelendirme kuruluşlarından gelen açıklamalar ve en son S&P not artışı haberi TL varlıklara olan ilginin devam etmesini sağlıyor. Yaz aylarında içeride, turizm, iç talep ve ihracat dengesi ile ilgili gelişmeler piyasalara yön verecek. Yurtdışında ise AB ve ABD faiz kararları ve ileriye dönük mesajlar izlenecek.

Piyasalarda gelişmeler bu yönde seyrederken kur, altın, faiz ve borsada seyrin ne olacağı merak ediliyor. Yaz dönemi yaklaşırken yatırımcılar bu süreçte portföylerini nasıl oluşturması gerektiğini soruyor. Biz de bu süreçte aracı kurumlara yaz döneminde yatırımcıların nasıl hareket etmesi gerektiğini sorduk.

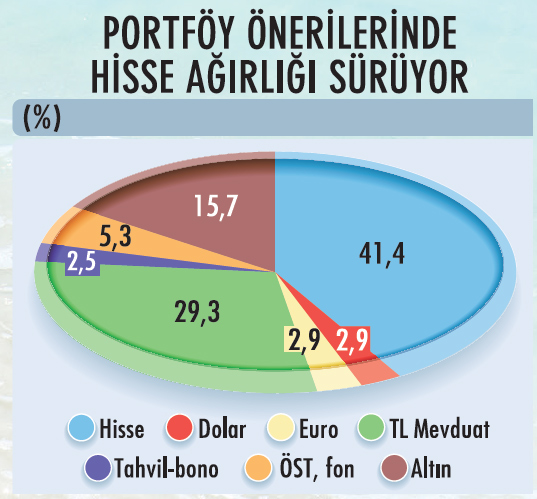

Yedi aracı kurumun portföy dağılım önerilerinde, hisse yüzde 41,4 gibi yüksek bir ortalamayla öne çıkıyor. Onu yüzde 29,3 ile TL mevduat, yüzde 15,7 ile altın takip ediyor. Dolar ve Euro önerileri geri plana düşerken ÖST fonlar da tavsiye edilen yatı-

rım araçlarında öne çıkıyor. Uzmanlara göre, uzun vadeli yatırım stratejisi ile hareket ederek dengeli bir portföy oluşturmak önemli.

PORTFÖYDE NELER ÖNERİLİYOR?

Yatırımcıların bu dönemde risk ve getiri tercihlerine göre yatırım stratejilerini oluşturması gerektiğini söyleyen ALB Yatırım Genel Müdürü İbrahim Çetin, ''Yatırımcının beklentisi tasarruflarını enflasyona karşı korumaksa yüzde 50 üzeri mevduat faizleri yatırımcının isteğini karşılayacak'' diyor.

İbrahim Çetin'e göre, eğer yatırımcı reel olarak bir miktar da getiri elde etmek isterse; portföylerinin şu an için yüzde

15'lik kısmını değerli madenlere, yüzde 35'lik kısmını vadeli mevduata ve kalan yüzde 50'lik kısmını ise Borsa İstanbul'da değerlendirebilir.

Yatırım Finansman Genel Müdürü Eralp Arslankurt ise bu süreçte riskli ve risksiz varlıklarda dengenin önemli olduğuna vurgu yaparak, ''Yüksek faiz ortamında portföylerin bir bölümü mevduat tarafında, diğer bölümü ise sektörel olarak ayrışabilecek hisse senetleri tercih edilebilir'' diyor.

Ata Yatırım Genel Müdür Yardımcısı Cemal Demirtaş, TL varlıklar içerisinde 2-3 aylık dönemde faizlerin cazip olmaya devam edeceğini fakat daha uzun vadeli bakan yatırımcıların -faizlerin ileride düşebileceği beklentisiyle- yine enflasyonist ortamda daha dayanıklı olabilecek şirketlerin hisselerinde pozisyon alarak bu yazı geçirebileceğini ifade ediyor. Demirtaş'a göre, daha uzun vadede, global büyüme döngüsünün başlamasıyla birlikte yeniden döngüsel şirketler ve emtia şirketleri ön plana çıkabilir.

BORSA, YENİ REKOR SEVİYELERİNDE

Hisse, yatırımcılara en çok önerilen yatırım aracı olarak öne çıkarken güçlü küresel risk iştahını ve yabancı yatırımcı ilgisini arkasına alan Borsa İstanbul (BİST) yeni zirvelerle yükselişine devam ediyor. 29 Nisan'da ilk kez 10.000 seviyesini aşan BİST-100, geçen hafta da 10.000 direncinin üzerindeki seyrine devam etti, 7 Mayıs'ta 10.336 ile zirve kapanışını gerçekleştirdi.

7 Mayıs'a ayrı bir parantez açmak gerekiyor. 7 Mayıs'ta gün içi hareketlerde BİST, 'swap (döviz-TL takası) kısıtlamalarının gevşetileceği' yönünde çıkan haberle çok hareketli bir gün geçirdi. Banka hisseleri swap spekülasyonuyla yüzde 4'e yakın yükseldikten sonra günü yüzde 2'nin üzerinde değer artışıyla kapattı.

Aynı gün Koç Holding ve Sabancı Holding dip seviyesine göre yüzde 3'e yakın yükselirken sanayi hisseleri yüzde 1,5 artış ile gün içindeki kayıplarının büyük kısmını geri aldı. Yükselişte geride kalan Erdemir, T. Şişecam gibi büyük hisselerin de pozitif ayrışması endeksin genelini olumlu etkiledi.

Aynı gün Kara Paranın Önlenmesine İlişkin Mali Çalışma Grubu'nun (FATF) Türkiye'nin gri listede kalmasına neden olan gelişmeleri ele aldığı toplantılar yaptığına yönelik çıkan haberler de endeksin günün sonuna doğru tepki alımları ile karşılaşmasını destekledi. Tüm bu gelişmelerle BİST-100, 7 Mayıs'ta yeni rekorunun 10.336 ile kırdı.

SWAP KISITLAMALARINI GEVŞETME HAZIRLIĞI

Swap piyasasına dönük sınırlamalar, 2018'deki kur krizinin ardından yabancıların TL'yi açığa satışını engellemek üzere getirilmişti. Geçen hafta çıkan haberlere göre; Türk yetkililer, Türk bankaların yurtdışı bankalarla yaptığı işlemlerindeki kısıtlamaları hafifletmek üzere çalışma yürütüyor. Swap limitlerinin gevşetilmesinin Türkiye'ye girişi istenen yabancı yatırımcıların ekonomi yönetimine sundukları temel talepler arasında yer aldığı kaydediliyor.

Bu noktada limitlerin ne kadar ve ne zaman gevşetileceği-nin henüz belli olmadığı, adımların kademeli olarak atılmasının muhtemel olduğu aktarılıyor. Ayrıca öncelikli olarak daha uzun vadeli işlemlerle ilgili limitlerin gevşetilmesinin planlandığı, böylelikle kısa vadede ortaya çıkabilecek istenmeyen oynaklık etkisinden sakınılmak istendiği de belirtiliyor.

YÜKSELİŞİ GETİREN UNSURLAR NELER?

A1 Capital Yatırım Araştırmadan Sorumlu Genel Müdür Yardımcısı M. Baki Atılal; seçimden önceki süreçte 'Faiz artışı gerekiyor ama yapılır mı yapılmaz mı' tedirginliğiyle 8.750'yi dip yapan BİST-100'ün yerel seçimlere 9.142 puandan girdiğine dikkat çekiyor.

TCMB'nin 2024 Mart'ta faizleri 500 baz puan artırmasıyla kararlılık mesajını çok net verdiğini kaydeden Atılal, "Kredi derecelendirme kuruluşlarından gelen görünüm ve not artışlarının da uygulanan politikaların beklenen etkilerine odaklamasıyla BİST, TL bazlı rekor seviyeler olan 10.300'lerde" diyor. BİST'in dolar bazlı 2018 yılı direnci olan 324 dolara çok yaklaştığını da aktaran Baki Atılal'a göre; bu seviyeler son derece beklenen ve doğal bir süreç sonucunda gelinen yerler.

Mart 2022'den beri en yüksek seviyeye çıkan yabancı payının ve artan işlem hacminin BİST'in yükselişin süreceğine işaret ettiğini kaydeden İş Yatırım Araştırma Direktörü Serhat Gürleyen, "Swap kısıtlamalarının kaldırılması ve yabancı yatırımcı girişinin hızlanacağı beklentisi piyasayı destekleyecektir" diyor.

Swaptan bağımsız rezervlerde son dönemdeki sert yükselişin BİST'i destekleyecek diğer bir gelişme olduğunun altını çizen Gürleyen; BİST'te olası geri çekilmeleri de alış fırsatı olarak görüyor. BİST'in orta vadeli hedefinin 13.000-

14.000 bandına yükselmek olduğunu söyleyen Serhat Gürleyen; kredi derecelendirme kuruluşlarının not artışlarının bu hedefe ulaşılmasında önemli bir rol oynayacağını da kaydediyor.

"YAZ DÖNEMİNDE 12.000'LER OLASI"

Tahminler, BİST'te yaz döneminde de yükseliş hareketlerinin devam edeceği yönünde. A1 Capital Yatırım Araştırmadan Sorumlu Genel Müdür Yardımcısı M. Baki Atılal; hem yılın ikinci çeyreğinin son dönemine hem de haziran ayına yönelik beklentilerin güçlü olduğunun altını çiziyor. Bu durumun yaz sezonunda piyasaya ilginin daha da artmasına imkân vermesini bekleyen Atılal, bu beklentilerin BİST'i 12.000-12.500 bandına çıkarabileceği tahmininde bulunuyor.

Ahlatcı Yatırım Genel Müdürü Atilla Esen; BİST'in özellikle yerel seçimler sonrasında siyasi atmosferin geride kalması ve açıklamaların yeni bir seçim veya siyasi tedirginlik içermemesi kaynaklı pozitif fiyatlama yaşadığı analizini yapıyor. Esen; "Bununla beraber daha fazla ekonomiye odaklanılacağı söylemleri, ikili ilişkilerde başta ABD olmak üzere görüşmelerin hızlanması sonrası yabancı yatırımcı ilgisinin artarak borsada yabancı oranının yüzde 40 seviyesine yaklaşması ve sonrasında S&P Global Ratings not artışı haberi 10.300 endeks seviyelerinde zirve oluşmasına neden oldu" diyor.

Mayıs ayında piyasaların yurtdışı piyasalara daha fazla korele olmasını bekleyen Atilla Esen; olası bir düzeltme hareketinin BİST'te 9.700-9.600 seviyesine kadar gerçekleşebileceği uyarısında da bulunuyor. Yaz aylarında ise tekrar yükselişin devam edeceğini öngören Esen; bu süreç için 11.500- 12.000 bandına işaret ediyor.

DÖVİZDE YÜKSELİŞLER SINIRLI MI KALACAK?

Borsada yükseliş eğilimi sürerken döviz cephesinde stabil hareket devam ediyor. Sıkılaştırma adımlarının devam etmesiyle birlikte yaz aylarında kur tarafında yükselişlerin sınırlı kalması bekleniyor. TCMB'nin devam eden süreçte yeniden rezerv biriktirmeye ağırlık vermesi durumunda ise kurda dalgalanma görülebilir.

2024 yılı ana temasında TL'nin reel anlamda değerli kalacağı yani enflasyondan daha az değer kaybedeceği senaryo ön planda bulunuyor. Yılın ilk dört ayındaki yüzde 19'luk enflasyon artışına rağmen dolar/TL'nin yıl başından bu yana yüzde 10'a yaklaşan yükselişinin bu durumun en canlı örneği olarak yorumlayan GCM Yatırım Genel Müdürü Alper Nergiz, ''Enflasyon ile mücadele konusunda TCMB'nin şahin mesajlar vermesi ve buna bağlı aldığı aksiyonlar önemli olmakla birlikte yılın ikinci döneminde maliye cephesinde sıkılaş-tmcı önlemlerle desteklenme beklentisi TL'nin reel anlamda güçlü kalmasını sağlayabilir'' diyor.

Alper Nergiz'e göre, dolar/TL tarafında yıl başından itibaren izlenen kontrollü yükselişin yılın kalan bölümlerinde de kademeli bir şekilde devam edeceği düşüncesi, son gelen TCMB kararları ile desteklenmekle birlikte yaz döneminde turizm tarafında beklenen döviz girişi olası kırılmaların etkisini de önemli ölçüde yavaşlatabilir ve 34,00 TL seviyesi çevresinde bir performans oluşmasını sağlayabilir.

Yaz aylarında turizm geliri etkisi ile dövizde sert yukarı hareketler beklemeyen Ahlatcı Yatırım Genel Müdürü Atilla Esen de yurtiçindeki faiz oranlarının seviyesine de bakıldığında ve yurtiçi yerleşiklerin döviz mevduatlarında düşüş incelendiğinde, yurtiçi döviz talebinin yatırım amacı ile azaldığını söylüyor.

Atilla Esen, "Yüksek politika faizi ve mevduat getirisi, olası yabancı para girişi devamı, kur korumalı mevduat sisteminden çözülmelerin TL'ye yönelmesi iyi senaryomuz'' diyor. Esen, bu senaryoda yükselişlerin sınırlı kalarak yatay fiyatlamanın devam etmesini ve merkez bankasının rezervlerini artırma amaçlı alımları sürdürmesini bekliyor. Atilla Esen'e göre, kötü senaryo ise uygulanan ekonomik modelin terk edilmesi, yeni küresel risklerin ortaya çıkması veya enflasyonda beklenen aşağı yönlü fiyatlamanın gerçekleşmemesi olabilir.

"EK FAİZ ARTIŞ POTANSİYELİ HALA GÜÇLÜ"

Piyasaları etkileyen unsurların arasında TCMB'nin politikaları geliyor. TCMB, 2024 Mart toplantısında politika faizini piyasa beklentilerinin üzerinde 500 baz puan artırarak yüzde 50 seviyesine çıkarttı. TCMB; 2024 Nisan toplantısında ise bu kez piyasaları şaşırtmadı ve faizlerde değişikliğe gitmedi.

TCMB'nin nisan ayında iç talebi izlemek üzere beklemeye geçtiğini ancak ek faiz artışlarına kapıyı açık bıraktığını kaydeden Gedik Yatırım Başeko-nomisti Serkan Gönençler'e göre; TCMB'nin sonraki faiz kararları için iç talep gelişmeleri temel belirleyici olmaya devam edecek. Gönençler; enflasyonda atalete katkı yapan belki de en önemli unsur olan tüketici davranışlarındaki bozulmayı yani talebi öne çekme eğilimini tersine çevirmenin zor olacağı ve bunun için mevduat faizlerinde ek yükselişlere ihtiyaç olabileceği yönündeki görüşünü de koruyor.

TÜFE, 2024 Nisan'da aylık yüzde 3,2 artışla yıllık yüzde 68,5'ten yüzde 69,8'e yükseldi. Mevcut enflasyon görünümüyle birlikte iç talebe ilişkin mevcut göstergelerin ek faiz artış potansiyelini güçlü tutmaya devam ettiğini söyleyen Serkan Gönençler; parasal sıkılaştırmanın gecikmeli etkilerini izlemek istediğini belirten TCMB'nin mayıs ayında ise 'bekle-gör' stratejisini sürdürebileceğini de sözlerine ekliyor.

"BAZ ETKİSİ DEVREYE GİRECEK"

Peki, böyle bir ortamda yaz döneminde gösterge faiz için hangi seviyeler söz konusu olabilir? InvestAZ Araştırma ve Strateji Birim Müdürü Mehmet Bilal Bircan; TCMB'nin, 2024 Mart'taki toplantısında seçim öncesinde piyasanın beklemediği şekilde faiz artışına giderek enflasyon karşısında kararlı duruşunu pekiştirmesinin yanı sıra kredibilitesini artırdığının da altını çiziyor.

TCMB'nin yönlendirmelerinin bu anlamda daha sağlıklı bir zemine otururken, piyasalarda da karşılık bulmaya başladığı analizini yapan Bircan; "Enflasyonda yaz aylarında baz etkisine bağlı keskin geri çekilme dikkate alındığında TCMB'den yeni bir faiz artışı beklemiyoruz" diyor. Ancak bankanın farklı araçlarla piyasaları yönlendirmeye devam edeceğini öngören Mehmet Bilal Bircan'ın yaz döneminde gösterge faiz için beklentisi yüzde 46-48 aralığında yer alıyor.

FED VE ECB CEPHESİNDE NELER OLUYOR?

TCMB'den bahsetmişken global iki önemli merkez bankası olan ABD Merkez Bankası FED ve Avrupa Merkez Bankası ECB tarafında yılın kalanına ilişkin öngörülere ve bu iki merkez bankasının kararların piyasalara etkilerine de değinmek önem arz ediyor. Yılbaşından bu yana FED'e ilişkin beklentilerin büyük bir değişim gösterdiğini söyleyen Yatırım Finansman Genel Müdürü Eralp Arslankurt; şu anda FED'e ilişkin mevcut senaryonun 2024 Eylül ve 2024 Aralık olmak üzere iki adet ya da yıl sonuna doğru bir faiz indirim olacağı şeklinde oluştuğunu aktarıyor.

ECB'nin ise daha erken bir faiz indirim sürecine girmesinin ve yılın ilk yarısı tamamlanırken faiz indirimlerinin başlamasının beklendiğini kaydeden Eralp Arslankurt'a göre; ECB, bu çerçevede FED'e göre daha erken ve daha fazla faiz indirimine gidebilir.

ECB'den ilk faiz indiriminin haziran ayında geleceği beklentisi hala korunuyor. ECB'den gelecek faiz indirimlerinin Euro Bölgesi'nde ekonomik aktiviteyi canlandıracağını kaydeden InvestAZ Araştırma ve Strateji Birim Müdürü Mehmet Bilal Bircan; "ECB'nin faiz indirimlerini, Euro Bölgesi'nin en büyük ihracat pazarımız olması nedeniyle Türkiye ekonomisi ve dolayısıyla finansal piyasalar açısından orta vadede olumlu değerlendiriyoruz” diyor.

SARI METAL ALTINDA YENİ REKORLAR GELİR Mİ?

Ekonomik ve jeopolitik belirsizlik zamanlarında genellikle güvenli liman olarak görülen altının fiyatı, 2024 yılının ilk çeyreğinde tüm zamanların en yüksek seviyelerine ulaştı. Öyle ki 2024'e 2.059 dolardan başlayan ons altın, 19 Nisan'da 2.392 dolar ile zirve kapanışını gerçekleştirdi. Bu yükseliş, özellikle Asya'da artan küresel talep ve merkez bankalarının önemli miktardaki alımlarından kaynaklandı.

2024'ün ilk çeyreğinde küresel altın talebi yıllık yüzde 3 artışla 1.238 tona (mt) yükseldi. Dünya Altın Konseyi'ne (WGC) göre; 2024 ilk çeyrek, 2016'dan bu yana en aktif çeyrek oldu ve merkez bankalarının altın alımı ilk çeyrekte 2023'ün aynı dönemine göre yüzde 1 artarak 290 tona yükseldi. Bu da merkez bankalarının altın alımında şimdiye kadarki en güçlü yıl başlangıcı oldu. Rapor; ilk çeyrekte TCMB'nin 30,1 ton ile dünyada en fazla net altın alımı yapan merkez bankası olduğunu da ortaya koydu. Net alımlarda TCMB'yi 27 tonluk alımla Çin Merkez Bankası takip etti. Hindistan Merkez Bankası ise 19 ton ile alımlarda üçüncü sırada yer aldı.

“İYİMSER BEKLENTİLER ÖN PLANDA”

Artan altın talebiyle de beraber ons altında olduğu gibi gram altında da zirveler görüldü ve 20 Nisan'da gram altın 2.500 TL'ye dayandı. Ancak nisan ayının son haftasından bu yana altında geri çekilmeler yaşanıyor. Son tabloda; 2.300 doların biraz üzerinde seyreden bir ons altın ve 2.400 TL'nin üzerinde kalıcı olmaya çalışan bir gram altın söz konusu.

Peki, yaz döneminde nasıl bir tablo oluşabilir? ‘Jeopolitik risk' temasının küresel piyasalarda ons altın fiyatında önemli bir yükseliş oluşturduğunu kaydeden GCM Yatırım Genel Müdürü Alper Nergiz; "2.400 doların üzerine çıkan performansıyla dikkat çeken kıymetli maden, FED'in faiz indirim zamanlamasını ötelemesi sonucunda tahvil ve dolar cephesinde yaşanan güçlenmeyle baskılandı” diyor. Ancak Nergiz'e göre; jeopolitik risk temasının devam etmesi, majör merkez bankalarından beklenen faiz indirim hikayesi ve son çeyrekteki ABD Başkanlık Seçimi değerli metallere yönelik iyimser beklentiyi ön planda tutuyor.

Alper Nergiz; "Yaz döneminde ons altın için 2.400 dolarların, dolar/TL'de 34,00 seviyelerinin test edilebileceği bir görünümde gram altın tarafında ise 2.600 TL üzerindeki fiyatlama performansıyla 2.650-2.700 bandı gündemimizde yer alabilir” diyor.

ALTIN TALEBİ CANLI KALMAYI SÜRDÜRÜYOR

Yıl başında FED'in ilk faiz indiriminin yaz aylarının başında başlayabileceğine yönelik beklentiler hakimdi. Bugün gelinen noktada ilk indirim tarihinin sonbaharın ortalarında olabileceğine yönelik beklentiler ağırlık kazandı. Ahlatcı Yatırım Genel Müdürü Atilla Esen; faiz indirim beklentilerinin geri çekildiği ve jeopolitik gerilimlerin dönem dönem hafiflediği ortamda ons altının yön bulmakta zorladığını aktarıyor. Atilla Esen; şöyle devam ediyor:

"Enflasyonun görece yüksek seyretmesi ve jeopolitik alandaki gerilimlerin sürmesi altın talebini canlı tutmaya devam ediyor. Özellikle Çin merkezli talep, altının dolar ons bazlı fiyatını yukarı yönlü destekliyor. Altın için iyi senaryo, altın fiyatlarını yukarı taşıyabilecek faiz indirimlerinin beklenenden önce gerçekleşmesi, kötü senaryo ise merkez bankalarının yıl sonuna kadar faiz indirimine gitmemesi ve jeopolitik risklerin barış görüşmeleriyle çözülmesi olur. Bu kapsamda yaz döneminde gram altında da 2.500-2.550 TL bandında hareketler bekliyoruz.”