BİST-100, her ne kadar beklentilerin altında kalan ekim ayı enflasyon rakamının desteğiyle kasım ayına iyimser bir tonda başlasa da henüz 11.000’in üzerinde pozitif görünümünü korumayı başarabilmiş değil. 1 Ekim’de 11.220 ile test edilen son bir ayın zirvesini geride bırakmakta zorlanan endekste, kısa vadede 11.160’ın ilk önemli direnç noktası olduğu, bu seviye geride bırakılmadıkça görünümün anlamlı şekilde iyileşmesinin beklememesi gerektiği analizi yapılıyor. Kısa vadede 10.800 altındaki olası hareketlerin ise yeniden ‘zayıflama sinyali’ olarak değerlendirileceğinin de altı çiziliyor.

Ekonomist’in 09 Kasım - 22 Kasım 2025 tarihli sayısından

Kısa vadede beklentiler böyleyken biz de yıl sonuna az bir zaman kala BİST-100’ün 2025’i hangi seviyelerde tamamlayabileceğini araştırdık. Uzman isimlerin BİST-100 için yıl sonuna ilişkin güncel beklentilerinde, 12.000 seviyesinin potaya girdiği görülüyor. Burada 11.500-12.000 bandına dikkat çekilirken, 12.000’in üzerinin test edilebileceği öngörüleri de yapılıyor.

DEĞERLEMELER NEYE İŞARET EDİYOR?

BİST’in bu dönemde fiyatladığı üç yurt içi parametre olduğunu söyleyen Tacirler Yatırım Araştırma Müdürü Serhan Yenigün, bunlardan ilkinin ‘siyasi gündem’ olduğunu ve burada son dönemde piyasa hassasiyetinin azaldığını kaydediyor. İkinci olarak beklentileri aşan eylül ayı TÜFE verileri sonrasında faiz indirim öngörülerinin törpülenmesinin BİST’i bir miktar sınırlasa da ekim ayı enflasyon verileriyle en azından PPK’dan faiz indirim beklentilerinin devam etmesinin BİST için destekleyici olacağına işaret eden Serhan Yenigün, şöyle devam ediyor:

“Üçüncü olarak, 2025 üçüncü çeyrek finansal sonuçları BİST tarafından takip ediliyor ancak henüz ikinci çeyrekten belirgin şekilde olumlu ya da olumsuz anlamda farklılaşan bir bilanço sezonu yaşamıyoruz. Dışsal faktörler tarafında ise ABD-Çin ilişkilerinde uzlaşma zemini elde edilmesi ve FED’den faiz indirim beklentilerinin korunması küresel hisse senedi piyasalarını destekliyor. ABD’de hükümetin kapalılık hali devam etse dahi, küresel risk iştahı pozitif kalmaya devam edebilir. Gündemin ötesinde, değerlemeler bazında bakıldığında 12 aylık BİST-100 hedeflerinin 15.000 üzerine işaret etmesi nedeniyle de BİST’te pozitif seyrin devamını bekliyoruz. Yıl sonunda ise 12.000 üzerini görmemiz mümkün.”

YÜKSELİŞLER SINIRLI KALIR MI?

GCM Yatırım Genel Müdürü Alper Nergiz, yıl sonuna yönelik olası performansları değerlendirebilmek adına, ekonomik ve politik gelişmelerin referans olmayı sürdürebileceğine dikkat çekiyor. Nergiz’e göre; borsada olası bir ralli ise siyasi belirsizliklerin ve enflasyona ilişkin risklerin azalmasına ve şirketlerin üçüncü çeyrek bilanço sonuçlarıyla birlikte geleceğe yönelik olumlu bir finansal hikâye oluşturabilme kabiliyetine bağlı. “Ancak genele yayılacak iyimser finansal sonuçların 2026’ya sarkması nedeniyle, BİST-100’de yukarı yönlü hareket yeni tetikleyici gelişmeler olmadığı sürece sınırlı kalabilir” diyen Alper Nergiz, bu açıdan borsadaki yükselişlerin kısa vadeli momentuma dayalı olarak ilerleyebileceği uyarısında bulunarak yıl sonu için daha temkinli şekilde 11.000-11.500 bandına işaret ediyor.

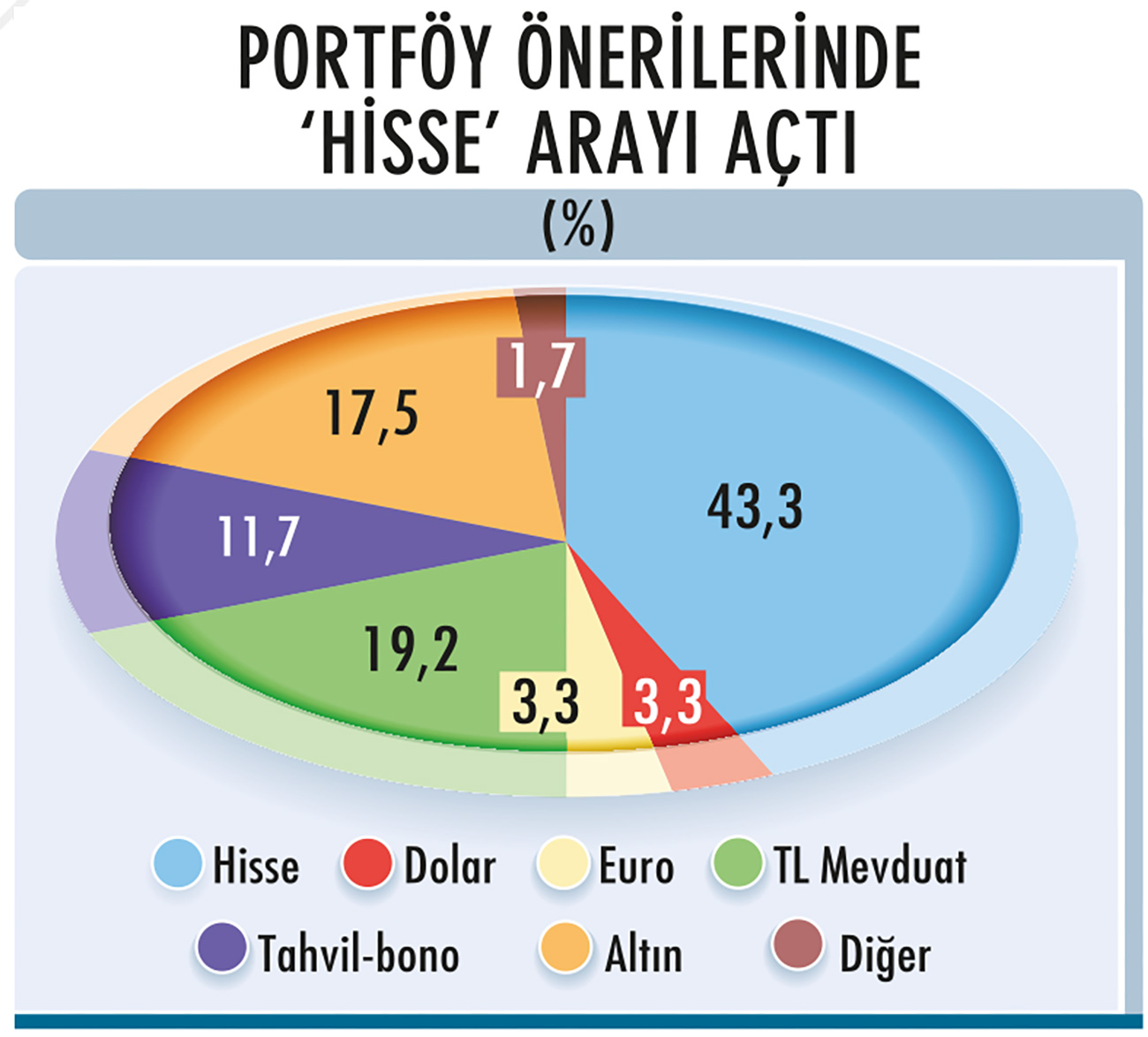

HİSSE, ‘AÇIK ARA’ ÖNDE

Faizlerdeki yukarı yönlü hareketle birlikte portföy önerilerinde uzun bir süre TL mevduat hissenin önündeydi. Temmuz ayı başındaki anketimizde borsaya ilişkin olumlu beklentilerdeki artışla hisse ile TL mevduata portföylerde eşit pay verilirken ağustos ayı sonundaki anketimizde ise hisse TL mevduatın önüne geçmişti. Kasım ayı başı itibarıyla baktığımızda da hissenin ‘açık ara’ önde olduğu görülüyor.

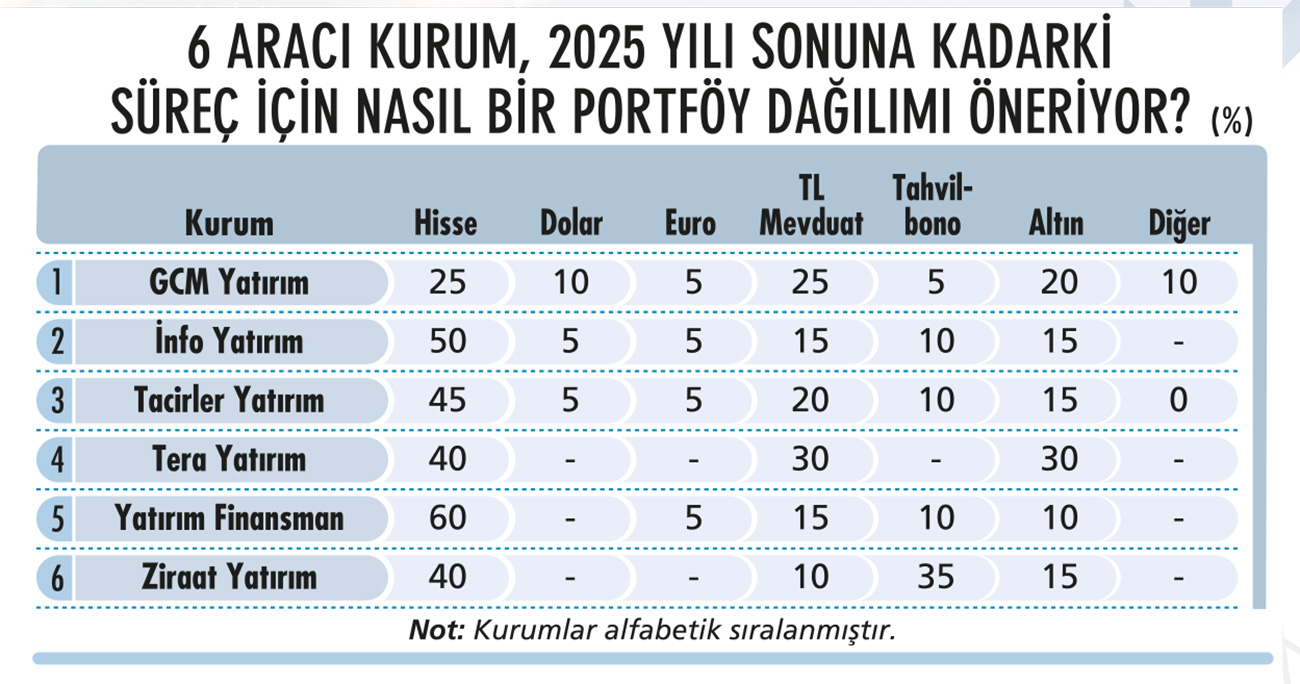

Grafiklerimizde inceleyebileceğiniz gibi; altı aracı kurumun portföy dağılımlarının ortalamasına göre; hisse yüzde 43,3 payla en çok önerilen yatırım aracı konumundayken onu yüzde 19,2’lik payla TL mevduat takip ediyor. Böylece hisse ve TL mevduat, toplamda portföyün yüzde 62,5’ini oluşturuyor. Bu iki yatırım aracını yüzde 17,5 ile altın ve yüzde 11,7 ile tahvil-bono takip ediyor. Ancak bu noktada uzmanlar, beklenmeyen haber akışlarına karşı portföyün ‘çeşitlendirilerek’ korunabileceği önerisini de yineliyor.

FIRSATLAR NASIL DEĞERLENDİRİLMELİ?

BİST’te faiz indirimi boyutunda yavaşlama sinyalleri beklentiler dahilinde olsa da sürecin devam etmesini ve üçüncü çeyrek finansallarıyla hisse bazlı hareketlerin oluşmasını bekleyen Yatırım Finansman, hisse senedi ağırlığını yüzde 60 seviyesinde tutuyor. Faiz indirimleriyle birlikte TL tahvil getirilerinde yaşanacak düşüşün tahvil fiyatlarında yukarı yönlü etki yaratmasını sınırlı da olsa bekleyen Yatırım Finansman, “Olası geri çekilmelerde ortaya çıkabilecek fırsatları değerlendirmenin yanı sıra pozitif reel faiz getirisi de göz önünde bulundurulduğunda, TL mevduat ağırlığını her ne kadar azaltmış olsak da yüzde 15’te tutmaya devam ediyoruz” diyor.

Tacirler Yatırım Araştırma Müdürü Serhan Yenigün’e göre; risk gruplarına göre farklı varlık sınıflarının potansiyel getirileri dikkate alındığında, yıllıklandırılmış periyotta hisse senedi piyasasının risk primi dahil potansiyeli halen ‘cazip’ durumda. Dengeli bir risk profili için model portföy dağılımında hisse ağırlığının ortalama üzeri tutulabileceğini kaydeden Yenigün; döviz tarafında, sıkı parasal duruşun sürmesi ve pozitif reel faiz ortamının devamı nedeniyle TL’ye karşı reel değerlenme beklemiyor ve döviz ağırlığının düşük tutulmasını öneriyor. Serhan Yenigün; “TL mevduatlar, halen yüksek reel getiri sunuyor. Altının ana trendinde de henüz bozulma yok, o nedenle altına da bir miktar yer ayrılabilir” diyor.

ALTUĞ DAYIOĞLU / REPIE PORTFÖY GENEL MÜDÜRÜ

“Likit fonların göreli önemi kademeli olarak azalabilir”

- İLGİ NEREDE YOĞUNLAŞIYOR? Son dönemde akışın en belirgin adresi Eurobond fonları. Bankalar döviz mevduatında cazip oran vermeyince, yatırımcı döviz bazlı getirinin görece yüksek olduğu Eurobond fonlarına yöneliyor. Bizim tarafta da bu kulvarda istikrarlı bir büyüme görüyoruz. Likit fonlar ise son 3-4 yılda mevcut statükonun doğal sonucu olarak öne çıktı, birikimleri bekletmek için ‘aktif park alanı’ işlevi gördü. Fakat faiz patikası 2026 yılı sonuna doğru yüzde 20–25 bandına doğru inerse, bankaların mevduat toplama ve kredi verme iştahını geri kazanacağını ve piyasadaki likit fon getirilerinin birkaç puan üzerinde mevduat oranlarıyla müşteriyi içeri çekmeye çalışacağını; dolayısıyla likit fonların göreli öneminin kademeli azalacağını öngörüyoruz. Likit fonlar 3-4 yıl öncesine kadar bir yatırım enstrümanından çok tasarruf sahibi için ‘nakit yönetimi’ aracıydı. Düşen faiz ve enflasyon bu ürünün tekrardan eski rolüne dönmesini sağlayacaktır.

- YATIRIMCILARA NE ÖNERİYOR? RePie Portföy olarak menkul kıymet yatırım fonlarında ürün setimizi Türkiye gündeminden bağımsız, önümüzdeki döneme uygun temalarla genişlettik. Büyümeyi Eurobond ve likit fona hapseden bir yaklaşım yerine, hisse senedi ve değişken fonları da kapsayan küresel tematik bir çerçevede ilerliyoruz. Fonlarımızdan genel bir örnek dağılım vermek gerekirse; dengeli bir model tercih eden yatırımcılarımızı yüzde 50’ye yakın bir oranda ‘değişken’, yüzde 20-25 oranında ‘tahvil&bono’ ve yüzde 20-25 oranında ‘Eurobond’ ve ‘değerli maden’ fonlarımızda tutuyoruz. Hisse fonlarını ise yatırımcının risk alma iştahına göre devreye alıyoruz. Keza değişken fonlarımızda zaten hisse pozisyonlarımız mevcut. Böyle bir dağılımın yıl başından beri getirisi mevduat kazancının güçlü biçimde üzerinde olmayı sürdürüyor.