Jeopolitik ve diplomatik gelişmelerin yön verdiği piyasalar Trump’ı ve FED’i de izliyor. TL’nin ve dövizin seyri için önemli olan bu başlıklar döviz fazlası ve açığı olan şirketleri de etkiliyor. Uzmanlar, TL’deki olası değer kaybına karşı döviz fazlası ve döviz bazlı geliri olan şirketleri öneriyor.

CEREN ORAL

[email protected]

Şirketlerin hedge mekanizmasını ne ölçüde kullandığına da dikkat edilmesi tavsiye ediliyor. Önceki hafta jeopolitik risklerin ve ABD vize krizinin etkisiyle 101.298’e kadar gerileyen BİST-100 Endeksi, bu seviyelerde piyasanın olumlu küresel dinamikleri ve gerginliğin kısa sürede giderileceği beklentisini satın almasıyla önceki haftayı 106.226’dan tamamladı.

Şirketlerin hedge mekanizmasını ne ölçüde kullandığına da dikkat edilmesi tavsiye ediliyor. Önceki hafta jeopolitik risklerin ve ABD vize krizinin etkisiyle 101.298’e kadar gerileyen BİST-100 Endeksi, bu seviyelerde piyasanın olumlu küresel dinamikleri ve gerginliğin kısa sürede giderileceği beklentisini satın almasıyla önceki haftayı 106.226’dan tamamladı.

Geçen hafta ise alıcılı seyir izleyen endeks, kritik eşik olarak kabul edilen 107.000’i aştı. Bunda ABD ile atılan olumlu adımlara ek olarak üçüncü çeyrek finansallarıyla ilgili güçlü kâr beklentilerinin de etkili olduğu yorumu yapılıyor.

DÖVİZ POZİSYONLARI

Piyasalarda görünüm böyleyken, son dönemde dövizdeki yükseliş de dikkat çekiyor. 2015’i dolar kuru 2,91 TL ve Euro kuru ise 3,18 TL ile geride bırakırken, 2016’da dolar kuru 3,52 TL’den, Euro kuru ise 3,72 TL’den kapanmıştı.

2017 yılının ilk yarısını ise dolar/TL 3,51, Euro/TL 4,01 ile bitirdi. Dolar/TL, önceki hafta 3,72’ye kadar yükselirken, geçen hafta 3,67-3,70 bandındaki hareketlerini sürdürdü.

Euro/TL de 4,30-4,33 aralığında bulunuyor. ABD'de Başkan Donald Trump'ın yeni ABD Merkez Bankası (FED) Başkanı için karar vermesinin beklendiği bir ortamda, FED'in aralık ayında faiz artırma isteğinin doların güçlü seyretmesine ve ABD'de reel faizlerin yükselmesine neden olduğu belirtiyor. Jeopolitik risklerdeki artışla TL’nin bölgesel para birimleri içinde negatif etkilendiği de ifade ediliyor.

Döviz kurundaki bu dalgalanmaların döviz pozisyonu bulunan şirketler açısından büyük önemi var. Net döviz pozisyonu, şirketin döviz varlıkları ve döviz yükümlülükleri arasındaki farkı ifade ediyor. Farkın pozitif olması, şirketin net döviz fazlası olduğu anlamına geliyor.

Döviz fazlası olan şirketler, TL değer kaybedip kur yükseldiğinde ‘kur farkı geliri’, TL değer kazanıp kur düştüğünde ‘kur farkı zararı’ yazıyor. Döviz açığı olan şirketler ise kur yükseldiğinde kur farkı zararı yazarken, kur düştüğünde kur farkı geliri elde ediyor. Şirketler döviz riskine karşı türev enstrümanlarla risk yönetimi (hedge) yaparak zararı azaltabiliyor.

HANGİ ŞİRKETLER?

HANGİ ŞİRKETLER?

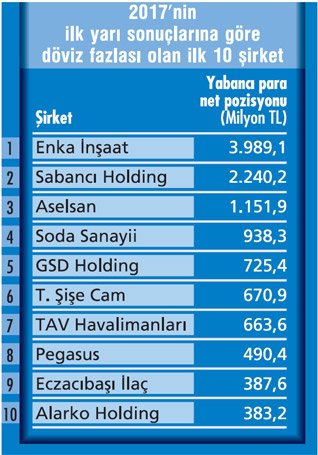

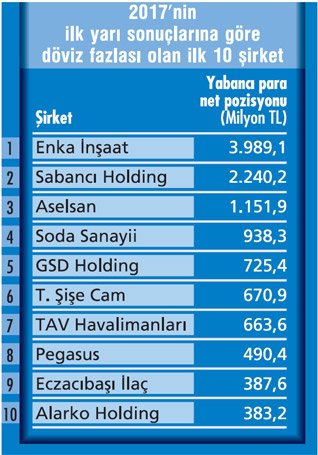

Biz de döviz hareketlerinin fazla olduğu bu süreçte bundan olumlu ve olumsuz etkilenen şirketleri belirledik. 2016'nın ve 2017'nin ilk yarı sonuçlarına göre, bankaları ve iştiraki banka olan holdingleri liste dışında bırakarak, döviz fazlası ve döviz açığı olan ilk 10 şirketi sıraladık. Tablolarımızda bu şirketleri karşılaştırmalı olarak görebilirsiniz.

2017'nin ilk yarısına göre döviz fazlası olan şirketler arasında Enka İnşaat, Sabancı Holding, Aselsan, Soda Sanayi, TAV gibi şirketler bulunuyor. Döviz pozisyonu ekside olan şirketler listesinde ise THY, Türk Telekom, Anadolu Efes, Zorlu Ene' gibi şirketler var.

2016’nın ilk yarısıyla karşılaştırdığımızda listelerde önemli bir değişim görülmese de şirketlerin döviz açıklarında bir miktar yükseliş olduğu dikkat çekiyor.

Gedik Yatırım'ın araştırma uzman yardımcısı Onurcan rünün yüksek döviz yükümlülüğüne sahip olduğunu söylüyor. Bal, otomotiv sektöründe iş yapısı kaynaklı olarak döviz yükümlülüğünün yüksek olduğunu gözlemlese de otomotivin ihracat ağırlıklı çalıştığını ve ihracat gelirleriyle doğal hedge sağladığını ifade ediyor.

ASIL RİSK NE?

ASIL RİSK NE?

2017 başından bu yana TL’nin dolara karşı değer kaybının nette yüzde 4 olduğu ifade ediliyor. Yıl sonuna kadar bu kaybın yüzde 10’u bulması durumunda, kur farkı giderinden dolayı döviz açığı olan şirketlerin kârının olumsuz etkileneceği kaydediliyor.

Uzmanlar, piyasa ve reel ekonomideki belirsizliklerin arttığı dönemlerde daha fazla bilanço riskiyle karşı karşıya kalan bu şirketlerin faaliyet kârı elde etseler bile finansman gideriyle zarara geçecekleri bilgisini veriyor.

Bu noktada da ‘hedging’ mekanizmasına dikkat çekiliyor. Reel Kapital uzmanları, döviz açığı olan şirketlerin bu riskin ne kadarını türev araçlarla koruduğunun önemli olduğunu ifade ediyor.

Söz konusu kurumun uzmanları, bu konuda şunları söylüyor: “Hedging’in yerleşmesi, döviz açık pozisyonu olan her şirketin bu açıktan olumsuz etkilenmesini ortadan kaldırıyor.

Artık asıl risk, kur oynaklığı. Döviz açık pozisyonunun hangi para birimi cinsinden olduğu da önemli. Sadece TL’deki dalgalanmalar değil, küresel ekonomideki gelişmelerin majör para birimleri üzerinde yaratacağı etki de izlenmeli.”

YATIRIMCILARA TAVSİYELER

YATIRIMCILARA TAVSİYELER

Bir şirketin kârındaki değişim, o şirketin hisse fiyatı üzerinde etkili oluyor. Kurlardaki dalgalanmaların sonuçlarının kârlara yansıması nedeniyle de döviz pozisyonları yatırımcıların radarında olan önemli bir unsur. Peki, yatırım kararlarında döviz pozisyonlarının nasıl bir etkisi var?

Ahlatçı Yatırım Araştırma Uzmanı Muammer Demir, “Yatırımcılar, döviz açığı ve döviz fazlası olan şirket hisselerine yatırım yaparken o şirketin finansallarındaki raporlama para birimine, türev enstrümanların varlığına ve şirketin ihracat ağırlıklı mı yoksa ithalat ağırlıklı mı çalıştığına dikkat etmeli” diyor.

Demir’e göre, yatırımcılar hisse işlemlerinde ‘zararı durdur’ ve ‘kâr al’ uygulamalarını kullanmalı, yüksek döviz fazlası olan şirketlerin finansal sonuçlarını incelerken esas faaliyetlerinden elde ettiği kâra odaklanmalı.

KRİTER NE?

Gedik Yatırım’dan Onurcan Bal, hissenin ya da sektörün cazip olup olmadığı konusunda döviz pozisyonlarına bakarak tercih yapılmasının tek başına yeterli olmadığı görüşünde.

Bal, bu konuda şunları söylüyor: “Örneğin şirketin Euro üzerinden yükümlülüklerinin bulunması durumunda Euro’daki değer kazançları finansalları olumsuz etkileyebilir ve bu etki finansman gelir/gider dengesi kaleminde görülebilir. Ancak satış gelirlerinin Euro ağırlıklı olması bu olumsuz etkiyi ortadan kaldırabilir ve kur etkisi projeksiyonunda sunulanın aksine kârlılığı olumlu etkileyebilir.”

"EURO FAZLASI OLAN ŞİRKETLER ÖN PLANA ÇIKABİLİR"

"EURO FAZLASI OLAN ŞİRKETLER ÖN PLANA ÇIKABİLİR"

Global Menkul Değerler'in analisti Rıdvan Baştürk'e göre, özellikle Euro'nun dolara karşı son aylarda değer kazanması, Euro geliri ve/veya fazlası olan şirketleri öne çıkarabilir.

TL'deki değer kayıpları döviz açığı olan şirketler için olumsuz olurken, gelirleri döviz bazlı olan şirketler iyi performans gösterecek.

Baştürk'ün şirketlerle ilgili değerlendirmeleri ise şöyle:

CEREN ORAL

[email protected]

Geçen hafta ise alıcılı seyir izleyen endeks, kritik eşik olarak kabul edilen 107.000’i aştı. Bunda ABD ile atılan olumlu adımlara ek olarak üçüncü çeyrek finansallarıyla ilgili güçlü kâr beklentilerinin de etkili olduğu yorumu yapılıyor.

DÖVİZ POZİSYONLARI

Piyasalarda görünüm böyleyken, son dönemde dövizdeki yükseliş de dikkat çekiyor. 2015’i dolar kuru 2,91 TL ve Euro kuru ise 3,18 TL ile geride bırakırken, 2016’da dolar kuru 3,52 TL’den, Euro kuru ise 3,72 TL’den kapanmıştı.

2017 yılının ilk yarısını ise dolar/TL 3,51, Euro/TL 4,01 ile bitirdi. Dolar/TL, önceki hafta 3,72’ye kadar yükselirken, geçen hafta 3,67-3,70 bandındaki hareketlerini sürdürdü.

Euro/TL de 4,30-4,33 aralığında bulunuyor. ABD'de Başkan Donald Trump'ın yeni ABD Merkez Bankası (FED) Başkanı için karar vermesinin beklendiği bir ortamda, FED'in aralık ayında faiz artırma isteğinin doların güçlü seyretmesine ve ABD'de reel faizlerin yükselmesine neden olduğu belirtiyor. Jeopolitik risklerdeki artışla TL’nin bölgesel para birimleri içinde negatif etkilendiği de ifade ediliyor.

Döviz kurundaki bu dalgalanmaların döviz pozisyonu bulunan şirketler açısından büyük önemi var. Net döviz pozisyonu, şirketin döviz varlıkları ve döviz yükümlülükleri arasındaki farkı ifade ediyor. Farkın pozitif olması, şirketin net döviz fazlası olduğu anlamına geliyor.

Döviz fazlası olan şirketler, TL değer kaybedip kur yükseldiğinde ‘kur farkı geliri’, TL değer kazanıp kur düştüğünde ‘kur farkı zararı’ yazıyor. Döviz açığı olan şirketler ise kur yükseldiğinde kur farkı zararı yazarken, kur düştüğünde kur farkı geliri elde ediyor. Şirketler döviz riskine karşı türev enstrümanlarla risk yönetimi (hedge) yaparak zararı azaltabiliyor.

HANGİ ŞİRKETLER?

HANGİ ŞİRKETLER?Biz de döviz hareketlerinin fazla olduğu bu süreçte bundan olumlu ve olumsuz etkilenen şirketleri belirledik. 2016'nın ve 2017'nin ilk yarı sonuçlarına göre, bankaları ve iştiraki banka olan holdingleri liste dışında bırakarak, döviz fazlası ve döviz açığı olan ilk 10 şirketi sıraladık. Tablolarımızda bu şirketleri karşılaştırmalı olarak görebilirsiniz.

2017'nin ilk yarısına göre döviz fazlası olan şirketler arasında Enka İnşaat, Sabancı Holding, Aselsan, Soda Sanayi, TAV gibi şirketler bulunuyor. Döviz pozisyonu ekside olan şirketler listesinde ise THY, Türk Telekom, Anadolu Efes, Zorlu Ene' gibi şirketler var.

2016’nın ilk yarısıyla karşılaştırdığımızda listelerde önemli bir değişim görülmese de şirketlerin döviz açıklarında bir miktar yükseliş olduğu dikkat çekiyor.

Gedik Yatırım'ın araştırma uzman yardımcısı Onurcan rünün yüksek döviz yükümlülüğüne sahip olduğunu söylüyor. Bal, otomotiv sektöründe iş yapısı kaynaklı olarak döviz yükümlülüğünün yüksek olduğunu gözlemlese de otomotivin ihracat ağırlıklı çalıştığını ve ihracat gelirleriyle doğal hedge sağladığını ifade ediyor.

ASIL RİSK NE?

ASIL RİSK NE?2017 başından bu yana TL’nin dolara karşı değer kaybının nette yüzde 4 olduğu ifade ediliyor. Yıl sonuna kadar bu kaybın yüzde 10’u bulması durumunda, kur farkı giderinden dolayı döviz açığı olan şirketlerin kârının olumsuz etkileneceği kaydediliyor.

Uzmanlar, piyasa ve reel ekonomideki belirsizliklerin arttığı dönemlerde daha fazla bilanço riskiyle karşı karşıya kalan bu şirketlerin faaliyet kârı elde etseler bile finansman gideriyle zarara geçecekleri bilgisini veriyor.

Bu noktada da ‘hedging’ mekanizmasına dikkat çekiliyor. Reel Kapital uzmanları, döviz açığı olan şirketlerin bu riskin ne kadarını türev araçlarla koruduğunun önemli olduğunu ifade ediyor.

Söz konusu kurumun uzmanları, bu konuda şunları söylüyor: “Hedging’in yerleşmesi, döviz açık pozisyonu olan her şirketin bu açıktan olumsuz etkilenmesini ortadan kaldırıyor.

Artık asıl risk, kur oynaklığı. Döviz açık pozisyonunun hangi para birimi cinsinden olduğu da önemli. Sadece TL’deki dalgalanmalar değil, küresel ekonomideki gelişmelerin majör para birimleri üzerinde yaratacağı etki de izlenmeli.”

YATIRIMCILARA TAVSİYELER

YATIRIMCILARA TAVSİYELERBir şirketin kârındaki değişim, o şirketin hisse fiyatı üzerinde etkili oluyor. Kurlardaki dalgalanmaların sonuçlarının kârlara yansıması nedeniyle de döviz pozisyonları yatırımcıların radarında olan önemli bir unsur. Peki, yatırım kararlarında döviz pozisyonlarının nasıl bir etkisi var?

Ahlatçı Yatırım Araştırma Uzmanı Muammer Demir, “Yatırımcılar, döviz açığı ve döviz fazlası olan şirket hisselerine yatırım yaparken o şirketin finansallarındaki raporlama para birimine, türev enstrümanların varlığına ve şirketin ihracat ağırlıklı mı yoksa ithalat ağırlıklı mı çalıştığına dikkat etmeli” diyor.

Demir’e göre, yatırımcılar hisse işlemlerinde ‘zararı durdur’ ve ‘kâr al’ uygulamalarını kullanmalı, yüksek döviz fazlası olan şirketlerin finansal sonuçlarını incelerken esas faaliyetlerinden elde ettiği kâra odaklanmalı.

KRİTER NE?

Gedik Yatırım’dan Onurcan Bal, hissenin ya da sektörün cazip olup olmadığı konusunda döviz pozisyonlarına bakarak tercih yapılmasının tek başına yeterli olmadığı görüşünde.

Bal, bu konuda şunları söylüyor: “Örneğin şirketin Euro üzerinden yükümlülüklerinin bulunması durumunda Euro’daki değer kazançları finansalları olumsuz etkileyebilir ve bu etki finansman gelir/gider dengesi kaleminde görülebilir. Ancak satış gelirlerinin Euro ağırlıklı olması bu olumsuz etkiyi ortadan kaldırabilir ve kur etkisi projeksiyonunda sunulanın aksine kârlılığı olumlu etkileyebilir.”

"EURO FAZLASI OLAN ŞİRKETLER ÖN PLANA ÇIKABİLİR"

"EURO FAZLASI OLAN ŞİRKETLER ÖN PLANA ÇIKABİLİR"Global Menkul Değerler'in analisti Rıdvan Baştürk'e göre, özellikle Euro'nun dolara karşı son aylarda değer kazanması, Euro geliri ve/veya fazlası olan şirketleri öne çıkarabilir.

TL'deki değer kayıpları döviz açığı olan şirketler için olumsuz olurken, gelirleri döviz bazlı olan şirketler iyi performans gösterecek.

Baştürk'ün şirketlerle ilgili değerlendirmeleri ise şöyle:

- Yüksek döviz borcu bulunan Migros, Türk Telekom, Anadolu Efes, Coca Cola İçecek bu durumdan olumsuz etkilenebilir.

- Arçelik, Ford ve Tofaş gibi ihracatçı şirketler için durum nötr gözüküyor.

- Petkim, gelirlerinin dolar bazlı olması ve satılan malların maliyetinin yüzde 15'inin TL bazlı olmasıyla TL'nin dolar karşısındaki kayıplarından fayda sağlayabilir.

- Enka İnşaat ve Tekfen Holding gibi daha çok yurtdışında faaliyet gösteren şirketler dolar cinsinden net nakit pozisyonları ve gelirleriyle iyi performans sergileyebilir.

- Trakya Cam güçlü ihracata dayalı geliriyle, Soda Sanayi ise güçlü döviz net nakit pozisyonu ve hem dolar hem Euro cinsinden geliriyle TL'deki değer kayıplarından yararlanabilir.