2021'de rekor kıran BİST; TL'yi özendirme amaçlı tedbirlerin kuru geriletmesiyle, yılsonunda sert düştü. 2022'de kur korumalı TL mevduat uygulamasının etkisi, TCMB'nin politikaları, makro veriler çok önemli olacak. TL bazında güçlü seyrin beklendiği BİST, 2022'de 2.500'lere yükselebilir.

26 Aralık 2021 – 08 Ocak 2022 tarihli sayıdan

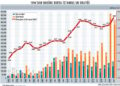

2021, Borsa İstanbul (BİST) için tarihinin en dalgalı ve en hareketli yıllarından biri olarak tarihe geçti. Özellikle 2021'in son çeyreği büyük ölçüde döviz kuru artışı etkilerinin fiyatlanmasıyla BİST-100 Endeksi'nde rekor üzerine rekor kırılan bir dönem oldu.

"Borsa İstanbul'un 2021 Performansı" başlıklı tablomuzda; borsanın 2021'deki dönüm noktalarını ve yaşanan gelişmelerin BİST'in seyrine etkilerini inceleyebilirsiniz.

Özetlemek gerekirse; 2021'e 1.495'den başlayan BİST-100; 20 Ocak'ta 1.569'a yükselerek atağa geçti. Ancak bu yükselişin devamı gelmedi ve endeks 21 Nisan'da 1.330'a kadar geriledi. Bu tarihten 26 Ekim'e kadarki süreçte 1.500'ü aşamayan BİST-100, kasım ayının başından itibaren ise çok hızlı bir yükseliş trendine girdi.

Tabloları görmek için görsellere tıklayın.

26 Ekim-8 Kasım arasında 1.500'den 1.600'e, 8-15 Kasım arasında 1.600'den 1.700'e, 17-24 Kasım arası 1.700'den 1.800'e, 24 Kasım-3 Aralık arasında 1.800'den 1.900'a yükselen BİST; 9 Aralık'ta 2.000 psikolojik seviyesini aştı. Zirve ise 16 Aralık'ta 2.279 ile geldi.

26 Ekim-8 Kasım arasında 1.500'den 1.600'e, 8-15 Kasım arasında 1.600'den 1.700'e, 17-24 Kasım arası 1.700'den 1.800'e, 24 Kasım-3 Aralık arasında 1.800'den 1.900'a yükselen BİST; 9 Aralık'ta 2.000 psikolojik seviyesini aştı. Zirve ise 16 Aralık'ta 2.279 ile geldi.TARİHE GEÇECEK GÜN: 20 ARALIK

Rekor gelse de dolar/TL’nin 17,20’leri test ettiği ve TCMB’nin piyasaya beşinci kez müdahale ettiği 17 Aralık’ta BİST, 2.000’lerin altına düştü ve iki kez devre kesici uygulandı. Dolar/TL’nin 18’leri gördüğü 20 Aralık’ta da BİST, 1.900’lere geriledi ve yine devre kesici uygulamasına başvuruldu. 20 Aralık günü piyasa kapanışından sonra ise piyasada tüm rota değişti.

Kabine toplantısının ardından Cumhurbaşkanı Erdoğan, temelde TL tasarrufları özendirme amaçlı bir dizi ekonomik tedbir açıkladı. Erdoğan, kurdaki yükselişin önüne geçmek için ise yeni bir finansal alternatifin bilgisini verdi. TL mevduat yatırımcısının TL’nin değer kaybından kaynaklı zararlarının karşılanmasını öngören ve TL mevduatı özendirecek finansal teklife göre; kur getirisi mevduat kazancının üstünde ise aradaki fark doğrudan Hazine tarafından karşılanacak.

Bu kazanç stopaj vergisinden muaf tutulacak. TCMB; ihracatçı şirketlere ileri vadeli kur satışı da gerçekleştirecek. Ayrıca temettü ödemelerinde yüzde 15 olan stopaj yüzde 10’a düşürülürken, BES’te devlet katkısı yüzde 25’ten yüzde 30’a yükseltildi.

YENİ DÜZENLEMENİN OLASI ETKİLERİ

Hükümetin kur korumalı TL mevduat ürünü açıklamasının ardından, TCMB de döviz mevduatlarının dövize endeksli TL hesaplarına dönüştürülmesini teşvik etmeye destek vereceğini açıkladı. Tera Yatırım Başekonomisti Enver Erkan; doğrudan TL mevduat açıldığında kur farkının Hazine, döviz tevdiat hesabından (DTH) TL vadeli mevduata geçişte kur farkının TCMB tarafından karşılanacağını aktarıyor.

TCMB ödemesine rezervler üzerinden yaklaşan Erkan; rezerv yeterliliğinin düşük olması nedeniyle, toplam para arzının artırılmasının TL’yi değersizleştirip enflasyon olarak yansıyabileceğine dikkat çekiyor. “TCMB’nin devrede olacağı DTH-TL çevrimlerinde uygulamanın bir sefere mahsus olması muhtemelen rezerv kaynaklarının üzerine aşırı yük binmemesi için” diyen Enver Erkan’a göre; ne kadar DTH’nin TL’ye çevrileceğini, enflasyon ortamında en az üç ay TL vadelide beklemenin tasarruf sahipleri için ne kadar cazip olacağını görmek gerekiyor.

Erkan; kur destekli TL mevduat açılışı ve DTH-TL dönüşümüne kur farkı desteği uygulamasının başarısı için enflasyondaki artışın, negatif TL getirilerinin, politika faizinin, DTH mudilerinin TL’ye ilgisinin derecesinin önemli olacağını kaydediyor.

Gedik Yatırım Ekonomisti Serkan Gönençler; yeni düzenlemenin kısa vadede yatırımcıları döviz mevduatlarının bir kısmını TL mevduata çevirme ya da en azından yeni döviz talebini önleme konusunda etkili olabileceğini tahmin ediyor. Gönençler; bunun da TL’nin stabilize olmasına yardımcı olabileceğini öngörüyor.

Serkan Gönençler; potansiyel kayıpların Hazine tarafından karşılanması halinde, bir süre sonra kayda değer bir parasal genişlemeyle enflasyonist etki yaratılabileceğinin not edilmesi gerektiği üzerinde de duruyor. Gönençler; “Mevduat faizinin enflasyonun oldukça altında kalmaya devam ettiği durumda, yatırımcının neden TL tercih edeceği konusu da net değil” diyor.

ÇOK CİDDİ KAYIP

Cumhurbaşkanı Erdoğan’ın dövize endeksli mevduat açıklamasının ardından 20 Aralık’ta 18,40’ları gören dolar/TL, ilk etapta yüzde 30 düştü. 21 Aralık’ta 11,2’ye kadar gerileyen dolar/TL, 23 Aralık’ta 10,00 seviyelerini gördü. Borsa ise bu gelişmelerin ardından oldukça ciddi bir yara aldı.

21 Aralık’ta kapanışını 1.892’den 22 Aralık’ta 1.804’ten yapan BİST, gün içi hareketlerde 1.700’leri de test etti.

İş Yatırım ekonomistleri, borsadaki bu satışların ağırlıklı olarak kurdaki artıştan yararlanan şirketlerde olduğu analizini yapıyor. “Dolar bazında değer artışını gören yabancı yatırımcı pozisyon azaltıyor.

Borsadaki satışı alış fırsatı olarak görüyoruz” diyen İş Yatırım; kısa vadede oynaklığın yüksek olacağı uyarısında da bulunuyor, Kurum; tepki alışı önermek için yabancı satışının kesildiğini görmek gerektiğinin altını çiziyor.

BİST’İ DESTEKLEYECEK UNSURLAR

- Borsanın son altı yılın beşini kazançla tamamlandığı görülüyor. 2016’yı yüzde 9, 2017’yi yüzde 50 getiriyle kapatan BİST-100; 2018’i yüzde 21 kayıpla geride bıraktı. 2019’da yüzde 29, 2020’de yüzde 28’lik kazanca imza atan borsa, 4 Ocak-16 Aralık 2021 arasında yüzde 52 yükseldi. Ancak son düşüşlerle 22 Aralık itibarıyla getiri de yüzde 20’lere gerilemiş durumda.

- BİST’te 2021 Ekim’den itibaren enflasyon ve kur artışlarının şirket değerlemeleri üzerindeki etkisi fiyatlanıyordu. Yatırım Finansman Strateji ve Yatırım Danışmanlığı Müdürü Serhan Yenigün; son günlerde artan yüksek volatilite ve kurda gerilemeye karşın, ortalama değerlerin halen üçüncü çeyreğe ve 2020 son çeyreğe göre yukarıda olduğuna işaret ediyor.

- Bu nedenle özellikle sanayi şirketlerinde 2021 son çeyrek finansal performansına dair olumlu beklentilerin korunduğunun altını çizen Yenigün; “Bu, 2022’de dağıtılacak temettü beklentilerine de pozitif yansıyarak, mevcut volatilite geride kaldığında BİST’i desteklemeyi sürdürebilir” diyor.

- BİST’te TL bazında güçlü seyrin devamını bekleyen Serhan Yenigün; TL’de kaybın sona ermesi durumunda dahi tüketim ve büyümesinde yavaşlama olmayan şirketlerin üretim ve satış hacimlerinin daralmadığı senaryoda BİST’te yüksek getiri potansiyelinin sürebileceği görüşünde.

- Bu potansiyelin yatırımcı iştahını çekmesiyle TL bazında endeksin 2022’de yeni rekorları test edeceğini öngören Yenigün’ün 12 ay vadeli BİST-100 Endeksi hedefi 2.500. Ancak Serhan Yenigün; TL’deki her yüzde 10’luk değişimin bu hedefi aynı yönde yaklaşık yüzde 6 aşağı ya da yukarı çektiği notunu da düşüyor.

HİSSE AĞIRLIĞI SÜRÜYOR

Ahlatcı Yatırım Araştırma Uzman Yardımcısı Uğurcan Kaya; kurdaki düşüş ve mevduata ‘kur farkı’ eklemesi yapılacak olmasının satış baskısını artırdığını, algoritmaların ve kredili pozisyonu olanların da satışa geçmesiyle satışların derinleştiğini söylüyor.

Uğurcan Kaya’ya göre; böyle zamanlarda kârlılığını arttıran, döviz geliri olan, ürün tedarikinde diğer şirketlere göre pozitif ayrışan ve fiyatların yükselmesinden kaynaklı talep düşüşü öngörülmeyen şirketlere yatırım yapılmasında fayda var. Kaya; yatırımcıların hisse seçimi yaparken borsanın yükselişine ayak uyduramayan hisselere, sadece ‘fiyatı yükselmedi’ diye yatırım yapılmaması gerektiği kanaatinde.

Global Menkul Değerler Araştırma Direktörü Banu Dirim; BİST’in son yaşanan volatilite sonrasında dolar bazında hala makul seviyelerde olduğuna değiniyor. Sektörel/hisse bazlı olumlu beklentiler nedeniyle hisse senedi piyasasındaki olumlu hareketin devamını bekleyen Banu Dirim; şu aşamada 2022’nin ilk çeyreği için hisse payını yüzde 40 olarak belirliyor.

“Küresel merkez bankalarının politikaları dikkate alındığında portföyde altının ağırlığı yüzde 10 ile düşük tutulabilir” diyen Dirim; kur korumalı TL mevduat uygulaması dolayısıyla dövize karşı TL ağırlığının daha fazla tercih edilebileceğini söylüyor. Banu Dirim; dolara yüzde 10, Euro’ya yüzde 10, TL mevduata yüzde 15, tahvil-bonoya yüzde 10, ÖST fona yüzde 5 pay veriyor.

BANKALAR MI SANAYİ Mİ?

Peki; 2022’nin kazananı bankalar mı yoksa sanayi hisseleri mi olacak? A1 Capital Araştırma Genel Müdür Yardımcısı Baki Atılal; bu soruya, “Normal şartlarda bankacılık sektörü olması gerekiyor” diye cevap veriyor.

Düşük faizin marjlar üzerinde ciddi kâr alanı yarattığını ve karşılık oranlarının azaldığını kaydeden Baki Atılal; türev işlem kârının elde edildiğini, komisyonlarda da toparlanma olduğunu söylüyor.

Baki Atılal; yeni TL teşvik programıyla büyüme odaklı, toparlanma sürecinde daha zayıf kalan banka, holding, telekom ve perakende hisselerinin, BES’e katkının artmasıyla da sigortacılığın öne çıkabileceğini öngörüyor.

2022’DE BORSAYI ETKİLEYECEK 20 FAKTÖR

YURTİÇİ

1. Döviz kurlarının oynaklık derecesi ve risk-borçlanma profiline etkileri,

2. Makroekonomik veriler,

3. Makroekonomik dengelerin sağlanmasındaki zorluklar,

4. Enflasyonun yükselebileceği seviyeler,

5. TCMB’nin para politikası,

6. Döviz mevduat çevrimi teşvikine talebin boyutu,

7. Yeni ekonomik modelin sonuçları ve sürdürülebilirlik derecesi,

8. Faiz ve CDS’lerin seyri,

9. Siyasi, jeopolitik ve diplomatik gelişmeler,

10. Aşılamadaki seyir ve yeni varyantların pandemi sürecine yansımaları.

YURTDIŞI

1. Global ekonomi verileri ve küresel büyüme oranları,

2. Gelişmekte olan ülkelerde enflasyonun seyri,

3. FED ve diğer merkez bankalarının sıkılaştırıcı politika yolu,

4. Mali politika uyumu ve merkezi yönetim borçlanma yapısı,

5. Tahvil faizleri ve ülkeler arası faiz makasları,

6. Covid-19 ile ilgili haber akışı ve önlemlerin ekonomiye etkileri,

7. Gıda ve enerji fiyatlarındaki artış,

8. Tedarik zincirlerinde ve lojistik unsurlarda normalleşme olgusu,

9. ECB’nin hamleleri,

10. ABD-Çin ilişkileri ve Çin ekonomisindeki gelişmeler.

UTKU ERGÜDER GARANTİ BBVA YATIRIM GENEL MÜDÜRÜ İSKONTO ARTAR MI, DÜŞER Mİ?

UTKU ERGÜDER GARANTİ BBVA YATIRIM GENEL MÜDÜRÜ İSKONTO ARTAR MI, DÜŞER Mİ?

Globalde önceki yıllara görece sıkı para politikalarının tartışıldığı ortamda piyasalarda oynaklığın yükselmesi olasılığı oldukça yüksek. Garanti BBVA Yatırım Genel Müdürü Utku Ergüder; BİST-100’de de bu eğilim paralelinde geniş bir işlem bandında dalgalanmalar görülebileceğini kaydediyor.

Ergüder; bu perspektifte gelişen piyasalara göre yüzde 53’lük F/K oranı iskontosuyla işlem gören Türk hisse piyasasında cazibenin sürdüğüne de dikkat çekiyor.

“Son iki yılda olduğu gibi iskontonun yüzde 60-65’e ulaşması halinde BİST’te seçici hisse pozisyonları artırılabilir” diyen Utku Ergüder’e göre; yurtiçi ve yurtdışında uygun şartların oluştuğu ortamda BİST’te iskonto yüzde 35-40’a düşebilir.

Ergüder; yurtiçinde kur ve mevduat faizleri gibi faktörlerin denge bulduğu seviyelerin BİST’in potansiyelinin netleşmesini sağlayacağını da sözlerine ekliyor.

ENDER ŞAHİN / İNFO YATIRIM İCRA KURULU BAŞKANI VE CEO’SU “DÜŞÜŞLERDE PANİKTEN, YÜKSELİŞLERDE FAZLA CESUR OLMAKTAN KAÇININ”

ENDER ŞAHİN / İNFO YATIRIM İCRA KURULU BAŞKANI VE CEO’SU “DÜŞÜŞLERDE PANİKTEN, YÜKSELİŞLERDE FAZLA CESUR OLMAKTAN KAÇININ”

YATIRIMCILARA NE ÖNERİYOR?

Temel ve teknik anlamda güçlü, yönetimi tecrübeli ve iyi olan şirketler, BİST’teki şoklardan çok fazla etkilenmiyor. Yatırımcıların duygularıyla değil, piyasa koşullarına göre hareket etmesi gerektiğini düşünüyoruz. Düşüşlerde fazla panik ve yükselişlerde fazlaca cesur davranmak büyük oranda zararla sonuçlanıyor. Yeni yatırımcılar ise volatilitesi yüksek piyasayı tecrübe edecekler. Yatırımcılara stop-loss ve hedef fiyat stratejilerinin olması gerektiğini hatırlatmamız gerekiyor.

PORTFÖY DAĞILIMI NASIL OLMALI?

Günümüz şartlarına bakıldığında; yabancı para cinsinden geliri olan, sattığı malın fiyatı dövize endeksli olan, düşük borçluluğu olan, artan finansman giderlerinden etkilenmeyen şirketlere bakılmasını öneriyoruz. 2021’in son çeyreği TL’nin değer kaybetmesinden ve enflasyonun yükselmesinden kısmen faydalanacak şirketlerin hızla değer kazandığı bir çeyrek oldu.

2022’de para politikasında normalleşmeye dönüldüğü ve TL değer kazandığı takdirde bankaların sanayi paylarından daha iyi performans göstermesi beklenebilir. Bu kapsamda 2022’nin ilk çeyrek dönemi için oluşturulacak portföylerde hisseye yüzde 30, dolara yüzde 20, Euro’ya yüzde 20, tahvil-bonoya yüzde 5, ÖST fonuna yüzde 5, altına yüzde 20 oranında pay verilebilir.