Borsa yükselirken sekiz aracı kurumun ve portföy yönetim şirketinin mart sonuna kadarki süreç için portföy önerilerini aldık. Önerilerde ilk sırada hisse, ikinci sırada TL mevduat var. Ancak BİST-100'de kâr realizasyonları görülebileceği de kaydediliyor.

CEREN ORAL

[email protected]

Borsa İstanbul (BİST), son 22 yılın en iyi ocak ayını geride bıraktı ve önemli borsa endeksleri içinde TL ve dolar bazında en iyi performansı gösteren borsa oldu. 87.399'dan başladığı ocak ayını 104.074'ten tamamlayan BİST-100, yatırımcısına TL bazında yüzde 19,1 kazandırdı. Ocak ayında BİST-100'ün sekiz ayın en yüksek seviyesi olan 105.930'u test ettiğini ve tarihinde üçüncü kez 11 gün arka arkaya yükseldiğini de not edelim.

Şeker Yatırım analistleri, ABD ile ilişkilerin normalleşmesinin, jeopolitik risklerin azalmasının ve FED'in güvercin tona geçerek faiz artırımlarına ara verebileceği beklentisinin BİST'teki yükselişi desteklediğini kaydediyor. Tahvil faizlerinin 220 baz puan düşmesinin de BİST'i olumlu etkilediğini söyleyen kurum analistleri, TL'nin FED'in ocak toplantısı sonrasında değer kazandığını da belirtiyor.

SEKİZ KURUM NE ÖNERDİ?

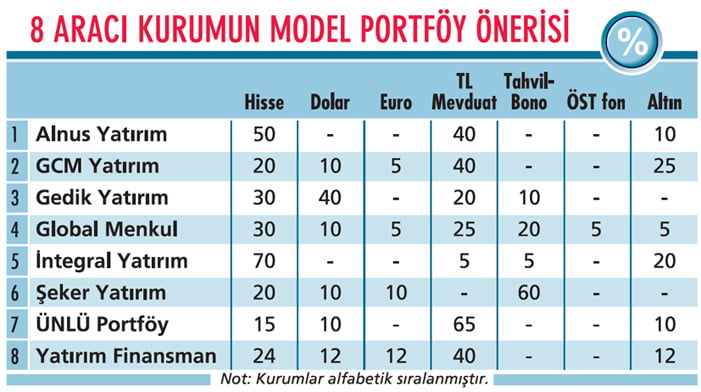

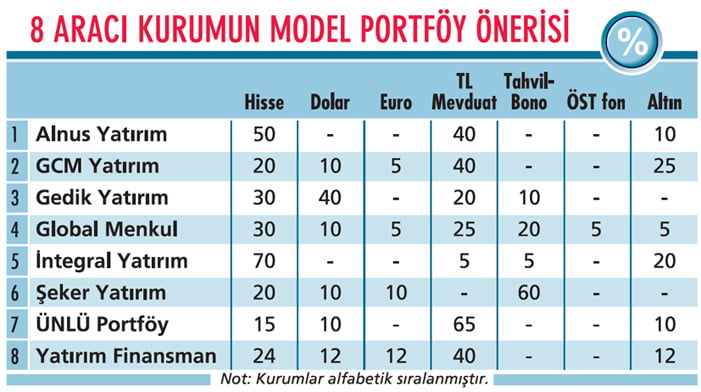

Piyasalardaki görünüm böyleyken sekiz aracı kurumun ve portföy yönetim şirketinin üst düzey yöneticilerine 2019 Mart sonuna kadarki sürede portföy dağılımının nasıl olması gerektiğini sorduk. Tablomuzda önerileri görebilirsiniz. Portföyler için TL mevduat ve hisse önerisi ağırlığı sürüyor.

Faizlerin hala cazip olması TL mevduatı öne çıkarıyor. Hisse tarafında, kur hareketinden olumlu etkilenerek 2018 son çeyrek sonuçları iyi gelebilecek hisselere yatırım yapılmasının portföye ekstra getiri katkısı sunabileceği üzerinde duruluyor. Ancak BİST-100'de kâr realizasyonu görülebileceği de belirtiliyor.

KÂR SATIŞLARINA DİKKAT!

İntegral Yatırım hisseye yüzde 70 pay ayırıyor. İntegral Yatırım'dan Seda Yalçınkaya Özer, bunun nedenini, "2019'da BİST'ten 2018'e göre daha kötü performans beklemiyor, 2018'de aşırı satılan hisselere talebin oluşabileceğini düşünüyoruz" diyerek açıklıyor.

BİST'in benzerlerine kıyasla iskontolu olmasının cazibeyi artırdığını düşünen Özer, Arçelik, Vestel Beyaz Eşya, Tofaş Oto, Turkcell, Türk Telekom, Enka İnşaat, Migros, Tekfen Holding, Şok Marketler ve Otokar'ı beğeniyor. Yüzde 20 iskontolu bankalara ilgi olduğunu da belirten Özer, 2019'da bu ilginin devamını bekliyor.

Şeker Yatırım ise ocak ayındaki güçlü yükseliş sonrası BİST'in şubat ayında kâr satışlarıyla karşılaşmasını ve daha dar bantta dalgalanmasını bekliyor. Ancak kurum olası kâr satışlarının yeni yabancı girişleri için alım fırsatı olabileceği görüşünde.

Şeker Yatırım'a göre, BİST şubat ayında 97.000-108.000 arasında dalgalanabilir ve bu ayı sınırlı da olsa pozitif kapatabilir. Kurumun portföy dağılımında hisse ve döviz sepeti yüzde 20'şer, tahvil-bono yüzde 60 pay alıyor.

"RİSKİ DAĞITIN" UYARISI

Yakın dönemde hisse piyasasında önemli bir yükseliş ve kurlarda gerileme gözlendi. Gedik Yatırım Genel Müdürü Metin Ayışık, piyasalardaki mevcut seviyeler itibarıyla seçici yaklaşılmasının ve kısa vadeden ziyade orta-uzun vadeli pozisyon alınmasının önemine vurgu yapıyor. Bu bağlamda portföylerdeki hisse ağırlığının yüzde 30 olarak belirlenmesinin yerinde olacağını belirtiyor.

Ayışık, "Bu dönemde özellikle yüksek temettü verimliliği potansiyeli taşıyan hisselerin endekse kıyasla olumlu görünüm sergilemesi muhtemel" diyor. Gedik Yatırım'ın temel anlamda beğendiği hisseler arasında ise Mavi Giyim, Otokar, Sabancı Holding, Tekfen Holding, Türk Telekom ve Vakıfbank yer alıyor.

Metin Ayışık, hisse piyasasındaki olası dalgalanmaların portföy getirisini dengeli seviyelerde tutabilmesi ve mevcut faiz seviyelerinden yararlanmak maksadıyla sabit getirili menkul kıymet (mevduat, tahvil-bono, ÖST-fon) ağırlığını ise yüzde 30'larda tutuyor. Ayrıca yine hisse piyasasındaki dalgalanmalara karşı risklerin dağıtılması için yüzde 40 dolar/TL taşınabileceğini sözlerine ekliyor.

YATAY PERFORMANS MI?

ÜNLÜ Portföy Genel Müdürü Altuğ Dayıoğlu, ocak ayında oldukça hızlı yükselen borsanın seçim belirsizliği atlatılana dek yatay performans göstermesini yüksek olasılık olarak görüyor.

Dayıoğlu, "FED'in faiz artırım sürecinde duraksaması fiyatlara belli oranda yansıdı" diyor. Borsanın yönünü global büyümeye ilişkin beklentilerin ve yurtiçinde atılacak ekonomik yapısal dönüşümü destekleyen kararların belirleyeceği kanaatinde olduğunu da ifade ediyor.

ÜNLÜ Portföy'ün dağılımında hissenin payı yüzde 15. Kurum, hisse tarafında Turkcell, Tüpraş ve Şok Marketler'i beğeniyor. Ağırlığı yüzde 65 ile TL mevduata veren ÜNLÜ Portföy, dengeleyici varlık sınıfı olarak kullandığı döviz ve altını gevşemelerde artırmayı öneriyor.

PORTFÖYLER NASIL DEĞİŞTİ?

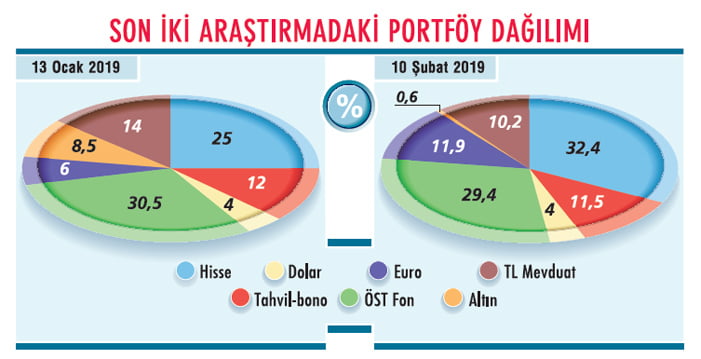

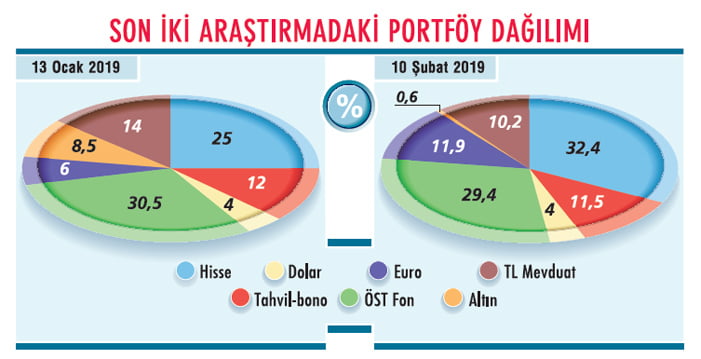

Çalışmamıza göre portföylerde ilk sırada yüzde 32,4 ile hisse, ikinci sırada yüzde 29,4 ile TL mevduat yer alıyor. 13 Ocak tarihindeki araştırmamızda ise yüzde 30,5 ile TL mevduat ilk sırada yer alırken yüzde 25 ile hisse ikinci sıradaydı. Bu süreçte TL mevduat geriledi, hisse yükseldi.

Hissedeki yükselişi, BİST- 100'ün benzerlerine göre taşıdığı iskontoya ek olarak 2019 yılı getirisinin güçlü olacağı öngörüsüyle hisse bulundurmanın orta-uzun dönemde uygun olacağı algısı açıklıyor.

Bu süreçte faizlerdeki aşağı yönlü eğilim TL mevduatın payındaki düşüşün nedeni olarak gösteriliyor. Ancak TCMB'nin yüzde 24'teki fonlama faizi ile bankaların verdiği faizin mevduatı halen cazibeli kıldığı da belirtiliyor. Dolar ile Euro'nun payında önemli bir değişim yok.

Altın ise 2018'den devralınan jeopolitik risklerin güvenli limanlara talebi artırabileceği tahminiyle portföylerde önerilmeye devam ediyor. Ancak tahvil-bononun payının yüzde 6'dan yüzde 11,9'a yükselmesi, ÖST fonun payının yüzde 8,5'ten yüzde 0,6'ya gerilemesi dikkat çekiyor.

Bu değişimde özellikle tahvil tarafında getirilerin güçlü olacağı öngörüsünün etkili olduğu belirtiliyor. ÖST'nin tahvile göre daha yüksek getiri vaat etse de mevcut ekonomik konjonktürde oldukça riskli bir araç olduğunun da altı çiziliyor.

CEREN ORAL

[email protected]

Borsa İstanbul (BİST), son 22 yılın en iyi ocak ayını geride bıraktı ve önemli borsa endeksleri içinde TL ve dolar bazında en iyi performansı gösteren borsa oldu. 87.399'dan başladığı ocak ayını 104.074'ten tamamlayan BİST-100, yatırımcısına TL bazında yüzde 19,1 kazandırdı. Ocak ayında BİST-100'ün sekiz ayın en yüksek seviyesi olan 105.930'u test ettiğini ve tarihinde üçüncü kez 11 gün arka arkaya yükseldiğini de not edelim.

Şeker Yatırım analistleri, ABD ile ilişkilerin normalleşmesinin, jeopolitik risklerin azalmasının ve FED'in güvercin tona geçerek faiz artırımlarına ara verebileceği beklentisinin BİST'teki yükselişi desteklediğini kaydediyor. Tahvil faizlerinin 220 baz puan düşmesinin de BİST'i olumlu etkilediğini söyleyen kurum analistleri, TL'nin FED'in ocak toplantısı sonrasında değer kazandığını da belirtiyor.

SEKİZ KURUM NE ÖNERDİ?

Piyasalardaki görünüm böyleyken sekiz aracı kurumun ve portföy yönetim şirketinin üst düzey yöneticilerine 2019 Mart sonuna kadarki sürede portföy dağılımının nasıl olması gerektiğini sorduk. Tablomuzda önerileri görebilirsiniz. Portföyler için TL mevduat ve hisse önerisi ağırlığı sürüyor.

Faizlerin hala cazip olması TL mevduatı öne çıkarıyor. Hisse tarafında, kur hareketinden olumlu etkilenerek 2018 son çeyrek sonuçları iyi gelebilecek hisselere yatırım yapılmasının portföye ekstra getiri katkısı sunabileceği üzerinde duruluyor. Ancak BİST-100'de kâr realizasyonu görülebileceği de belirtiliyor.

KÂR SATIŞLARINA DİKKAT!

İntegral Yatırım hisseye yüzde 70 pay ayırıyor. İntegral Yatırım'dan Seda Yalçınkaya Özer, bunun nedenini, "2019'da BİST'ten 2018'e göre daha kötü performans beklemiyor, 2018'de aşırı satılan hisselere talebin oluşabileceğini düşünüyoruz" diyerek açıklıyor.

BİST'in benzerlerine kıyasla iskontolu olmasının cazibeyi artırdığını düşünen Özer, Arçelik, Vestel Beyaz Eşya, Tofaş Oto, Turkcell, Türk Telekom, Enka İnşaat, Migros, Tekfen Holding, Şok Marketler ve Otokar'ı beğeniyor. Yüzde 20 iskontolu bankalara ilgi olduğunu da belirten Özer, 2019'da bu ilginin devamını bekliyor.

Şeker Yatırım ise ocak ayındaki güçlü yükseliş sonrası BİST'in şubat ayında kâr satışlarıyla karşılaşmasını ve daha dar bantta dalgalanmasını bekliyor. Ancak kurum olası kâr satışlarının yeni yabancı girişleri için alım fırsatı olabileceği görüşünde.

Şeker Yatırım'a göre, BİST şubat ayında 97.000-108.000 arasında dalgalanabilir ve bu ayı sınırlı da olsa pozitif kapatabilir. Kurumun portföy dağılımında hisse ve döviz sepeti yüzde 20'şer, tahvil-bono yüzde 60 pay alıyor.

"RİSKİ DAĞITIN" UYARISI

Yakın dönemde hisse piyasasında önemli bir yükseliş ve kurlarda gerileme gözlendi. Gedik Yatırım Genel Müdürü Metin Ayışık, piyasalardaki mevcut seviyeler itibarıyla seçici yaklaşılmasının ve kısa vadeden ziyade orta-uzun vadeli pozisyon alınmasının önemine vurgu yapıyor. Bu bağlamda portföylerdeki hisse ağırlığının yüzde 30 olarak belirlenmesinin yerinde olacağını belirtiyor.

Ayışık, "Bu dönemde özellikle yüksek temettü verimliliği potansiyeli taşıyan hisselerin endekse kıyasla olumlu görünüm sergilemesi muhtemel" diyor. Gedik Yatırım'ın temel anlamda beğendiği hisseler arasında ise Mavi Giyim, Otokar, Sabancı Holding, Tekfen Holding, Türk Telekom ve Vakıfbank yer alıyor.

Metin Ayışık, hisse piyasasındaki olası dalgalanmaların portföy getirisini dengeli seviyelerde tutabilmesi ve mevcut faiz seviyelerinden yararlanmak maksadıyla sabit getirili menkul kıymet (mevduat, tahvil-bono, ÖST-fon) ağırlığını ise yüzde 30'larda tutuyor. Ayrıca yine hisse piyasasındaki dalgalanmalara karşı risklerin dağıtılması için yüzde 40 dolar/TL taşınabileceğini sözlerine ekliyor.

YATAY PERFORMANS MI?

ÜNLÜ Portföy Genel Müdürü Altuğ Dayıoğlu, ocak ayında oldukça hızlı yükselen borsanın seçim belirsizliği atlatılana dek yatay performans göstermesini yüksek olasılık olarak görüyor.

Dayıoğlu, "FED'in faiz artırım sürecinde duraksaması fiyatlara belli oranda yansıdı" diyor. Borsanın yönünü global büyümeye ilişkin beklentilerin ve yurtiçinde atılacak ekonomik yapısal dönüşümü destekleyen kararların belirleyeceği kanaatinde olduğunu da ifade ediyor.

ÜNLÜ Portföy'ün dağılımında hissenin payı yüzde 15. Kurum, hisse tarafında Turkcell, Tüpraş ve Şok Marketler'i beğeniyor. Ağırlığı yüzde 65 ile TL mevduata veren ÜNLÜ Portföy, dengeleyici varlık sınıfı olarak kullandığı döviz ve altını gevşemelerde artırmayı öneriyor.

PORTFÖYLER NASIL DEĞİŞTİ?

Çalışmamıza göre portföylerde ilk sırada yüzde 32,4 ile hisse, ikinci sırada yüzde 29,4 ile TL mevduat yer alıyor. 13 Ocak tarihindeki araştırmamızda ise yüzde 30,5 ile TL mevduat ilk sırada yer alırken yüzde 25 ile hisse ikinci sıradaydı. Bu süreçte TL mevduat geriledi, hisse yükseldi.

Hissedeki yükselişi, BİST- 100'ün benzerlerine göre taşıdığı iskontoya ek olarak 2019 yılı getirisinin güçlü olacağı öngörüsüyle hisse bulundurmanın orta-uzun dönemde uygun olacağı algısı açıklıyor.

Bu süreçte faizlerdeki aşağı yönlü eğilim TL mevduatın payındaki düşüşün nedeni olarak gösteriliyor. Ancak TCMB'nin yüzde 24'teki fonlama faizi ile bankaların verdiği faizin mevduatı halen cazibeli kıldığı da belirtiliyor. Dolar ile Euro'nun payında önemli bir değişim yok.

Altın ise 2018'den devralınan jeopolitik risklerin güvenli limanlara talebi artırabileceği tahminiyle portföylerde önerilmeye devam ediyor. Ancak tahvil-bononun payının yüzde 6'dan yüzde 11,9'a yükselmesi, ÖST fonun payının yüzde 8,5'ten yüzde 0,6'ya gerilemesi dikkat çekiyor.

Bu değişimde özellikle tahvil tarafında getirilerin güçlü olacağı öngörüsünün etkili olduğu belirtiliyor. ÖST'nin tahvile göre daha yüksek getiri vaat etse de mevcut ekonomik konjonktürde oldukça riskli bir araç olduğunun da altı çiziliyor.