Bankacılık sektöründe KKM'yi azaltmak için getirilen hedeflerin kârlılığı, mevduat talebinde artışa karşın kredi talebinde azalmanın ise faiz marjlarını olumsuz etkilemesi bekleniyor. Hedef fiyatların yükseldiği bankaların orta-uzun vadede portföyde bulunması öneriliyor.

17-30 Eylül 2023 tarihli sayıdan

En çok Akbank, Garanti, YKB beğeniliyor. Borsa İstanbul'da (BİST) 2023 ikinci çeyrek bilanço sezonu geride kalırken, bilançolarıyla dikkat çeken sektörlerden biri de bankacılık oldu. BİST-TÜM'de ikinci çeyrekte yıllık olarak en yüksek kâr artışını sağlayan şirketler arasında, komisyon gelirleri ile ticari kârda önemli artışların gözlendiği büyük bankalar da yer aldı.

İntegral Yatırım Araştırma Uzmanı Başak Kara; ikinci çeyrekte özellikle Akbank, Garanti BBVA, Albaraka Türk ile TSKB'nın bilançolarında beklentilerin çok üzerinde performans görüldüğünü söylüyor.

Kara'ya göre bunun en önemli nedeni; TL'deki değer kaybına bağlı olarak bankaların ticari kârlarının, FX alım satım, hedge geliri vb. kaynaklı oldukça güçlü artması ve bu artışların net kârdaki marj kaynaklı düşüşleri sınırlaması.

Kamu bankalarının kârlarında ise özel bankalara kıyasla marj kayıpları nedeniyle düşüşlerin yaşandığına dikkat çeken Başak Kara; bankalarda TL kredi-mevduat makasının ilk çeyrekteki gibi daralmaya devam ettiğine de işaret ediyor.

SON DÜZENLEMELER ETKİLEYECEK

TCMB'nin bankalara mevcut KKM'leri standart TL mevduatlarına dönüştürme amacıyla yeni hedefler ataması, bankaları etkileyecek gelişmelerin başında geliyor. Çünkü KKM yatırımcılarının pozisyonlarını sürdürmeleri halinde bankalar, tahvil almak durumunda kalacak.

Bu nedenle bankaların, KKM yatırımcılarına daha cazip getiri sunmak için reel olarak 12 aylık enflasyon beklentisinin üzerinde bir getiri sağlamaları gerekecek. Bu da şimdilik, TCMB'nin 2023 Ağustos Piyasa Katılımcıları Anke-ti'ne göre, 12 aylık enflasyon beklentisi olan yüzde 42,01'in üzerinde bir getiri gerekebileceğini gösteriyor.

Ağustos ayı verileriyle yıllık enflasyon yüzde 59'a dayandı. 2024-2026 Orta Vadeli Program'a (OVP) göre ise enflasyonun 2023 sonunda TCMB'nin tahmin aralığı üst bandını yani yüzde 62'yi aşarak yüzde 65 olması bekleniyor.

Ancak ekonomistler, bu tahmin üzerinde de risklerin yukarı yönlü olduğuna dikkat çekiyor. Bu nedenle önümüzdeki dönemde 12 aylık enflasyon beklentilerinin artması mümkün. Bankaların mevduat faizlerini yüzde 45-50 bandına çıkarabileceği öngörülse de mevcut ve beklenen enflasyona yaklaşabilecek bir mevduat faizi beklentisi şimdilik yok.

NEGATİF FAİZ MARJI RİSKİ

ALB Yatırım Araştırma Uzman Yardımcısı Ahmet Deniz Yağbasan; KKM'ye ilişkin alınan kararla birlikte TCMB'nin 24 Ağustos'taki 750 baz puanlık faiz artışının hem bankaların mevduat faizini yükselteceğine hem de kredi faizlerinde artışlara neden olacağına dikkat çekiyor.

"Fiyat istikrarını sağlamaya yönelik kararlar ile atılan sıkılaşma adımları kredi talebinde azalış, mevduat talebine yukarı ivme yaratabilir" diyen Yağbasan; bu durumun bankaların faaliyetlerini negatif faiz marjıyla sürdürmelerine neden olabileceğini vurguluyor. Ahmet Deniz Yağbasan; bu kapsamda üçüncü çeyrek finansal-larında kârlılıkta yıllık bazda azalma görülebileceğini de kaydediyor.

InvestAZ Araştırma ve Strateji Birim Müdürü Mehmet Bilal Bircan da KKM'yi azaltmak için bankalara getirilen hedeflerin kârlılıkta baskı yaratabileceğini tahmin ediyor. Bircan; bankaların TL mevduatı artırmak için vadeli mevduat faizlerinde yaşanacak olası yükselişi kredi faizlerine yansıtamamalarının faiz marjlarını olumsuz etkileyebileceğine dikkat çekiyor.

Bu arada Moody's, 15 Ağustos'ta Ortodoks politikaların uygulanmasına yönelik adımların Türk bankalarının faaliyet ortamını destekleyici yönde olduğunu belirterek Türk bankacılık sisteminin kredi görünümünü durağandan pozitife yükseltti.

TCMB'DEN YENİ DÜZENLEME

Geçen hafta başında BİST-Bankacılık Endeksi 8.000'i aşsa da haftanın sonuna doğru 7.500'ün altına geri çekilme yaşandı. Bunda hem ekonomi yönetiminden gelen 'kredilerin yavaşlatılacağı' sinyali hem de KKM için uygulanan munzam karşılık oranının altı aya kadar vade için yüzde 15'ten yüzde 25'e yükseltilmesi etkili oldu. Altı aydan uzun vadelerde ise oran yüzde 15'ten yüzde 5'e düşürüldü.

İş Yatırım Araştırma Direktörü Serhat Gürleyen; "TCMB, bu hareketle sistemden yaklaşık 250-300 milyar TL likidite çekmiş olacak. Faiz artışlarının yanında niceliksel sıkılaşmaya da hız verilmiş gözüküyor" diyor. Oranların altı aya kadar vadeli KKM'lerde düşmesini, standart TL mevduatta ve altı aydan uzun vadeli KKM'lerde artmasını bekleyen Gürleyen; bankaların oluşacak ek maliyeti kredi ve ürün fiyatlarına yansıtacaklarını da öngörüyor.

HANGİLERİ ÖNE ÇIKIYOR?

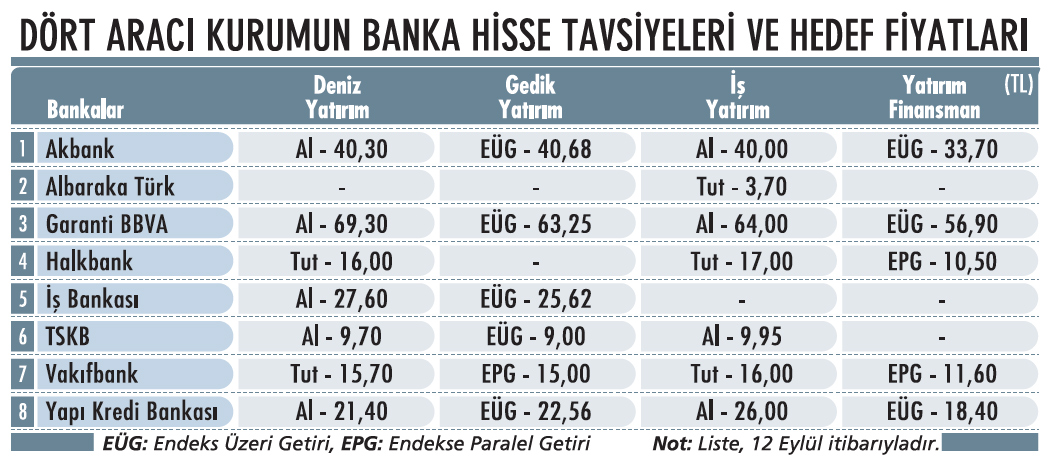

Bu süreçte banka hisselerinde yaşanabilecek yükselişlerin zaman zaman seçiciye dönebileceğine dikkat çekiliyor. Bu noktada da hisse seçimi öne çıkıyor. Biz de tablomuzda dört aracı kurumun banka hisselerine ilişkin güncel öneri ve hedef fiyatlarına yer verdik. Burada tüm aracı kurumlar tarafından 'al' denen hisselerin Akbank, Garanti ve Yapı Kredi (YKB) olduğu görülüyor.

Şeker Yatırım Kıdemli Bankacılık Analisti Sevgi Onur'a göre; banka endeksindeki olası geri çekilmeler orta vadeli yatırımcılar için 'alım' fırsatı olarak değerlendirilmeli. Yeni ekonomi yönetiminin normalleşme adımlarının hisse performanslarında belirleyici olacağını öngören Onur'un en beğendiği banka hisseleri ise Akbank ve YKB.

"HİSSE BAZLI AYRIŞMALAR OLABİLİR"

Peki, borsadaki olası yükselişte potansiyel bankalarda mı yoksa finans dışı şirketlerde mi daha yüksek? Bu soruya ilişkin farklı görüşler var. Ziraat Yatırım Genel Müdürü Uğur Boğday; ülke risk primindeki iyileşmenin bankaların pozitif ayrışmasına neden olabileceğini söylüyor.

Kur ve faizlerdeki görüntünün de sanayi hisselerinin bankaların gerisinde kalabileceğine işaret ettiğini kaydeden Boğday; şirketler arasında ayrışmaların yaşanabileceğinin unutulmaması gerektiği konusunda da uyarıyor.

info Yatırım Genel Müdürü Tarkan Akgül; potansiyelin haber akışlarına bağlı şekilde her iki tarafta da yüksek olabileceği kanaatinde. "Seçimden sonra ekonomi isimlerinden rasyonel açıklamaların gelmesi bankacılık sektörünü BİST'te lokomotif yapmıştı. Sonra ise enflasyon teması sanayi şirketlerini öne çıkarmıştı" diyen Akgül; şu anda her iki tarafta da hisse bazlı potansiyellerin olduğunun altını çiziyor.

HEDEF FİYATLAR YÜKSELDİ

Eylül ayı itibarıyla;

Gedik Yatırım; hedef fiyatını Akbank'ta 28,50 TL'den 40,68 TL'ye, Garanti BBVA'da 40,88 TL'den 63,25 TL'ye,

İş Bankası'nda 18,64 TL'den 25,62 TL'ye, TSKB'de 6,23 TL'den 9 TL'ye, Vakıfbank'ta 12,26 TL'den 15 TL'ye, YKB'de 17,32 TL'den 22,56 TL'ye yükseltti.

İş Yatırım; hedef fiyatını Akbank'ta 30 TL'den 40 TL'ye,

Albaraka Türk'te 3,03 TL'den 3,70 TL'ye, Garanti BBVA'da 46 TL'den 64 TL'ye, Halkbank'ta 16,60 TL'den 17 TL'ye,

TSKB'de 7 TL'den 9,95 TL'ye, Vakıfbank'ta 13 TL'den 16 TL'ye, YKB'de 18,60 TL'den 26 TL'ye çıkardı.

TUNCAY KARAHAN AHLATCI YATIRIM GENEL MÜDÜRÜ

“FİYAT DALGALANMALARIYLA BERABER YÜKSELİŞLER YAŞANABİLİR”

“Son faiz kararı bankaların yükünü hafifletmek açısından önemli oldu ve kararın ardından bankalarda yükselişler gördük. Sanayi endeksinde ise yükselişler sınırlı kaldı. Bankacılıkta yeni regülasyonlarla birlikte fiyat dalgalanmaları daha yüksek olabilir ancak BİST’e paralel fiyatlamalarla önümüzdeki dönemde banka hisselerinde yükselişler yaşanabilir.

Dolar bazlı da baktığımızda oldukça ucuz kalan banka hisseleri; orta-uzun vadede portföy dağılımımız içerisinde, ‘tasarruf sahibini olası olumsuz etkilenmelerde üzmeyecek oranda yer alması konusunda incelediğimiz hisseler’ olarak öne çıkıyor.”