Global piyasalarda faizlerin düşmeye başlaması Türkiye'nin dış borçlanma maliyetlerini de aşağı çekiyor. Bankaların yurtdışından temin ettikleri sendikasyon kredilerinin faizleri 20-25 baz puan düştü. Bunun bankaların kârlarını olumlu etkilemesi bekleniyor.

GÖZDE YENİOVA

[email protected]

Bankaların kredilerini finanse ettiği önemli kaynakları arasında yurtdışından temin edilen sendikasyon kredileri de var. Bankaların geçen yıl yeniden finanse ettiği sendikasyon kredileri sektöre moral vermişti. Ancak fonlama maliyeti iki katına çıkmıştı. Şimdi ise bu tablonun tersine döndüğü gözleniyor.

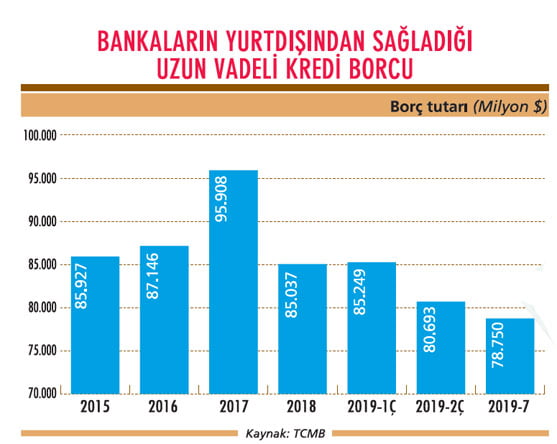

95 MİLYAR TL KREDİ VAR

Bankalar, sonbaharda sendikasyonlarını yılbaşındaki seviyelere göre 15-20 baz puan daha düşük maliyetli olarak yenileyecek. Akbank ve Yapı Kredi, yenilemesi gelen ilk bankalar olarak öne çıkıyor. Türk bankaları sendikasyonları ağırlıklı olarak Euro olarak temin ediyor.

Yabancı bankaların ilgisinin eskiye dönmeye başladığını gören bankalar, sendikasyon kredilerinin maliyetlerindeki düşüşü verdikleri kredilerin faizlerine yansıtıyor.

Gedik Yatırım Araştırma Direktörü Ali Kerim Akkoyunlu, global piyasalarda faizlerin düşmeye başlamasının yabancı para borçlanma faizlerini de aşağıya çektiğini söylüyor. Akkoyunlu, bu nedenle Türk bankalarının yurtdışı borçlanma faizlerinde düşüşler yaşandığını kaydediyor.

Türk bankalarının en son sendikasyon kredisinin eylül ayı başında LİBOR+185 baz puandan gerçekleştiğini de ekliyor. Akkoyunlu, "Halihazırda Türk bankalarının elinde 95 milyar TL'lik (17 milyar dolarlık) sendikas-yon kredisi bulunuyor. Bu kredilerin geri dönüşü geldikçe yeni işlemler de göreceğiz" diyor.

ORANLAR DÜŞÜYOR

Bu konuda ilk adımı Akbank attı. Akbank, ekim ayında vadesi gelen sendikasyon kredisini yaklaşık 700 milyon dolar olarak yenilemeyi hedefliyor. Ekim ayında vadesi gelecek sendikasyonun tutarı 950 milyon dolar tutarındaydı.

Akbank'ın geçtiğimiz yıl Euro için ödediği faiz Euribor+yüzde 2,65, dolar için ödediği faiz ise Libor+yüzde 2,75 idi. Banka, mart ayında pozitif gelişmeleri maliyetlerine yansıttı ve faizi 0,25 puan düşürerek Euribor+yüzde 2,40 ve Libor+yüzde 2,50 seviyesine çekti.

Ekim ayında vadesi gelecek sendikasyon kredisi için de faizleri Euro için 0,30 ve dolar için 0,25 puan daha düşürerek Euribor+yüzde 2,10 ve Libor+yüzde 2,25 olarak belirledi.

Dolayısıyla, banka yeni kredi alımını tamamladığında, geçen yılın sonuna göre sendikasyon maliyetlerini Euro cinsinden borcu için 0,55 ve dolar cinsinden borcu için ise 0,50 puan gibi bir seviyede düşürmeyi hedefliyor.

Akbank'ın ardından Yapı Kredi, İş Bankası, QNB Finansbank gibi bankaların da sendikasyon kredilerini yenilemesi bekleniyor. Şeker Yatırım bankacılık analisti Sevgi Onur, "Eğer Akbank daha düşük maliyet oranlarıyla borçlanabilirse bu diğer bankalar için de gösterge olur" diyor.

Onur, maliyetlerin düşmesinin ise bankaların net faiz marjlarını pozitif etkileyeceğini söylüyor.

DIŞ TİCARET FİNANSE EDİLİYOR

QNB Finansbank, 2018 yılı aralık ayında 367 gün vadeli 700 milyon dolarlık sendikasyon kredisi aldı. Söz konusu borçlanmanın maliyeti, piyasadaki başlıca Türk bankalarının sendikasyon borçlanma maliyetlerine paralel olarak, dolar dilim için Libor+yüzde 2,75, Euro dilim için Euribor+yüzde 2,65 seviyelerinde gerçekleşti.

Banka, 2019 yılı mayıs ayında sendikasyon piyasalarından "club loan" şeklinde bir borçlanma yaptı. Toplam 200 milyon dolar tutarında oluşan bu borçlanmanın maliyeti dolar dilim için Libor+yüzde 2,50, Euro dilim için Euribor+yüzde 2,40 olarak gerçekleşti.

Bu yıl yine aralık ayında vadesi gelecek sendikasyon kredisi için ekim ayında piyasaya çıkmayı hedefliyor. QNB Finansbank Hazine Genel Müdür Yardımcısı Köksal Çoban, "2019 yılı ikinci yarısında sendikasyon piyasasına çıkan Türk bankalarının borçlanma maliyetlerine baktığımızda fiyatların 25 baz puan civarında aşağıya geldiğini görüyoruz.

QNB Finansbank olarak biz de benzer seviyelerde borçlanmayı hedefliyoruz" diyor. Köksal Çoban, QNB Finansbank'ın 2019 yılı sendikasyon yenileme oranının diğer özel bankaların yenileme oranlarına paralel olacağını öngördüğünü söylüyor.

Çoban, sektör geneline paralel olarak sendikasyon piyasalarından sağlanan kaynakların dış ticaretin finansmanı amaçlı müşterilere kullandırıldığını kaydediyor.

LEVENT CELEBİOĞLU / AKBANK KUR. VE YAT. BANKACILIK GENEL MÜDÜR YRD.

"İYİ FİYATTAN BORÇLANMAYA ÖNCÜLÜK EDİYORUZ"

"Akbank olarak her sendikasyon döneminde ilk sendikasyonu gerçekleştiren banka olarak maliyetleri aşağı çekmek suretiyle tüm bankacılık sektörünün daha iyi fiyattan borçlanmasına öncülük ediyoruz. Borçlanma maliyetlerini düşürmemiz tabii ki bankacılık sektörü olarak kârlılığımızı olumlu etkiliyor.

Ancak daha da önemlisi, sendikasyon kredilerimizi büyük ilgi toplayarak, üstelik fiyatı indirerek yeniliyoruz. Bu başarı, uluslararası bankaların Türk bankalarına güvenini ve ekonomide yaşanan iyileşmeyi teyit ettiği için yurtdışı piyasalara Türkiye'ye ilişkin pozitif mesaj veriyor."

EBRU DİLDAR EDİN / GARANTİ BBVA GENEL MÜDÜR YARDIMCISI

"BU YILIN KREDİLERİ 25 BAZ PUAN DAHA AŞAĞIDA"

"Bu yılın ilk yarısında gerçekleşen sendikasyon maliyetleri dolar dilim için Libor+yüzde 2,50, Euro dilim için ise Euribor+yüzde 2,40 olarak gerçekleşti. Bu maliyetler 2018 yılının ikinci yarısındaki maliyetlere göre 25 baz puan daha aşağıda.

Bu yılın ikinci yarısında 750 milyon dolar tutarındaki sendikasyon kredimizin vadesi gelecek. Hedefimiz bankamız likidite rasyosu da göz önüne alınarak gelen talebe göre şekillenecek. Önümüzdeki yıl için de oluşan fiyatlamalara ve ihtiyacımıza göre vadesi gelen kredileri çevirmeyi hedefleyeceğiz."

GAMZE YALÇIN / TÜRKİYE İŞ BANKASI GENEL MÜDÜR YARDIMCISI

"İHTİYAÇLARIMIZ ÖLÇÜSÜNDE KREDİYİ YENİLEYECEĞİZ"

"2018 yılı mayıs ayında temin edilen 867,6 milyon Euro ve 447 milyon dolar tutarlı kredimizin vadesi doldu.

Bu kapsamda gerek güçlü likidite pozisyonumuz gerekse piyasada yabancı para kredilere olan talepte görülen düşüş dikkate alınmak suretiyle, 644,9 milyon Euro ve 323,5 milyon dolar tutarında yeni bir sendikasyon kredisi temin edildi.

2018 yılı ekim ayında temin edilen 605 milyon Euro ve 276 milyon dolar tutarındaki ikinci sendikasyon kredimizin vadesi ise bu yıl ekim ayında dolacak. Söz konusu krediyi de bankamız ihtiyaçları ölçüsünde yenilemeyi planlıyoruz."